BTC/HKD-0.79%

BTC/HKD-0.79% ETH/HKD-2.53%

ETH/HKD-2.53% LTC/HKD-3.99%

LTC/HKD-3.99% ADA/HKD-2.31%

ADA/HKD-2.31% SOL/HKD-2.91%

SOL/HKD-2.91% XRP/HKD-2.1%

XRP/HKD-2.1%“Crema 正在接管 Solana 的流動性空間。”

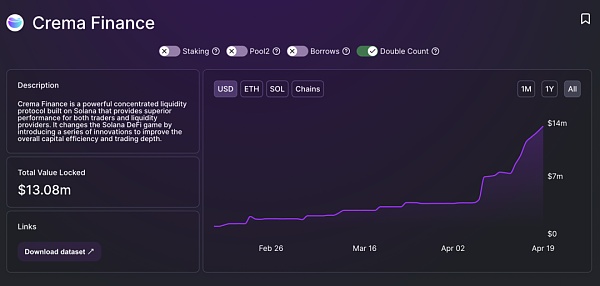

加密 KOL Crypto Monarch 如此說道,作為僅正式上線 2 個月的流動性協議,Crema 在 4 月份成為了 Solana 生態中 TVL 增速最快的 DeFi 協議。在過去七天的時間中,Crema TVL 增長幅度超過 71%,每周活躍用戶數也穩穩地維持在 Solana 生態第八名的位置。

Crema Finance 是一個可以進行集中流動性做市的 DEX,類似于 Uniswap V3,更優化資本效率,它是如何做到的?

CLMM:為了更高的資本效率

借用馬斯克的第一性原理,DeFi 的幾乎所有創新都是圍繞著更高的資本效率而展開。

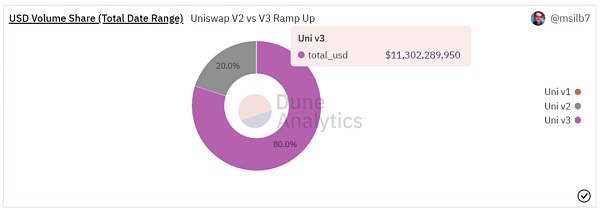

比如 Uniswap V3,引入集中流動性池,用戶通過自定義價格范圍提高了資金效率,目前約 80% 以太坊生態交易量都來自于 Uni V3 的流動性池。

Crema Finance,則希望打造一款基于非 EVM 生態版的“多鏈 Uniswap V3”,第一步則是建立在 Solana 網絡上。

Twitter宣布已將其媒體網站更名為“Twitter Create”:金色財經報道,Twitter宣布已將其 Twitter 媒體網站更名為“Twitter Create” ,這家社交媒體巨頭表示,該網站是創作者訪問資源、產品信息和充分利用 Twitter 的提示的新中心。該公司表示,通過這個新的品牌重塑,它希望讓創作者更容易了解他們如何使用 Twitter 的創作者產品并與其他創作者聯系。[2022/5/25 3:39:20]

非 EVM 生態涵蓋了包括 Solana、Near、ICP、Cosmos 等沒有完全兼容 EVM,而是使用獨特技術棧來實現智能合約部署的公鏈,擁有 20%以上的市場占有率,并且仍在高速成長中。

Solana 上最大的類 Curve 產品 Saber 創始人 ian 曾提到的,「復刻以太坊生態才是最優路徑,這將極大地減少路徑中的盲點」,那么為什么非 EVM 鏈的 Uni V3 并未快速問世?

由于開發語言的不同,使用 Rust/Golang?作為開發語言的公鏈無法像那些 EVM 鏈,將以太坊生態的產品代碼即拿即用。

非 EVM 公鏈項目的開發難度更大,具體到執行層全部重構,十分考驗團隊的技術能力,Crema 團隊做到了這一點。

Morgan Creek創始人:投資者將拋棄黃金 涌向比特幣:金色財經報道,Morgan Creek創始人Jason Williams在接受采訪時表示,投資者將以黃金為代價涌向比特幣。他預計投資者會拋棄黃金,并在資金從黃金流向比特幣的同時做空黃金。[2021/3/17 18:51:10]

與此同時,流動性戰爭不休,L2 發展迅猛,新興公鏈急需 Uni V3 這樣一個產品來獲得用戶和流動性,Crema 應時而生。

Crema 希望在非 EVM 生態中推出一個類似于 Uniswap V3 的但不失創新的集中流動性協議,為更多異構鏈用戶提供更高的資本利用率和純手續費收益,并幫助生態積累更多的總鎖定價值。

集中流動性做市商 CLMM 模型,這是 Crema 的殺手锏。

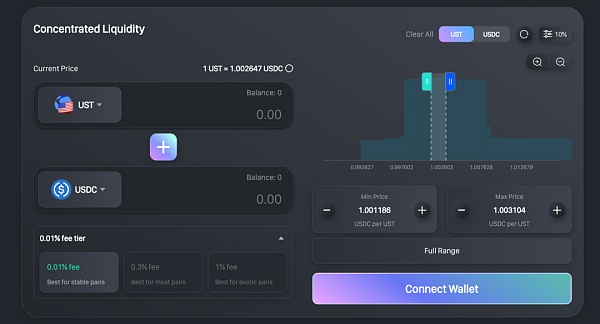

CLMM(集中流動性做市商),是針對傳統 CPMM 算法(恒定乘積自動做市算法)的升級和優化,允許流動性提供者在其指定的價格范圍內增加流動性。

在 CLMM 部署后,Range Order 功能也得以實現,即允許單邊資產注入流動性,直到市場波動到指定的價格區間,才會激活此流動性。這相當于利用注入流動性的操作,變相地在 DEX 上實現“高拋低吸”的操作。

Cream Finance發起關于將ALPHA抵押系數提高至60%的提案投票:抵押借貸平臺Cream Finance發推稱,已發起關于將ALPHA的抵押系數從0%提高至60%的提案,投票將于2月22日結束。

據此前報道,C.R.E.A.M. DAO的提案已通過,Cream Finance已添加ALPHA支持。由于ALPHA目前的抵押系數為0%,這意味著用戶可以存入ALPHA,但不能用ALPHA作為抵押借其他資產,直到通過治理投票提高抵押比率。[2021/2/19 17:30:57]

CLMM 在 CPMM 的基礎上做了一個看似微小,卻非常有效的創新——將設置流動性價格區間的權力交給了流動性提供者。這就使得流動性能夠像在CEX中,天然地聚集在成交價格的上下窄幅范圍內。這意味著,在同等TVL下,CLMM能夠提供的交易深度都大大優于傳統的CPMM模型。

由于價格區間設置的個性化,可交易的資金將會分布在不同的價格區間中。一方面它能夠在供應端,調節資金池和交易者之間的供需關系,幫助流動性提供者贏得更高的資金利用率,這也意味著更多的利潤。

對于交易者而言,帶來最直觀的感受是流動性會變得更好,滑點會變得更低。

Cream Finance已將DAI抵押系數提高到75%:金色財經報道,Cream Finance官方剛剛發推文稱,提案已執行。以太坊上DAI的抵押系數已從0%增加到75%。[2020/12/8 14:31:17]

ve-Tokenomics:構建 DeFi 兄弟會

在 CLMM 算法中,每一個流動性提供者因為選擇區間、注入資產的不同,獲得的都是獨一無二的 NFT LP,里面的元數據記錄了他們的流動性頭寸信息,包括流動性數量、價格范圍等。

與 Uniswap V3 不同,Crema 為自己的流動性提供者們提供了額外的流動性挖礦補貼,允許他們將提供流動性所得到的 NFT 憑證質押到礦池中,來獲得額外獎勵。

然而,單純的 NFT 作為 LP 憑證并不能直觀體現其流動性頭寸的價值。為此,Crema 推出了“eLP-Value,被用于代表每個 LP NFT 的有效流動性價值。

針對不同類型的項目,Crema 設計了不同的激勵策略算法來評估他們的 CLMM NFT 的 eLP-Value。

通過 eLP-Value,礦池中可以通過特定的激勵策略算法轉化為相應的獎勵比例,從而讓用戶獲得真金白銀的獎勵,以 Crema 的官方 Token $CRM 或其他項目團隊贊助的代幣形式分發。

動態 | 數字資產指數提供商MVIS和Crescent Crypto推出3種新的主題指數:據cryptoninjas消息,數字資產領先指數提供商MV Index Solutions(MVIS)和Crescent Crypto Asset Management推出了三種新的加密貨幣主題指數,CCSMART,CCDARK,CCALT,旨在對區塊鏈資產生態系統中一些最受關注的主題進行基準測試。[2019/6/19]

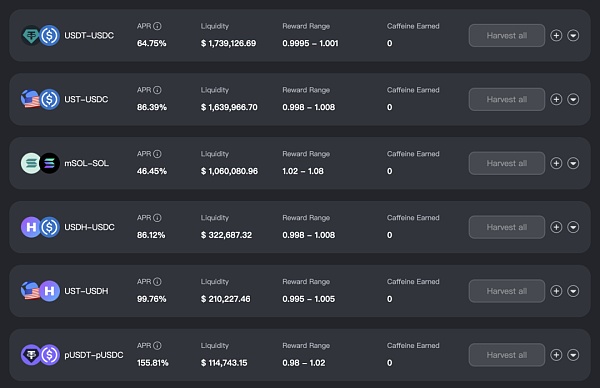

如上圖所示,官方正通過激勵措施,鼓勵流動性提供者為指定的做市區間和指定的代幣對提供流動性。

如何更好為 Token 經濟模型賦能?

借鑒 Curve 的 ve-Tokenomics,Crema 允許投資人鎖定 CRM,換取 veCRM(Vote-Escrowed CRM),鎖定時間最多可達四年,veCRM 的數量與剩余的鎖定時間成正比。

一方面,veCRM 持有者可以對哪些流動性池能獲得 CRM 獎勵來進行投票,此次,veCRM 還是 Crema 協議的收益權利憑證。

用戶既可以通過 veCRM 來加速獲得流動性挖礦收益,還可以直接獲得 Crema 協議的收益分成。但與 Curve 不同的是,veCRM 是以 NFT 的形式存在——這意味著它是可以轉移和交易的。

Curve ve-Tokenomics 的精髓在于,穩定資產的發行項目方與自身平臺的流動性深度會被長期綁定在一起。在大多數情況下,項目方即最大且最穩定的資產流動性提供者。一方面,他們需要通過 Curve 提供的收益來為自己的做市資金尋找利潤。另一方面,他們也需要吸引市場上的資金買入其穩定資產,并存入池子共擔風險。所以,他們會成為 Curve 的深度參與者,最終成為 Curve 社區治理的堅實力量。這也是 Curve 成功的秘籍。

而這也正是 Crema 所要追求的效果。一方面,協議希望通過 ve-Tokenomics 緊密地將協議自身與其它穩定資產的發行協議深度綁定在一起。另一方面,CLMM 對比 Curve 的 Stable Assets AMM,毫無疑問具有更高的成交效率。

尤其是在穩定資產交易市場,相比于 Uniswap 和 Curve 競爭時的處境,使用 Crema 在 Solana 上添加穩定資產的流動性則無需考慮:1)區間設置失誤造成的無常損失 2)以太坊網絡上高昂的 Gas 費用。這些都促使 Crema 在穩定資產交易市場更具市場競爭力和價值。

目前據官方披露的信息,Crema 已經與 Hubble Protocol(穩定幣 USDH)、Marinade Finance(mSOL)、Lido(stSOL)、Port Finance(Lending)、Parrot(prtSOL 和算法穩定幣 PAI)、Larix(Lending)等協議達成合作。

合作方中的大多數,都有著以太坊生態中“Curve 兄弟會”的影子。我們有理由相信,Crema 正在逐步實現將自身與整個 Solana DeFi 生態以及穩定資產發行方深度綁定的野心。

多鏈部署,另類跨鏈 DEX

Solana 只是第一步!

根據 Roadmap,Crema Finance 將不斷擴張流動性版圖,考慮將協議部署在其他基于 Rust/Golang 語言為基礎的非 EVM 公鏈,待考慮的清單包括 Terra/Near/Cosmos,計劃于 2022 年 Q3 開啟多鏈征途。

NEAR,使用 Rust 和 AssemblyScript 進行開發,Cosmos SDK 基于 Go 語言框架……擺在Crema團隊面前的是一道道技術難題。

一旦 Crema Finance 在多鏈部署,那么一個新的問題出現,如何縫合割裂的流動性?

最簡單的解決方案當然是——跨鏈橋。

目前,Wormhole 成為了連接 SOL 生態與 ETH、Terra 的橋梁,但是跨鏈本身不是目的,跨鏈交易才是最終目標,當 Crema Finance 的流動性池分散在多鏈,一個新的機遇擺在了 Crema 面前——集成跨鏈橋,成為支持跨鏈交易的中間件。

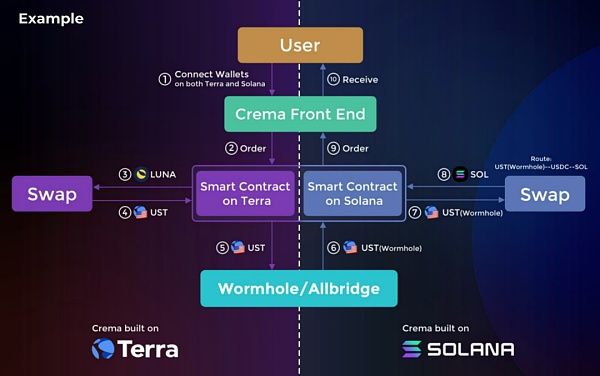

如圖所示,一個典型的跨鏈場景就是,一個人先在 Terra 生態內部將 LUNA 交易為 UST,UST 再通過 Wormhole,跨鏈至 Solana 鏈上,再通過 DEX 將 UST 交易為 SOL。

LUNA ——UST ——UST(Wormhole) ——USDC ——SOL,這一系列繁瑣的操作可以通過Crema Finance 一鍵完成,借助多鏈CLMM流動性池和集成跨鏈橋,Crema Finance 成為名副其實的跨鏈DEX。

結語

DeFi 的世界,歸根究底,兩大關鍵詞:流動性;資本效率。

誰通過創新獲得更佳的資本效率,誰就可以捕獲更多流動性,多鏈趨勢不可阻擋,非 EVM 鏈仍然是亟待開拓的狂野西部,Crema 憑借 CLMM 成為率先出征的牛仔,從 Solana 出發,不斷向新大陸邁進。

這是一場“豪賭”,賭的就是多鏈未來,Cosmos、Solana、Near 等生態持續成長,那么 Crema 就有機會乘風而上。

采用 StarkEx 擴容引擎的四個項目(如 dYdX 和 Immutable X)不管是在成交量還是可擴展性方面都取得較大突破.

1900/1/1 0:00:00巨鯨們正在悄悄地調整頭寸。宏觀不確定性并沒有阻止長期參與者們繼續滾自己的財富雪球。最近,我一直在關注一批在近期的交易中獲得成功的錢包地址.

1900/1/1 0:00:00本文為Tokemak初期研究報告,由于其主產品還未上線,項目的詳細文檔還未推出,屬于早期項目研究,報告中涉及的數據分析較少,將以經濟模型分析為主,行業對比和數據分析為輔.

1900/1/1 0:00:00近期,鏈茶館發布了L2系列文章,從L2概覽到StarkWare、ZKSync等具體項目,分別做過詳細介紹。除了之前介紹過的龍頭項目外,L2中還有個較為特殊的項目Aztec,實現了隱私交易.

1900/1/1 0:00:00上周,Web3基礎設施公司、電子協議簽署平臺 ETHSign 完成1200萬美元種子輪融資。此次融資由紅杉印度和Mirana Ventures領投,Amber Group、Circle Vent.

1900/1/1 0:00:00L2Beat的數據顯示,zkSync網絡鎖倉的加密資產總額(TVL)已超過1.55億美元,zkSync是基于ZK Rollup擴容方案實現的以太坊Layer2網絡,目前.

1900/1/1 0:00:00