BTC/HKD+1.39%

BTC/HKD+1.39% ETH/HKD+1.37%

ETH/HKD+1.37% LTC/HKD+2.55%

LTC/HKD+2.55% ADA/HKD+4.38%

ADA/HKD+4.38% SOL/HKD+2.14%

SOL/HKD+2.14% XRP/HKD+3.48%

XRP/HKD+3.48%在傳統金融中,風險厭惡者往往會對固定收益類投資產品愛不釋手,此類產品使得他們能在不損失本金的前提下賺取收益,然而低風險帶來的則是低回報。一些結構化金融產品結合了固收產品的低風險和金融衍生品的高收益性質,可以幫助用戶提供下行風險保護的情況下博取高收益,但此類產品往往學習成本高,需要了解產品背后金融原理才能做出投資決策,且大多有投資者資金限制,更對是針對高凈值用戶定制。但如今在加密貨幣領域,通過智能合約就能使用戶一鍵體驗此類產品,這就是?Vovo Finance?在做的事。

Vovo Finance 是一種加密結構化協議,旨在滿足具有不同風險狀況和市場觀點的用戶的加密投資需求,主要提供本金保護產品和收益增強產品。

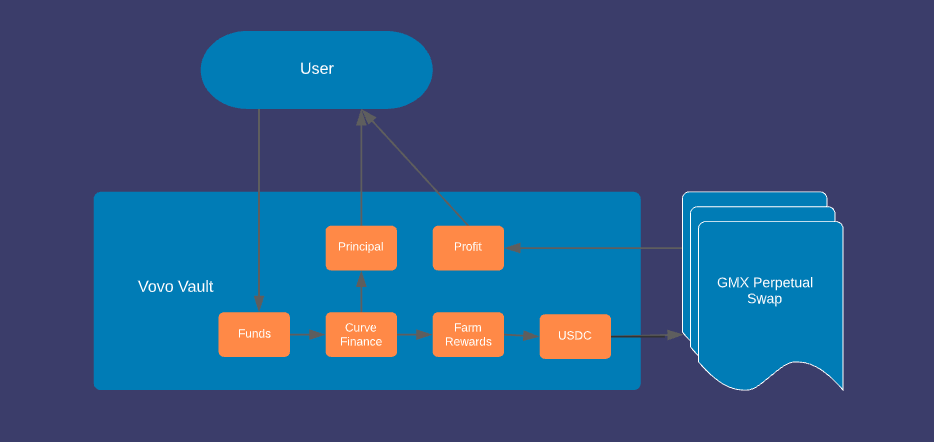

目前?Vovo Finance 已經上線了首個本金保護產品,該產品集成了?Curve 與 Arbitrum 上的永續現貨交易所 GMX ,實現既能保護用戶的本金又能賺取最大化收益的策略。

報告:超三分之一的跨境比特幣流入了KYC程序薄弱的交易所:根據CipherTrace最近發布的一份題為《加密貨幣犯罪和反洗錢報告》的報告,2020年,比特幣跨境交易占全球VASP(虛擬資產服務提供商)流出總量的84%。其中,36%的跨境比特幣流入了KYC程序薄弱或漏洞多的VASP。[2021/1/30 14:23:27]

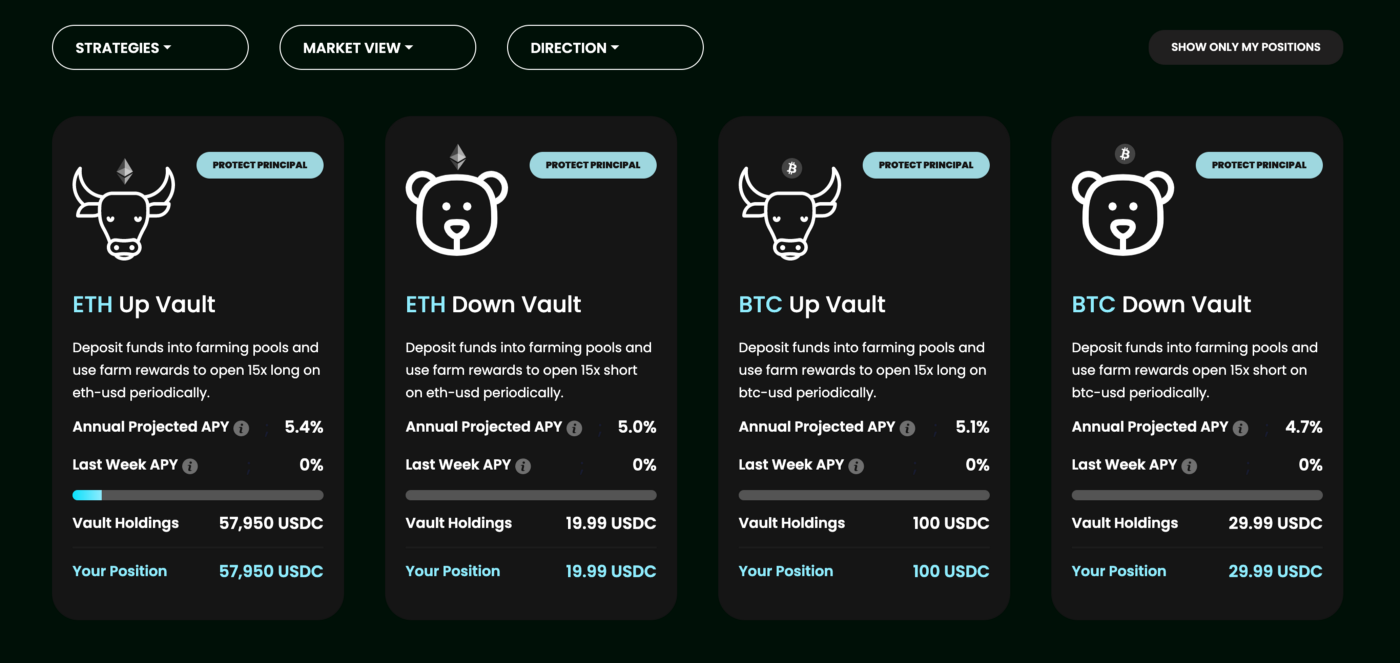

具體來說,用戶首先可將資金存入 Vovo Finance 的資金池,目前有 ETH?Up Vault、 ETH?Down Vault、 BTC Up Vault、BTC Down Vault 四個資金池,當前支持存入的幣種為 USDC,之后會陸續增加其他幣種。存入后 Vovo Finance 會將用戶的資金存入 Curve,使用 Arbitrum 上目前約 4% 的 Curve 穩定幣收益率作為基礎 APY,然后定期將收益轉化為 USDC,在 GMX 上開立 15 倍 ETH-USD \ BTC-USD 多頭或空頭頭寸,交易利潤會定期收集到池中。Vovo 表示,杠桿倍數選擇 15 倍是 Vovo 在用歷史數據回測后采取的最適宜的策略。

動態 | ShapeShift宣布裁員三分之一:據coindesk報道,在周二發布的一篇博客文章中,ShapeShift首席執行官Erik Voorhees表示,該公司決定裁員37人,占其員工的三分之一。他將這一過程稱為“深度和痛苦的裁員”,理由是一系列困難,包括嚴峻的市場環境。[2019/1/9]

以 ETH?Up Vault 為例,該保險庫確保用戶存入的資金在 ETH?價格下跌時不會遭受損失(除了 Curve 的滑點),Vovo APY?是基礎 APY 的一半,并在 ETH 價格上漲時享受高回報,Vovo APY 估計是基礎 APY 的 1.5-3 倍。

該資金池每年收取 2% 的管理費和 10% 的績效費,若當周利潤為 0 不收取績效費,資金沒有到期日可以隨時提取,不收取提取費用。但從短周期來看,本金仍可能會因為 Curve 滑點和協議的管理費等硬性成本造成小幅損失,投資者應注意投資風險。

動態 | 德國三分之一大企業認為區塊鏈技術與互聯網一樣具有革命性:據Coin Crypto Rama消息,德國聯邦信息技術、電信和新媒體協會(Bitkom)發布的一份最新調查報告顯示,德國36%的大企業認為區塊鏈技術與互聯網技術一樣具有革命性。報告指出,除人工智能(AI)和物聯網(IoT)外,區塊鏈技術是當前三大發展領域之一,具有“巨大潛力” 。[2018/12/6]

目前該產品的智能合約已經過 PeckShield 和 Hashloak 的審計,但仍處于 alpha 階段。此外,因為主要本金在 Curve,合約的風險還來自 Curve,開發人員提醒用戶投入可以承受損失的資金。

除此之外,Vovo Finance 最終的目標是推出無限量的讓用戶享受定制回報的被動收益產品。Vovo 還將推出針對 Arbitrum 上的永續現貨交易所 GMX 的流動性提供者代幣 GLP 的收益增強產品,目前已經過審計,將在完成更多測試后推出該產品。此外,集成期權的資金池預計將于第二季度推出。

動態 | 最后三分鐘 連出兩個區塊:金色財經直播,BCH硬分叉大戰,距離BCH硬分叉僅剩3分鐘,連出兩個區塊,當前區塊高度556760。[2018/11/16]

具體來說,GMX 的流動性提供者代幣?GLP?由一籃子代幣組成,如 BTC、ETH、LINK、UNI 等,類似于收益率指數代幣,持幣者擁有 GMX 的長期所有權和治理權,能獲得托管的?GMX 獎勵和?70% 的以 ETH 分配的平臺費用。Vovo 將要做的是建立一個資金庫,支持用戶購買 GLP,然后使用 ETH 獎勵在 GMX 上做多/做空,此外,資金庫自動累積 GLP 的質押收益賺取更多 ETH 費用。Vovo 表示,如果用戶選擇了正確的市場方向,這將使用戶實現 100-150% 的 APY,即使選擇了錯誤的市場方向,仍然可以獲得 20% 左右的 APY。

動態 |約三分之一英國企業上月受到惡意挖礦軟件攻擊:據coindesk消息,根據一項新的研究顯示,幾乎三分之一的英國企業表示他們在上個月內受到了加密貨幣挖掘惡意軟件的攻擊。[2018/8/15]

結構化產品例如 Ribbon Finance、Stake DAO 等,他們通過與期權結合的方式來為用戶增強收益,Vovo 相比會更靈活,不受任何鎖定期的影響,利潤不是只能在到期日取出而是可以隨時收取,比期權具有更好的鏈上流動性。

Vovo Finance 推出時間較晚,在已有衍生品交易所上線二層網絡后,Vovo 具備了在二層上做結構化產品的條件。在完全執行上述的策略時,Vovo Finance 通過鏈上交易,可以避免與鏈下流動性提供商的交互。還有一點,與其他受市場環境影響很大的協議相比,市場或牛或熊,用戶都會有用 Vovo Finance 這樣的產品來配置部分資金的需求。

Vovo Finance 的團隊目前是匿名的,通過 Discord 中團隊開發人員披露,目前團隊有三名開發人員,并且希望再配置 1 至 2 名開發人員。Vovo 開發人員表示近期將專注于產品開發和完善,短期內不考慮發幣。除了已在 3 月 14 日上線了 Arbitrum,Vovo Finance 還計劃上線 Optimism 和 zkSync,一直是 zkSync 的早期測試團隊。Vovo Finance 也還沒有披露投資機構,團隊表示希望在前期用戶是通過產品而不是一切投資機構的光環來關注它。

Vovo Finance 還在發展早期,但已經有采用類似策略的應用。

DeFi 應用?Brahma?推出的本金受保護資金池 Moonshot DegenVault 把用戶本金部署到收益聚合器,收益用于在 Optimism 上的 PerpV2 采用永續期貨頭寸獲取高收益。

Brahma?的 Moonshot DegenVault 于 3 月 15 日推出,上線后不到 15 小時內,總鎖倉量達到了 100 萬美元上限,Brahma表示,第一周從 Convex 獎勵中獲得了 2400 美元獎勵,已用于開 8 倍杠桿的 ETH-USD 多頭頭寸,收益率尚未公布。

Vovo 的本金保護產品于 3 月 14 日推出,第一周?Vovo 在 GMX 只使用了 5 倍杠桿,ETH-Up-Vault 和 BTC-Up-Vault 的收益率為 5% ,是 Curve 3% 的 1.67 倍,ETH-Down-Vault 和 BTC-Down-Vault 的收益率為 0%,頭寸被清算但本金受到保護。Vovo 表示,后續啟用 15 倍杠桿后收益率將是 Curve 的 5 倍。

目前兩個應用都處于早期,根據目前已公開的數據似乎難分伯仲,隨著更多 DeFi 應用上線 Layer 2,兩協議將會集成更多應用,推出更多產品,用戶可以同步關注協議的后續進展,選擇適合自己協議和策略。

撰文:angelilu?

Tags:OVOFINNANANCMOVON價格Composable FinanceYearnAgnostic FinanceExtend Finance

這年頭,走路、跑步還能賺錢?最近大火的Web3鏈游STEPN,就是喊著這個口號出圈的。簡單說,這是一款基于公共區塊鏈平臺Solana鏈的“Move to Earn(邊走邊賺)”游戲.

1900/1/1 0:00:00Nirvana Finance 是一個建立在 Solana 上的雙 Token 的算法穩定幣架構協議,包含了亞穩態Token: ANA 和穩定幣 Token: NIRV.

1900/1/1 0:00:00Solana Ventures 很高興地宣布 Riptide 的比賽結果,作為一個全球黑客馬拉松,Riptide 旨在將下一波高影響力的項目引入 Solana 生態系統.

1900/1/1 0:00:00近日,由互聯網計算機 Dfinity 發起的首屆 Supernova 全球黑客松活動正式落下帷幕,該活動吸引了近 4,000 名開發人員和企業家參與其中,有 42 個項目入圍決賽.

1900/1/1 0:00:006 月 18 日,Facebook 高調公布了 Libra 白皮書,在全球范圍內引發熱議,Libra 還發布了技術白皮書.

1900/1/1 0:00:00最近,有人留言提問什么是暗網。其實,我們整個互聯網可以劃分為三個類別,分別是明網、深網以及暗網。今天,我們就簡單介紹下它們的區別.

1900/1/1 0:00:00