BTC/HKD-0.08%

BTC/HKD-0.08% ETH/HKD+0%

ETH/HKD+0% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+0%

ADA/HKD+0% SOL/HKD-0.19%

SOL/HKD-0.19% XRP/HKD-0.06%

XRP/HKD-0.06%合成資產是DeFi世界在探索的熱點之一,它在衍生品類別里邊顯得獨特而復雜。下面我們介紹一種簡單精悍的合成資產協議——Mirror protocol。

整個Mirror protocol可以分為6個對象:Trader、Minter、Shorter、Liquidity Provider、Staker、Oracle Feeder。

Trader 通過Terraswap(Terra鏈上的交易所)買賣mAssets來獲取價格溢價。

Minter 為了獲取新鑄造的mAssets代幣會進入一個抵押負債頭寸(collateralized debt position, CDP)。CDPs可以接受 UST、mAssets 或白名單抵押品形式的抵押品,并且必須保持抵押率高于 mAsset 的最小值乘以每種抵押品類型的溢價率(即乘數,由治理設定)。

Minter合成資產示意圖

圖片來源:https://www.coinbureau.com/review/mirror-protocol-mir/

Shorter 為了獲取新鑄造的sLP代幣會進入一個相同的CDP(抵押負債頭寸)但是馬上賣去鑄造的代幣。當Terraswap價格與預言機價格相比存在溢價時,sLP代幣可以被用來Staking來獲取MIR代幣獎勵。

Mirror宣布支持以太坊Layer2協議zkSync:金色財經報道,去中心化Web3內容發布平臺Mirror宣布支持以太坊Layer2協議zkSync。[2023/7/26 15:59:00]

因此Shorters有效地持有空頭頭寸來對抗反映的資產的價格走向。只要CDP的抵押率保持在最低值以上就可以提取多余的抵押物。Minters可以通過燃燒mAssets或注入更多抵押品來調整CDP抵押率。

Liquidity provider 會添加等量的mAsset和UST到相應的Terraswap池子,這增加了這個市場的流動性。這個過程獎勵流動性提供者新鑄造的 LP 代幣,LP代幣代表流動性提供者在池中的份額,并從池的交易費用中提供獎勵。LP 代幣可以被燃燒來從池中回收 mAssets 和 UST 的份額。每個流動性池會從Trader上收取0.3%的固定LP傭金。

Staker 可以抵押LP代幣或sLP代幣(和Staking contract一起)或MIR代幣來賺取MIR代幣staking獎勵。其中LP 和 sLP 代幣權益持有者通過通貨膨脹從新的 MIR 代幣中獲得獎勵,而 MIR 代幣權益持有者通過 CDP 提款費用獲得權益獎勵。

如果用戶治理了MIR代幣,他們就有資格參與治理并獲得按其總抵押的MIR量加權的投票權。治理是將新的 mAsset 列入白名單并且可以更改協議參數的過程。LP代幣可以隨時取消質押,但MIR代幣只有在不用于代表未決的(pending)治理民意調查中的投票才能解除質押。

Alex Smirnov:在EVM上構建比在Cosmos上更容易:金色財經報道,lifi協議創始人在社交媒體上表示,誠實的問題:rollup-as-a-service 鏈與基于 Cosmos 的應用鏈有何不同?

對此,跨鏈橋deBridge聯合創始人Alex Smirnov回復稱,1.默認的典范橋梁,進入以太坊,這是一個主要的生態系統。資產托管風險較低;

2.在EVM上構建比在Cosmos上更容易。可以使用EVM的開發工具。了解Solidity的開發者比那些有Cosmos SDK經驗的開發者多得多。[2023/2/26 12:30:29]

Oracle Feeder 是指定的Terra賬戶負責提供特定的mAsset和白名單擔保物的準確和實時喂價,是被允許更新反映資產的登記報價的唯一對象。由于其在 mAssets 的運行穩定性中的關鍵作用,oracle feeder 是通過治理選舉出來的,如果它在履行職責時表現不佳,它將迅速被社區取代。

Mirror protocol以UST、aUST、LUNA、ANC、MIR(ANC和MIR在v2版本應社區強烈要求添加,但2021年12月發起治理提案將ANC和MIR去除抵押品白名單)等作為鑄造頭寸的抵押品。所有抵押品會被給予一個新的社區決定的叫做乘數的鑄造mAsset時用到的參數,即最小抵押率的乘數,穩定幣的乘數為1,其他波動的抵押品乘數為1.3333334。

計劃進行 IPO 的資產可以列入白名單并在 Mirror v2 上進行交易。任何用戶都可以通過治理創建指定基礎資產的詳細信息。如果投票通過,這些資產將在 IPO 之前像任何其他 mAssets 一樣被鑄造(在固定的時間窗口內)或交易。一旦 IPO 在基礎市場發生,Mirror Oracle將開始報告市場價格,該資產將具有與任何其他 mAsset 相同的特性。

Binance將移除ANC、MIR、TORN以及YFII部分現貨交易對:12月21日消息,據官方公告,Binance 將于 12 月 27 日 11 時移除 ANC/BNB、ANC/BTC、ANC/USDT、MIR/BTC、MIR/USDT、TORN/BTC、TORN/USDT 以及 YFII/BTC 現貨交易對,用戶仍可以在 Binance 上的其它交易對中交易上述幣種。[2022/12/21 21:58:52]

Mirror protocol無需KYC和AML,連接上Terra Station錢包即可使用協議。

合成資產數量

當前Mirror protocol頁面上擁有27種合成資產,分別為:

MIR, mNFLX, mGOOGL, mGS, mCOIN, mUSO, mFB, mHOOD, mSQ, mIAU, mMSFT, mGLXY, mARKK, mBABA, mTSLA, mTWTR, mSLV, mABNB, mVIXY, mSPY, mAAPL, mDOT, mAMZN, mQQQ, mAMD, mETH, mBTC。

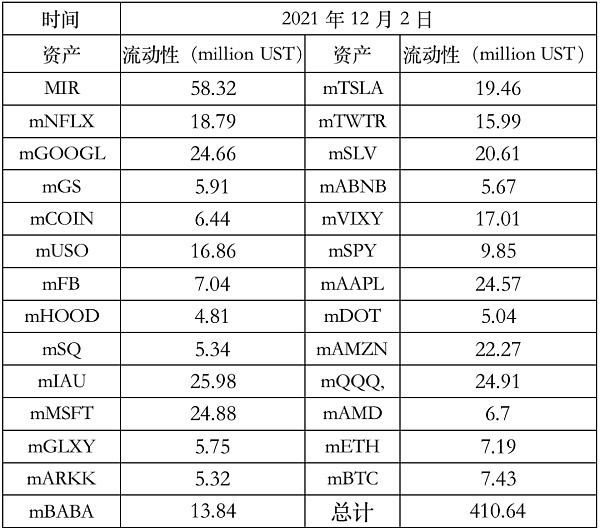

合成資產流動性

MIR代幣與合成資產流動性表

數據來源:https://mirrorprotocol.app/#/farm

庫幣合約已上線 RVN, MIR, MKR和DGB永續合約:據 KuCoin (庫幣) 交易所消息,庫幣合約已正式上線 Ravencoin (RVN), Mirror Protocol (MIR), Maker (MKR)和DigiByte (DGB)永續合約, 支持1-20倍杠桿, 均以USDT穩定幣結算。

庫幣合約是庫幣自主研發的數字貨幣衍生品平臺,全球排名前十。[2021/4/29 21:10:25]

根據2021年12月2日的數據來看,不包括MIR(流動性為58.32 million UST),流動性超過20 million UST的合成資產有mGOOGl(24.66 million UST)、mIAU(25.98 million UST)、mMSFT(24.88 million UST)、mSLV(20.61 million UST)、mAMZN(22.27 million UST)、mQQQ(24.91 million UST),這些合成資金均為對應著美股,有趣的是對應加密貨幣的mBTC(7.43 million UST)、mETH(7.19 million UST)、mDOT(5.04 million UST)卻是沒有多大的流動性。

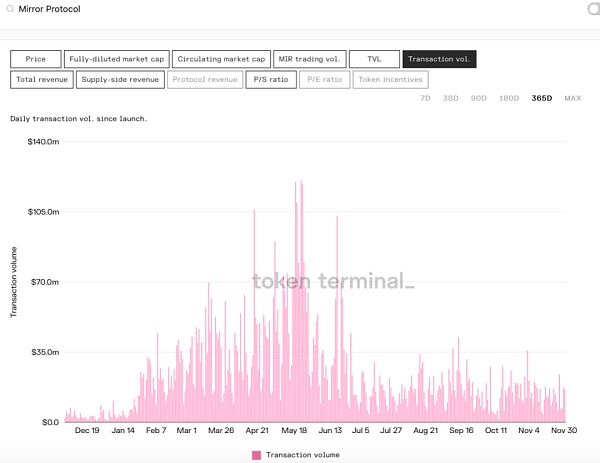

協議交易量

協議交易量圖

圖片來源:https://www.tokenterminal.com/terminal/projects/mirror-protocol

聲音 | Demirors:比特幣ETF不會獲得美國證券交易委員會的批準:據AMBCrypto消息,CoinShares首席運營官Meltem Demirors在接受CNB采訪時表示,該交易所的交易產品“絕對不會”獲得委員會的批準。她說,這主要是由于美國目前的氣候,她補充說,委員會在批準比特幣ETF方面沒有上升空間,但只有下行空間。市場穩定和市場監管存在根本問題,這些機構中沒有一個人想要去國會面前解釋美國消費者投資比特幣賠錢的原因。[2019/1/12]

2021年11月30日的交易量為 $14.5million。2021年7月18日交易量達到最高,為$103.0m。

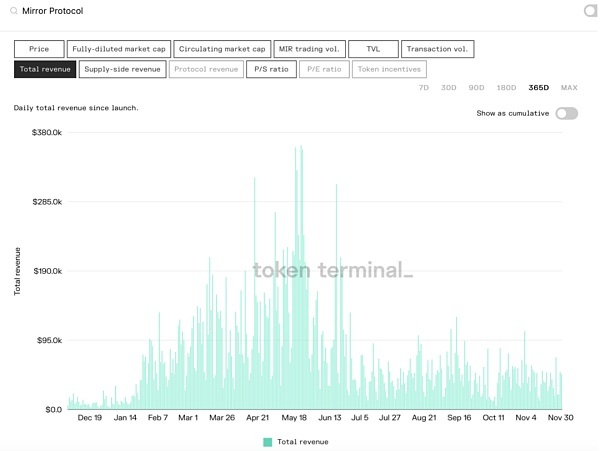

協議收入

協議收入圖

2021年11月30日Total Revenue為$48.9k。最近30天Total Revenue為$1.21m。

代幣的分發

早期發行

Mirror Protocol于2020年12月推出該協議,初始發行的代幣100%以空投的形式進行分發。代幣MIR直接獎勵給社區參與者。

空投的分布情況如下:UNI空投——16.66%(向UNI持有人空投16.66%的代幣,約為915萬,以創造流動性);LUNA staker空投——16.66%(向Terraswap LUNA staker空投16.66%的代幣,約為915萬);社區池——66.66%(分配給社區池的66.66%的代幣,約為3660萬,用于資助協議的治理和初始開發)。沒有投資者或開發者收到最初的MIR供應。Mirror計劃直接向社區參與者分發MIR代幣,以啟動具有去中心化控制的協議。

代幣分配

代幣分配圖

圖片來源:https://www.feixiaohao.co/currencies/mirror-protocol/

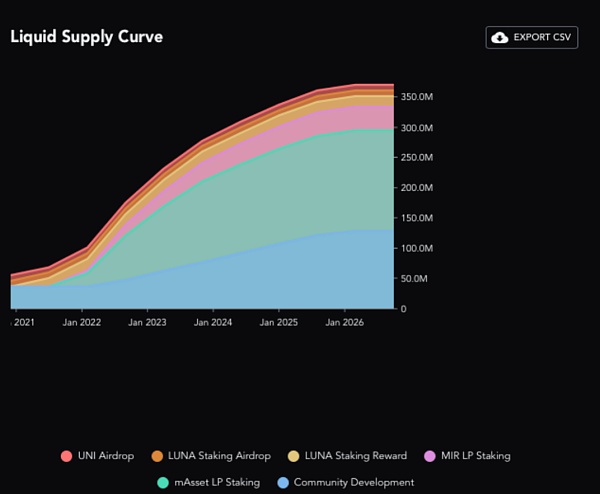

代幣供應曲線圖

圖片來源:https://messari.io/asset/mirror-protocol/profile/supply-schedule

隨著通貨膨脹率的下降,參與者將在四年內獲得37057.5萬MIR的全部供應。截至2026年3月1日MIR分發完全。

代幣的功能

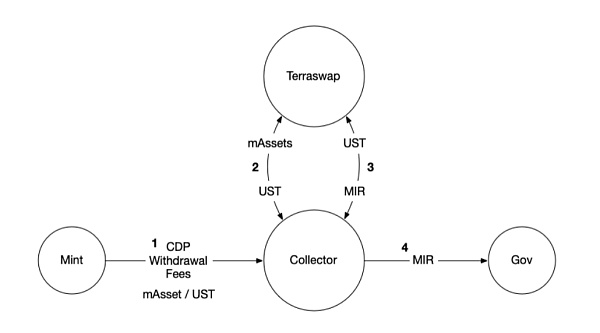

MIR是Mirror協議的治理代幣,目前有兩個主要用途:1)協議治理;2)為MIR stakers捕獲mAsset資產銷毀費用,當mAsset資產被銷毀時,對抵押品收取的這些費用會轉化為UST來購買MIR,這些MIR代幣會支付給MIR Stakers。

為MIR stakers捕獲mAsset資產銷毀費用流程圖

圖片來源:https://docs.mirror.finance/contracts/collector

Mirror protocol在預言機方面與UMA相比較為簡單,但其也有自己的調節機制,即通過質押獎勵來調節Terraswap和預言機之間的差價。

與Synthtix相比,Mirror protocol白名單上的抵押品均可以進行抵押鑄造,而Synthtix主要依靠自己的代幣SNX來進行鑄造合成資產。

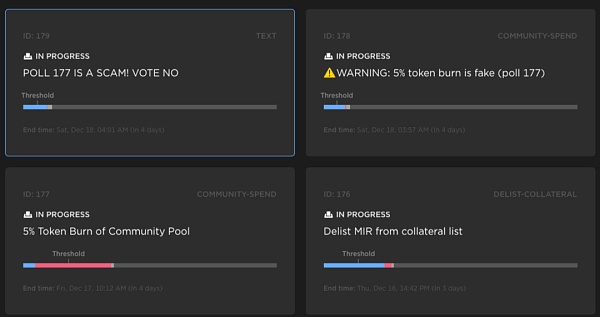

Mirror protocol v2版本向Synthtix借鑒了一些內容,將自身代幣也列入抵押品白名單,但此舉也增加了參與者的風險。最近發起治理提案將ANC和MIR去除抵押品白名單,目前贊同票遠多于反對票且票數達到通過門檻。這也顯示Mirror protocol的社區較為活躍,社區成員可以積極參與治理。

Mirror protocol社區治理圖

圖片來源:https://mirrorprotocol.app/#/gov

總之,Mirror protocol簡潔的合成資產機制和社區化的治理支撐起自身合成資產流動性和交易量以及協議收益,但其合成資產仍然無法做到除價格以外與現實股票或加密貨幣進行根本性的聯系,因此其發展也可能會受此限制。不過,這并不妨礙Mirror protocol成為一個出色的DeFi合成資產應用協議先驅。

參考資料

https://docs.mirror.finance/contracts/collector

https://messari.io/asset/mirror-protocol/profile/supply-schedule

https://www.feixiaohao.co/currencies/mirror-protocol/

https://www.tokenterminal.com/terminal/projects/mirror-protocol

https://mirrorprotocol.app/#/farm

https://www.coinbureau.com/review/mirror-protocol-mir/

https://mirrorprotocol.app/#/gov

Tags:MIRRORMirrorPROMIRCO幣mirror幣價格Mirrored Twitter0XPROOF價格

作者:Walter,Web3 investor推特@Walter_JCHuangRSS3是一個結合區塊鏈技術,衍生于RSS協議的下一代數據分發協議,具有靈活、高效、可擴展和去中心化等特點.

1900/1/1 0:00:00Bankless 近期整理出了 25 個未來值得關注的,可能會發放空投的項目,一共 25 個,第一篇文章中介紹了其中5個,本文將繼續介紹其中10個項目.

1900/1/1 0:00:00Steven Goldfeder 向鏈聞表示,基于 WASM 的新架構有能力提供直接的 WASM 智能合約支持,但現階段他們的重點是提供最佳的 EVM 支持.

1900/1/1 0:00:00今年以來,Metaverse 的出現給予人們無限的想象力空間,人們可以在這里開發自己的靈感,比如創建社交平臺、內容分享、游戲、虛擬城市等多維度、多元化的場景.

1900/1/1 0:00:00Terra并不是兼容以太坊虛擬機(EVM)的公鏈,所以無法使用MetaMask、TokenPocket等類似錢包保存資產,而需要使用官方開發的Terra Station瀏覽器插件.

1900/1/1 0:00:00最近,DeFi應用進入了一場流動性爭奪戰,穩定幣協議Curve是主戰場之一,各穩定幣協議企圖爭奪VeCRV的控制權,以獲取更多CRV通脹獎勵權重,吸引更多的穩定幣資金進入各自的資產池.

1900/1/1 0:00:00