BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+0.28%

LTC/HKD+0.28% ADA/HKD+2.62%

ADA/HKD+2.62% SOL/HKD+3.03%

SOL/HKD+3.03% XRP/HKD+0.86%

XRP/HKD+0.86%本周三,加密貨幣衍生品市場 Beta Finance 將分兩階段正式啟動以太坊主網。作為由跨鏈 DeFi 平臺 Alpha Finance Lab 孵化的鏈上無許可貨幣市場,它旨在創建一個涵蓋資產借貸和做空的無許可貨幣市場,用于對沖加密市場波動性,為加密市場帶來穩定的收益可能。

Beta Financial 認為加密市場的高波動性會不利于零售和機構用戶長期采用 DeFi ,同時也催生了過度的杠桿、恐慌性拋售和集中清算等負面報道「喜聞樂見」的現象,而這顯然對 DeFi 生態系統的長期穩定發展造成了傷害。

因此它致力于通過提供借貸和做空兩大基本功能版塊,使 DeFi 用戶能夠在鏈上實現資產賣空,以此對沖風險并促進 DeFi 的穩定性增長,從而抵消加密市場的波動性傷害。

借款人可以存入抵押代幣進行借款,且借入的代幣將直接存入對應的 MetaMask 等錢包,借款人能夠隨時自由使用。

香港數字資產平臺OSL正在削減約三分之一的成本,包括裁員:金色財經報道,香港數字資產平臺OSL正在削減約三分之一的成本,其中包括裁員,不過OSL拒絕透露裁員人數。2022年6月份,知情人士稱,OSL已裁員40至60人,約占員工總數的15%。[2023/1/17 11:17:23]

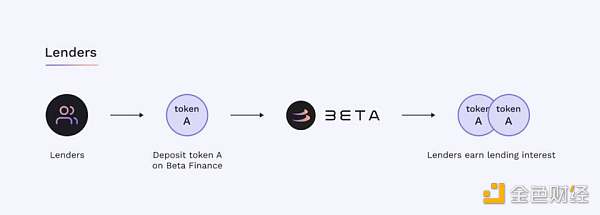

同樣地,貸款人也能夠將代幣存入 Beta 的貨幣市場賺取額外的收益,一旦用戶與貨幣市場互動并借出其代幣,他們將獲得代表他們在貸款池中計息股份的 bTokens。

貸款人通過兌換持有 bTokens 以接收他們在貸款池中的存款和以貸款代幣支付的已賺取的利息,同時每個代幣只有一個貸款池,因此貸款人總是在協議內為借出的代幣賺取最大的收益。

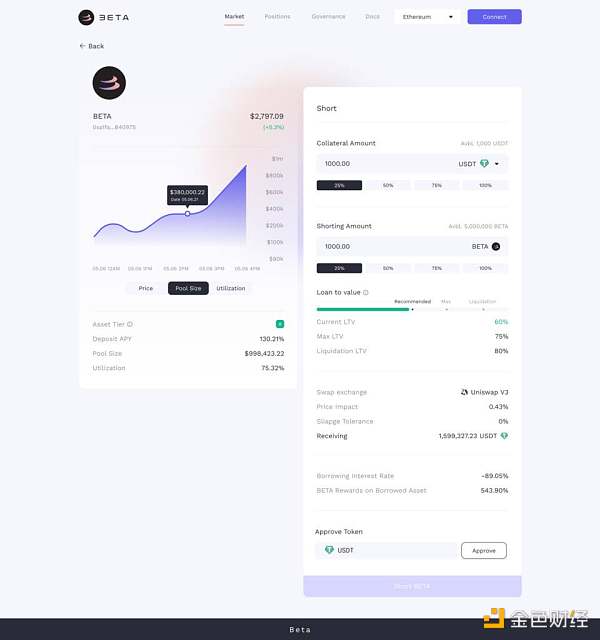

借款人可在 Beta 的貨幣市場為對應資產頭寸添加抵押品來進行做空,且按規劃 Beta Finance 將首先支持 ETH、USDT、USDC 和 DAI 作為抵押品,其余補充資產的支持清單將在第二階段啟動后向社區提交提案以供投票決定。

Bitpanda在宣布裁員三分之一的三周前曾表示無大規模裁員計劃:7月2日消息,加密貨幣和大宗商品交易平臺Bitpanda此前曾告訴其員工,在經濟低迷時期不會進行大規模裁員,而就在三周后,該公司就宣布了進行大規模裁員的消息。

5月31日的Slack截圖顯示,該公司首席產品官Lukas Enzersdorfer-Konrad曾試圖消除該公司將裁員和停止招聘的“傳言”。

Enzersdorfer-Konrad稱:“Bitpanda內部不會有任何形式的大規模裁員。我們還沒有達到極限,并將繼續招聘,直到我們需要的職位都招滿為止。”

他當時表示,該公司“資金非常充足”,沒有流動性問題。同時也指出該公司2022年的財務業績“低于預算”,但他表示,這是由宏觀經濟條件造成的,包括供應危機和俄烏沖突。這位高管敦促員工專注于產品和技術基礎設施的改善,為“下一輪牛市”做準備。

一位Bitpanda發言人日前對此發表評論稱:“在公司宣布重組的三周前,我們還沒有這個計劃,而且我們一直在向員工透明地傳達這些信息。”他補充說:“由于法律限制,我們無法公開溝通,在官方宣布前幾天,我們才做出了這個艱難的決定。”Bitpanda表示,它正在盡最大努力支持那些受到重組影響的員工。

此前6月25日消息,Bitpanda宣布裁員,員工人數將削減至大約730人。雖然具體裁員人數暫未公布,但據LinkedIn數據,解雇的全職和兼職員工共計約277人。(The Block)[2022/7/2 1:46:13]

GSBN推出可追蹤全球三分之一集裝箱的區塊鏈平臺:金色財經報道,全球航運業務網絡(GSBN)推出了一個新的基于區塊鏈的平臺,可以跟蹤全球三分之一的集裝箱。該GSBN成立在2020年十月由全球八大國家一級貨運海上貨運公司建立一個blockchain平臺,數字化運輸流程,如證件的簽發,通關和物流數據。總部位于香港的非營利財團GSBN的成員“占世界上處理的每三個集裝箱中的一個”,一旦該平臺得到充分利用,這可能很快就會在區塊鏈上進行驗證。GSBN于9月8日宣布與甲骨文、微軟Azure、螞蟻鏈和阿里云合作推出新的區塊鏈平臺。(cointelegraph)[2021/9/10 23:15:09]

同時在開啟空頭頭寸時,Beta Financial 將立即將賣空的代幣換成提供的抵押品代幣,并將從 Swap 中(在 Uniswap V2、Uniswap V3 或基于用戶規范的 SushiSwap 進行)獲得的額外抵押品退還給借款人,這意味著空頭頭寸抵押品 = Swap 得到的抵押品-賣空代幣所提供的抵押品。

Beta Financial 致力于幫助 DeFi 用戶從其資產中賺取額外的高收益,同時獲得覆蓋所有加密資產的無縫且集成的賣空體驗。

動態 | 報告:中國的比特幣礦工控制著加密網絡三分之二的處理能力:12月11日研究顯示,中國的比特幣礦工現在控制著加密網絡三分之二的處理能力,份額的增長可能使該國的礦工受益。根據數字資產管理公司CoinShares的一份報告,中國的礦工控制著全球66%的“哈希值”,這是衡量連接到比特幣網絡的計算機功能的標準,決定了他們生產新硬幣的能力。自從6月份60%的中國份額以來,中國的哈希率份額是CoinShares自從兩年前開始跟蹤哈希率以來的最高記錄。該公司研究主管Chris Bendkisen表示,這可能是由于他們更多地部署了更先進的采礦設備所致。(CNBC)[2019/12/12]

Beta Financial 提供了一個簡單的儀表盤來管理用戶的所有資產和操作。以做空為例,用戶只要提供抵押品,就可直接填寫做空的資產金額并確認交易。

填寫完成后單擊一下按鈕,Beta 便會通過協議上的貨幣市場自動借入對應空頭資產并發起空頭頭寸,用戶無需與多個協議進行交互,也省下了執行多個高額 Gas 費用的交易,為 DeFi 用戶提供了集成和無縫的一鍵式賣空體驗。

動態 | 德國三分之一大企業認為區塊鏈技術與互聯網一樣具有革命性:據Coin Crypto Rama消息,德國聯邦信息技術、電信和新媒體協會(Bitkom)發布的一份最新調查報告顯示,德國36%的大企業認為區塊鏈技術與互聯網技術一樣具有革命性。報告指出,除人工智能(AI)和物聯網(IoT)外,區塊鏈技術是當前三大發展領域之一,具有“巨大潛力” 。[2018/12/6]

目前 DeFi 用戶在賣空時的選擇往往有限,因為啟動空頭頭寸需要首先借入加密資產做空,因此做空的資產必須先存在對應的貨幣市場。

但市面上加密資產貨幣市場所支持的代幣數量有限,大約不到 30 個,且基本都是受歡迎、波動性較小的主流資產,波動性較大的長尾資產(交易者更有可能做空)則往往不受支持。

Beta Finance 就專門針對長尾資產的這個做空痛點,提供了可安全地覆蓋所有代幣的貨幣市場,也即 Beta Finance 提供的可做空對象包含了流行的主流資產和被忽視的長尾資產。

同時 Beta 的無需許可特性也允許任何人、任何地方、任何時間為任何加密資產創建貨幣市場,這樣隨著 DeFi 生態系統變得越來越大,可以幫助 Beta Finance 創建一個隨之不斷擴展的貨幣市場。

Beta Finance 目前有 5 種執行難度呈梯度分布的 DeFi 策略,可以較為有效地滿足交易者、DeFi 農民和其他 DeFi 用戶不同的收益需求。

如果用戶想通過手中的代幣賺取額外的收益,那可以將代幣直接存入 Beta 市場,獲得代表借出資金和累積貸款利息的 bTokens。

這樣用戶就可以被動地從其他用戶那里賺取利息,同時由于 Beta Finance 允許用戶使用 Beta 無需許可地創建貨幣市場,因此任何加密貨幣都可以拿來計息獲取收益。

如果用戶認為某種加密貨幣的價格會下降,就可以通過 Beta Finance 建議對應的空頭頭寸——只要 Beta 有該加密貨幣的貨幣市場或流動性,就可以輕松地在 Beta 上做空它,當然前提是用戶提供了足夠的抵押品。

在金融中,「Delta-中性」是指若干相關金融資產的投資組合,其中當標的資產價值發生微小變化時,投資組合價值保持不變。

通常在 DeFi 中進行 Farming 時,我們都希望減少農業資產的價格波動風險,所以大家普遍更喜歡波動性較小的穩定幣農場。不過大多數穩定幣池往往都被超額認購,且仍然受到其它資產波動的影響,這個時候其實就可以通過做空用來耕種的資產,來在非穩定幣農場池中模仿穩定幣農場的 Farming 行為。

例如,我們想要耕種 APY 收益為 1200% 的 SHIB ,但手里卻只有 10 萬 USDT 而非 SHIB,按理說只能購買并獲得 SHIB 才能獲取對應的農業收益。

這時就可以購買 3 萬美元的 SHIB,同時使用 7 萬 USDT 作為抵押品在 Beta 上做空 3 萬美元的 SHIB,只要抵押資產完全覆蓋借入資產,并維持 LTV 要求,那持有的頭寸此時就是「Delta-中性」的。

這就意味著通過保持 「Delta-中性」頭寸,用戶可以賺取 SHIB 農業 APY 和 Beta SHIB 借貸 APY 之間的差額。

目前,DEX 和 CEX 之間的套利只有在代幣在 CEX 相對于 DEX 的溢價時才能實現。在這種情況下,用戶可在 DEX 上買入現貨,同時在 CEX 上賣空,反之則是不可能的,因為大多數代幣目前不能在 DEX 上做空。

這也導致 DEX 對 CEX 上市的保證金代幣持續溢價,而使用 Beta Finance 則可以實現反向案例中的套利,因為它允許在 DEX 上賣空。

例如,代幣 A 在 SushiSwap 上的價格比在 CEX 上的價格高出 10%,但我們又不想承擔從 CEX 提取 A 然后在 DEX 上出售它的風險,因為在此期間價格可能會發生重大變化。

那就可以通過在 Beta 上賣空 A 并同時在 CEX 購買來輕松實現鎖定利潤套利——先在 Beta 上以 11000 美元的價格賣空了 A,同時在 CEX 上購買了 10000 美元的 A,這樣就實現了 1000 美元的套利(不考慮借貸和轉賬費用),我們就有足夠的時間將 A 從 CEX 轉移到 Beta 來償還債務最終獲取收益。

價差交易是一種交易策略,包括購買資產和出售其相關衍生品(例如,購買 BTC 和出售相應的季度未來合約),它可以是多頭交易也可以是空頭交易。

例如由于清算事件,交易所中 SUSHI 的季度合約價格為 7.80 美元,與現貨 SUSHI 的 8 美元相比存在折價。

那就可以做多 SUSHI 季度合約,同時在 Beta 做空 SUSHI 現貨,則這套投資組合可獲利 0.20 美元——當合約與現貨最終價格趨同時,0.20 美元即為最終價差利潤,反之則操作亦然。

7 月 9 日,Beta Finance 宣布獲戰略投資,投資金額未披露,投資方包括 Spartan Group、ParaFi Capital、Multicoin Capital、DeFiance Capital 和 Delphi Digital。

8 月 12 日,Beta Finance 宣布智能合約代碼已由安全審計機構 OpenZepelin 和 PeckShield 完成審計,并公布了項目安全框架的四大支柱:

持續進行內部代碼審查;

要求領先的安全審計人員進行外部審查;

納入實時監控服務;

推出漏洞賞金獎勵計劃;

這一切都是在為 8 月 18 日的以太坊主網啟動做準備,根據 Beta Finance 規劃,第一階段從 8 月 18 日開始,將允許用戶在市場借入、借出和做空資產;而第二階段,用戶將能夠無許可和自動地創建代幣貨幣市場,并即時在所有市場借入、借入和做空資產。

同時代幣 BETA 將不會在第一階段推出,而是稍后發布,將針對早期地用戶進行追溯性空投獎勵。

Tags:ETABETABETANCMetacadeBeta FinancePSYOP.BETharvestfinance

轉眼之間,NEAR主網正式上線已經八個月了,底層基礎設施開始逐漸完善,越來越多應用選擇在NEAR主網發布.

1900/1/1 0:00:00今年的大趨勢除了有 DeFi 和 NFT 之外,還有 meme!狗狗幣憑借著它的可愛狗狗圖案,就能擠進加密貨幣市值排行榜前 10,可謂頭號 meme 幣.

1900/1/1 0:00:00從 1984 年至 2013 年的 30 年間,橋水基金的「全天候策略(All Weather Srategy)」年化收益率達 9.72%,其中僅有 4 年收益為負,最大回撤為 3.93%.

1900/1/1 0:00:00一、導言? DAO(去中心化自治組織)是一種結構。以DAO為組織形態的項目在四五年的時間里已然擴展至各領域,而DeFi(去中心化金融)與DAO的相遇則被加密社區視作是意義深遠之舉:“DeFi 進.

1900/1/1 0:00:00黑洞協議?BlackHole Protocol 是一個基于 Ethereum 網絡的無許可的跨鏈燃燒平臺.

1900/1/1 0:00:00Axis巨大的賺錢效應,開啟了GameFi游戲的火爆。也正是看到Axis的成功,許多在2018年就在開發的鏈游加速了其開發進程.

1900/1/1 0:00:00