BTC/HKD+1.61%

BTC/HKD+1.61% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+1.39%

ADA/HKD+1.39% SOL/HKD+3.89%

SOL/HKD+3.89% XRP/HKD+1%

XRP/HKD+1%導語:Tranchess?Protocol 將母基金(Queen)拆解為兩個不同風險回報的子基金產品 (Bishop、Rook),從而實現更復雜但高效的鏈上資產管理方式。

撰文:一棵楊樹

6 月 25 日,Tranchess Protocol 在幣安智能鏈(BSC)上線,緊接著 7 月初又完成了由 Three Arrows Capital、Spartan Group 領投的 150 萬美元種子輪融資,Binance Labs、LongHash Ventures、IMO Ventures 以及多個 DeFi 領域個人投資者參投。

在《DeFi 新物種:讀懂「加密結構化產品」?Ribbon Finance?》中,我們曾介紹了加密世界中的「結構化產品」Ribbon Finance,它通過將一系列衍生品工具組合起來,從而構建成為一種實現特定風險目標的組合投資工具。

而定位于「資產管理與衍生品交易協議」的 Tranchess Protocol 的設計則似乎恰好與之相反——Tranchess 旨在通過將單個投資品類拆解成若干個衍生品投資工具以滿足不同的投資需求,更像是加密世界中的「結構化基金」。

Coinme錢包在Stellar上集成USDC:金色財經報道,加密貨幣現金交易所Coinme和非營利組織Stellar Development Foundation宣布,在整個Coinme錢包和Coinme全球現金入口和出口生態系統中發布Circle的USDC。該服務現已在Coinme錢包中上線,可通過網絡瀏覽器訪問,很快將在iOS和Android上推出Coinme移動應用程序。[2023/3/29 13:33:03]

「結構化基金」又稱「分級基金」,是指在一個投資組合(母基金)下,通過對母基金收益和凈資產進行分層拆解,從而形成兩級或多級呈現差異化風險收益表現的基金份額(子基金)。

以傳統金融市場中常見的 A/B 兩層分級基金為例,其母基金往往由單個或一籃子投資標的構成(股票、債券或其它高流動性資產),而在此母基金的基礎上則可進一步根據風險收益比拆分為 A 和 B 兩個子基金。

其中 A 子基金優先保本,持有者的收益僅為 B 提供的固定利息收益,風險幾乎為零。

而 B 子基金則相當于 B 從 A 那里借錢進行杠桿投資,所以持有者收益 =「母基金的整體收益 — A 份額的固定利息成本」,也即只需付出給 A 以固定利息成本,便可直接享用包含 B 在內的母基金的整體收益。

香港將研究建立人工智能超算中心:金色財經報道,2月22日,香港特區政府財政司司長陳茂波在發表2023-2024年度特區政府財政預算案時表示,數字化在實現高質量發展的過程中,發揮關鍵作用。為加速推動香港數字化經濟的進程,數字化經濟發展委員會正就四大范疇進行深入研究,包括探索推動數字經濟發展所需的數碼基建、便捷安全的跨境數據流動、企業數碼轉型,以及人力資源配套。其中,在數碼基建方面,特區政府會就建立人工智能超算中心進行可行性研究,并在2023/2024年度完成。[2023/2/22 12:21:31]

但相應地,風險也由 B 獨自承擔——當母基金凈資產跌至接近 A 本金價值時,B 就會被清算 , 從而實現 A 優先保本的目標。

因此 A、B 兩個子基金的凈值與占比的乘積之和,就等于母基金的凈值。同時在具體的產品設計中,A 子基金和 B 子基金的份額比例則直接決定了杠桿的大小,理論上講在母基金中 A:B 比例越高,B 的杠桿就越高(相當于 B 借的錢越多),同時在遇到波動時的清算風險就越大。

一言以蔽之,「結構化基金」的主要特點是根據風險承擔的高低,對應地將基金產品分為兩層或多層份額,并分別給予不同的收益分配,從而達到杠桿投資的效果。

Binance:正在將資金從存款地址整合到熱錢包,為下一階段的POR審計做準備:金色財經報道,加密貨幣交易所Binance在社交媒體上稱,我們正在將資金從存款地址整合到我們的熱錢包,為下一階段的POR審計做準備。因此,在此期間,你可能會注意到ETH Gas費的暫時增加,以及在熱錢包中出現大量交易。[2022/12/10 21:35:12]

因此「結構化基金」的優勢也很明顯:它可以通過「一個母基金+若干子基金」來滿足不同風險偏好投資者的復雜投資組合需求。

而 Tranchess 正是直接結合鏈上的加密投資品以直接滿足不同風險偏好投資者的「加密結構化基金」。

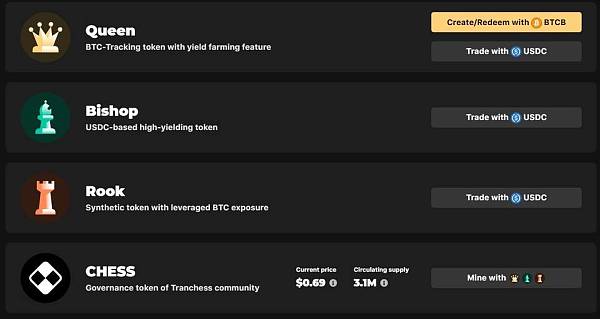

頗有意思的是,Tranchess 是按照國際象棋為其系統內的 4 個角色進行的命名,分別為皇后?Queen(母基金),主教?Bishop(子基金 A),車?Rook(子基金 B),棋子?Chess(協議治理)。

其中前三個角色分別對應的代幣 QUEEN、BISHOP 和 ROOK 為 trance 代幣(分級代幣),而 Chess 對應的代幣 CHESS 則為整個協議的治理代幣。

Magic Eden:建議Solana錢包用戶轉移加密資產至新建錢包:8月3日消息,Solana 生態 NFT 市場 Magic Eden 在推特上表示,經進一步調查,Magic Eden 團隊建議為保護個人資產,用戶還要做以下工作:

1. 用新的助記詞創建一個新錢包

2. 把所有 NFT 和有流動性的加密貨幣轉移至新錢包

或者更穩妥的是把所有資產都放進冷錢包。

此前報道,Solana 生態 NFT 市場 Magic Eden 在社交媒體上發布警告稱,似乎有一個波及面極廣的 SOL 漏洞,正在耗盡整個生態系統的錢包。Magic Eden 提醒用戶進行以下設置保護個人資產:1. 進入 Phantom 錢包設置頁面;2. 點擊受信應用;3. 撤銷任何可疑鏈接的權限。[2022/8/3 2:55:15]

QUEEN 可以理解為母基金的代幣,每個 QUEEN 都代表母基金的一部分。而母基金投資標的是 BTCB(BSC 鏈上的錨定比特幣產品),相當于跟蹤 BTCB 的指數基金,所以 QUEEN 的凈資產總價值 = 比特幣價值 — 管理費用。

目前根據 Tranchess 官網操作頁面,QUEEN 的獲取形式可分為兩類:1,兌換 BTC (BTCB 形式,即幣安智能鏈 BSC 上與 BTC 掛鉤的資產) 為 Queen,然后質押 Queen 挖 Chess2,在「Swap」頁面,用 USDC 兌換為 Queen;

美聯儲理事布雷納德:沒有國會的支持不會推進數字貨幣的發展:5月27日消息,美聯儲理事布雷納德表示,相對于法定貨幣,新形式的貨幣可能會失去其所承諾的價值。 保持美國在國際支付中的主導地位非常重要,如果其他國家發行了數字貨幣,那么考慮這對美元而言意味著什么很重要,對美國來說,參與跨境交易的標準制定非常重要,美聯儲的報告清楚表明,沒有國會的支持,我們不會推進數字貨幣的發展,美聯儲對行政部門和國會提供強大的支持很重要。(金十)[2022/5/27 3:44:16]

截至 7 月 28 日數據,Tranchess 上借助 Queen 的 BTC 質押年化收益高達 76.2%,遠高于目前幾乎所有 DeFi (7 月 24 日還高達 110% 以上,27 日迅速降至 76%,因此近日來下降速度很快)。

BISHOP 是子基金的對應代幣(可以理解為上文提到的 A 子基金),BISHOP 持有人向 Tranche ROOK 持有人提供流動性,每天只賺取無風險的利息收入,不受 BTC 二級市場價格波動的影響。

BISHOP 可由 QUEEN 按比例拆分而得,或在「Swap」頁面直接用 USDC 兌換。

ROOK 是另一個子基金的對應代幣(可以理解為上文提到的 B 子基金),ROOK 持有人每天向 BISHOP 持有人借款,以購買跟蹤 BTC 的基金份額,而 ROOK 持有人的回報 =主要基金的損益 - 支付給代幣 BISHOP 的利息,也即 ROOK 持有人通過向 BISHOP 持有人借款實現杠桿投資的效果。

ROOK 同樣可由 QUEEN 按比例拆分而得,或在「Swap」頁面直接用 USDC 兌換。

CHESS 是其治理代幣,用戶在具體使用 Tranchess 時即可獲得 CHESS 代幣,持有者若想參與治理,則需進一步鎖定 CHESS 以獲得作為投票權的 VeChes。

而 CHESS 最長可鎖定 4 年,收到的 VeChes 數量取決于鎖定 CHESS 的時間,這一點幾乎和 Cueve (CRV、veCRV)根據鎖定時間長短線性決定投票權重的設計如出一轍。

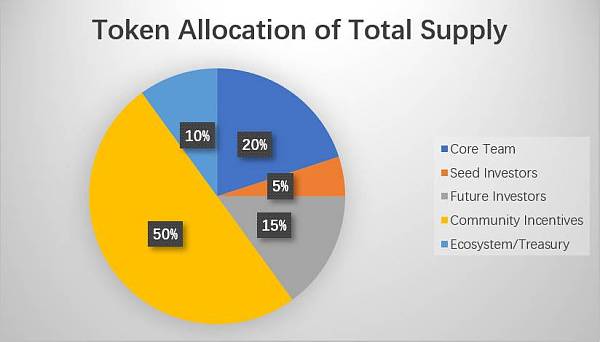

同時 CHESS 總量為 3 億枚,具體分配為:* 20% ,分批解鎖的的核心團隊份額;* 5% ,分批解鎖的種子投資者份額;* 15% ,預留給未來投資者的份額;* 50% ,流動性挖掘;* 10% ,Tranches 的生態基金;

且按照白皮書計劃,CHESS 持有者還可分享系統內各種協議收入的 50% ,比如目前贖回 Queen 所需的 0.1% 的費用,同時在 Tranchess 提供的?QUEEN、BISHOP 和 ROOK 的二級交易市場交易手續費也是協議收入的一種部分。

而流動性挖礦部分的 CHESS ,將在 4 年內以累加的方式在 PancakeSwap 和 Tranches 上分發。譬如第 1 周分發 30 萬個,那從第 2 周到第 4 周,每周在上一周的基礎上再分發 30 萬個代幣,那到第 4 周結束時,累計分發量將達到 300 萬個,第 5 周分發量則為 240 萬個,此后每周環比上周遞減 4%,以此循環,詳細的分發時間表如下:

在具體的設計框架中,Tranchess 將風險和收益的不同組合搭配分為了三層,可滿足三種不同風險匯報承受能力的用戶需求:穩定收益(Bishop)、杠桿交易(Rook)和長期持有(Queen)。

其中一份 QUEEN 可以拆成 0.5 份的的 BISHOP 和 0.5 份的 ROOK,也即杠桿為 2x。

而母基金 Queen 本身則相當于純 BTC 指數基金,收益浮動和 BTC 二級市場價格直接掛鉤,持有 QUEEN 相當于間接持有 BTC。

同時持有 BISHOP 相當于持有保底理財收益的衍生品,持有 ROOK 則相當于 2 倍做多 BTC。

與此同時,雖然 Tranchess 1.0 是直接跟蹤 BTCB/USDC 價格的基金,但理論上其實可以跟蹤任何單個加密資產或一籃子加密資產,因此 Tranchess Protocol 是一個綜合性的資產管理和衍生品交易協議。

而 7 月初的種子輪融資就是將用于 Tranchess 當前版本的后期運維以及計劃在 2021 年四季度推出的二期項目的開發,官網也提及 Tranchess Protocol 計劃在?2021 年第四季度推出掛鉤其他加密貨幣以及可管理多個加密貨幣組合的產品,便于用戶隨時根據市場變化調整自己的投資組合。

在加密世界體量不斷擴張的背景下,對應復雜投資組合的不同投資需求也日漸多元化——有人偏愛杠桿,有人厭惡風險,甚至同一個人的不同倉位也分為不同的風險偏好。

而滿足這些不同投資偏好的投資產品們往往各自為戰,既造成了重復造輪子的資源浪費,也在一定程度上割裂了其背后的流動性。

因此像 Tranchess Protocol 這樣嘗試通過根據多元化的風險偏好需求,將母基金產品(Queen)對應拆解為數個不同杠桿風險回報的子基金產品 (BISHOP、ROOK),從而實現目前更復雜但高效的鏈上資產管理方式,提供了一站式滿足多種投資偏好組合的方案,值得予以關注。

大家好,我是游戲博主佩佩,最近可能聊些鏈上游戲的話題多一點,一是目前大環境懂得哈,還有市場也還是處于一個摸魚劃水期,咱就轉移轉移注意力,別做行情的舔狗了,可能最近的內容也會少提趨勢.

1900/1/1 0:00:00今年6月,擁有百萬級粉絲的比特幣評論人士Anthony Pompliano分享了一份來自去中心金融數據聚合商DeFi Llama的數據.

1900/1/1 0:00:00ICP Squad是第一個使用一種稱為Engage-to-Earn的新獎勵模式的NFT游戲,玩家可以使用他們的錢包和互聯網身份來賺取被動收入.

1900/1/1 0:00:00區塊鏈的透明度和可追溯性超過了世界上的絕大多數系統,但是在這背后仍然存在著看不見的博弈,MEV(礦工可提取價值/最大可提取價值)就是隱藏的黑暗森林。在每一筆交易背后都可能有它的身影.

1900/1/1 0:00:00使用美元的主權國家薩爾瓦多,將基于 Algorand 技術開發區塊鏈基礎設施。 2021年8月31日,拉丁美洲區塊鏈資產代幣化和金融基礎設施公司 Koibanx 發布公告稱,Koibanx 已與.

1900/1/1 0:00:00原文標題:《Detailed Guide of KAKI No-Loss Trading Game》在開始之前.

1900/1/1 0:00:00