BTC/HKD-4.07%

BTC/HKD-4.07% ETH/HKD-5.39%

ETH/HKD-5.39% LTC/HKD-3.71%

LTC/HKD-3.71% ADA/HKD-7.09%

ADA/HKD-7.09% SOL/HKD-11.11%

SOL/HKD-11.11% XRP/HKD-6.39%

XRP/HKD-6.39%撰文:一棵楊樹

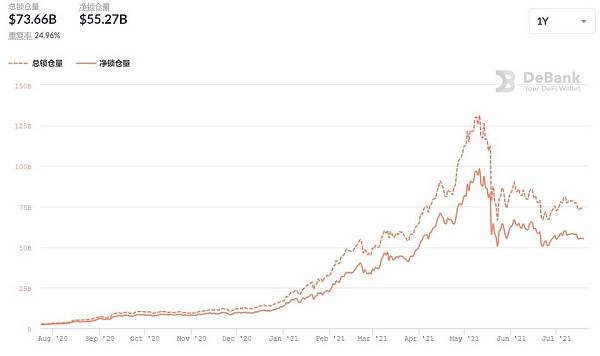

在 2020 年以來呈指數級增長態勢的 TVL 的加持下,日益膨脹的資金支撐起了 DeFi 各條賽道迅速的迭代創新,并為普通人創造了更便捷且多樣化的資產增值機會,比如像出借資產、向自動化做市商提供流動性、鑄造合成資產等等。

不過目前以借貸協議為核心基礎層延展出來的一系列 DeFi 頭部項目,刨根究底還是基于資產超額抵押的服務模式,遠遠沒有信用杠桿因素引入其中,鏈上杠桿的發展依舊未引起波瀾。如若以傳統金融市場的發展進程作為對比,現如今 DeFi 市場大熱的項目略顯陳舊的「當鋪思維」,距離成熟市場還存在非常大的成長空間。

信用杠桿其實一直是門大生意,在現代金融體系中,核心驅動就是信用要素。對金融產品而言,借由信用杠桿機制的擴張,在保障足夠安全邊際的前提下,有限的資金能夠發揮最大程度的效用,撬動盡可能大的市場體量,實現不同功能彼此嵌套,從而滿足多樣化的金融場景需求。

這也是衍生品最直接的表現形式,通過杠桿等因素的加持,更好地滿足市場參與者對于更高波動率或風險對沖等進階資產配置的需求。且在目前成熟的金融市場中,衍生品交易無論從流動性、資金體量還是交易規模層面,理論上往往都要比現貨交易更高。

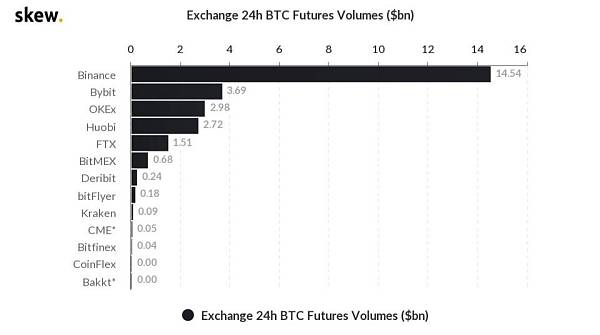

而近一年多來如火如荼的 CEX 衍生品市場也印證了這條市場規律:CEX 以期貨為代表的衍生品交易自推出以來增長速度驚人,7 月 18 日最新數據顯示,前五的 CEX 期貨日交易量僅 BTC 一項均已經達到十億美元級別,頭部的 Binance 更是突破百億美元。

去中心化外匯平臺Vertex Protocol已推出僅限API訪問的Beta版本:金色財經報道,去中心化外匯平臺Vertex Protocol在Arbitrum上推出僅限API的Beta版本,合作伙伴機構、做市商公司和其他參與者能夠通過API插入Vertex排序器并執行自動交易,旨在正式啟動前測試訂單簿和DEX的其他組件。

據悉,Vertex Protocol將分為三個階段啟動公共主網,當前的Beta版本為第一階段;然后是私人測試版階段,用于測試前端應用程序;最后是在Arbitrum上完成Vertex應用程序的發布。[2023/3/9 12:51:58]

同期以 Binance 6 月份所有幣種現貨的日平均交易量 220 億美元計算(The Block Research)數據,僅僅是比特幣單一幣種的期貨成交量,就已經達到了現貨總成交量的 60% 以上水平。

而根據 Messari 的研究數據,5 月份 CEX 的期貨交易量更是超過現貨交易量的 110%,已經與現貨處于同一量級,且增長速度要優于現貨。

其實早在 2020 年,以期貨為代表的衍生品就已基本取代現貨成為主導市場,但在 DeFi 中目前卻依舊處于倒掛狀態——以?Uniswap?為代表的 DEX 的現貨交易量,仍然大幅碾壓?dYdX?之類的去中心化衍生品交易協議的交易量,5 月份 DEX 的期貨交易量僅為現貨交易量的 6% 。

去中心化游戲社區Saga完成360萬美元融資,Animoca Brands領投:6月16日消息,去中心化游戲社區 Saga 宣布完成 360 萬美元融資,本輪融資由 Animoca Brands 領投,Delta Blockchain Fund、Genblock Capital、Moonchain Capital、Compute Ventures、NGC Ventures、Highstreet Ventures、M31 Capital、TsingTing Capital、Metal VC、PANONY、Rainmaker Games、Everest Ventures Group、vEmpire、SL2 Capital 和 AAG Ventures 參投。Saga 通過跨游戲 NFT 來支持新興項目以及釋放全球元宇宙所有者、建設者和玩家的力量來擴展和豐富元宇宙世界。[2022/6/16 4:30:49]

所以,伴隨著 DeFi 創新發展的進一步深化,附加杠桿的衍生交易目前還是一片處于極早期階段的藍海,也被公認為是 DeFi 最具前景的市場之一。

與此同時,目前賽道內相對處于頭部龍頭位置的 dYdx、Perpetual 等,業務側重和運行模式也各有不同,整體的市場體量依舊較小。

Perpetual Protocol?的 AMM 模式一枝獨秀,一度占據了近 9 成的市場份額。在 Perpetual Protocol 中,交易發生在協議的虛擬自動做市商 (vAMM) 上,以此提供有保證的鏈上流動性和由恒定產品曲線設定的可預測定價(vAMM 提供協議價格發現,而支持 vAMM 的抵押品存儲在智能合約金庫中)。

Axie Infinity聯合創始人:將在Ronin添加幾個新的驗證者,以進一步去中心化網絡:3月30日消息,Axie Infinity聯合創始人Aleksander L. Larsen表示,內部網絡目前正在進行深入的取證審查。這是一次社會工程攻擊,結合了2021年12月的人為錯誤。Sky Mavis技術很可靠,將在Ronin添加幾個新的驗證者,以進一步去中心化網絡。我們致力于確保收回或償還所有耗盡的資金,正在繼續與利益相關者進行對話,以確定最佳行動方案。

此前消息,Ronin跨鏈橋被攻擊,超6億美元資產被盜。被盜原因是Sky Mavis的四個Ronin驗證器和一個由Axie DAO運行的第三方驗證器私鑰被盜(取款,需要九個驗證者簽名中的五個)。[2022/3/30 14:27:24]

簡單舉例,用戶使用前需將 USDC 存入存儲真實資產的智能合約,而交易時則在 vAMM 中鑄造虛擬資產——假如以 100 USDC 開 10 杠桿的多倉,則會鑄造 1000 vUSDC 放入 vAMM,而 vAMM 中并不存儲真實資產,只是為了方便清算。

這樣的優點在于無需撮合可以直接形成交易深度進行交易,但無法避免有些交易深度不好的交易池的高滑點交易,這也是 AMM 的通病。

誕生于 2017 年的 dYdX 則是衍生品賽道中最具代表性的老牌龍頭,在 6 月 15 日剛完成由 Paradigm 領投的 6500 萬美元 C 輪融資,目前作為第二大去中心化永續市場,交易量市場份額超過 10%。

dYdX 采用「鏈下訂單簿+鏈上結算」的交易方式,同時包含借貸、杠桿交易與永續合約三種功能。杠桿交易自帶借貸功能,用戶存入的資金自動組成資金池,交易時若資金不足,則自動借入并支付利息。

報告:比特幣算力正在“去中心化”中國占比降至50%:BitOoda最新發布的一份報告顯示,中國的算力當前約為50%。多年來,中國公眾引用的比特幣算力占有比例一直在60-65%之間徘徊。而現在這一數字的下降,意味著比特幣挖礦行為正變得越來越分散,這有助于比特幣的基本價值主張。其中報告顯示美國的比特幣算力占約為14%。[2020/7/17]

但目前 dYdX 不僅可交易資產的種類受限,同時其杠桿交易只對大額交易的用戶友好——出于交易深度的問題,若單筆訂單小于 20ETH 則只能選擇吃單,并需要支付較高的小額訂單吃單費,以彌補 Gas 成本。

簡言之,當下掣肘去中心化衍生品交易發展的關鍵,關鍵就在于鏈上交易性能、交易深度、交易種類等導致的綜合交易體驗極度不友好。

也正因如此,在 Layer 2 方案愈發成熟的當下,對于本身發展瓶頸極度依賴 L2 進展的衍生品交易而言,新一代衍生品交易協議的格局重塑是注定的。

其中,在 6 月 22 日的日交易量一度達到 2.3 億美元創下紀錄的 Kine Protocol,作為基于以太坊的新一代衍生品交易協議,算是涌現的嘗試方案之一,且無論是數據表現還是機制創新方面,都讓人眼前一亮。

Kine Protocol 官方的目標愿景是搭建無限流動性的衍生品市場,以幫助用戶快速、透明、輕松地在以太坊上進行衍生品交易。

QuickCash亞太區副總裁:安全,透明,去中心化是穩定幣發展的根基:6月30日下午3:00,中幣“新基建,新機遇”暨七周年云峰會論壇六順利在中幣熱聊群展開。

在分享QC的未來發展時,QuickCash亞太區副總裁Neaco表示:“在穩定幣中,安全,透明,去中心化是最重要的,這是穩定幣長期發展的根基。QC未來會積極上線全球更多的交易所,將過去與交易所成功的合作模式擴展到更多語言地區,聯合各大小交易所推出更具當地競爭力的理財計劃及本地化運營活動,使Qcash(QC)能夠成為客戶手上最方便最普及化的穩定幣。”[2020/6/30]

其中設計的核心亮點在于「無限流動性」、「無限交易品種」, 這也是當下衍生品交易協議的核心痛點所在。Kine Protocol 為了實現此愿景,設計了 「鏈上質押+鏈下交易」、「peer-to-pool」、主流、長尾資產的交易全覆蓋等諸多創新機制。

首先,Kine Protocol 采用以太坊鏈上質押+鏈下交易的機制來平衡解決交易性能和資產安全之間的取舍問題。

這一點和 dYdX 的「鏈下訂單簿+鏈上結算」類似,也和 DEX 賽道在 L2 概念未起來之時 0x 等的解決思路有異曲同工之妙:鏈上、鏈下各司其職,其中鏈上作為資金清算的安全層以保證安全性,同時將具體的交易撮合過程放到鏈下以彌補性能不足。

一言以蔽之,就是放棄絕對純鏈上操作的「完全去中心化」,而是通過一定的去中心化取舍,將鏈上、鏈下分別負責不同的操作,在仍能保證足夠(一定)安全的前提下,實現對交易效率和交易體驗的最大兼顧。

因此 Kine Protocol 的設計中,交易是發生在鏈下,所以并不會非常受公鏈性能的影響,保證了交易速度,支持更高杠桿和更高頻率的衍生品交易。

但同時在交易完成后的資金清結算步驟,依然需要打包上鏈,類似 Rollup 原理,但這也不可避免地犧牲了一定程度的去中心化。

其次, Kine Protocol 選擇「peer-to-pool」機制,以此為用戶帶來「無限流動性」,實現零滑點、瞬間成交的交易體驗。

其實嚴謹點講類似于 Mirror 上合成美股交易的零滑點機制——交易過程中并沒有直接的交易對手,都是智能合約執行的,因此不用擔心流動性和滑點問題:

通過超額質押(目前的系統質押率是 200%)+自動減倉(ADL)等風控機制兜底,借助 KINE 的激勵機制鼓勵大家一起搭建流動性池,由流動性池作為所有交易者的最終對手方。

所以任何人的交易無需撮合,就可以根據對應的報價(綜合 Coinbase、Bitstamp、Kraken 等大型平臺的實時價格指數,盡可能避免操控價格、插針的情況)在流動性池里直接成交,這也就無所謂滑點和交易深度(因為超額質押)。

也正因為無需撮合也沒有交易滑點, Kine Protocol 在 6 月 22 日的日交易量一度達到 2.3 億美元,創下去中心化衍生品的新紀錄。

同時這樣「無限流動性+實時價格指數」的設計也讓 Kine Protocol 的強平線可以做到無論多少倍杠桿都保持在 0.5% 以下,在風險控制層面也大幅優于任何中心化及 DeFi 競品。

與此同時,在上面「peer-to-pool」的基礎上,Kine Protocol 正好可以接受更廣泛的質押資產種類——因為無論是 BTC、ETH 等主流加密貨幣,還是非主流加密貨幣等長尾資產,都可以在 Kine Protocol 的點對池模式中提供流動性從而開啟交易。

這其實是額外加了「合成資產交易」的 Buff——只要添加流動性,任何有可靠價格指數的標的皆可成為 Kine 的交易品種,用戶可以一站式交易多個資產類別,包括加密貨幣、股指、大宗期貨以及創新衍生品等。

這主要得益于 Kine Protocol 為提供流動性質押的用戶提供的激勵機制:不同于傳統的組 LP 獲取流動性挖礦收益,在 Kine Protocol 中用戶可以質押幾乎任何單一的主流 crypto 資產而獲得流動性獎勵,使用戶不必為了獲得質押收益而被迫購買其他資產。

這意味著任何人都可以將自己手中原先并不吃香、只能長持的長尾資產拿出來質押到池子里,賦予其額外的流動性,也在可以交易的同時獲得對應的激勵。

且激勵機制包括手續費分紅和平臺代幣(KINE)獎勵,協議賺取的交易手續費的 70% 又會被用來回購平臺代幣并分發給質押用戶。

其實最關鍵的是,這等于實現了以極低的成本交易一切有價格的資產,相當于長尾資產的定價權,筆者感覺如果能夠沿著這個方向在長尾資產的定價權方面做到突破,未嘗不可以復刻 Uniswap 的崛起路徑。

而 KINE 總發行量為 1 億枚,其中多達 50% 的比例將用作生態激勵和分配給流動性合作伙伴,這在早期生態的激勵發展中確實至關重要,也會最大化地增加持幣分散度并擴大社區覆蓋面。

與此同時,除了治理屬性(治理投票權)+協議屬性(手續費分紅)外,KINE 也計劃成為平臺支持的多種質押資產之一,增添額外生態資產屬性,當然這是一把雙刃劍,需要確保做好風控確保不發生 Venus 那樣的惡性借貸清算事件,而一旦經過此考驗也可以較快躋身優質資產之列。

在融資方面,今年 3 月份 Kine Protocol 杠完成兩輪共計 700 萬美元的融資,硅谷天使投資人 Naval Ravikant 和 Alexander Pack 領投,其他投資者包括 OKEx 旗下 Block Dream Fund、Blockchain Capital、Spartan Group、Divergence Capital、CMS Holdings、Ascensive Assets、Bixin Ventures、DeFi Alliance、Origin Capital、Hypersphere、NGC、SevenX、紅鏈資本等。

此后的 6 月 10 日 Kine Protocol 也正式開啟幣安智能鏈上的質押挖礦并支持多鏈間充提劃轉,所有以太坊鏈上的質押挖礦功能包括質押 / 解質押、kUSD 鑄幣 / 銷幣、 流動性挖礦以及挖礦獎勵都將在幣安智能鏈上實現。

而按照 Kine Protocol 接下來的發展路線圖,在?Synthetix、Uniswap 作為先行者探索出一條可實踐、可協同的 Layer2 解決方案之前,它致力于先主要將融合中心化交易和去中心化質押的衍生品交易方案,充分利用 DeFi 的方式,將衍生品交易所完全開放給 DeFi 玩家。

拋開具體的業務模型和目標人群不談,目前 Kine 和 dYdX 等基于以太坊的同賽道競品,在推廣普及上幾乎面臨同質的競爭痛點:相對高昂的交易手續費用、相對低效的吞吐性能。

歸根結底就是四個字:用戶體驗。誰家的產品能夠率先為用戶帶來友好的使用體驗與交易門檻,誰就有可能在接下來去中心化衍生品的賽道中殺出。

近來無論是 Uniswap V3 上線 Optimism,還是 Arbitrum 在頭部 DeFi 協議之間的攻城略地,都預示著 L2 在今年下半年很可能會迎來一波大規模「騰籠換鳥」的采用潮。

從這個角度看,隨著 L2 的到來,去中心化衍生品賽道有望突破交易體驗的制約,給 DeFi 逐步引入鏈上原生杠桿,從而有望為市場帶來更大體量的跨越,催生更多的無邊界創新,甚至極可能是下半場 DeFi 迎來新一個「2020 盛夏」的關鍵。

不到1小時?CryptoGladiator在OEC注冊地址數已達到3萬個。幣圈的變化真的太快了,可能前一段時間還在參與DEFI挖礦,現在可能全民GameFi“邊玩邊賺”了.

1900/1/1 0:00:00Tendermint 計劃在本月發布 Emeris 的測試版,并在 9 月發布支持質押和多個區塊鏈的正式版本.

1900/1/1 0:00:00DeFi 收益率市場 Pendle 新推出分離 LP 代幣基礎資產和交易費的產品,了解一下基礎用例和使用策略.

1900/1/1 0:00:00領先的非托管加密貨幣交易所ShapeShift即將關閉公司實體,開始向多個區塊鏈的去中心化金融(DeFi)投資者空投3.4 億個 FOX 代幣.

1900/1/1 0:00:00本篇是 Rollup Bridge 介紹的第二篇,建議先從第一篇 Maker Bridge 看起:以下所稱 L2 皆指 Rollup 而非 Plasma 或側鏈以下所稱「資產」和「代幣」兩個詞指.

1900/1/1 0:00:00NFT 圈越來越像兩個月前的幣圈,在區塊鏈上開起了「動物園」,而且你真的能在這一次的「動物園」里看到各種各樣的「動物」.

1900/1/1 0:00:00