BTC/HKD-0.77%

BTC/HKD-0.77% ETH/HKD-2.59%

ETH/HKD-2.59% LTC/HKD-3.9%

LTC/HKD-3.9% ADA/HKD-2.12%

ADA/HKD-2.12% SOL/HKD-2.74%

SOL/HKD-2.74% XRP/HKD-2.1%

XRP/HKD-2.1%你是否有過這樣的經歷,向某個流動性挖礦池中提供流動性,結果拿回來的時候,發現自己的幣變少了?在本文中,我們將了解什么是“無常損失”,“永久損失”,以及它如何影響流動性提供者的利潤。

本質上,無常損失是提供流動性時發生的資金暫時損失/非永久性損失。之所以叫做非永久性損失,是因為只要在AMM中的代幣相對價格恢復到其初始狀態,那么,該損失就消失了。但是,這種情況很少發生。通常,無常損失會變成永久性損失,吞掉你的交易費用收入甚至導致負回報。

當AMM中的代幣市場價格在漲或跌時,就會產生無常損失。波動越大,無常損失越大。

充分理解無常損失的最簡單方法,就是看一個簡單的例子。

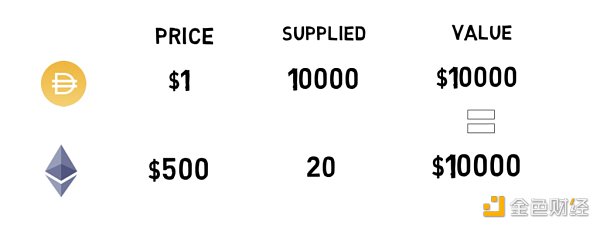

假設你作為流動性的提供者(即LP)向DAI / ETH Uniswap 50/50池提供流動性。為了向50/50池提供流動性,流動性提供者(LP)必須向池提供兩個等值的token。(即提供DAI/ETH時,你提供兩個幣種流動性的價值(即價格*數量)需要相同。

消息人士:DeFiance Capital完成1億美元流動性代幣基金的募集:金色財經報道,據兩位消息人士透露,Arthur Cheong的加密投資基金DeFiance Capital籌集了“八位數”資金,完成了新的 1 億美元流動性代幣基金的首次關閉。其中一位消息人士稱,雖然這可能意味著 1000 萬美元到 9900 萬美元之間的任何金額,但去年最初的融資金額不到 5000 萬美元。

去年報道,DeFiance Capital創始人正在為新基金籌資約1億美元。并且已經承諾了近一半的金額。消息人士稱,在 11 月 FTX 交易所倒閉后,其中一些承諾減少了,但該基金仍設法完成了第一筆付款,并于本月開始投資。(The Block)[2023/3/14 13:01:54]

假設此時DAI=1 USD, ETH=500 USD, 你需要提供20個ETH,和10000個DAI。

中幣(ZB)將于4月28日上線DFL(DeFIL):據官方公告,中幣(ZB)于2021年4月28日10:00開放DFL充值。4月28日16:00開放DFL/USDT和DFL/QC交易。

DeFIL - Decentralized finance of Filecoin,即打造一個FIL礦池與DeFi相結合的去中心化平臺,主要目的就是增加流通FIL的流動性。投資人可通過出借FIL獲得利息,還可以流動性挖礦;FIL礦工可通過向礦池質押礦機及算力的方式獲得FIL去參與質押挖礦。更多詳情請查看中幣官方公告[2021/4/26 20:59:58]

你提供萬流動性后,此時,兩個token的價值是相同的。

假設,ETH的價格在外部的交易所中開始上漲。中心化交易所的ETH價格從500漲到了550美元。于是其他市場參與者(稱為套利者)就開始工作了。套利者注意到中心化交易所和Uniswap之間的價格差異,并將其視為套利機會。

跨鏈DeFi平臺Wing今日14時系統升級:據官方消息,根據Wing DAO社區第15次和20次投票結果,基于本體的首個跨鏈信用DeFi平臺Wing將于北京時間12月25日14:00進行系統升級,預計升級時間3小時,升級期間將同時關閉FlashPool和InclusivePool的“借、貸、保”服務。升級后,WING的激勵分配將根據每個幣種的使用率x借出資產總額進行計算。同時,Kink(邊際利率)點機制也將同時啟用。[2020/12/25 16:28:16]

隨著套利者從池中購走更多的ETH(即取走ETH流動性),ETH的價格就變得越高。套利者不斷在Uniswap上購買更便宜的ETH,直到交易所之間不再存在價格差異為止。

使用恒定乘積公式,我們可以看到Uniswap ETH價格將達到550美元的時候,池中的情況會被套利者變為有10488.09個DAI和19.07 個ETH。

LBank宣布注資了得資本Defi基金500萬美元:LBank宣布跟了得資本Defi基金達成戰略合作,LBank出資500萬美元參與基金,共同挖掘優質Defi項目,一起賦能服務項目方,所投資Defi項目免審核,免上幣費上線LBank,并且享受LBank全方位的支持。

了得資本是最具影響力的區塊鏈投資機構之一,近期積極投資defi項目10多家,并且聯合優質合作伙伴成立defi基金,目標重點投資20個優質defi項目,并且聯合伙伴資源做好投后服務。

LBank是多年老牌交易所,沉淀4年。曾首發上線過Vechain等項目,對價值項目的挖掘擁有豐富的經驗。[2020/8/11]

也就是說套利者花費488.09個 DAI買走了0.93 ETH,以實現Uniswap和Coinbase的ETH價格之間的平衡。此時,套利者的成本是1 ETH = 524.83 DAI 。套利者購買的ETH可以在外部的中心化交易所以DAI或任何其他基于美元的穩定幣即時出售,價格為550美元。于是套利者從中賺取了約25美元(減去手續費)。

Set Protocol計劃推出DeFi領域的交易策略Set V2,支持多資產和流動性挖礦:去中心化資產管理協議Set Protocol宣布即將推出專注于DeFi領域的Set V2,該迭代版本注重為用戶、交易員、做市商和開發人員提供工具。對用戶來說,增加對DeFi代幣、穩定幣、合成資產等多資產支持。支持流動性挖礦,同時節約Gas費。[2020/8/5]

讓我們看看這如何影響我們的流動資金提供者(LP)。

我們可以看到,如果流動性提供者一開始不提供流動性,而是把ETH和DAI放在錢包里面,他們將擁有$ 23.41的收益。這23.41美元基本上是LP的無常損失。

無常損失被稱為非永久性,因為在此時此刻,LP只是在賬面上損失了23.41美元。如果LP選擇不撤回其流動性,當之哦戶后面以太坊的價格回到500美元時再取出來,此時無常損失被抵消為0。

另一方面,如果LP決定在以太坊550美元時決定撤回其流動性,他們將永久性的損失23.41美元。

當然了,上述情況沒有包含流動性提供者(LP)在提供流動性期間所賺取的手續費(0.4%每筆交易),以及流動性挖礦的收益(不是每一個流動性提供者都有此收益,而且流動性挖礦的收益是隨時變化的)。

也就是說,即使你參加的流動性挖礦,可能展示出來極高的收益,但是如果挖礦的資產價格突然暴跌,并永遠回不到你提供流動性時的水平,你的無常損失就會變成永久損失。而且你的永久損失,可能大于你的挖礦收益。

一般情況下,價格暴跌的資產就是你挖礦所得的資產,一旦其價格暴跌,挖礦收益率也會暴跌,同時無常損失會劇增。這會引發其他流動性提供者停止提供流動性,一旦流動性撤走,資產的價格就更容易繼續暴跌。這就是所謂的“死亡螺旋”,或者說“礦難”。

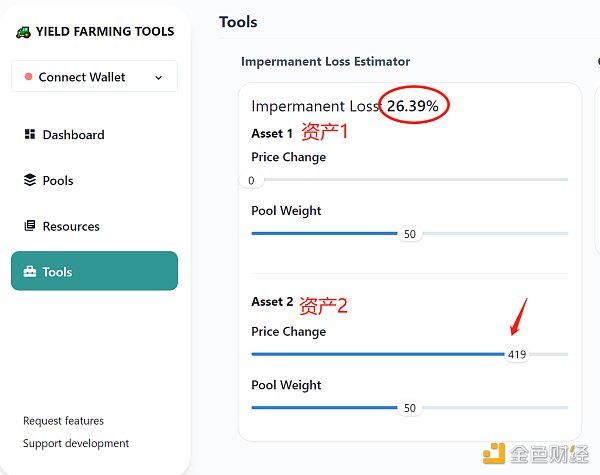

如果你的數學并不是拿手的學科,或者對恒定乘積公式什么的沒有絲毫興趣,可以使用一些網站提供的計算工具。

比如這個:https://yieldfarmingtools.com/tools

可以看到當資產2相當于資產1變化劇烈,下圖顯示在419%(4.19倍)以上時,無常損失高達26.39%。

想深入了解AMM機制及無常損失計算的,可以繼續閱讀下方資料:

Uniswap的礦池價值比例都為50/50。假設你在UniSwap上代幣A/B礦池中按照1A = 50B的價格存入了10個A和500個B。而這個池中一共有100個A和5000個B,你的份額占10%。

由AMA的固定乘積公式可知,K=100*5000=500,000

當市場價格波動至1A=100B,而此時Uniswap中的A/B流動性池價格還是1A = 50B。這時套利者就會進入,在流動性池中用B換取A,再在其它中心化交易所賣出。這樣就會造成A數量下降,B數量升高,從而重新達到一個平衡,使價格穩定在1A=100B。

而AMA的固定乘積公式中,K為定值,保持不變。假設在穩定后池總A總數數量變成X,B的數量變成Y,那么:

X*Y=K=500,000

100X=Y

解出X,Y,得到:

價格波動后,由于你的份額占據池中的10%,你的持有代幣價值為7.071A+707.1B=14.14A

而假設如果你沒有進行流動性提供,持有的A和B都在個人錢包里放著,那么你現在還是擁有10A+500B=15A

你的無常損失為:

15A-14.14A=0.86A

因此,可以發現,因為你提供了流動性,代幣對價格波動后,你的資產價值反而縮水了。當然了,因為的流動性中做市商可以收取手續費,手續費是否能跑贏無常損失就是一個未知數了。

本文素材來源:

《Uniswap上的無常損失計算》-王心玉

https://news.huoxing24.com/20201014121625230356.html

《科普:到底什么才是無常損失!》-寶二爺

https://baijiahao.baidu.com/s?id=1679406785176472238&wfr=spider&for=pc

[海豚做市虧86個柚子]逼我學會DeFi的基本數學APY和無常損失計算(附萬能公式)//DEGO今晚

https://bihu.com/article/1462342870

Tags:DEFIDEFEFIETH去中心化金融defi什么意思PINETWORKDEFI幣DefiPlazaETH交易是什么意思

投票人數創出近百年來新高的 2020 年美國大選,無疑是去年下半年全球金融市場最矚目的「風險事件」,而本次大選也被媒體視作有史以來最難以預測的大選之一.

1900/1/1 0:00:005月28日,Arbitrum宣布向開發人員開放主網。次日,Uniswap社區以接近100%的支持率通過了「在Arbitrum上部署Uniswap v3」的提案.

1900/1/1 0:00:00公開發行時間:北京時間 2021 年 3 月 12 日上午 10:00公開發行網址:sale.taraxa.

1900/1/1 0:00:00概覽 經過StaFi核心開發團隊及社區貢獻者的徹夜努力,解決Cosmos質押流動性的rATOM產品經過多方測試已成功上線主網.

1900/1/1 0:00:00要點速覽 我們正在開發兩個重要的升級,它們共同解決了Connext的流動性問題:Virtual AMM(虛擬自動做市商)允許路由器根據現有的流動性對跨鏈轉賬進行定價.

1900/1/1 0:00:00Poly Network 提供了一套綜合跨鏈解決方案,不僅僅可以接入符合特定要求的區塊鏈網絡,還希望能支持所有的區塊鏈網絡.

1900/1/1 0:00:00