BTC/HKD-3.59%

BTC/HKD-3.59% ETH/HKD-4.32%

ETH/HKD-4.32% LTC/HKD-2.44%

LTC/HKD-2.44% ADA/HKD-5.87%

ADA/HKD-5.87% SOL/HKD-9.17%

SOL/HKD-9.17% XRP/HKD-5.48%

XRP/HKD-5.48%DeFi(去中心化金融)的核心特征之一是為任何可連接互聯網的人提供金融服務。傳統銀行主要通過為借貸設定利率進行盈利,DeFi協議也是如此。實際上,從用戶在將資金鎖定到流動資金池的那一刻起,Uniswap、Aave、Compound等DeFi協議就變成了銀行。然后,這些用戶成為其他想兌換token或借用token進行加密交易交易者的流動性提供者。這個過程可以被稱為staking,其APR(年利率)遠高于傳統儲蓄賬戶的0.06%。

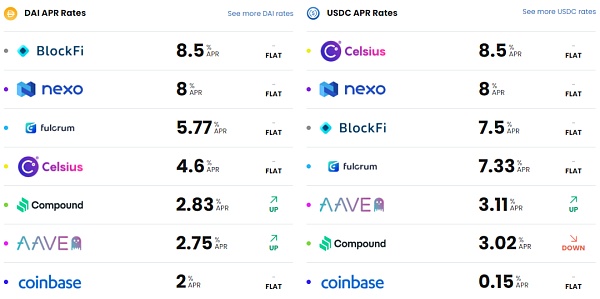

根據DeFiRate網站數據,選擇用于質押的穩定幣(DAI或USDC)不同,年利率也會有所不同。DeFi質押和傳統儲蓄賬戶之間的區別顯而易見,因此,有些用戶選擇不參與高風險的市場交易,而是用加密資產進行質押獲利。

全網DeFi鎖倉量為1722.8億美元 24小時下降13.56%:金色財經消息,據DeFiLIama數據顯示,當前全網DeFi鎖倉量1722.8億美元,24小時下降13.56%。目前,鎖倉量排名前5的公鏈分別為:ETH(1107.8億美元)、BSC(124.9億美元)、Avalanche(99.5億美元)、Solana(47.8億美元)、Tron(42.4億美元)。[2022/5/12 3:09:04]

加密質押類型

PoW區塊鏈需要接入算力,而質押無需投入計算機資源即可獲得獎勵。加密質押服務不論是中心化平臺(如BlockFi、nexo)或還是去中心化協議(如Aave),均獨立于用戶的計算機運行。除此之外,還有3種類型的質押:

加密資產在智能合約內被鎖定一段指定的時間(此期間不能提取資金)

歐易OKEx DeFi播報:DeFi總市值1693.90億美元,歐易OKEx平臺TAI領漲:據歐易OKEx統計,DeFi項目當前總市值為1693.90億美元,總鎖倉量為780.80億美元;

行情方面,今日DeFi代幣普漲,歐易OKEx平臺DeFi幣種漲幅最大前三位分別是TAI、TRADE、UNI;

截至19:00,OKEx平臺熱門DeFi幣種如下:[2021/4/12 20:11:06]

例如,用戶允許中心化平臺將其賬戶資金放入運行在BSC的PoS區塊鏈上的智能合約中。此類平臺依靠驗證者通過質押過程來保護網絡。驗證者鎖定其加密資產并接受PoS共識算法隨機挑選來生成交易塊。用戶的質押數量越大,算法選擇該質押的加密資產進行區塊驗證的機會就越大。

質押加密資產,成為流動性提供者

Oasis基金會宣布實施Tidal DeFi保險平臺:據cointelegraph消息,官方博客文章表明,去中心化金融(DeFi)保險和承保范圍的Tidal Finance將在Oasis Network上實施其平臺的版本。Oasis基金會是Oasis Network開發人員Oasis Labs的分支機構。[2021/4/11 20:06:43]

例如,如果在Uniswap上質押加密資產,可以通過三個步驟來完成。首先,訪問Uniswap流動池頁面并點擊“連接錢包”(如MetaMask)。然后,在“添加流動性”選項上,如果選擇ETH/DAI交易對,繼續選擇愿意投入多少ETH/DAI。最后,輸入金額后,在錢包中確認交易,此時將顯示出交易費用。

經過上述步驟之后,即完成了向流動性池(token交易對)添加流動性來質押加密資產的過程。每當其他交易者想要交換ETH/DAI時,他們都會進入你所在的流動池。作為質押服務的回報,質押者將獲得利息。

ZBG將于9月2日開啟DeFi項目DF申購活動:據ZBG官方消息,ZBG將于9月2日14:00~9月3日14:00期間開啟DeFi項目—DF首發申購活動。申購額度2.2萬枚DF,申購價格0.4571USDT;申購結束后將于9月3日15:00開啟DF/USDT交易。

據悉,Daily Funds (DF)是一個去中心化且非托管的開放源貨幣的交換協議,儲戶可以通過向貸款池提供流動資金來賺取利息,借款人可以通過使用流動性資金來獲取超額抵押貸款。和其他DeFi平臺(如Compound)類似,DF將存款標記為代幣,計算實時利息,并提供多種穩定幣選擇。

本次申購活動將采用Super Launchpad申購形式,即人人參與皆有所得;實際獲得代幣=(個人申購金額/全網總申購金額)X 代幣銷售總量。更多詳情可咨詢ZBG官網客服(zbg.io/zbg.live)[2020/9/1]

加密資產可隨時提取

這種方式其實嚴格來說不算質押,但仍可以通過存入加密資產來獲得利息。舉個例子,如果用戶將加密資產存入BlockFi(中心化加密公司),不需要自己去做任何其他事情來獲得收益。默認情況下,這部分資產會被BlockFi拿去質押或借出或其它進行其他獲利操作,由該公司自由處理。

加密資產質押的優缺點

參考DeFiRate網站數據,質押的加密資產或者平臺不同,獲得的年利率也不同。例如,如果存穩定幣到BlockFi、Nexo等中心化平臺,獲得的年化利率會相對較高。

想參與更去中心化的質押,用戶也可以將加密資產投入自己信任的區塊鏈中。通常,驗證者越多,網絡的安全性就越高。這也是傳統miner的一個替代方案,因為不需要接入任何專業的計算機硬件。

此類質押的不利因素與交易類似。因為非穩定幣的加密資產價格波動極大,尤其是那些市值低于10億美元的區塊鏈項目。如果價格快速下跌,質押資產也會隨之下跌,遠遠超過潛在收益。

同樣,如果用戶擔心該加密資產的價格可能會下跌并且想取消抵押,而大多數區塊鏈平臺的質押期至少為一周。因此,用戶在進行質押之前最好能弄清楚最短鎖定期和其他附加條件。質押期靈活性越大,資產面臨的長期風險就越小。

提供加密質押的區塊鏈

以太坊目前使用PoW和PoS(信標鏈)并行的共識算法,這個過渡期將至少持續到2022年下半年,屆時PoW和PoS將完成合并形成新的以太坊2.0。現在質押在信標鏈的ETH已經有902萬枚,在合并之前無法撤出資金(中心化交易平臺的BETH若換回ETH有較大的折價)。

(圖)各PoS加密資產的質押量占流通量百分比以及年化收益

以太坊的競品們,如Solana、Cardano、Avalanche和Polkadot都是PoS區塊鏈(提供質押服務),且質押量占流通量百分比極高。中心化交易平臺也同樣提供了對這些資產的質押服務。當然,投資者也可以使用本地非托管錢包進行質押,以便自行控制私鑰和資金。

加密資產管理策略

最簡單的策略是hodl(持有),持有意味著投資策略將依賴于資產的長期升值空間,主要取決于項目的核心價值。例如,以太坊擁有最多的開發者、最多的dApp(2888個)和最強大的網絡效應。同時,新公鏈們也在以太坊手續費高居不下的背景下得到了資本的助推,生態迅速崛起。

適用于大多數投資者的策略有DeFi或中心化平臺的穩定幣借貸生息以及PoS加密資產staking(前提是看好該項目的長期發展)。比較復雜的策略有DeFiyieldfarming,尤其是質押與借貸相結合的類型。例如,投資者可以貸款,然后將借來的token換成另一個價格走勢表現更好的token,并將該token作為額外貸款的抵押品。此類多鏈策略需要對各種協議、token和DeFi生態系統非常熟悉,通常要圈內的“科學家”才能駕馭。

DEX是去中心化交易所,相對的是CEX(中心化交易所),比較知名的CEX有binance、okx、huobi、FTX、coinbase、bitfinex等.

1900/1/1 0:00:00對于 Web3,有很多可以想象的東西。2021 年 11 月,一群人成立了一個合法實體,在美國懷俄明州購買了 40 英畝的土地。當然,這種事情經常發生.

1900/1/1 0:00:00在加密世界,DeFi是繼比特幣之后,最具產品和市場契合的領域。去年藍狐筆記也提到了DeFi的發展趨勢《為什么DeFi是加密史上第二個突破?》.

1900/1/1 0:00:00面對五月下旬幣圈大跳水的行情,整個加密市場都充斥著極度惶恐的情緒。盡管DeFi一直被寄予厚望,但也未能抵抗住此番壓力,鎖倉量幾近腰斬.

1900/1/1 0:00:00前言 北京時間3月20日晚,知道創宇區塊鏈安全實驗室?監測到以太坊上分布式跨鏈協議。Li.Finance 受到了攻擊,攻擊者執行了 37 次call注入,獲取了多個錢包中約 60 萬美元的資產(.

1900/1/1 0:00:00隨著NFT市場的日益火爆,各類NFT平臺受到的關注越來越多,妥善處理合規問題至關重要。大家都知道開個餐館要食品經營許可證,那么經營NFT平臺需要哪些證呢?郭律師團隊總結了八種在不同情形下可能涉及.

1900/1/1 0:00:00