BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+0.94%

ETH/HKD+0.94% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+0.16%

ADA/HKD+0.16% SOL/HKD+1.98%

SOL/HKD+1.98% XRP/HKD-0.15%

XRP/HKD-0.15%1月26日,由Yearn Finance創始人AC發起的新項目Ve(3,3)宣布即將上線,并更名為Solidly。

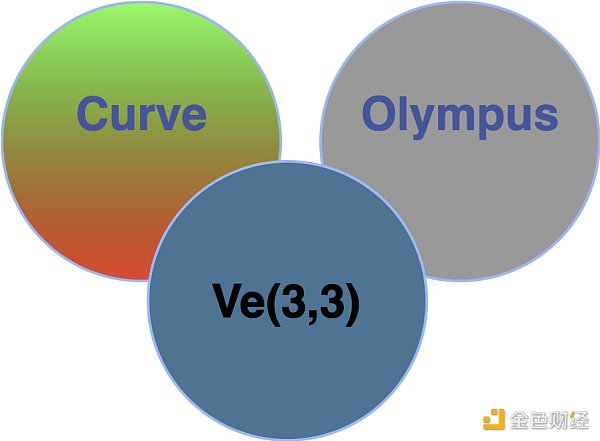

從命名上看Ve(3,3)可以被拆解為兩部分:Ve&(3,3)。Ve來自Curve的VeCRV模型,(3,3)來自OlympusDAO的3v3博弈。二者的結合試圖平衡供應量中的holder和trader,給加入Ve(3,3)協議的項目(尤其是初始項目)們帶來了更多的協議收入的同時,提高了租賃流動性時發放reward的效率。

那么,Ve(3,3)在CRV和OHM兩個項目中分別汲取了哪些靈感?做了哪些改進和組合?值得參與嗎?

首先,我們先來回顧一下Curve的AMM機制以及VeCRV模型。Curve為流動性提供者(LP)提供了三種激勵:

Velodrome發布V2版本,VELO和veVELO持有者可遷移至V2:6月23日消息,Optimism 上 AMM 協議 Velodrome 宣布推出 Velodrome V2 版本,目前允許 VELO 和 veVELO 持有者將其倉位遷移到 V2版本。LP 的遷移將需要從 V1 取消質押和提取流動性,然后將其存入 V2。Velodrome V2 功能或特點包括新前端、自定義池費用(最高 1%)、自定義池名稱和符號、Zap(允許用戶通過僅存入池中的一個代幣來創建頭寸和添加流動性)、veNFT 藝術品和元數據、veNFT 鎖定、Opt-In 可升級性以及 Velo FED 等。[2023/6/24 21:56:35]

流動性池子中50%的交易手續費

CRV獎勵

剩余50%手續費兌換的穩定幣獎勵

Ve是Voting Escrow(投票托管)的縮寫,是將Curve的治理代幣CRV換成VeCRV的質押鎖倉的步驟,以獲得更多的作為LP的獎勵。VeCRV是一個權益證明,憑借此證明你可以在相同LP質押金額的條件下加速累積LP的CRV獎勵(2)。同時,憑借它還可以獲得穩定幣獎勵(3)。此外,該證明還可以通過投票決定(2)中各流動性池分得每周總獎勵(reward)的比例,項目方可以利用VeCRV投票為自己的池子爭取更多CRV獎勵的發放份額(emission),來吸引更多LPs。最后,質押的數量和剩余時間用來量化這張證明被賦予的權益多少。

Aave 關于發行去中心化超額抵押穩定幣 GHO 的提案在 Snapshot 上開啟投票:7月28日消息,Aave 關于提議發行去中心化超額抵押穩定幣 GHO 的提案現已在 Snapshot 開啟鏈上投票。該提案稱,社區批準后 GHO 將可以在 Aave 協議上啟動,允許用戶使用他們提供的抵押品來鑄造 GHO。 GHO 的借款收益將歸 Aave DAO 所有。[2022/7/28 2:44:14]

目前的AMM(自動做市商)多數都在鼓勵人們來增加池子的流動性,然而對流動性的補貼其實是一種增加負債的行為。而項目方希望補貼的流動性是長久的而不是臨時租賃來的。一旦其它池子有更高的補貼力度流動性會隨之撤出,給補貼用的Token的價格帶來下行的壓力,打價格戰并不是長久之計。既然這樣,不如把決定權交給staker,讓他們決定將補貼應該給到哪里,并給予相應的獎勵。

由此,Solidly在VeCRV的基礎上對Ve模型做出了以下修改:

M-Tokens團隊發起提案將MBTC Metapool添加到Curve平臺:金色財經報道,M-Tokens團隊發起提案,以將MBTC Metapool添加到Curve平臺。據悉,MBTC是由M-Tokens發行的與BTC 1:1錨定的ERC20通證,目標使更多BTC用戶方便安全使用Defi產品。在當前階段,M-Tokens得到了Matrixport旗下獨立的第三方合規托管機構Cactus Custody的支持。M-Tokens還與Matrixport合作開發了加密金融解決方案,該解決方案將使M-Tokens未來具有產生收益的能力。目前M-Tokens和MBTC已通過Peckshield審核。[2021/2/24 17:46:55]

激勵釋放計劃改為每周根據流通量按通脹率釋放,補償locker的通脹風險

為了鼓勵質押和投票,SolidlySwap會補償用戶鎖倉帶來的通脹風險,給locker們補齊emission中增發的代幣,保證VeToken不會被稀釋。

Swerve鎖倉量超9.4億 排名超Uniswap:Swerve鎖倉量超9.4億,鎖倉量在最近24小時上漲18.66%,超越Uniswap,排名DeFi鎖倉量第五位。

近24小時,SWRV價格下跌約35%,目前價格為4美元左右。(嗶嗶News)[2020/9/16]

例如,發行總量為20M個代幣,鎖倉50%,剩下10M用于發放激勵。在這10M中每周在供應量中增加1M,也就是每周locker手中的代幣會被稀釋5%(1M/20M)。相應地,按照規則需要給locker補齊5%的通脹:0.5M(10M*5%)

用于激勵的token由同質化改為非同質化代幣(NFT)

Solidly有兩種代幣,一種是用于發放獎勵的emission,我們暫時叫它EMI,為同質化代幣。另一種是SLD質押后的產生的VeToken。由于每次質押EMI的數量和鎖倉的時間不同,為了方便用一個地址管理,所以把每次的lock都包裝成一個NFT,以儲存鎖倉的數量和時間等數據。Olympus V2中也有類似的做法——以NFT形式持有bond,給質押的資產賦予流動性,降低時間成本。

InvestDigital智能合約通過區塊鏈安全公司審計 獲贊合約模范:5月30日,InvestDigital正式通過頂級區塊鏈安全技術機構安全審計,其智能合約安全、代碼編寫質量獲得審計團隊高度贊賞,被評值得推薦!近日,一系列EOS高危安全漏洞事件,讓智能合約安全問題重回大眾視野。InvestDigital此次通過審計并獲評優秀,充分顯示了團隊的技術實力和項目潛力!未來,InvestDigital團隊在深耕技術安全的同時,將加快打造數字資產投資生態。[2018/5/30]

我們猜測,Solidly下一步可能還會借鑒Olympus V2中其它的一些想法,比如添加質押到期的選項等。

ve(3,3) ouroboros

與VeCRV類似,根據lockers質押的VeToken數量和時間量化投票權益,為了讓lockers選出能產生現金流(Fees)最多的池子,Solidly將全部交易手續費給到投票人。這樣做是為了幫協議自動找出最好的池子發放補貼,即Fees多的池子交易量大,深度更好,也就能產生更多協議收入。一旦交易量下降,協議也不用繼續浪費補貼。

但不同的是Solidly在分配Fees時不是Curve那樣的“大鍋燴”——不論投票給哪個池子都能分得手續費,而ouroboros是“小灶”——locker僅能收集到他們投票支持的池子的交易費。也就是當你投票的池子沒產生任何手續費,這種“小灶”不能提供任何收益給你,也不會把別人投票池子產生的手續費分給你。這種做法更加公平,且使得投票更貼近locker們的切身利益,locker們在投票時更加慎重。

交易費結算資產和第三方合作

當前的AMM協議(如MakerDAO、Yearn)收集到的手續費主要用于回購治理代幣,或者賣出成穩定幣(Curve)。而ve(3,3) 是將收集到的手續費直接分配給Ve locker,不產生交易。

如果第三方想接入流動性池,在Curve中只能提供激勵沒有手續費收益。而在Ve(3,3)中手續費會給到LP,獲得所有手續費。為此,項目方可以到相應的池子中添加 Liquidity。

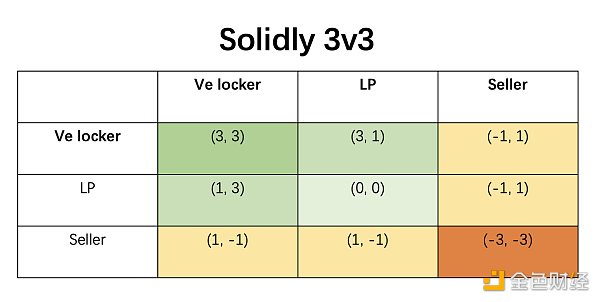

OlympusDAO的3v3?是在bonding和Staking兩種激勵機制下雙方在不同選擇下的博弈的結果,展示了參與者應如何合作達到最大收益。同樣地,Ve(3,3)的參與者在鎖倉(Ve)和提供流動性兩種激勵方式中選擇,也呈現了類似的博弈結果。

由于Ve locker既有交易費收入,又有通脹補償,我們將他的收益定為+3;

如果鎖倉量增加,相對的獎勵的支出減少,則項目的收入增加,負債減少,對項目的財務有極大的幫助。如果博弈中的雙方都選擇做locker,屬于雙贏,且雙方都處于利益最大化(3,3)。

當然,也不是鎖住的token越多越好,不論協議還是locker們都需要LP的池子產生足夠多的Fees來支撐現金流。如果流通量全部鎖到locks里,則池子里沒有token,流通量為0,也就沒有交易費(Fees)產生。

流動性提供者(LP)相對Ve locker收益只有和通脹補償的流動性激勵部分(emission),獲益相對較小(+1);

如果所有token都在流通,沒有所在locks里,那么也就沒有投票權存在,項目現金流減少,對價格有下行壓力(-1)。

Sell行為的設定同Olympus相同,先賣掉有+1的優勢,相反就處在-1的劣勢。

雙方同時賣掉手中代幣,無論對雙方還是協議都是最壞的選擇: (-3,-3)

總體來講,Ve(3,3)的設計主要是針對協議進行的優化,優化了補貼流動性的方式,且讓初期協議可以在更多池子中擁有流動性。

由于AMM市場飽和,讓Ve(3,3)的思想更廣泛的被采納的方法不是重啟一個AMM的項目,而是在原有AMM的基礎上搭建一層Protocol to Protocol的架構,為現有AMM提供組建和接口。

注:以上是根據項目公布的概念文章的分析和推測,由于項目未正式上線,細節尚未公布,和項目真實情況有可能存在偏差。

Tags:LOCKLOCTOKENKENSealBlock TokenXTblock TokenSevere Rise Games TokenimToken錢包安卓

DAO為什么要努力成為web3的主導力量,DAO工具如何改變游戲規則。著名的網絡自由主義者約翰?佩里?巴洛(John Perry Barlow)曾宣稱,“網絡空間”由交易、關系和思想本身組成.

1900/1/1 0:00:00律動 BlockBeats 消息,4 月 22 日,Ampleforth 宣布推出治理代幣 FORTH,創始鑄造 1500 萬枚,未來的通貨膨脹率將定為每年 2%.

1900/1/1 0:00:00流動性挖礦是通過使用 DeFi 應用賺取被動收入的一種創新模式,通常以提供流動性的方式獲得。雖然流動性挖礦為投資者提供了超高的收益率,但在此過程中涉及到的各類風險也不能被忽視,這些風險包括但不限.

1900/1/1 0:00:002022年5月21日,成都鏈安鏈必應-區塊鏈安全態勢感知平臺輿情監測顯示, bDollar項目遭受價格操控攻擊,攻擊者獲利2381WBNB(價值約73萬美元).

1900/1/1 0:00:00本報訊 (記者 卞軍凱) 近日,福州市立足區塊鏈產業發展需求,出臺《關于加快區塊鏈產業發展的三條措施》.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程。本文由金色財經和Themis合作推出.

1900/1/1 0:00:00