BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+0.99%

ETH/HKD+0.99% LTC/HKD-0.7%

LTC/HKD-0.7% ADA/HKD-0.1%

ADA/HKD-0.1% SOL/HKD+2.22%

SOL/HKD+2.22% XRP/HKD+0.45%

XRP/HKD+0.45%什么是期權 ?

期權是一種衍生品合約,它賦予了買方在某一特定日期 (通常稱為到期日) 當天或之前以固定價格購買或出售固定數量的基礎資產的權利,而不是義務,

在 DeFi 中,基礎資產實際上可以包括任何 ERC-20 資產,包括:WETH、WBTC、UNI、YFI、SNX 等等。

在傳統金融中,投資者出于各種原因使用期權。這可能包括創收、投機和對沖投資組合中的頭寸。歸根結底,期權作為一種可靠的工具,讓投資者在市場上采取更先進、更具表現力的頭寸,從而更好地優化其投資組合中的風險。

接下來,我們將重點介紹利用 (如價差)的資本效率的中級和高級期權策略。價差允許多頭期權對空頭期權進行抵押,使用戶能夠將結構的最大損失作為抵押。

Opyn V2 的簡要入門

Opyn v2 建立在 Gamma 協議的基礎上,是一個 DeFi 期權交易協議,允許用戶在 ERC 20 上購買、出售和創建期權。DeFi 用戶和產品依靠 Opyn 的智能合約和接口來對沖 DeFi 風險或在不同的加密貨幣上進行投機頭寸。

Opyn 與其他 DeFi 期權協議有 7 個不同之處:

允許采用更具資本效率的期權交易策略,如價差

天橋資本申請推出一個新的以加密貨幣為重點的ETF:金色財經報道,天橋資本(SkyBridge Capital)已經申請推出一個新的以加密貨幣為重點的ETF。First Trust SkyBridge Crypto Industry and Digital Economy ETF將把至少80%的凈資產投資于加密貨幣行業公司和數字經濟公司。剩余的資產份額將被投入到金融業和信息技術行業內的公司股票。

該基金不會對比特幣和以太坊等加密貨幣有任何直接或間接風險。(u.today)[2021/9/15 23:25:05]

允許快速鑄造 (可以在無抵押的情況下鑄造期權,只要它們在交易結束前被銷毀)

具有競爭力的價格,因為出價 / 定價是由市場供求決定的

允許用戶在到期前出售期權

期權可以自動執行貨幣期權

如果產品已列入白名單,則允許任何人創建新期權

允許運營商代表用戶采取行動 / 交易

Gamma 協議的主要特征,允許在 DeFi 期權交易中提高資本效率,包括:保證金改進,歐式現金結算期權和 flash-mint。

保證金改進

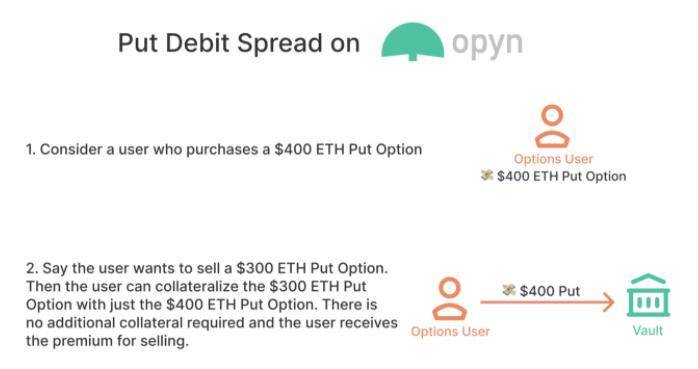

Gamma 協議從價差開始為更具資本效率的期權奠定了基礎。特定于 Opyn 的價差允許做多 otoken 可抵押做空 otoken,使用戶能夠將結構的最大損失作為抵押。

三箭資本CEO Zhu Su:剛剛將14700個ETH放入Lido Finance質押池:三箭資本CEO Zhu Su今日發推稱,剛剛將14700個ETH放入Lido Finance質押池,在他看來,Lido是最大的去中心化ETH2權益池。火星財經了解到,繼去年12月份200萬美元融資后,近日,以太坊 2.0 質押協議 Lido Finance又完成由 Paradigm 領投的 7300 萬美元融資,Coinbase、三箭資本等都是其背后投資者。[2021/5/8 21:37:31]

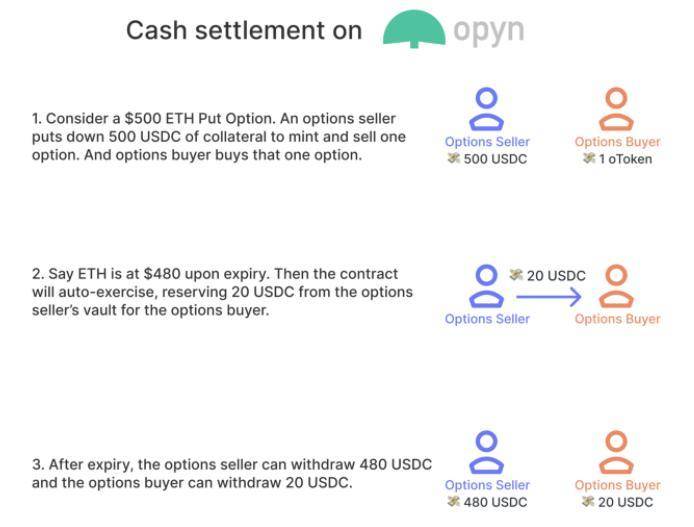

歐式現金結算期權

歐式現金結算期權允許安全構建價差,從而提高利潤率。

歐式期權意味著期權持有者只能在到期時行使期權。現金結算意味著期權持有者不必提供基礎資產即可執行。相反,期權在抵押資產中結算,期權持有人在行使時收到現金支付(就行使資產而言,行使與基礎資產價格之間的價值差異)并轉移。

既然您已經了解了 Opyn V2 的工作原理,那么我們將學習如何利用這些改進來發揮自己的優勢,并采取更高級的期權策略。

華興資本:近兩年市場對區塊鏈領域的偏好程度持續下降:今日華興資本發布2020年第三季度私募報告,報告顯示,近兩年來,市場對醫療健康、企業服務、科技(先進制造、硬件)、食品飲料四大行業的青睞程度持續上升,而對于金融、區塊鏈、社交社區等領域的偏好程度持續下降。(貝殼財經)[2020/10/23]

中級期權策略

以上概述的功能使 Opyn v2 在 DeFi 的期權交易更具資本效率。這是與傳統市場競爭的第一步,大幅降低投資者的抵押要求。

價差允許做多 otoken 可抵押做空 otoken,從而使用戶能夠將結構的最大損失作為抵押。一般而言,價差是降低風險和保證金要求的常用方法,以下是四種最常見的期權價差:

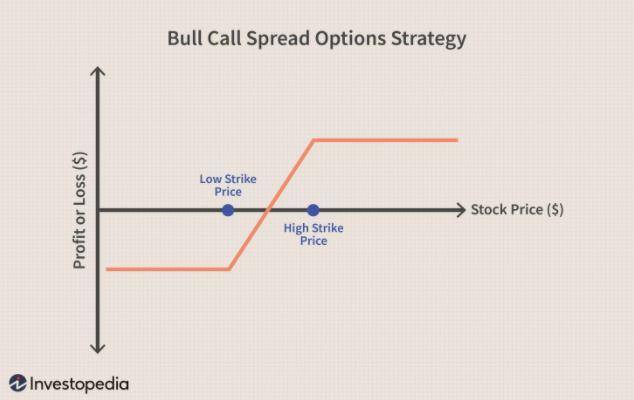

策略 1: 看漲期權價差

贖回價差,也被稱為牛市看漲價差,是一種期權策略,涉及同時以特定執行價格買入看漲期權,并以較高的執行價格賣出相同數量的期權,需要現金凈流出。這兩種期權都有相同的到期日和基礎資產。

其結果是交易賬戶的凈借方。看漲期權價差降低了買入期權的成本,但它限制了資產價格的收益,從而在有限的范圍內使交易可以獲利。

交易場景:如果投資者認為資產價值會適度上升,他們通常會使用看漲期權價差。這種情況通常發生在高波動時期。

動態 | 岷江資本戰略投資比特可樂交易所200萬美元,?享樂才子將出任比特可樂聯席CEO:據官方消息,岷江控股旗下岷江資本于近日對比特可樂交易所進行A輪戰略投資,投資額為200萬美元。本輪投資資金主要用于平臺品牌打造,市場推廣拉新和技術升級。

岷江控股創始合伙人、岷江資本CEO?享樂才子(崔德民先生)將同時出任比特可樂交易所聯席CEO,負責交易所整體品牌、市場戰略以及政府公共關系。

據了解,享樂才子(崔德民先生)14年進入區塊鏈行業為原BTC123CEO、壹拾資本創始合伙人,深耕區塊鏈領域多年,擁有強大幣圈人脈資源及背景。相信比特可樂交易所獲得岷江資本此次戰略投資,將會邁上一個新的臺階,躋身新生代交易所頭部。[2020/2/16]

最大收益 / 最大損失:看漲期權借貸價差的潛在利潤限制于執行價格減去價差的凈成本之間的差額。如果股票價格在到期時等于或高于做空看漲期權的執行價格,則實現最大利潤。

最大損失等于價差的成本。如果該頭寸持有到期,且兩次贖回都沒有價值,則會損失該金額。

頭寸詳細信息:看漲借貸價差涉及兩個看漲期權,從而導致向交易賬戶凈扣除借方。

在特定的到期日以高于當前市場的執行價格買入看漲期權 (多頭看漲期權)。

同時,賣出一個看漲期權(看漲期權以更高的執行價格是具有完全相同的到期日為第一個看漲期權)

金色講堂第三期即將開講 共識資本創始人湯清海前來授課:6月15日晚八點,《金色講堂》第三期正式開講,共識資本創始人湯清海前來授課。湯清海是共識資本創始人,共識資本在2018年5月獲“中國區塊鏈投資機構新銳榜(Token Fund)TOP10”,并獲“2018中國區塊鏈投資機構風云榜(Token Fund)TOP30”。課程詳情請關注公眾號“金色講堂”。[2018/6/15]

資料來源:Investopedia

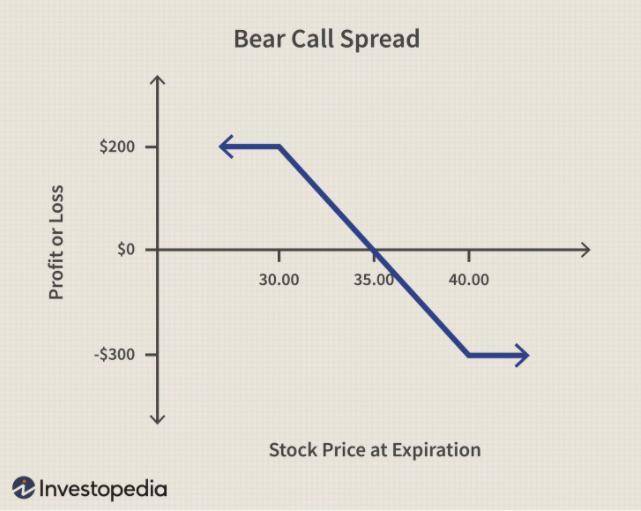

策略 2:看漲信用價差

看漲信用價差,又稱為熊市價差,是一種期權策略,通過買入具有特定執行價格的看漲期權,同時也以相同的到期日賣出相同數量的看漲期權,但執行價格較低。采用這種策略,投資者應該預期基礎資產的價格會下跌。

這種策略的主要優點之一是,通過買入一個執行價格較高的看漲期權,并且賣出執行價較低的看漲期權來降低交易的凈風險。通常,此策略所承擔的風險要比做空股票的風險小,因為最大損失是有上限的。

交易場景:當投資者預期基礎資產價格下跌時,他們通常會使用空頭頭寸價差。

最大收益 / 最大損失:最大利潤等于發起交易時獲得的信用。最大損失等于執行價格減去收到的凈信用之間的差額。看漲信用價差期權被認為是一種有限風險和有限回報的策略。利潤和損失的限制是由特定的看漲期權的執行價格決定。

頭寸詳細信息:看漲信用價差涉及兩個看漲期權,從而為交易賬戶帶來經濟收益。

在特定到期日購買具有較高執行價格的看漲期權 (買入看漲期權),并支付一定的溢價。

同時,以相同的到期日賣出相同數量的看漲期權(簡稱看漲期權),但執行價格更低。

策略 3:套利交易

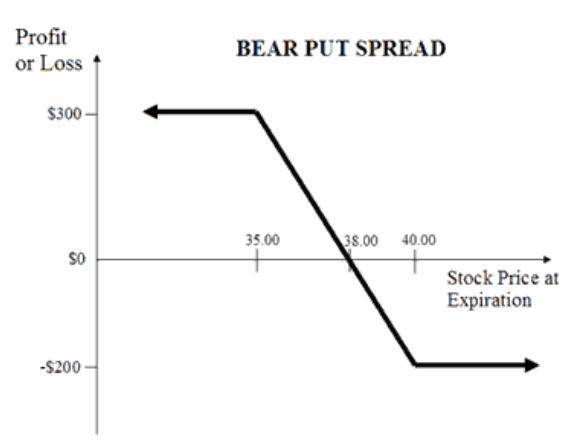

看跌借方價差,又稱空頭看跌價差,是一種期權策略,通過買入看跌期權,同時以較低的執行價格賣出相同數量、相同到期日的同一資產的看跌期權。雖然這似乎于購買標準看跌期權相似,但此策略以比正常看跌期權更低的成本換取了潛在的利潤。這樣一來,此策略的風險僅限于為該頭寸支付凈溢價,而且頭寸遭受重大損失的風險也很小。

這一交易的結果是交易賬戶的凈借方。所有賣出的期權 (較低的執行價格) 的總和比所有買入的期權 (較高的執行價格) 的總和低,因此投資者必須投入資金才能開始交易。

交易場景:當投資者預計資產價格會適度下跌時,通常會使用空頭看跌價差。當基礎證券的價格下跌時,該策略就能獲得利潤。

最大收益 / 最大損失:使用看跌信貸價差獲得的最大利潤等于兩個執行價格之差,減去期權的凈成本。最大損失等于價差的成本。

頭寸詳細信息: 看跌借貸價差涉及兩個看跌期權,從而導致交易賬戶的凈借方。

在特定的到期日購買具有較高執行價格的看跌期權(多頭看跌期權),并支付溢價。

同時,以相同的到期日賣出相同數量的看跌期權(空頭看跌期權),但是以較低的執行價格賣出溢價。

資料來源:The Options Guide

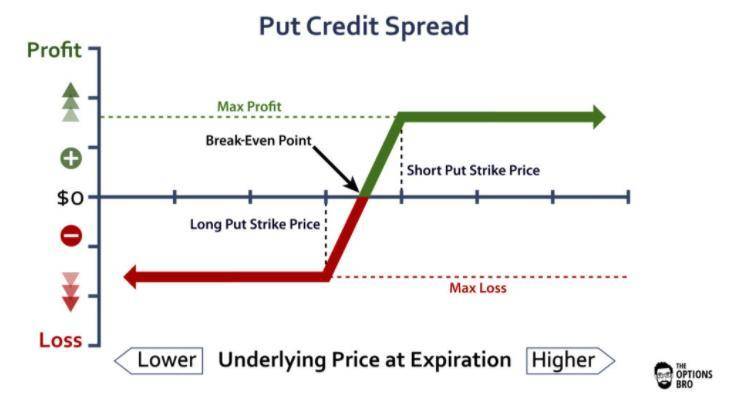

策略 4:看跌信用價差

看跌信用價差(又稱牛市看跌價差)是一種通過賣出較高執行價格的看跌期權,同時以執行價較低的價格購買相同的到期日和相同數量的看跌期權的期權策略。投資者從期權的兩個溢價之間的差額中獲得凈信用。

交易場景:當投資者預期基礎資產價格適度上漲時,通常會使用牛市價差。

最大收益 / 最大損失:最大收益(即凈信用),只有當資產的價格在到期時高于較高的執行價格時才會發生。最大損失等于執行價格與收到的凈貸方之間的差額。利潤和損失的限制是由特定的看漲期權的執行價格決定。

頭寸詳細信息:看跌信用價差涉及兩個看跌期權,從而導致交易賬戶的凈信用。

在特定的到期日以較低的執行價格買入看跌期權 (多頭看跌期權),并支付溢價。

同時,以相同的到期日賣出相同數量的看跌期權(空頭看跌期權),但以較高的執行價格賺取溢價。

資料來源:The Option Bro

“展望”新可能性的大門

期權是傳統金融領域的一種重要工具,它讓投資者能夠更生動地表達自己的立場。隨著期權協議變得更具資本效率,提供更多合約等,這為加密投資者打開了更多策略的大門,最終允許 DeFi 市場成熟并變得更高效。

但讓我們直截了當地說:這并不是一個適用所有期權策略的全面指南。實際上,這只是冰山一角。從傳統上講,投資者可以通過期權來執行無限的策略。包括看漲期權和看跌期權、配對看跌期權、跨式套利、鐵鷹套利、蝶式套利……你懂的。

你可以使用很多期權。

我們只是在探索一切可能的事物,因此請確保對 DeFi 期權的世界保持關注。

原標題:交易員的進階課:玩轉 DeFi 期權策略

0

分享至微信

作者:PA薦讀本文為PANews入駐專欄作者的觀點,不代表PANews立場,不承擔法律責任。文章及觀點也不構成投資意見。圖片來源:PA薦讀 如有侵權,請聯系作者刪除。

DeFiDeFi

最近,“DeFi”、“流動性挖礦”頻頻占據媒體頭條。火熱的市場關注度背后,我們不禁要思考?DeFi風口從何而來?DeFi的風險與收益如何平衡,各大主流交易所如何看待DeFi的熱度,以及布局DeF.

1900/1/1 0:00:00北京時間1月17日晚上,去中心化交易所Curve宣布推出了跨資產Swap交易服務,這是與合成資產協議Synthetix合作實現的.

1900/1/1 0:00:00算法穩定幣被很多人稱之為 defi 世界的圣杯,不少算穩協議也在通過各種機制來讓自己的穩定幣足夠穩定,之前比較有名的應該是 Fei.

1900/1/1 0:00:00相信熟悉區塊鏈世界的朋友們應該都知道,DeFi(decentralized finance)直譯成中文是“去中心化金融”,如今這已經成為了一個繞不開的名詞.

1900/1/1 0:00:006 月 29 日去中心化交易平臺Balancer Protocol至少有兩個多代幣資金池因漏洞損失了超過 50 萬美元,該事件發生在自動化做市商(AMM)和通縮代幣模式的環境下.

1900/1/1 0:00:00美國證券交易委員會(SEC)主席在4月8日的一次講話中重申了對加密貨幣領域的關注。 (圖片來源:unsplash)律師事務所Hodl Law PLLC指控美國SEC未能明確其對數字資產的管轄權:.

1900/1/1 0:00:00