BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+1.27%

ETH/HKD+1.27% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD+1.02%

ADA/HKD+1.02% SOL/HKD+3.74%

SOL/HKD+3.74% XRP/HKD+0.96%

XRP/HKD+0.96%原文作者:以太坊基金會研究員 Justin Drake 和 Bankless 編輯 Lucas Campbell。

編譯:DeFi 之道

以太坊從工作量證明到權益證明的過渡已經計劃了 7 年多。

這是一個漫長的旅程,但今天它已在眼前。

以太坊的使命是成為價值互聯網的結算層,這是一個宏大的目標。這些年來,隨著人們對這一新興技術的了解,支持者和反對者都有很多懷疑和熱議的聲音。

其中一些是不錯的,也有一些是錯誤的。

鑒于這個歷史性事件,我們想趁此機會消除我們所看到的一些不好的觀點。

以下是以太坊基金會研究員 Justin Drake 提出的 15 個最糟糕的以太坊觀點。

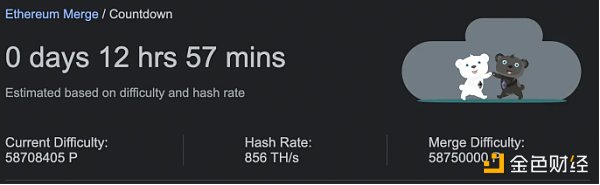

合并永遠不會發生是一個明顯可證偽的說法 -- 它很可能會被證明是錯誤的!我們將在幾個小時內知道它是否會發生。

如果你想看到一個簡單的倒計時,請隨時在谷歌上搜索 "合并",或者在 Ultrasound.money 上搜索更多信息。

從創世區塊,到 EIP 1559,再到合并,"以太坊的目標永遠不會實現" 的說法由來已久。

人們不斷地認為以太坊無法完成其路線圖。然而,以太坊已經一次又一次地證明,盡管獲得了數千億美元的資金,但它可以,而且確實在不斷發展。

人們還將以太坊與它的技術棧混為一談:共識層、執行層和數據可用性層。在現實中,以太坊努力成為大于其各部分的總和,其中一些部分可能是不完整的。其使命是解決價值互聯網,而早期跡象表明,以太坊是成功的。

路線圖中的最后一個大功能是 rollup 的高帶寬數據可用性,也被稱為 "分片"。

分片研究已經完成,一旦合并完成,開發人員就可以專注于實現它,從 proto-danksharding 開始。

而除了一小批約100名共識研究人員和開發人員之外,以太坊現在還享有數百名應用級的工程師,他們致力于通過optimistic和zk rollups將以太坊的執行能力推到極限。

Aurora:彩虹橋將于今日起暫停,以太坊合并完成后將恢復運行:9月11日消息,Aurora發推稱,由于即將到來的以太坊合并,彩虹橋(Rainbow Bridge)將于CET時間9月11日13點暫停運行,以避免合并時存在的技術風險(比如交易重放攻擊)以及合并前ETH網絡擁堵相關的潛在風險。

Aurora表示,以太坊合并后,一旦確定新ETH網絡的安全性,將恢復彩虹橋。需要注意的是,在此期間Aurora不會暫停NEAR和Aurora之間的代幣轉移功能。[2022/9/11 13:22:50]

這不是最閃亮的時間線,但以太坊會實現的。

多年來,有很多應用 -- 從 DAO,到 ICO,到 DeFi,到 NFT-- 都建立在以太坊之上。

對此,人們就有了這樣的說法:以太坊正在不斷地根據當前的元來改變它的敘事(我們后面會說到這個)。

但這些都是嚴格意義上建立在以太坊之上的應用。這不是以太坊本身的實際情況,它本身只是一個數字價值的結算層。

這就好比說互聯網試圖做太多的事情一樣。互聯網是世界上的數字通信層,它上面有各種應用,包括視頻流、社交媒體、電子郵件、電子商務等等。

以太坊只是在互聯網上進行經濟交易結算 -- 僅此而已。

批評者常常認為,以太坊同時試圖成為結算層和貨幣。而且,如果以太坊想要成功,那么它不可能兩者兼得。

相反,它需要專注于其中一件事。如果你想成為健全的貨幣,那就做健全的貨幣。如果你想成為一個結算層,那就做一個結算層。

但實際上,這恰恰相反。

如果你想在其中一個方面取得成功,你需要在兩個方面都取得成功。

其原因相當簡單。為了讓數十億人信任以太坊作為世界經濟活動的安全結算層,你需要數萬億美元的經濟安全。

為什么呢?

若攻擊者要想發動 51% 的網絡攻擊,那么他需要質押 1370 萬枚 ETH,相當于大約 210 億美元。一個大的民族國家可以完成這樣的攻擊,并動搖對以太坊作為全球結算層的信心。因此,我們需要數萬億美元的經濟安全,以便沒有任何民族國家可以控制以太坊。

不管是什么共識機制(PoW 或 PoS),只有通過讓結算層的原始貨幣積累貨幣溢價,才能實現三戰級別的經濟安全量。

貨幣和結算不是二元的 -- 如果你想成為全球結算層,你需要一個以萬億為單位估值的本位貨幣。

與比特幣不同,以太坊的貨幣政策并沒有硬性規定供應上限。

此外,由于存在永久的尾部發行,造成了 ETH 的供應量將趨于無限的誤解。

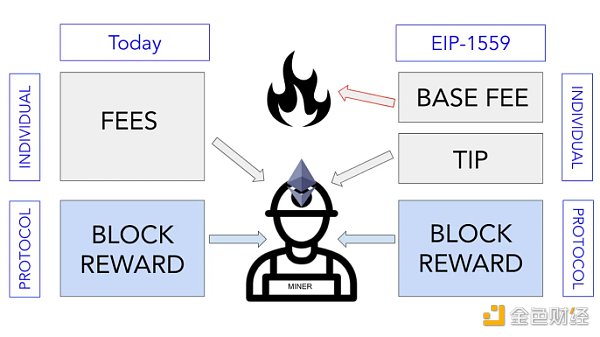

但隨著 2021 年 6 月推出的 EIP-1559,情況已經改變。

BitMEX創始人:ETH可能在合并前后略微下跌,而后因通縮趨勢上漲:8月17日消息,BitMEX 創始人 Arthur Hayes 發布分析文章再次對以太坊價格做出預測,Arthur 認為在合并前市場會達到預期高點,一旦合并成功將出現價格調整,而后 ETH 將因為 PoS 的通縮而具備趨勢上漲的動力。針對市場對能否合并成功的預判,Arthur 認為此輪反彈行情中 ETH/BTC 匯率的不斷上升可以表明市場認為合并成功將是大概率的,我將在調整出現時加倉,因為好的標的無法估值。[2022/8/17 12:30:40]

在 EIP-1559 之前,尾部 ETH 的發行有可能將 ETH 的供應量推到無限大。但在 EIP-1559 之后,以前支付給礦工的基礎 gas 費用現在被燃燒了。

這個新的燃燒率抵消了 ETH 的發行,并且在長期內將產生一個燃燒和發行完全抵消的平衡供應。

隨著供應量的增長,以太坊的發行量(包括 PoW 和 PoS)呈亞線性增長,而燃燒率則呈線性增長。這個簡單的模型保證了供應平衡,防止了供應量失控增長到無限大。

有趣的是,也有一種觀點認為,在 EIP-1559 之前,流動性 ETH 的供應不會增長到無限大。

這是因為所有 ETH 中的一部分(比如 0.1%)每年都會丟失,比如說由于丟失私鑰。Peter Todd 有一篇文章強調,即使取消比特幣 2100 萬枚的上限,改用尾部發行來資助長期的比特幣安全,比特幣仍然會有一個上限。

在其他方面不變的情況下,以太坊也是如此!

反對 ETH 的另一個常見論點是供應不可預測。具體來說,它的貨幣政策多年來通過社會層(我們將在后面更多地討論這個問題)而不是通過程序性(像比特幣每四年減半)改變。

這是事實,也是一個被承認的觀點。整個 Crypto 的目標是無偏見的貨幣政策。取消人類,讓機器人來支配它。幸運的是,這就是以太坊上幾小時內發生的事情。

來自社會層的貨幣政策(導致發行量從 5 個 ETH/block "手動" 減少到 3 個 ETH/block,2 個 ETH/block)將被淘汰,而市場驅動的、程序化的貨幣政策將被納入。

隨著合并的到來,ETH 的未來供應取決于兩個市場主導的力量,而不是像 2 ETH/block 或 21 M BTC 這樣的任意魔法數字。

這兩種市場力量是:1)質押的資金成本(用發行量補償)和 2)對區塊空間的需求(交易費用)。

未來的 ETH 供應可以在 Ultrasound.money 上用兩個簡單的滑塊來建模,一個捕獲發行,另一個捕獲燃燒。

以太坊預計將在2022年Q2進行合并,合并后首要任務為解鎖Staking合約中鎖定的ETH:11月7日消息,Coinbase加密工程師yuga發推總結11月6日的以太坊社區電話會議,此次會議關鍵信息包括:合并預計將在2022年第二季度左右進行(可能會發生變化);合并期間預計不會出現停機;這是一個“共識熱交換”;合并將以太坊業務邏輯分為兩層,共識層是驗證節點對區塊、最終性等進行投票,節點客戶端包括Prysmatic Labs和Teku,執行層是節點構建區塊、驗證交易等,客戶端包括Geth和Nethermind;合并后節點運營商除了現有的執行節點外,還必須提出一個共識節點;在Staking合約中鎖定的ETH在合并后將保持鎖定狀態。以太坊社區在合并后的首要任務是解鎖質押的ETH。

此前消息,以太坊開發者會議:基于平均區塊時間進行硬編碼假設的合約將受到合并影響。[2021/11/7 6:36:27]

你可以自己建立模型!

常見的誤解是,驗證者通過治理權來管理以太坊。說白了,以太坊驗證者沒有鏈上治理權(與一些鏈如 Tezos、Polkadot 或 Dfinity 不同)。

讓我們更深入地探討這個問題。共識有兩層:機器層和社會層。

機器層負責日常的共識;它由計算機驅動,以秒為單位運行。社會層則負責制定機器層的規則;它由人類驅動,以數周、數月和數年的時間尺度運作。

最終是人類決定機器運行的軟件:他們對機器的共識有首要的控制權。

在每個區塊鏈系統中,包括比特幣和以太坊(合并前和合并后),社會層優先于機器層。這意味著,可以通過社會層的共識對機器層進行修改。正是社會層用 SegWit 和 Taproot 等功能升級了比特幣。

以太坊上沒有鏈上財閥。ETH 持有者和驗證者沒有控制權。不存在以 ETH 計價的投票來改變共識規則。

像比特幣一樣,社會層設定了共識規則。

與此類似,對 PoS 最大的誤解之一是它是一個讓富人變得更富的計劃。但事實并非如此。

在 PoS 中,每個人都可以得到相同的 APR。不管你是用 100 萬美元的 ETH 還是 100 美元的 ETH 作質押,這對每個人來說都是一個公平的競爭環境。

此外,進入的門檻也很低 -- 特別是與工作量證明相比。你可以嘗試在本周的 Twitter 上搜索 #stakefromhome 這個標簽。

動態 | 加密資產投資公司 Picks & Shovels 和 CoinVantage 合并:據blog.picks消息,兩家專業的加密資產投資服務公司 Picks & Shovels 和 CoinVantage 宣布合并,押寶機構投資者入場帶來的服務商機。Picks & Shovels 是一家為加密資產領域的機構投資者提供專業投資工具的公司,推出了 Interchange 軟件平臺,可以幫助機構投資者監控和管理加密資產;CoinVantage 此前則是會計事務所 MG Stover & Co 旗下子公司,專業向加密資產投資領域的基金經理和投資者提供包括財務報表、行政管理等中后臺支持。兩家公司表示,合并后將整合提供加密資產的會計及資產管理工具。[2018/12/23]

在 PoW 下,你必須花費數百萬美元才能在硬件和能源上達到規模經濟,才能擁有一個具有遠程競爭力(和盈利)的系統。

你的規模越大,用工作量證明挖礦的成本就越低。

相比之下,像 Rocket Pool 和 Lido 這樣的質押協議允許任何人獲得與運行價值 1 億美元的驗證器的人相同的收益。這對每個人來說都變得非常容易獲得。

PoS 是一個更民主的系統。

從長遠來看,通縮對以太坊經濟是不利的 -- 它激勵了囤幣和不消費行為。

這種擔憂來源于傳統的經濟學家思維。這是一個普遍的觀點,甚至在以太坊圈子里的一些人也持有這種觀點,當然這也是針對比特幣的通縮經濟學的。

但重要的是要區分兩種不同的貨幣:抵押貨幣(非交易性,低速度)和債務貨幣(交易性,高速度)。

例如:黃金是抵押貨幣,而法幣是債務貨幣。

這是兩種不同類型的貨幣,每種類型的貨幣都以不同的屬性而興盛。

債務貨幣是你借來并花掉的錢。例子包括 DAI、RAI、USDT 和 USDC。你希望債務貨幣是通脹的,因為隨著時間的推移,償還債務越來越容易。此外,價格通脹創造了一種激勵,讓人們花掉它而不是囤積它,推動高速經濟的發展。如果債務貨幣是通縮的,你會增加違約的風險,減少消費(不是好事)。

另一方面,像 ETH 這樣的抵押貨幣是你借款的硬通貨。抵押貨幣給你帶來了杠桿作用。你希望抵押貨幣是通縮的,以減少清算的風險,并隨著時間的推移增加你的購買力。

ETH 和 BTC 都被優化為一種抵押貨幣。對于 ETH 來說,它是質押和 DeFi 的抵押品,支持數十億美元的質押負債和貸款。

請注意,以太坊作為一個網絡從這兩種類型的貨幣運作中受益。高速交易資金通過交易費為以太坊產生了數十億美元的現金流。

聲音 | 以太坊聯合創始人:區塊鏈合并在理論上是可能的:據cryptovest報道,以太坊聯合創始人Vlad Zamfir 最近提出了可能的區塊鏈合并問題,從兩個區塊鏈中獲取平衡和特征,以創建一個全新的資產和生態系統。他表示,至少在理論上這是可能的,但實際實施起來非常復雜。[2018/9/24]

而當 ETH-- 以太坊上唯一原生抵押品 -- 被用作鎖在信標鏈上和 DeFi 中時,ETH 速度降低,ETH 貨幣溢價增加。

這是一個常見的誤解。人們認為,由于費用是以 ETH 支付的,如果 ETH 價格上漲,那么費用也必將上漲。

現實情況是,存在兩個不同的市場在起作用:ETH 市場(每 ETH 以美元計價)和 gas 市場(每 gas 以 ETH 計價)。

我們可能會遇到這樣的情況:1 個 ETH 值 100 萬美元,但天然氣價格很低(僅為 Gwei 的零頭),轉賬只需要 0.01 美元。現在只有 ETH 和 gas 市場的完全分叉是可能的,但這實際上是我們前進的方向!

誠然,ETH 價格和 gas 價格之間存在一定的關聯性 -- 尤其是在較小的時間尺度上。如果 ETH 的價格上漲,這意味著以太坊這個網絡有更好的安全性和更高的經濟帶寬。

這使得以太坊區塊空間更加有用,增加了對區塊空間的需求,并提高了 gas 的價格。

根據經驗,在牛市中,人們愿意多花錢,而在熊市中,人們更愿意花的少些。也就是說,從根本上說,沒有什么能迫使這些短期和中期的關聯性決定 ETH 和 gas 市場的長期趨勢。

ETH 價格可以上升 -- 甚至達到每 ETH100 萬美元 -- 而交易費用卻定向下降,甚至降到每筆交易 0.01 美元。

還要注意的是,這種批評還沒有考慮到 Layer-2 區塊鏈的出現,這些區塊鏈正致力于通過將交易移出主網來擴展以太坊。

這是一種可證偽的說法。

證券法是在各管轄區的基礎上運作的。我可以去每個司法管轄區詢問 ETH 在該司法管轄區是否是證券。

世界上大約有 200 個司法管轄區,沒有一個(沒有一個!)宣布 ETH 是證券。

當人們說 "ETH 是一種證券" 時,他們實際上往往是指 "ETH 在美國是一種證券"。

但這直接違背了 SEC 的非正式指導,即 ETH 不是證券。此外,CFTC 已經正式出面,多次表示 ETH 是一種商品。

同樣,CME 已經上市了 ETH 期貨 -- 要知道,他們只能上市商品。

此外,這也違背了證券的 7 年訴訟時效 -- 現在距離 ETH 誕生已經超過 7 年了,而監管機構還沒有提出執法行動。

在美國,可以明顯感受到 ETH 不是一種證券(不是法律建議!)。然而,這種說法的重新出現,主要是在美國證券交易委員會主席 Gary Gensler 對加密貨幣的仇視,以及他執意將大多數加密貨幣資產作為證券進行監管的背景下。??♂?

那么,如果一個司法管轄區確實將其宣布為證券呢?

嗯……以太坊網絡不會真的在乎。它將繼續生產區塊并正常運行。

相反,合規性會發生在以太坊之外,一些中心化交易所會將 ETH 退市。

然而,即使發生了這種情況,獲得 ETH 仍然是相對容易的。例如,人們可以購買不同的代幣(如 USDC 或 WBTC),然后從中心化交易所提走,并在 Uniswap 上將其轉換成 ETH。

這里的論點是,如果以太坊擴大規模,那么每筆交易的費用將下降,導致 ETH 的總燃燒量降低。

這是一個常見的觀點,甚至在以太坊生態系統中也是如此。但對此有一個簡單的反駁。交易費用可能會在個人基礎上下降,但這并沒有解釋以太坊現在處理更多付費交易的事實。

總的來說,總燃燒量可能會隨著可擴展性而減少或增加 -- 兩者都有可能。

這里的另一個重要概念是誘導需求。也就是說,一個系統改進得越多,該系統的使用量就越大。

誘導需求的一個現實世界例子是交通。如果你有一條二車道的高速公路,而且交通量大,那么城市可以決定增加第三條車道。但在第三條車道建成后不久,交通量又會增加,因為有了新增加的車道,更多的人會將決定通過高速公路通勤。

簡而言之:活動能力越高,發生的活動就越多。

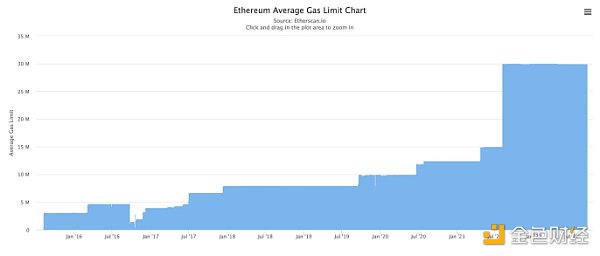

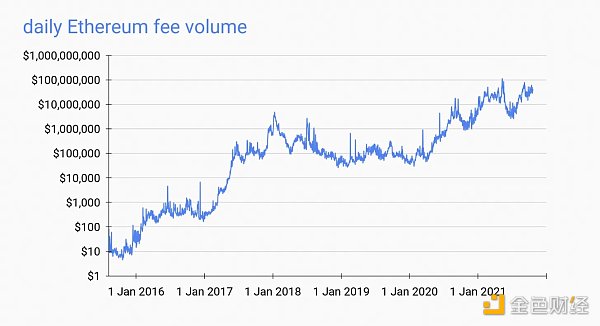

在看以太坊的歷史數據時也是如此。事實上,自創世以來,以太坊網絡的規模已經擴大了~50 倍,而每年的總交易費用已經擴大到數十億美元。讓我們具體來解讀一下。

在創世時,區塊 gas 限制被設定為 300 萬 gas(以太坊交易在一個區塊中可消耗的最大 gas)。截至發稿時,每個區塊平均消耗的 gas 為 1500 萬 gas。這已經擴展了 5 倍了。

但在可擴展性方面還有另一個更微妙的 10 倍:智能合約 gas 優化。

在智能合約的早期,開發者在以太坊上部署了極度缺乏 gas 效率的合約。而多年來,開發人員在編寫高效的智能合約代碼方面變得越來越好,越來越有效率。

減少合約的 gas 消耗被稱為 "gas 高爾夫"。這有點像打高爾夫,一桿是 1 個 gwei 的成本,而開發者正試圖獲得盡可能低的分數。

你可以通過比較 Uniswap V2 和 Uniswap V3 的 gas 效率看到這一點。在 V2 和 V3 之間,每單位交易量使用的 gas 有一個數量級的改進。

當你把 gas 限制的增加和智能合約的 gas 優化結合起來時,你會得到那個大概的 50 倍。

現在……盡管這種可擴展性增加了,總的交易費用下降了嗎?

沒有 -- 它只上升了 7 年多。開始時,每天的交易費用約為 10 美元。現在以太坊每天處理數百萬美元的交易費收入。可以看看下面的圖表!

可擴展性并不妨礙燃燒。

作為一個粗略的啟發式方法,以太坊為世界提供的價值越多,來自交易費的收入就越大。

有人會說,以太坊就像一家科技公司,因此 ETH 應該像科技股一樣基于現金流進行估值。這種說法是部分正確的,真實情況比它看起來更微妙,也更好。

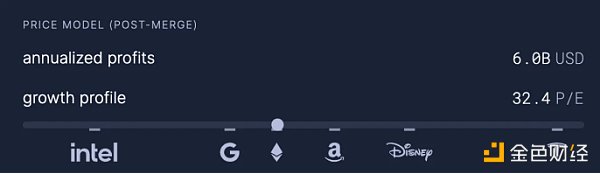

當看到以太坊的現金流(燃燒 = 交易收入,發行 = 安全方面的支出)和利潤率時,以太坊的市盈率為~32,與谷歌或蘋果相當。

但這只是故事的一個部分。它忽略了 ETH 作為低速抵押貨幣的用途,因此也忽略了 ETH 累積貨幣溢價的潛力。你可以用 ETH 作為 DeFi 的抵押品,也可以通過抵押品來保證網絡的安全。但你不能用蘋果的股票做這兩件事!

隨著越來越多的 ETH 供應通過這些機制變得缺乏流動性,ETH 的貨幣溢價將在 "基本" 現金流估值之上累積。如果隨著時間的推移,大多數 ETH 被用作抵押品(這是應該的,因為這正是 ETH 優化的目的),那么大部分 ETH 市值將是貨幣溢價。

如果所有 ETH 的 X% 被用作抵押品,那么 "公平" 的乘法貨幣溢價系數將是 1/(100%-X%)。例如,如果所有 ETH 的 90% 是抵押貨幣,只有 100%-90%=10% 是流動的,與現金流估值有關,那么 "公平的" 貨幣溢價系數是 1/10%=10 倍。

多年來,隨著建立在以太坊之上的各類應用的崛起,以太坊的敘事也在不斷變化。ICOs、DeFi、NFTs,甚至 DAO-- 所有這些都是以太坊的新興故事。

但人們不應將以太坊與構建在其之上的應用程序混淆。早期的互聯網敘事伴隨著互聯網應用(從電子郵件,到論壇,到圖片分享,到社交媒體,到流媒體)而發展。

然而,如今人們都很清楚,互聯網的核心目的只是簡單地成為一個通信協議。

同樣,我們可以預期以太坊最終會因其本身而受到贊賞:即一個僅僅是價值互聯網的結算層。

Ultra Sound Money 是令人厭惡的,是偷來的 meme。

一些比特幣持有者認為 "Ultra Sound Money"meme 是從比特幣的 "sound money"meme 中偷來的。其他人則認為 "Ultra Sound Money" 是令人厭惡的 -- 會使他們聯想到孕婦,而蝙蝠的符號讓他們想起了 COVID。

關于 "Ultra Sound Money" 是偷來的這一點,鑒于比特幣的 "sound money"meme 是逐字復制自 gold bugs,這一點尤其具有諷刺意味。100% 的偷竊,沒有任何創新。Sound money meme 已經有幾個世紀的歷史了,而人們忘記了這段 meme 的歷史。

另一方面,ultra sound money 是 sound money 的新穎衍生品。

Meme 是文化信息的病性片段。

它們復制、變異和進化(就像生物病!),在人類文化中傳播。而這正是 "ultra sound money" 的由來 -- 它是一種強大的記憶突變,現在已經傳播給了成千上萬的信徒。

關于討人厭的話題,我們無法反駁。

厭惡是主觀的。

但是,如果我們深入研究健全貨幣的詞源,"sound money"meme 本身就是(或至少是)令人反感。sound money 的概念起源于純金幣的 "叮當聲",以測試其真實性。所以,即使是 sound money meme 的起源也是相當可笑的。

Sound money 的反對者可以很容易地把它譏諷為“ding ding money”或“la la money”。。

如果黃金的純度測試是基于味道或氣味,黃金也可以被稱為 "taste money" 或 "smell money"-- 這就是 "sound money" 這個詞第一次被創造出來時令人反感的原因。

不管怎么說,這只是一個 mem 而已!

最后,Happy Merge Day

DeFi之道

個人專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

美國眾議院委員會指責加密公司在保護散戶投資者方面“缺乏行動”,認為與加密相關的欺詐是一個大問題.

1900/1/1 0:00:00原文標題:《The Merge flips ETH from being inflationary to deflationary. Here''s why that matters.

1900/1/1 0:00:00元宇宙近一年多來受到持續的關注,最近雖然有些降溫,但仍然有許多公司積極布局,希望能夠吃下元宇宙的紅利.

1900/1/1 0:00:00“選擇生命,選擇工作,選擇職業,選擇家庭,選擇可惡的大彩電,選擇洗衣機、汽車、雷射碟機,選擇健康、低膽固醇和牙醫保險,選擇樓宇按揭,選擇你的朋友,選擇套裝、便服和行李,選擇分期付款和三件套西裝.

1900/1/1 0:00:00撰文:Lars,The Block 研究主管編譯:Babywhale1- 總體而言,這是一個喜憂參半的月份,憂在 Tornado Cash 身上發生的事件,喜則是對即將到來的以太坊合并的預期.

1900/1/1 0:00:00當今的數字身份系統存在明顯的問題:中心化實體控制著我們可以訪問世界的人員和方式,我們因跟蹤太多帳戶而產生密碼疲勞,而控制這些數據的組織是網絡犯罪的巨大蜜罐.

1900/1/1 0:00:00