BTC/HKD-3.52%

BTC/HKD-3.52% ETH/HKD-4.18%

ETH/HKD-4.18% LTC/HKD-2.38%

LTC/HKD-2.38% ADA/HKD-5.75%

ADA/HKD-5.75% SOL/HKD-8.77%

SOL/HKD-8.77% XRP/HKD-5.72%

XRP/HKD-5.72%

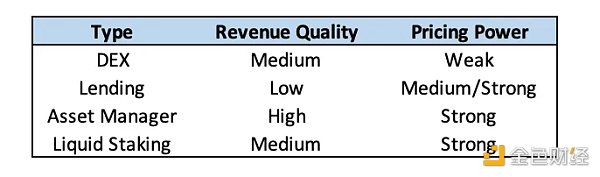

人們喜歡把 DeFi 看成是單一的整體,但每種類型的 DeFi 協議都經營著彼此不同的業務,它們的競爭優勢,收入質量和定價能力各不相同。

在一個成熟的市場,如 TradFi 或 Web2,你會期望收入質量較高、定價能力較強的項目比那些質量較低、收入較弱的項目以更豐富的估值交易。

那么,哪些 DeFi 協議有著最好的商業模式呢?

為了找出答案,我們深入研究了四種不同類型協議的商業模式:去中心化交易所(現貨和永續)、借貸市場(超額和低額抵押)、資產管理協議,以及流動性質押協議。

描述:指的是經營現貨或永續期貨交易的交易所協議。

例子:Uniswap, Curve, Balancer, GMX, dYdX, Perpetual Protocol

風投公司Electric Capital:加密開發者的數量在熊市中有所增加:金色財經報道,加密貨幣風險投資公司Electric Capital表示,區塊鏈、加密貨幣和Web3開發者在2022年繼續建立他們的生態系統,即使面對殘酷的加密貨幣冬天。根據該風險投資公司的《2022年電力資本開發者報告》,在2022年加密貨幣價格大幅下跌的情況下,從事不同區塊鏈生態系統的全職開發者同比增長了8%。去年,在所有生態系統中,首次貢獻代碼的開發者也達到了歷史最高水平,大約有61000人。[2023/1/18 11:17:39]

如何賺錢:現貨和永續期貨交易所的收入都來自于交易費。雖然各交易所的分配方式不同,但這些費用在協議和 DEX 的流動性提供者之間分配,前者通常選擇將其份額的一部分(或全部)分配給代幣持有人。

DEX 的收入質量屬于中等。

DEX 收入很難預測,因為交易量與市場活動相關。雖然交易所在任何波動時期都會有相當大的交易量,無論是上升還是下降,但在較長時期內,交易活動往往在牛市中增加,在熊市中下降。

美國各州在熊市中重新考慮加密納稅:金色財經報道,除科羅拉多州和猶他州外,美國各州正在重新考慮因熊市價格而允許納稅。美國共有 37 個州,尤其是喬治亞州、亞利桑那州和佛羅里達州,一直在效仿科羅拉多州和猶他州,將加密貨幣納稅合法化。游說者也一直在盡自己的一份力,因為他們推動立法者就加密稅的支付進行辯論。

據報道,佛羅里達區塊鏈商業協會主席塞繆爾·阿姆斯(Samuel Armes)表示,許多州都對允許以加密貨幣納稅以表明它們對加密貨幣友好很感興趣。通過允許這些付款,他們還能夠吸引新一波技術和人才。(cryptoslate)[2022/7/7 1:56:11]

DEX 的收入可高可低,具體取決于交易所。

這是因為不同的 DEX 為了獲得市場份額而選擇激勵流動性的程度不同。

例如,dYdX 在過去一年給予了 5.391 億美元的激勵,運營虧損 2.268 億美元,利潤率為 - 73%。

然而,像 Perpetual Protocol 這樣的其他交易所已經設法保持盈利,它只發出了 590 萬美元的代幣,以 64.6% 的利潤率獲得了 1090 萬美元的利潤。

動態 | 灰度在2018年熊市中共籌集3.595億美元:據CryptoMeNow報道,加密資產管理公司灰度(Grayscale)在2018年籌集了3.595億美元,強勁地度過了長達14個月的熊市。據Grayscale稱,去年第四季度的表現平平,但該業務仍然在2018年達到創紀錄的水平。Grayscale的官方報告披露,3.595億美元的投資中,66%由機構投資者投資,價值約為2.37億美元。[2019/2/15]

從長遠來看,節儉或積極的增長是否將得到回報,還有待觀察。

現貨和衍生品 DEXs 在定價能力方面有所不同。

從長遠來看,現貨 DEX 很容易受到費用壓縮的影響,因為它們不管理風險,很容易分叉,而且對于那些尋求最好的掉期執行的交易者來說,轉換成本低。

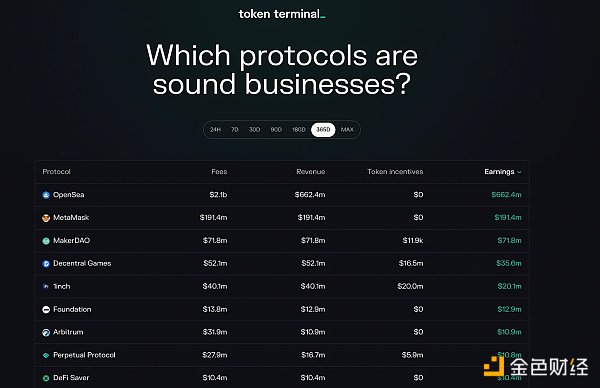

雖然一些流動性和交易量可能會因為個別交易所的品牌知名度和在用戶群中的信任度而忠于它們,但現貨 DEX 仍然容易受到我們在中心化交易所中看到的價格戰的影響。這方面的初步跡象已經開始出現,因為 Uniswap 已經為某些代幣對(主要是穩定幣 來源:Token Terminal

聲音 | Pantera Capital CEO:更相信加密貨幣會在此次熊市中存活:據NewsBTC消息,區塊鏈投資基金Pantera Capital首席執行官Dan Morehead表示,與上一次價格長期下跌相比,他更相信加密貨幣會在這次熊市中存活下去。他的樂觀源于區塊鏈和數字資產領域的基本面與2014年和2015年相比更加強勁。[2019/2/2]

此外,相對于其他 DeFi 協議,貸款人的利潤率非常低,因為他們不得不積極釋放代幣,以吸引流動性并獲得市場份額,貸款市場的平均 TTM(跟蹤十二個月)利潤率為 - 829%。

超額抵押和低抵押借貸平臺具有不同程度的定價能力。

超額抵押借貸市場應該能夠保持一定程度的定價權,因為這些協議受益于強大的品牌知名度和用戶信任,其管理的 DAO 需要進行大量的風險管理以確保其正常運行。

這為挑戰者創造了進入壁壘,盡管事實證明,大量激勵分叉能夠吸引數十億的 TVL,但由于上述原因,這種流動性長期來看并不具有粘性。

然而,低抵押借貸市場具有更強的定價能力,因為它們專注于合規和機構客戶(對沖基金、風險投資公司和做市商),因此受益于競爭對手更高的進入壁壘。此外,由于它們為這些實體提供了非常有價值的差異化服務,這些協議應該能夠繼續收取發起費,同時在可預見的未來保持不受費用壓縮的影響。

聲音 | Tuur Demeester:熊市中想買進的人很吵 被迫出售的人很安靜:數字貨幣經濟學家Tuur Demeester在推特上表示,熊市中想要 (別人) 買進的人很吵,被迫出售的人是很安靜的。[2018/10/16]

描述:指的是操作收益率生成庫的協議,以及創建和維護結構性產品的協議。

例子:Yearn Finance, Badger DAO, Index Coop, Galleon DAO

它們是如何賺錢的:資產管理協議從基于 AUM 的管理費、業績費和/或結構性產品的鑄幣和贖回費中獲得收入。

資產管理公司的收入是高質量的。

這是因為資產管理協議的收入比許多其他協議更可預測,基于 AUM 的管理費或在預定的時間段產生的收入具有經常性。

由于其穩定性,這種形式的收入被認為是傳統投資者的黃金標準。然而,應該注意的是,業績和鑄幣/贖回費的可預測性較低,因為像交易和利息收入一樣,這些收入流在很大程度上取決于市場條件。

資產管理協議從非常高的利潤率中獲益。

這些協議通常不需要發行大量的代幣獎勵,因為收益率金庫和結構性產品都會內在地產生自己的收益率。

例如,兩個資產管理協議,Yearn 和 Index Coop 在過去一年中分別獲得了 49.0 美元和 380 萬美元的收入,在代幣釋放上則分別花費了 0 美元和 35.5 萬美元。

資產管理協議擁有強大的定價能力。

由于管理著相當大的風險,資產管理協議很可能不會受到壓縮的影響。盡管產生收益的策略可以被復制,但用戶已經表現出將資金置于對安全性有強烈承諾的資管協議的傾向,即使提供的回報較低,且收費結構比其競爭對手高。

此外,鑒于許多單獨的結構性產品彼此之間有很大的差異,行業可能需要一些時間來匯聚到一個單一的、標準化的收費結構上,這有助于進一步保護資管協議的定價權。

描述:指的是發行流動性質押衍生品(LSD)的協議。

例子:Lido, Rocket Pool, StakeWise

如何賺錢:流動性質押協議通過從驗證者賺取的總質押獎勵中抽取傭金來賺取收入。質押獎勵由發行費、交易費和 MEV 組成。

流動性質押協議的收入質量為中等。

LSD 發行商的收入在一定程度上是可預測的,因為區塊發行與質押參與率掛鉤,而參與率隨時間變化緩慢。另一方面,來自交易費和 MEV 的收入則不那么可預測,因為它與市場條件和波動性高度相關。

LSD 發行商也受益于完全以 ETH(或其他 L1 的原生資產)賺取費用。這意味著,隨著這些資產(希望)的長期升值,它們的收益價值可以以美元為單位大幅增加。

雖然到目前為止,像 Lido 這樣的流動性質押協議不得不花費大量的資金來激勵流動性,但隨著它們的網絡效應的形成,從長遠來看,它們可能會有很強的利潤率(下面會有更多介紹)。

流動性質押協議有很強的定價能力。

這些協議受益于強大的網絡效應,源于其 LSD 的深度流動性和整合。這種網絡效應增加了用戶之間的轉換成本,因為大質押者將不太傾向于持有和使用流動性和實用性較差的 LSD 供應商。

流動性質押協議也受益于競爭者的高進入壁壘,因為這些協議不容易被分叉,因為正確管理這些協議需要復雜的技術,以及由于基礎存款的非流動性導致質押排隊和提款延遲。

這些競爭優勢意味著流動性質押協議應該能夠在可預見的未來保持其目前的市場地位。

正如我們所見,DeFi 協議并非都是平等的。

每種類型的協議都有自己獨特的商業模式,具有不同程度的收入質量和定價權。

在此次評估中,一個有趣的收獲是資管業務模式的優勢,它們既有高質量的收入,也有強大的定價能力。

雖然像 Yearn 運營的收益率生成庫已經有了相當程度的吸引力,但采用這種商業模式的協議還沒有看到與交易所、貸款協議或 LSD 發行商相同程度的成功,要知道的是,YFI 是唯一按市值排在前 15 名的資產管理代幣。

撰文:Bankless 分析師 Ben Giove

編譯:DeFi 之道

來源:DeFi之道

DeFi之道

個人專欄

閱讀更多

Bress

PANews

區塊律動BlockBeats

比推 Bitpush News

Odaily星球日報

金色早8點

9月22日,有媒體披露,日系動漫風格NFT項目Azuki的母公司Chiru Labs在最新的A輪融資中籌集了3000萬美元,估值將因此上升至3-4億美元.

1900/1/1 0:00:00Chainalysis估計,在13次單獨的跨鏈橋黑客攻擊中,有20億美元的加密貨幣被盜,其中大部分是今年被盜的。到目前為止,對跨鏈橋的攻擊占2022年被盜資金總額的69%.

1900/1/1 0:00:00撰文:pseudotheos 編譯:DeFi 之道 Domothy 和我合著了這篇文章。PBS (區塊提議者-構建者分離) 仍然是一個活躍的研究領域,但這篇綜合性文章旨在匯總迄今為止的研究進展以.

1900/1/1 0:00:0010月8日,火幣創始人李林在朋友圈表示,已經將旗下股權轉讓與香港百域資本(About Capital ),至此香港百域資本成為第一大股東和是實控人.

1900/1/1 0:00:00原文作者:Daniel Li亨利·梅因《古代法》里的一句話:“所有進步社會的運動,到此處為止,都是一個‘從身份到契約’的運動”.

1900/1/1 0:00:00誰能在虛擬世界和現實世界嫁接好第一座橋梁,誰就能獲得通向自由之路。如果把時間軸拉回到一年前,就是2021年8月,誰在朋友圈說一年后中國房地產三十強企業內的大部分民營公司,其債券價格都會跌到個位數.

1900/1/1 0:00:00