BTC/HKD-4.21%

BTC/HKD-4.21% ETH/HKD-5.63%

ETH/HKD-5.63% LTC/HKD-4.12%

LTC/HKD-4.12% ADA/HKD-7.35%

ADA/HKD-7.35% SOL/HKD-11.43%

SOL/HKD-11.43% XRP/HKD-6.72%

XRP/HKD-6.72%來源:twitter

作者:Joel John

近幾月,市場動蕩不安,事態頻發,隨著最大的加密貨幣繼續遇到前進的障礙,全球數字資產市場仍被熊市占領。但不可否認的是,加密市場依然在經歷著難以置信的增長和創新。

從以太坊的合并,到一眾公鏈的爭奇斗艷;從DeFi的泡沫膨脹到如今的超1000億美元的行業;以及比特幣達到69,000美元的價格峰值,NFT的銷售額超過220億美元。這些歷史記錄都在告訴我們,加密市場以前所未有的方式吸引了公眾的眼球。

雖然加密市場處于深熊已久,但從鏈上數據來看,web3生態已經逐步開始占據市場份額,數字資產行業依舊在按照自身的進程踏上了發展之路。

從比特幣開始,截至2022年7月,已經創建了10億個比特幣錢包。其中,約4200萬的余額為非零。比特幣花了大約4年的時間才看到它的第一個100萬個非零余額錢包。最后一百萬花了六個月的時間。

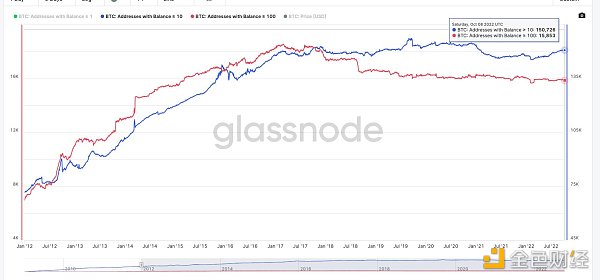

這個數字很容易被認為是“灰塵錢包”。2011年隨機交易中持有少量比特幣的錢包可能會加起來。持有1個以上比特幣的錢包設置了一個新的ATH,盡管它花費了100倍以上的成本來獲得一個比特幣,大約5年前。

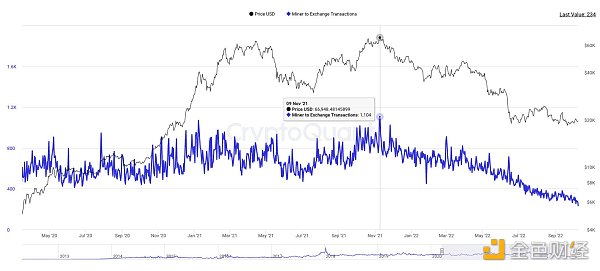

礦工交易所交易量正在減少

自2017年6月價格上漲以來,一些較大的錢包已經撤資。持有超過 100 個比特幣的錢包在 2017 年 6 月達到 18,000 個錢包的峰值,而持有超過 10 個比特幣的錢包在 2019 年 9 月左右達到 150,000 個,從那時起他們或多或少地持平。

利潤供應百分比取最后一次移動代幣時的比特幣價格和當前價格,以查看代幣是否盈利。在 ATH中,所有UTXO都盈利。目前,約 54% 的 UTXO處于綠色狀態。從歷史上看,該指標的底部約為40%。

年齡組查看網絡資產在不同時期移動的百分比。假設移動一些較舊的代幣將導致價格降低,因為它們以更便宜的價格獲得約 40% 的代幣在 3 年或更長時間內沒有移動(包括 Satoshi 的代幣)。

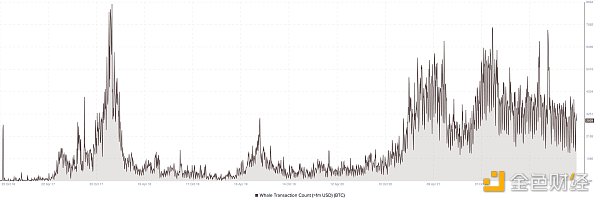

衡量比特幣使用情況的一種方法是計算價值超過 100 萬美元的交易數量。雖然這取決于比特幣的價格,但這里正在建立一個下限。每天都有大約 3000 筆價值超過 100 萬美元的比特幣出現在比特幣上。

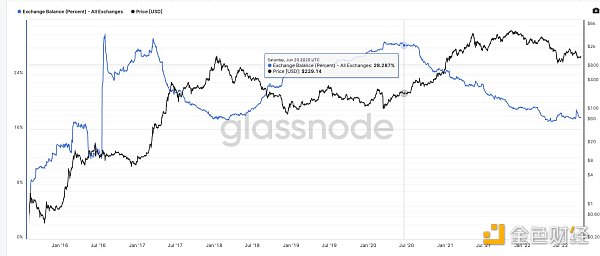

近 10% 的比特幣供應目前依賴于交易所(約 226 萬枚代幣) 在高峰時期,這個數字接近 300 萬枚比特幣。在過去的一年中,大約有 100 萬人或多或少地流向了主要經紀人。

Bitfarms在巴拉圭簽訂150兆瓦水電合同:金色財經報道,礦業公司Bitfarms在巴拉圭簽署了兩份購電協議(PPA),購買多達150兆瓦的生態友好型水力發電:比利亞里卡(Villarrica)多達50兆瓦,毗鄰公司在巴拉圭的現有業務;伊瓜蘇(Yguazu)多達100兆瓦,靠近世界第三大水電大壩伊泰普(Itaipu)大壩。

Villarrica項目計劃于2023年第三季度開工,首先建設一個變電站,然后建設第二個采礦設施。在伊瓜蘇,Bitfarms有機會開發一個采礦能力高達100兆瓦的新礦場,具體時間表正在確定中。這兩個地點的水力發電合同成本約為每千瓦時3.9美分(未含增值稅),并且不受年度通貨膨脹調整的影響。[2023/7/19 11:05:13]

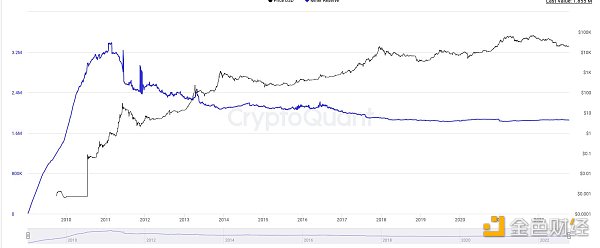

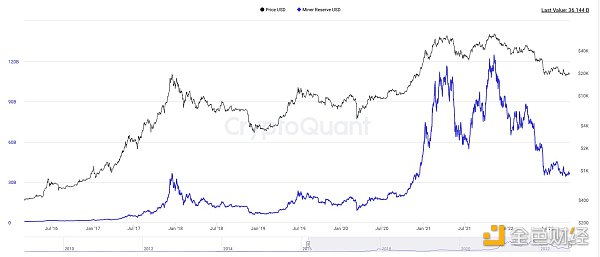

礦工是新幣進入市場的供應鏈的關鍵部分。確定由他們持有的錢包持有略高于 190 萬比特幣(9%)的供應量。他們似乎是強勢持有者——可能是由于通過期權等鏈下工具進行對沖。

在高峰期,礦工持有價值接近 1680 億的比特幣。這個數字現在約為 330 億美元。如前所述,暗示他們失去了所有這些收益是不公平的。其中很大一部分很可能被對沖。

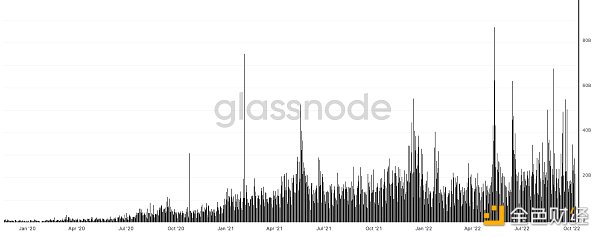

相關性不是因果關系等等——但值得觀察的是,去年,礦工擁有的錢包對交易所進行的交易數量最多。自那時以來,礦工到交易所的交易一直在下降。

coinbase溢價指數著眼于 coinbase pro 價格(對于 BTC,以美元為單位)和 binance 上的價格(對于 BTC,以美元計)之間的差異,這是衡量美國投資者購買 BTC 的興趣的指標。最近有點平,但值得注意的是 2022 年 5 月的折扣。

由于 Do Kwon,這一溢價差距從 2021 年 1 月 Elon 談論比特幣時的約 160 美元的高點下降到約 140 美元的低點。 目前,它像其他市場一樣保持波動。

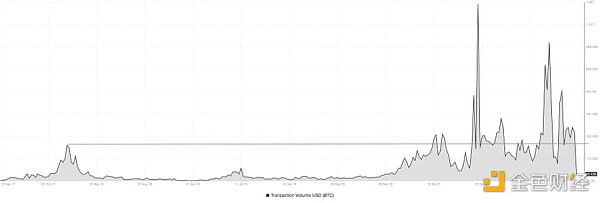

平均每周有大約 3500 億比特幣通過比特幣進行轉賬。從規模上看,大約是印度每年入境匯款的 5 倍 這個數字根據 BTC 的價格而變化,但仍高于 2017 年的 2000 億美元范圍。

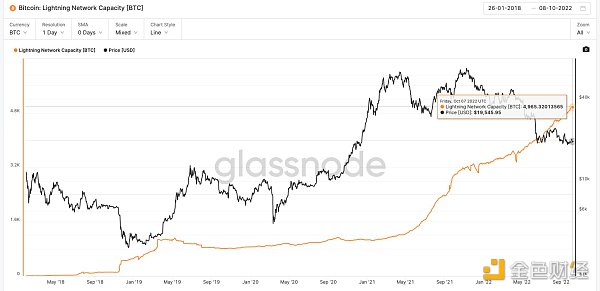

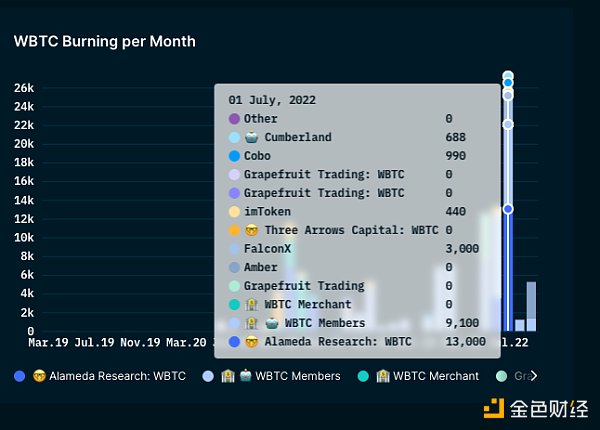

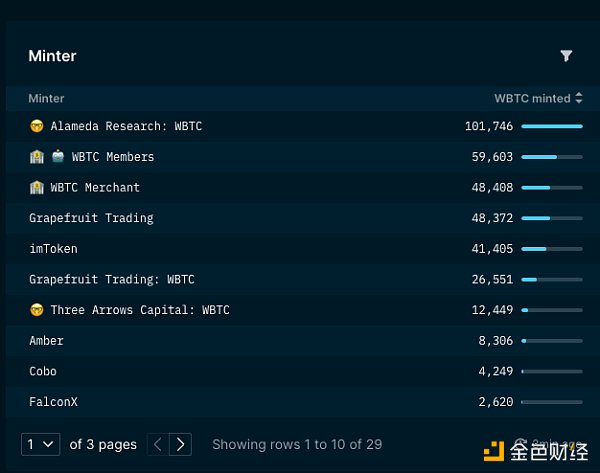

目前,wBTC上的代幣比閃電網絡的容量多約 50 倍。

江蘇昆山高新區成立首期規模10億元的工業元宇宙產業基金:金色財經報道,近日,江蘇省昆山市人民政府與微軟(中國)有限公司簽署戰略合作協議,微軟中國首個工業元宇宙應用中心項目落戶昆山高新區。首期規模10億元的昆山高新區工業元宇宙產業基金成立,產業資本、國有資本、社會資本三大“金融活水”實現融合交匯,為昆山打造元宇宙產業集聚高地、技術創新高地、行業應用示范高地和政策先行先試高地提供強有力的金融支撐。(昆山發布)[2023/3/6 12:45:10]

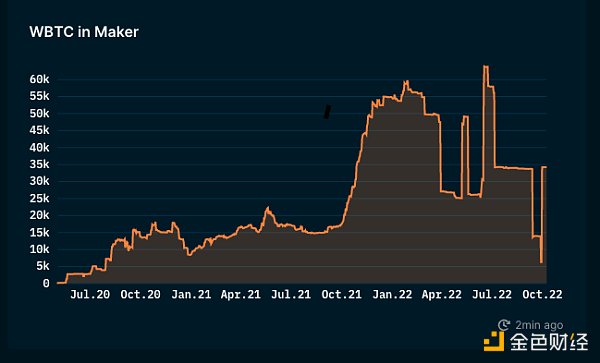

其中約 25 萬比特幣,約 6 萬比特幣在 MakerDAO 的鼎盛時期。現在這個數字接近 40000。DeFi 收益率自然是以太坊和比特幣之間這種混合的關鍵驅動力。

像 Alameda、Grapefruit 和 3 Arrows (uh) 這樣的玩家——在歷史上對它的采用至關重要。6 月份大火的部分原因是市場在 5 月份自我調整并對每個人的資產負債表進行了壓力測試。

就市場份額而言,沒有任何東西可以與 WBTC 相提并論。第二大玩家擁有 5% 的 BTC-on-eth 供應。考慮到它們的分布和覆蓋范圍,我認為 Binance 推出的類似產品可能會產生巨大的吸引力。

話雖如此,看起來對比特幣包裝變體的興趣確實在下降。在鼎盛時期,我們看到每個月有近 55k wBTC 被鑄造出來。8月份,這個數字下降了約80%。

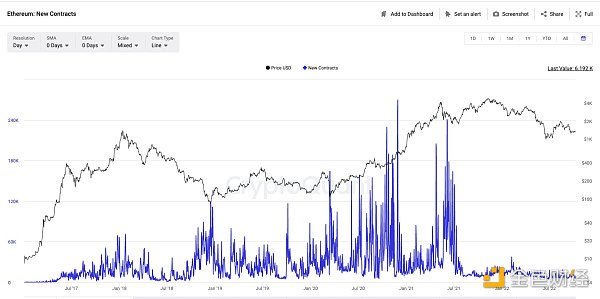

接下來,我們研究以太坊發生了什么。如果我們將部署的智能合約作為衡量開發人員興趣的指標——可以說活動已趨向 2019 年的水平。然而,這并沒有說明其他連鎖店可能會吸引開發者的注意力這一事實。

Santiment 有一個開發者活動指數,該指數需要幾個 GitHub 存儲庫及其活動來給出指示性衡量標準。下面是 Solana、Matic、Avalanche 是如何趕上以太坊的。注意:數據非常簡陋,本身并沒有多大意義/有差距。

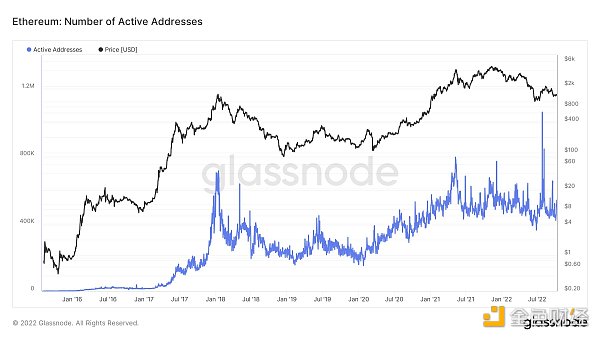

開發人員在多個地方進行開發,但以太坊發生了什么?我們從基礎開始。活躍的錢包是一個很好的起點。我發現有趣的是,盡管經歷了一年的熊市——以太坊錢包并沒有明顯回落至新低。

FiHP NFT項目Discord服務器遭到攻擊:金色財經消息,據CertiK監測,FiHP NFT項目Discord服務器遭到攻擊。請社區用戶在服務器修復之前不要點擊任何鏈接。[2023/3/5 12:42:54]

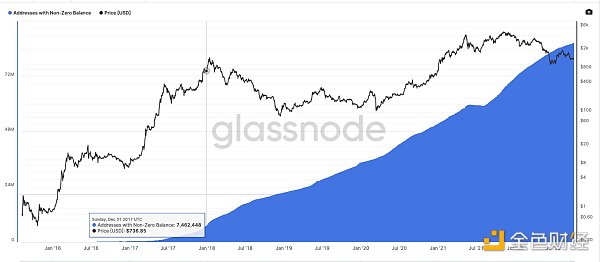

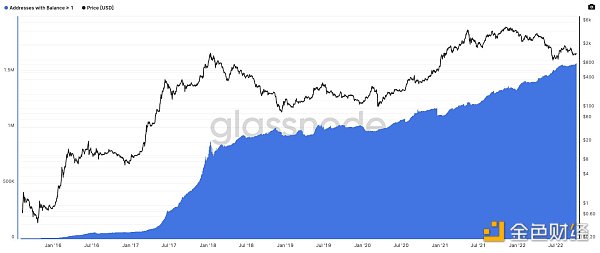

每日活躍地址增加 2 倍并不多——但令人印象深刻的是。自上次 ATH 以來,以太坊上的非零錢包已從約 800 萬增加到 8600 萬。誠然,人們使用多個錢包——這是衡量網絡活動的一個不錯的指標。

人們總是會爭辯說這些是灰塵錢包——所以我們探索了每個超過 1 ETH 和 10 ETH 的錢包。這兩個指標都處于歷史最高水平。今天有大約 158 萬個錢包超過 1 個 ETH,而 2018 年 1 月為 88.2 萬個。

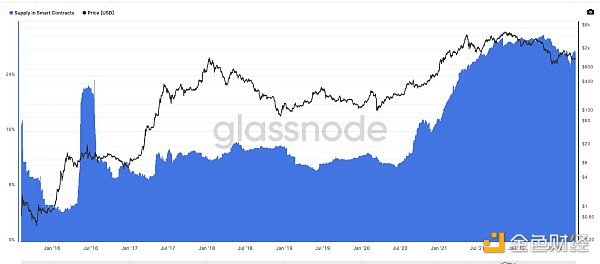

人們是否信任網絡的衡量標準是智能合約中供應的百分比。在 ETH 中,其 27% 的供應來自智能合約。熊市也沒有影響這個數字。

持有以太坊的前十名錢包中有四個是智能合約或其變體——它仍然是 CeFi 逐漸失去智能合約份額的少數資產之一。所以可以肯定地說——人們正在使用以太坊——并且越來越多地使用它的智能合約。

這張圖表分解了網絡上的交易類型。2018 年,當它達到 ATH 時——網絡上大約 60% 的交易只是將 ETH 從 a 發送到 b。這個數字現在下降到 30%。

NFT 占 15%

穩定幣占 9%

DeFi 10%

NFT、DeFi 和穩定幣轉賬等用例實際上遠遠超過了一天內與 erc-20 代幣相關的交易數量。

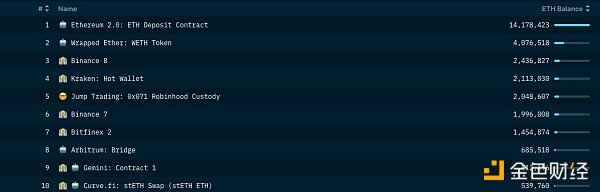

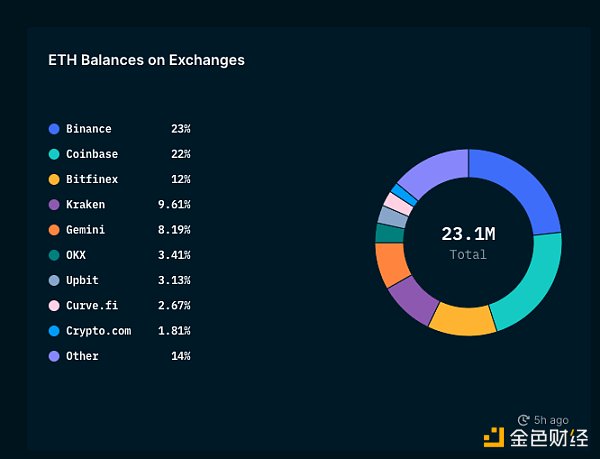

大部分余額由 Binance 和 Coinbase 持有,它們共同控制著交易所持有的約 44% 的 ETH 余額。這里的第二張圖表顯示了 Coinbase 如何在 Binance 趕上時在市場份額上停滯不前。

CZ:幣安Earn產品不涉及Genesis等第三方,鏈上質押盡量使用自己的節點:11月16日消息,CZ發推稱,幣安的Earn產品不依賴Genesis或任何其他第三方。針對鏈上質押,幣安盡可能使用自己的節點。

據此前報道,加密貨幣投資銀行Genesis Global Trading臨時首席執行官Derar Islim周三在電話會議上表示,旗下加密貨幣借貸部門Genesis Global Capital暫停贖回和新貸款發放。[2022/11/16 13:13:34]

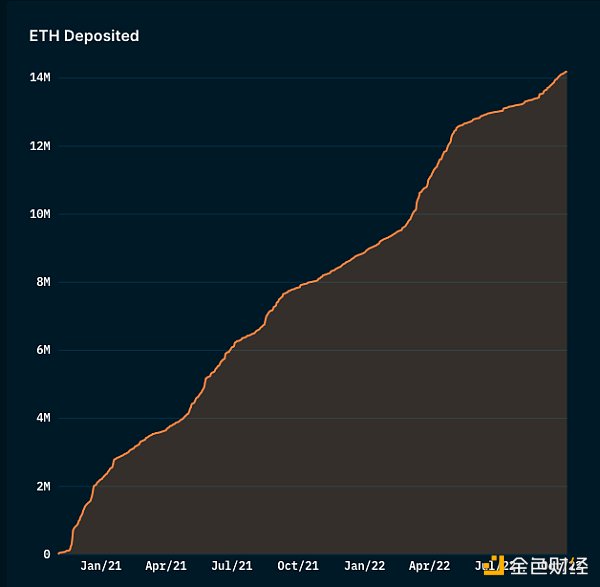

ETH正在離開交易所

這一趨勢的主要貢獻者是 DeFi。自 2021 年 1 月以來,已有約 1400 萬 ETH 用于質押 ETH2。

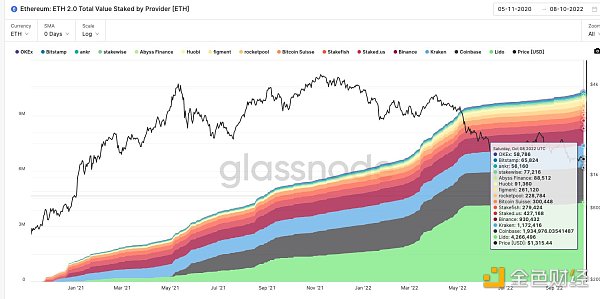

對此進行了很多討論,但有趣的是,Lido遠遠取代了成熟的交易所替代品,當涉及到質押的總價值時,Lido通過它質押了約 400 萬個 ETH,而通過 binance+ 質押了 300 萬個 ETH。

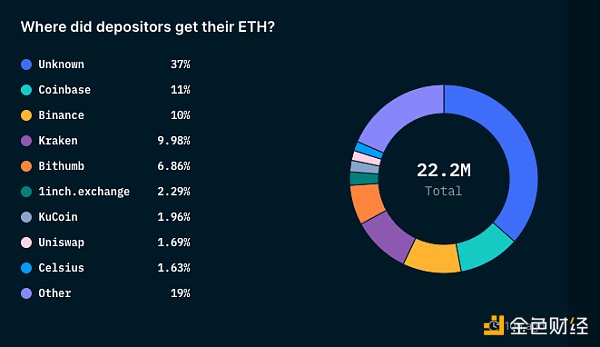

之所以說兌換存款用于質押,是來自 Nansen 的這張圖表——大約 40% 的質押 ETH 可以追溯到中心化實體。

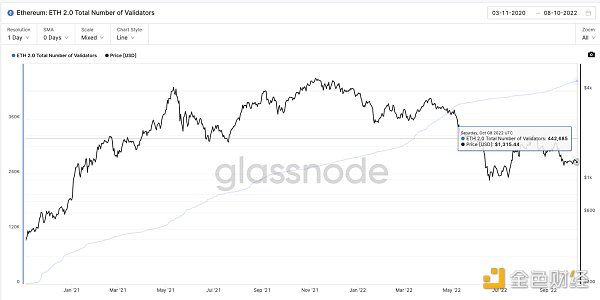

截至撰寫本文時,網絡上有超過 442000的驗證者。因此,對于 ETH 持有者來說,部分吸引力在于他們可以看到未來 ETH 質押的理論收益率約為 4.5%。

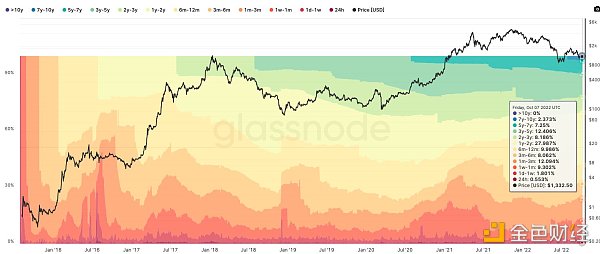

近 30% 的ETH 供應已休眠兩年或更長時間。在這里忽略了 1 年以上的 hodlwave,因為 ETH2 賭注影響了這個指標。這是愿意承受多個周期的供應的很大一部分。

持有這種意愿的部分原因是網絡的大部分都處于相對利潤中。1290 美元——接近 46% 的 ETH 持有者仍處于綠色狀態。在 2020 年 3 月的崩盤期間,該指標的歷史最低值約為 18%。

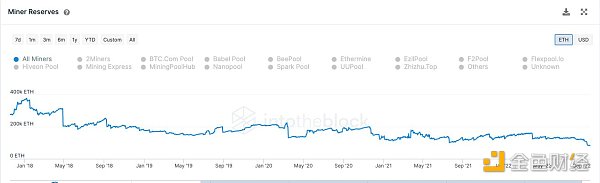

有趣的后果之一是礦工持有的 ETH 減少了。他們有可能拿走了他們的 AUM 并將其用于質押——但自 2018 年 1 月以來,截至撰寫本文時,ETH 的礦工儲備已從約 400000增加到 83000。

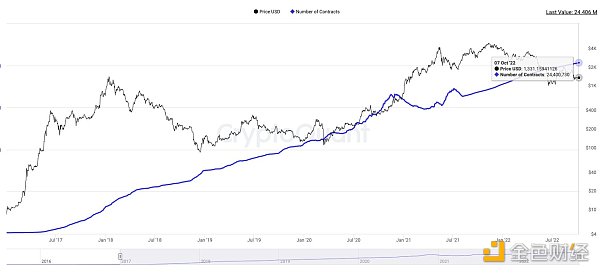

衡量 ETH 增長多少的一種方法是查看部署的智能合約的數量。截至撰寫本文時,網絡上有大約 2400 萬個智能合約。大約是 2017 年反彈期間的 300 萬的八倍。

BIS:CBDC而非加密貨幣將成為未來貨幣體系的基石:金色財經報道,國際清算銀行(BIS)在其“?2022年度經濟報告”中用42頁的篇幅為全球貨幣體系的未來規劃了藍圖。根據BIS的說法,加密貨幣的結構缺陷使其不適合作為貨幣體系的基礎。相反,可以圍繞中央銀行數字貨幣 (?CBDC?) 建立貨幣系統,CBDC是中央銀行貨幣的數字表現形式。

在 BIS 未來貨幣體系藍圖中,CBDC 扮演著用于結算、轉賬和支付的穩定數字貨幣的角色。但 CBDC 項目在大多數主要經濟體仍處于早期階段。

BIS經濟顧問兼研究主管Hyun Song Shin表示,穩定幣,即與主權貨幣等資產價值掛鉤的加密貨幣,是加密世界正在尋找這樣的錨點。穩定幣試圖搭載中央銀行發行的真實貨幣的穩定性。(Coindesk)[2022/6/22 4:44:01]

盡管取得了巨大的領先優勢,但在以太坊上部署新智能合約的興趣正在減弱。因此,這些數字或多或少地回到了 2019 年的水平。開發人員的思想共享很可能被其他新興層 1 捕獲。

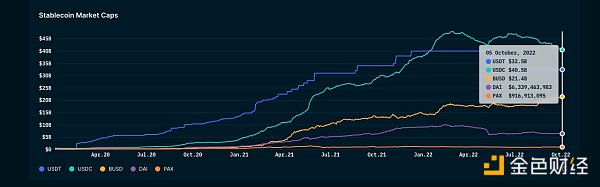

穩定幣擁有所有加密貨幣中最美麗的增長軌跡之一。幾年后,它們的總市值已超過 1000 億美元。2022 年是 USDC 在市場供應方面最終超越 USDT 的一年。

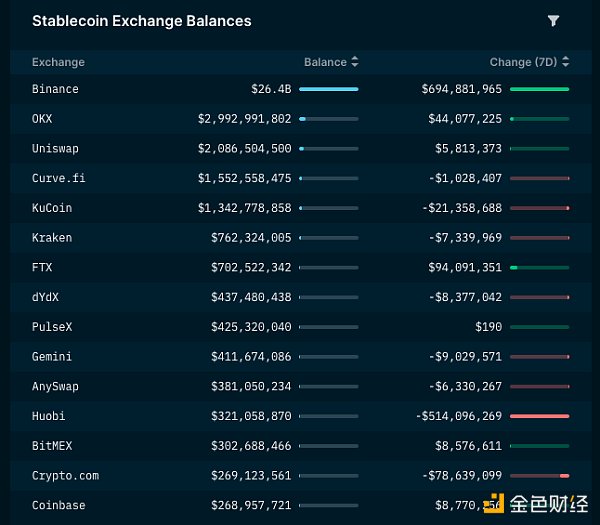

在這約 1000 億美元中,僅幣安一家就擁有 260 億美元的資產負債表。雖然,如果這個數字部分被他們持有的 200 億 BUSD 推高了。純粹從 tether 的觀點來看——Binance 擁有的 USDT 是北美同行(ftx、Kraken)的 20 倍。

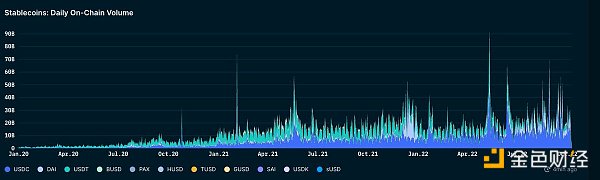

該數據可能存在差距,因為它可能不涉及某些 L2 和非 EVM 鏈。但就交易量而言,盡管存在熊市,但穩定幣在過去兩年中增長了約 22 倍。從每天約 6 億增加到今天的約 140 億。

2020 年 6 月,穩定幣 tx 的累計交易量約為每天 50 萬,今天,它接近 20 萬。

可能發生的情況是

1. 鯨魚在熊市期間使用staples作為持有人資產 ;

2. 更少的錢包帶來更大的穩定幣交易。

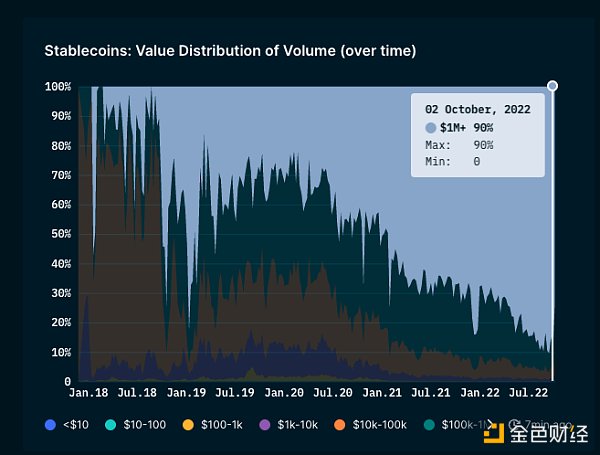

我建議的原因是,價值超過 100 萬的交易占今天移動交易量的約 90%,盡管不到交易數量的 0.5%。這與我們通常在傳統經濟中看到的情況同步——所以不足為奇。

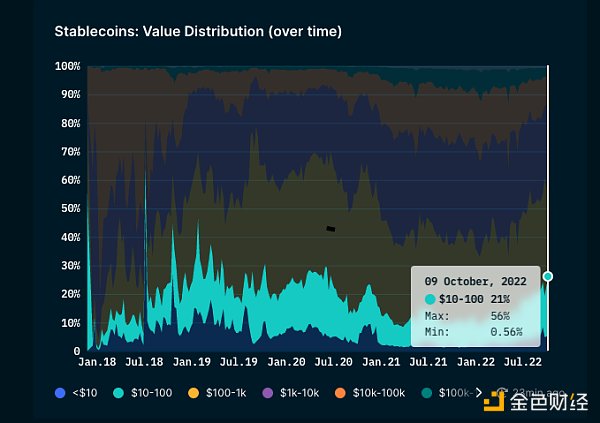

我注意到這個數據的一個有趣的事情是,100 美元以下的交易占通過穩定幣進行的所有交易的四分之一。人們仍然使用這些網絡發送少量費用。

由于缺乏對非以太坊鏈的覆蓋,這個數字可能會有所下降。

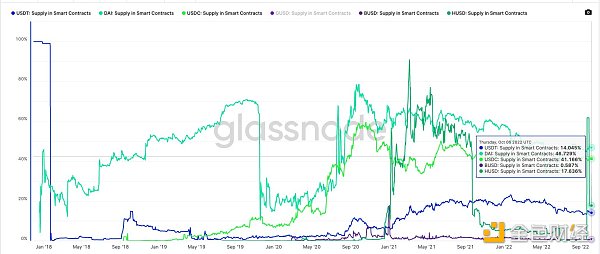

1. BUSD 是智能合約中使用最少的穩定幣;

2. USDT 供應的 17% 來自智能合約;

3. 接近一半的 DAI 和 USDC 都在智能合約上。

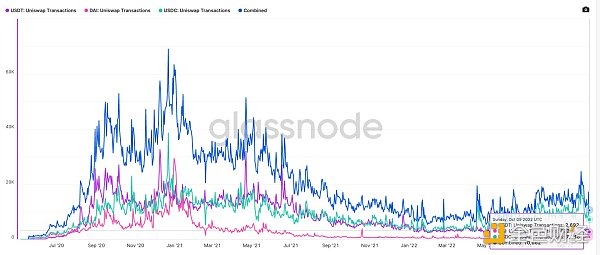

我很好奇這些穩定資產有多少交易發生在 Uniswap 上。在鼎盛時期——通過 uniswap 進行的穩定幣交易量約為 60000+。今天,它接近 10000這是一個顯著的下降(隨著交易量/活動的減少)。

直到 2020 年 1 月,我們在一天之內看到大約 10 億美元通過穩定幣在鏈上流動。這個數字現在在隨機的一天上升了約 25 倍。在 2022 年 5 月的混亂中——價值約 870 億美元的穩定幣在錢包之間移動。

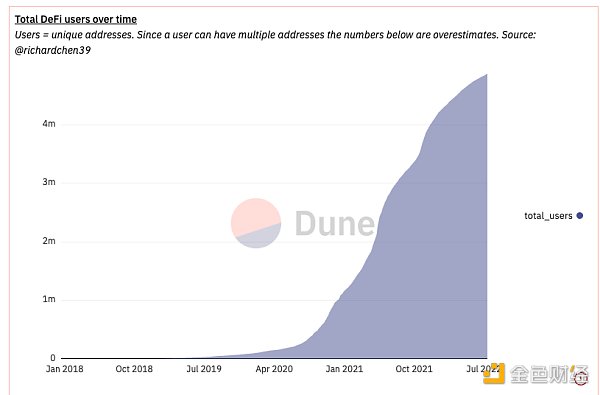

Richard Chen 的這張圖表顯示了 DeFi 的指數增長速度。從 2019 年 1 月的約 4000 用戶到今天的 470 萬。這不包括所有較新的DeFi 原語。DeFi 擁有約 1000 萬用戶,占網絡用戶群的 0.3% 以下。

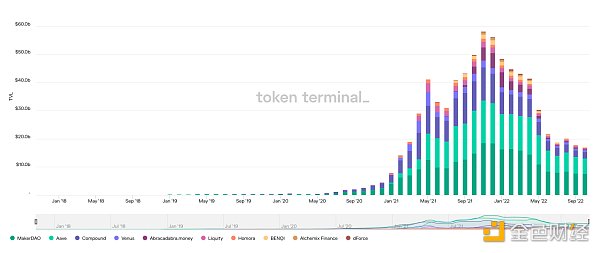

每當媒體報道 DeFi 時——它都急于解釋 DeFi TVL 是如何崩潰的,而沒有考慮到基礎資產價格的下跌。直到 2020 年 5 月,DeFi 才達到了第一個 10 億電視,我們仍然是 50 倍。

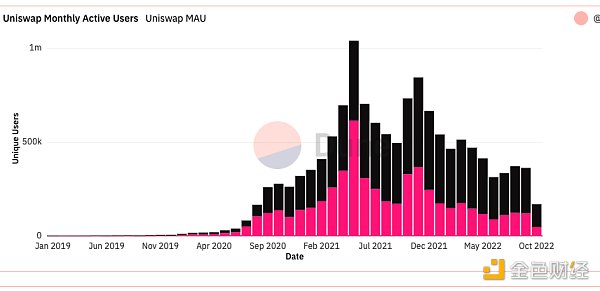

同樣,人們普遍急于澄清 DeFi 上的 MAU 是如何崩潰的。根據我的觀察,在沒有代幣獎勵的情況下,會出現回調,尤其是交易量。但用戶本身并沒有消失。

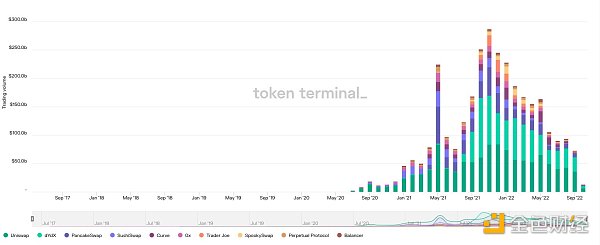

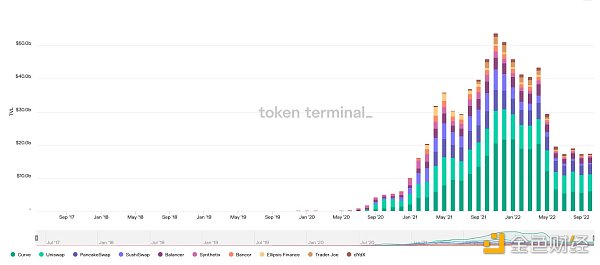

這并不是說交易量沒有受到打擊——我們在 DeFi平臺上的交易量已從 2500 億美元的峰值降至約 1000 億美元。但有趣的是——1000 億美元仍然是 2019 年平均每月 2000 萬美元的交易量的 5000 倍。

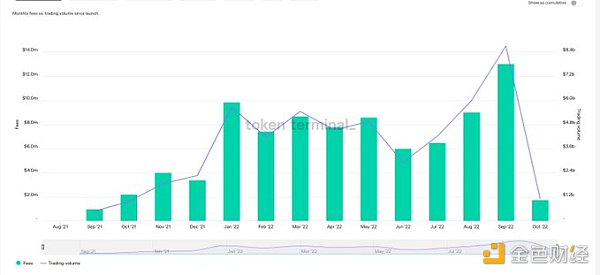

交易量下降 + 缺乏代幣激勵 = 產生的費用降低

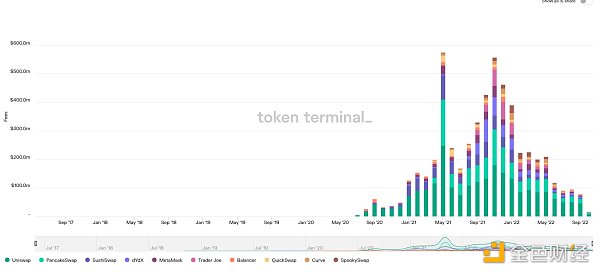

在鼎盛時期,著名的 DEX 平臺產生了約 6 億美元的費用;我們現在的費用已降至約 8000 萬美元。

這些平臺上的 TVL 已從 500 億美元下降到約 200 億美元——但就這里的活動下降而言,似乎我們已經形成了底部。那些仍在進行 LPing 和交易的人是粘性用戶,可能會繼續這樣做。

TVL 的下降也適用于借貸應用程序——下降了約 50%——部分原因是 5 月份的崩盤。在鼎盛時期,借貸應用程序處理了約 580 億個,現在約為 180 億個。

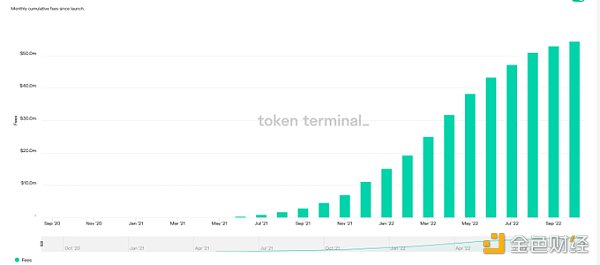

缺乏波動性 + 借貸需求打擊了借貸應用程序的費用——這些平臺的累計月費從約 1.2 億降至約 2000 萬。

借貸需求已從約 300 億增至 130 億——可以肯定地說,收益率 + 平臺費用一直在長期下降。不過,我確實發現有趣的是,在過去的幾個月里,這個價格有預付費用。

從價格/費用比率來看,像 Maple 和 Goldfinch 這樣的玩家仍然處于 tradfi 銀行倍數。顯然,像 aave 和 Compound 這樣的玩家有與他們相關的溢價,但價格或多或少與預期費用同步。

在過去兩年中,僅借貸應用程序就產生了 12 億美元的費用——這是一個累積圖表。我們仍在下降。

同樣——交易所在過去兩年中收取了約 50 億美元的費用,這里的費用可能是平臺收入 + 代幣激勵的混合——所以在未來,我們可能會看到這里有點停滯,除非平臺活動大幅飆升。

盡管市場狀況不佳,部分市場仍在增長。以 GoldFinch 為例——盡管呈下降趨勢,他們的借貸量仍然保持強勁。

Maple Finance 的貸款服務臺去年已收取 4000 萬美元的費用。曾經,CeFi 貸款渠道一直在努力維持相關性和客戶群。

事實上,抵押貸款不足可能是這個市場周期中最健康的部門之一。下圖適用于 Centrifuge - 他們的費用和借入量均為 ATH。

GMX(可比 dydx)也有類似的趨勢。上個月,該交易所的交易量約為 86 億,這是一個新的 ATH。本月的費用超過 1300 萬美元。可以肯定地說,DeFi 的一部分仍然是健康和強大的。

金色早8點

區塊律動BlockBeats

1435Crypto

金色財經

吳說區塊鏈

比推 Bitpush News

blockin

Block unicorn

Foresight News

Odaily星球日報

Bankless

DeFi之道

Tags:比特幣ETHEFIDEF比特幣以太坊最新消息分析guaranteed-ethurance-token-extraDeFiChainGlobal DeFi

原文標題:《OP Research:Web3.0 打開去中心應用大門》原文作者:OP Research嘗試改變現狀是人類的天性,當這一動力與科技、資本、信息、數據結合時.

1900/1/1 0:00:00▌美SEC主席發文祝賀比特幣白皮書發布14周年11月1日消息,美國證券交易委員會主席Gary Gensler在社交媒體上發文祝賀比特幣白皮書發布14周年,他表示.

1900/1/1 0:00:00撰文:Berber Jin編譯:Block unicorn 圖片來源:由 無界版圖AI 工具生成隨著去年加密貨幣價格的飆升.

1900/1/1 0:00:0010月18日,Aptos宣布「上線主網、發行Token」當日, Sui區塊鏈網絡仿佛按下了加速鍵,將官方賬號更名為SuiNetwork并以此作為新品牌亮相。此后,一系列動作出現.

1900/1/1 0:00:00撰文:William M. Peaster 編譯:DeFi 之道 圖片來源:由無界版圖AI工具生成本周早些時候,我寫了一篇關于 NFT 游戲設計困難之處的文章.

1900/1/1 0:00:00「Roblox不僅僅是個游戲,我們的人生因此改變了。」已成年的英國雙胞胎Ben 和 Matt Horton,從10歲開始就沉浸在Roblox的宇宙中,并在13歲一個圣誕假期打開了開發Roblox.

1900/1/1 0:00:00