BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD-0.25%

ETH/HKD-0.25% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD-0.94%

ADA/HKD-0.94% SOL/HKD+0.39%

SOL/HKD+0.39% XRP/HKD-0.26%

XRP/HKD-0.26%作者: 大圣Web3

3 月16 日晚,以太坊Layer2龍頭項目Arbitrum 宣布發放治理Token ARB,并將于3 月23 日Airdrop給社區成員,據相關數據統計,將超過60萬個錢包用戶收到Token,消息再次引爆各大社群。

去年下半年,即便整個加密市場處在深熊困境當中,但Arbitrum生態代表項目GMX和Treasure DAO依然逆勢增長,無論是用戶數據還是Token市場表現都可圈可點,引人注目。2023年以來,隨著市場整體回暖,Arbitrum生態全面開花,高熱度只增不減,Arbitrum生態有哪些值得關注的項目呢?

在此之前,我們需要了解Arbitrum在整個Layer2(二層網絡)中的地位。

Layer2是以太坊為解決高昂gas費和緩慢的處理速度而提出的擴容方案,將部分數據處理放在layer2上進行,減少主網的工作量,主網負責結算,從而提升整體的工作效率。

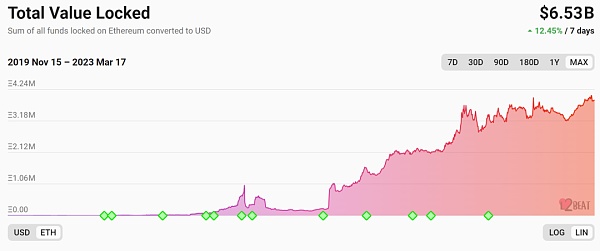

Layer2從提出以來,生態持續穩步發展。下圖顯示,以Eth本位計算,2019.11.15-2023.3.17,Layer2總鎖倉量(TVL)的趨勢。

圖源:L2beat

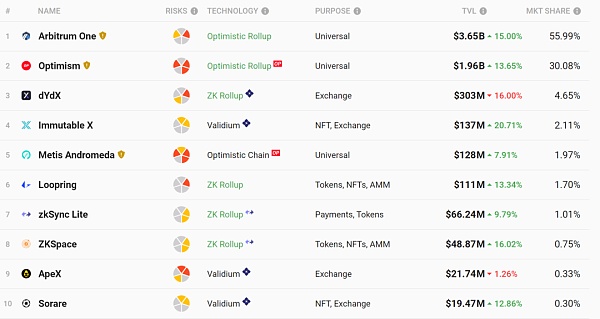

在Layer2中,Arbitrum迄今最成功的。Arbitrum近乎100% EVM兼容,使得一層網絡上的應用可以無縫遷移到二層上。同時,Arbitrum是二層中主網上線最早的,占據一定的先發優勢。主網上線時,就有以Uniswap V3為首的74個項目部署在上面。如圖所示,迄今為止,Arbitrum的TVL占二層總量的一半以上,可以說是目前Layer2中當之無愧的龍頭。

以太坊Layer2上總鎖倉量為98.50億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為98.50億美元,近7日漲10.37%。其中鎖倉量最高的為擴容方案Arbitrum One,約59.09億美元,占比59.99%,其次是Optimism,鎖倉量23.21億美元,占比23.56%。[2023/6/26 21:59:41]

最右側市場份額排名,圖源:L2beat

接下來,小編將從DeFi,GameFi等主要的板塊來介紹Arbitrum上關注度較高的項目。

01 DeFi

衍生品

1.Gmx

GMX于 2021 年 9 月推出,是一個永續合約和現貨DEX,支持用戶以 0滑點和高達 50 倍的杠桿率,沒有 KYC 或地域限制。使用Chainlink 提供的動態聚合預言機喂價(來自頭部Cex)來定價。

在經濟模型和運行機制上,項目有獨到之處:GMX體系內有兩種Token,分別為協議的治理Token GMX和LP(流動性提供者)Token GLP。

Layer2 DAO基礎協議Metis獲657.2倍超額認購:據Gate.io平臺數據,Layer2 DAO基礎協議Metis已在Gate.io Startup完成認購,6個小時內(今日12:00-18:00),共獲認購金額32,909,680 USDT,目標50,000USDT,超額認購657.2倍,參與人數13,752人。根據規則,此次認購價格5美元,總量10,000METIS。今日21:00,Gate.io將正式開放METIS交易。[2021/5/13 21:59:25]

GMX兩種Token流通情況

GMX和GLP持有者分別獲得協議中現貨和杠桿產生費用的30%及70%,Token有較好的價值捕獲。同時,GMX Token 采用雙重質押的機制,降低了 GMX 通貨膨脹的風險,減少Token 流通。而GLP流動性提供者作為對手盤,可以獲得流動池中虧損者的盈利。因為GLP是零和博弈,用戶虧損則GLP獲利,反之亦然。

Gmx是目前Arbitrum上鎖倉量最高的項目,TVL占比28.5%(根據Defillama數據),市值6.8億美元。

2.Gains Network

Gains Network 創始團隊匿名,其產品 gTrade 是一個針對加密資產、外匯和股票的去中心化合成杠桿協議, 種類豐富,包含Token、外匯和Token化股票等100多種,杠桿率在所有DEX中最高,加密資產品類最高支持150倍杠桿。使用自定義實時 Chainlink 節點運營商網絡(DON)進行報價,為每筆價格獲取中位數值,很好的保障了用戶權益。

歐易OKEx Layer2概念幣板塊播報:Layer2板塊全線下跌:據歐易OKEx平臺數據顯示,目前“動物園”系幣種熱度較高,受此影響幣幣交易專區-Layer2概念幣板塊呈下跌趨勢,最大跌幅為AVAX(-14.47%)。

據了解,Layer 2 通常被稱為“鏈下”解決方案,其主要目的是擴展區塊鏈的性能,同時保留分布式協議的去中心化優勢。Layer2板塊幣種行情如下:[2021/5/11 21:48:27]

Gains 采?了與 GMX 有點相似的模型,操作者同樣與流動性提供者進行博弈,但流動性提供者只能使用DAI存入金庫,產品相當于在CEX中常用的U本位合約。

其原生Token GNS存在銷毀機制,當系統抵押的DAI 達到130%后,會從 GNS/DAI 池中購買和銷毀 GNS,達到Token通縮的目的。目前Gains是Arbitrum上交換量僅次于GMX的第二大衍生品DEX,市值2.7億美元。

期權Arbitrum

3.Dopex

Dopex是一種去中心化的期權協議,其目標是流動性最大化,同時最小化期權賣方的損失并最大化期權買方的收益。Dopex 提供了一個簡單易用的平臺,這意味著任何人都可以參與期權池,用戶可以為各自的資金池存入基礎/報價,通過流動性資金池賣出和購買折扣期權來賺取被動收入。

項目使用雙Token模式,DPX是有限供應的治理Token,rDPX是給補償期權賣方損失的回扣Token,可用于鑄造合成資產。

Huobi哲叔:頭部項目對Layer2的技術選型決定了未來ETH生態發展:3月11日,在以《Layer2百花齊放, DeFi 們如何“站隊”?》為主題的AMA中,Huobi Global商業戰略總監哲叔、Synthetix大中華區負責人Dorothy、路印協議CTO Steve Guo、Starks Network聯合創始人張曉關于即將到來的Layer2展開了精彩的對話。Huobi哲叔認為:1.隨著Layer2的爆發,tps的提升和gas的降低,會大大提升DeFi用戶的使用體驗。DeFi再也不再是有錢人的游戲。相信DeFi整體的TVL和各類業務量都會上一個新的臺階。無論是借貸,還是DEX,合成資產還是其他,各個賽道都會打開之前的天花板,強者恒強,頭部效應會更加集中。2.而且目前這些在layer1上已經跑出來的頭部項目,他們選擇哪個技術選型,他們的站隊對未來的ETH生態發展起到了決定性的作用。3.由于ETH 2.0還要2年左右的時間才有可能落地,這不光給了layer2,還給了其他的公鏈機會。比如今年目前暫定4-6月才會進行插槽拍賣的KSM/DOT。此外以Heco/BSC為代表的CEX公鏈生態也抓住了機會,得到了迅猛的發展,目前Heco上整體的TVL最高也達到過80億美金。未來非常有可能的生態,是ETH生態、波卡生態、CEX做的公鏈生態,三足鼎立。[2021/3/12 18:37:22]

Dopex是Arbitrum上鎖倉量最高的期權類項目,目前Token市值9000萬美金,目前主要流動性在sushiswap

動態 | EOS競猜游戲OnePlay遭隨機數破解:今天凌晨00:22~01:02之間,PeckShield安全盾風控平臺DAppShield監測到黑客向EOS競猜類游戲OnePlay發起連續攻擊,不正當獲得游戲合約的幾乎全部EOS。并用同樣的攻擊手段投注游戲代幣ONE,獲利近百萬游戲代幣,隨后轉入newdex交易所售賣。PeckShield安全人員初步研究發現,此次是因游戲合約隨機數問題被攻破,值得注意的是,此次攻擊者和3月2日攻擊另一知名EOS游戲的是同一人。[2019/3/5]

Dex

4.Camelot

Camelot的主要功能是Uniswap V2+Curve類型的DEX,在手續費、激勵措施、Token模型等方面做了改進。具備一個Launchpad,項目方可以借此進行融資并引導流動性。

借代

5.RNDT Radiant

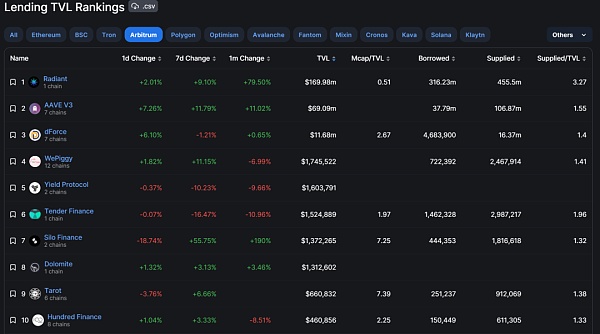

Radiant是Arbitrum上的全鏈借代協議,其目標是成為一個全鏈資本市場,用戶可以在任何支持的鏈上存入資產,并跨多條鏈借入各種資產。跨鏈互操作性將建立在LayerZero之上,利用Stargate的路由接口,讓抵押品的代方能夠在各條鏈上提取資金。頭部借代項目Aave在V3版本中也會支持跨鏈借代,但目前還未上線。

Radiant官方近期表示,預計將于未來幾周在Arbitrum上正式啟動V2版本并遷移,未來還將部署在BNB Chain上。目前官方采用流動性挖礦的方式,刺激用戶使用借代服務,TVL一路飆升。如圖所示,Radiant目前是Arbitrum上TVL最高的借代協議。

TVL借代協議排名,圖源:defillama

穩定幣

6.Vesta Finance

Vesta Finance是一個 Arbitrum 生態內的穩定幣協議,該協議允許用戶存入抵押品以鑄造美元穩定幣 VST ,VST與美元掛鉤。Vesta 的其他幾個特點包括:

· 低抵押率:要求用戶的抵押金庫以遠低于競爭對手的最低抵押率進行抵押(例如,ETH 為 110%,renBTC 為 110%,gOHM 為 175%) 。· 立即贖回:VST 持有人可以隨時贖回他們的 VST 穩定幣作為基礎抵押品。贖回機制以及算法調整的費用保證了最低 1 美元的穩定幣價值。

該項目的Mcap/TVL僅有0.22,是Arbitrum 生態內的穩定幣協議中最低的,一般情況下,該數值越小,代表項目上升潛力更大。

02 GameFi

1. Treasure DAO

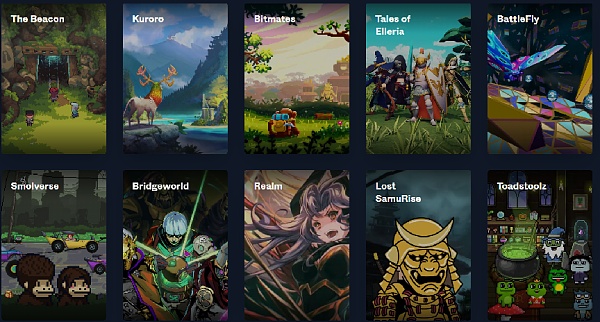

Treasure DAO是一個去中心化的游戲發布平臺,通過自下而上驅動的 IP 和基礎設施將游戲和社區連接在一起,并通過一組通用的可組合資源統一起來。

起初其IP來自于一個知名NFT項目Loot,由此發展出衍生的NFT項目和NFT生態,其于 2021 年 9 月份由社區推出,方式為社區驅動、公平啟動。

MAGIC 是 Treasure 的原生 Token ,是 Treasure 市場的唯一資產。Treasure 生態的每個社區都圍繞 MAGIC Token 構造自己的故事,通過 MAGIC 將敘事和經濟生態聯系在一起。

TreasureDAO生態游戲

TreasureDAO 由質押 MAGIC 的持有者管理,負責監督該項目。DAO 投票決定加入哪些項目、MAGIC Token 分配,以及市場和協議的收益分享。

絕大多數團隊成員直接來自社區,之后在數輪戰略投資和社區發展下,誕生了十余款游戲和基礎設施類型的項目,其中beacon游戲在去年11月爆火。項目的特色在于使用magic原生Token把整個生態都整合起來,相互聯系,構建更加完善的經濟結構,使gameFi生態更加可持續化。

2. Trident

Trident 是一款 2D MMO、程序生成的無限宇宙游戲,由 Geyser Forge Studios 開發,它提出了一種新的可持續 GameFi 模型“Risk To Earn”來增強玩家的游戲經濟。R2E即玩家和持幣人可以投注賺取收益,協議抽成收入反哺Token。舉例:當一個人獲勝時,他們會從失敗的人那里獲得“Risk”的賞金。下注的Token要么在玩家之間交換,一小部分進入國庫,要么可以在公開市場上進行互動。此種方式增加了游戲Token的消耗方式,一定程度上延長Token通脹的周期,增長了游戲經濟的壽命。

03 NFT

1.Yieldification

Yieldification 是一個支持 NFTFi 的 DeFi 平臺,平臺目前由永續合約、OTC 、NFT 三個主要部分組成,YDF 生態系統正在構建獨特的 NFT 實用程序,旨在為 NFT 玩家產生額外收入并為投資者提供更多長期投資收益選擇。

04 跨鏈

1.Synapse

Synapse 是一種跨鏈消息傳遞協議,該協議包括:廣義跨鏈通信、安全模型、syn橋。Synapse Bridge 使用戶能夠使用 AMM 在一系列 L1 和 L2 資產之間進行交換。Synapse 擴展到以太坊及其包含的鏈,并支持在 Canto、Avalanche 和 Harmony 等 Layer 1 以及 Arbitrum 和 Optimism 等著名的以太坊 L2 之間進行交換。

項目原生Token SYN,市值2億美元,近期2月22日上線各大頭部平臺。

Arbitrum上還有不少關注度較高的項目,感興趣的小伙伴可以再做了解。總體來說,Arbitrum上項目種類幾乎涵蓋了目前的大部分項目類別,但不乏一些蹭熱度的土狗項目,新興項目風險較高,需擦亮眼睛。

白話區塊鏈

媒體專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

Odaily星球日報

MarsBit

歐科云鏈

深潮TechFlow

BTCStudy

Tags:TOKTOKEKENTOKENbitkertokenFOFO TokenHello Art Tokenimtoken官方網站

作者:華爾街日報 Lauren Weber,Lindsay Ellis編譯:比推BitpushNews Linn Liu一項新的研究表明.

1900/1/1 0:00:00近期,加密友好銀行Silvergate、SVB和Signature相繼關閉,讓持續低迷的加密行業雪上加霜,多數人認為加密友好銀行的倒閉是銀行遭到擠兌,但也有人持不同觀點,認為是美國政府從中作梗.

1900/1/1 0:00:00文/Derek Andersen,Cointelegraph作者;譯/金色財經xiaozou圍繞硅谷銀行的事件進展迅速。下面是三天內主要事態發展的詳細情況.

1900/1/1 0:00:003 月 16 日,Circle 發文宣布已經基本上清除了所有積壓的 USDC 鑄造和贖回請求.

1900/1/1 0:00:00作者:Flip Research 編譯:Biteye 核心貢獻者 Crush$ARB 空投可能是今年最熱門的空投之一.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:500.47億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量30.

1900/1/1 0:00:00