BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.02%

ETH/HKD+1.02% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD+3.42%

SOL/HKD+3.42% XRP/HKD+0.34%

XRP/HKD+0.34%作者:財主家的余糧 來源:作者公號

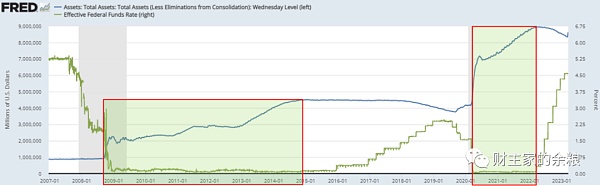

過去一周時間,美聯儲資產負債表暴增3000億美元。

我想起來一個廣為流傳的規則,“人數越多、越大張旗鼓,事兒越不重要”:

每次鄭重其事、大張旗鼓,全體投票,要么是早就定好的事情,要么是無關緊要的事兒;

每次若無其事,二三人甚至一人獨斷專行,常常事關國家和民族的未來方向,重大無比。

對這種規則的“精髓”,美聯儲顯然拿捏得十分到位。

要知道,自從美聯儲在2022年初裝模作樣地提出“縮表”,已經過去一年時間,這么久以來,美聯儲的資產負債表“縮減總規模”,僅為6200億美元:

向全世界宣布要收鈔票的時候,鄭重其事,一年過去,收了6200億美元;

救助美國銀行業印鈔票的時候,若無其事,一周過去,爆印3000億美元。

美聯儲威廉姆斯:預計2022年的GDP增速將低于1%:7月9日消息,美聯儲威廉姆斯表示,通貨膨脹“高得離譜”,是對經濟的最大威脅;預計2022年的GDP增速將低于1%,2023年約為1.5%。并表示,6月加息75個基點是一個至關重要的步驟,通脹率可能需要一段時間才能達到2%,很可能是一條崎嶇之路。(財聯社)[2022/7/9 2:01:24]

印鈔之下,美國的銀行業還有什么大問題么?

如果有,那一定還是印鈔規模還不夠大,不能夠匹配銀行債務及支出!

就在2009年美國金融危機救助時期,美國前財政部長蒂莫西-蓋特納(Timothy Geithner),就公開說過這么一句話:“我希望在櫥窗堆滿了錢,多到足以與可能出現的債務相匹配”。

與美聯儲這種印鈔的結果相對應的,是黃金價格在過去一周的暴漲。

在美聯儲資產負債表規模確實暴增的情況下,很多人就認為,美聯儲這是又一次開閘放水,重啟QE,從縮表激進轉向擴表,各類風險資產的牛市又要來了……

美聯儲主席:支持呼吁建立穩定幣的監管框架:美聯儲主席鮑威爾表示,支持呼吁建立穩定幣的監管框架。 而美國參議員Toomey則敦促拜登不要擴大法律來監管穩定幣。(金十)[2021/11/2 21:16:48]

這個嘛,還是要冷靜一點兒的好。

該怎么說呢?

美聯儲印鈔的確是印了,但是,你要認真掰扯下去呢,又與以前的QE印鈔有所區別。

每個周四,美聯儲都會雷打不動地定期披露其截止當日的資產負債表變化,正是從其披露中,我們發現其開閘放水的“真相”。

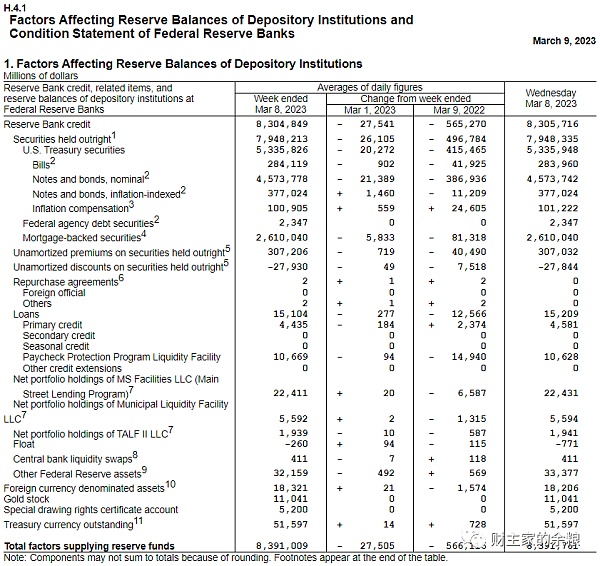

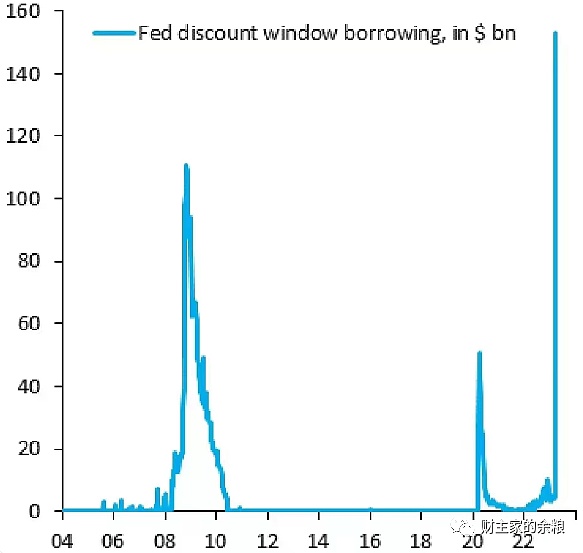

現在,我們不妨深入一點兒,詳細對照一下美聯儲3月9日和3月16日公布的資產負債表(觀察下面兩張表格最后一列),看看這一次,美聯儲到底是怎么“印鈔”的。

表格來源:美聯儲

美聯儲在固定利率逆回購中接納了1.141萬億美元:美聯儲在固定利率逆回購中接納了1.141萬億美元,為連續第十四個交易日超萬億。 (金十)[2021/8/31 22:48:09]

根據兩個表格的對比,過去一周中,美聯儲資產主要增加項包括三個方面。

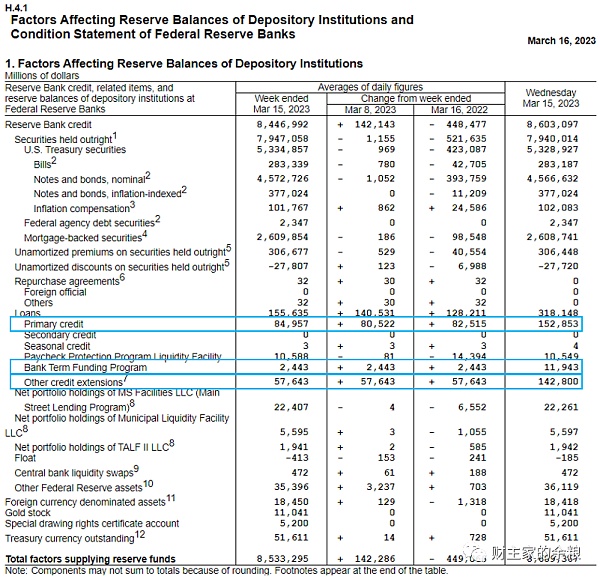

1)一級市場貸款(Primary Credit):這個主要是指金融機構通過美聯儲貼現窗口(discount window)借款獲取的流動性,最新數據是1529億美元,相比一周前的46億美元,凈增加1483億美元,該部分貸款執行3個月期限的貼現率,期限90天,利率4.75%。

2)銀行期限融資項目(Bank Term Funding Program, BTFP),這一項,是硅谷銀行倒閉后美聯儲所設立的項目,目前,該條目貸款總規模僅為119億美元,估計本周這個數據會增加一些,根據美聯儲對BTFP的說明,該項目貸款期為一年,利率4.69%。

美聯儲埃文斯:估計要到2024年才會加息:美聯儲埃文斯表示,一旦通脹率達到2%并有望超調,美聯儲就可以緩慢加息。2022年將通脹率調整至2%仍可能是艱難的。若經濟復蘇速度快于預期,美聯儲的加息動作可能會更早開始。估計要到2024年才會加息。(金十)[2021/3/26 19:18:59]

3)其他信用支持(Other credit extensions),該項目主要是指美聯儲為FDIC存款保險額外提供的信用支持,上周規模為0,本周規模1428億美元,全部是凈增加——這個錢主要是為那些出問題的商業銀行的儲戶存款保底的,額度不一定會使用多少。

除了這三項之外,美聯儲的其余項目,如原本一直持有到期的國債和MBS規模,其實都沒有增加,甚至還出現了小規模的下降。

從這個意義上說,美聯儲現在的縮表進程并沒有終止,你可以說它,一邊收水,一邊放水。

想起來小學不斷演練的數學題,過了這么多年,終于懂得了老師當年的良苦用心。

美聯儲威廉姆斯:加息時間將由經濟狀況決定:美聯儲威廉姆斯表示,加息的時間將由經濟狀況決定。(金十)[2021/3/25 19:14:55]

不過,正如我前文所說,這一次的“擴表”,與以往的QE印鈔,還是有所區別的。

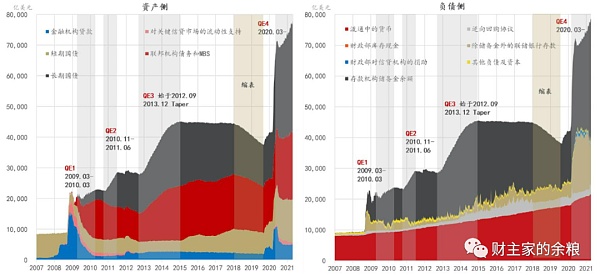

無論是2008-2014年的QE和擴表,或是2019-2021年的無限QE和擴表,無論是購買長端國債和MBS,或是購買短期國債,美聯儲在購買資產之后,都一直持有該資產,不考慮期限問題。說白了,就是通過二級市場的購買,一方面壓低了國債的利率,另一方面就是直接給市場送錢,整體增加了市場上流動資金的規模,所以就會出現資產價格普漲的情況。

然而,本次的“擴表”,不管是貼現窗口、BTFP或者是給FDIC提供的信用,本質上都是一種貸款,只有很短的期限(3個月或1年),而且只是面對受困于流動性危機的商業銀行,并不是針對二級市場的“直升機撒錢”,這種情況下,市場上的整體鈔票規模不見得會增加。

為什么不見得會增加?是因為近期多家地區銀行出現流動性危機,這可能使得,許多銀行對于為企業和個人發放信貸,短期內持更加謹慎的態度,以免讓自己也陷入流動性危機而破產,這種“安全第一”的思路,必然會抑制商業銀行的信用派生(這意味著貨幣乘數降低),而沒有這種信用派生,市場上廣義貨幣(信用)的規模,不僅不會增加,甚至還可能減少。

實際上,2008年全球金融危機實施QE等非常規貨幣政策之前,除正常維持資產負債表的規模外,美聯儲的貨幣政策,一直都是利用貼現窗口對出現問題的商業銀行實施救助。所以,這一次美聯儲的行動,某種程度上可以說是一次貨幣政策的“回歸”。

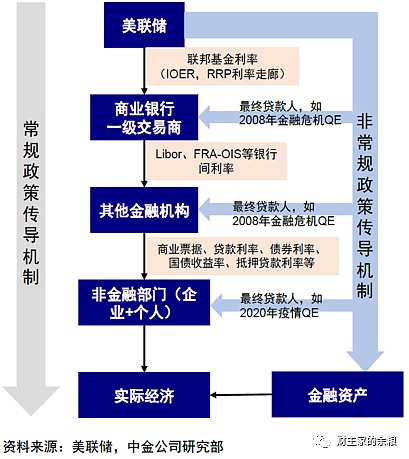

對中國金融體系運行并不陌生的人,可以把這一次美聯儲“擴表”,看作與中國央行對商業銀行的再貸款鏈條:

央行-商業銀行-(其他金融機構)-企業和個人(實體經濟)。

相比之下,2008年和2020年的QE,則是美聯儲直接上陣,向所有出售者購買國債、MBS,錢直接就流入到了商業銀行、其他金融機構、企業和個人,雨露均沾,普天同慶,根本沒有這么長的傳導鏈條。

資料來源:澎湃新聞,《流動性經濟學|最后的“清道夫”:美聯儲量化寬松政策簡史》

不僅如此,在2008年和2020年開啟的QE進程中,美聯儲一直同時執行0利率政策——在0利率政策之下,美國的十年期國債收益率降至歷史低位,以此為錨的所有大類資產價格,都是一路飛漲,雞犬升天。

當前階段,美國聯邦基金利率仍然高至4.5%,至少在短期之內,美聯儲似乎也不大可能將聯邦基金利率重新降低至0,不管債市、股市還是房市,都受到了4.5%這個沉重的“地心引力”的擠壓,普天同慶、雞犬升天的“盛況”,大概率并不會出現。

總之,過去一周美聯儲的印鈔和擴表,與2008和2020年有那么一點點不同——

說它開閘放水,重啟QE,是可以的;

說它沒有放水,沒有重啟QE,也是可以的。

金色財經 善歐巴

金色早8點

白話區塊鏈

Odaily星球日報

MarsBit

歐科云鏈

深潮TechFlow

Arcane Labs

BTCStudy

作者:PATRICK HANSEN Circle歐洲政策總監;編譯:Carol 吳說區塊鏈對于歐盟(EU)的加密行業來說,《加密資產市場條例》(MiCA)代表了真正的游戲規則改變者.

1900/1/1 0:00:00在加密銀行Silvergate Bank清算、美國監管機構起訴 KuCoin 等多方利空消息影響下,加密市場情緒惡化.

1900/1/1 0:00:00撰文:Stephanie Dunbar、Stephen Basile編譯:BlockTurbo科學知識是支撐技術發展和經濟增長的公共產品.

1900/1/1 0:00:00內容整理:金色財經 2023香港Web3嘉年華將于4月12日至4月15日正式舉辦,我們不僅能在現場看到Vitalik、趙長鵬等業內大咖的精彩演說,又因參與機構眾多,許多活動都是值得期待的.

1900/1/1 0:00:00本文來自公號:美國宗人府金融界的衍生工具有很多種,真正能掀起金融海嘯的,一般不是普通看漲看跌期權,而是各種“互換”.

1900/1/1 0:00:00作者 :Ambcrypto Suzuki Shillsalot 編譯 :PANews 硅谷銀行倒閉導致美元穩定幣USDC上周末出現脫錨并一度跌至0.87美元低點,FUD情緒也在加密市場蔓延.

1900/1/1 0:00:00