BTC/HKD-4.27%

BTC/HKD-4.27% ETH/HKD-8.85%

ETH/HKD-8.85% LTC/HKD-9.56%

LTC/HKD-9.56% ADA/HKD-6.98%

ADA/HKD-6.98% SOL/HKD-6.69%

SOL/HKD-6.69% XRP/HKD-6.48%

XRP/HKD-6.48%文/Matt Maximo,Michael Zhao,Grayscale;譯/金色財經xiaozou

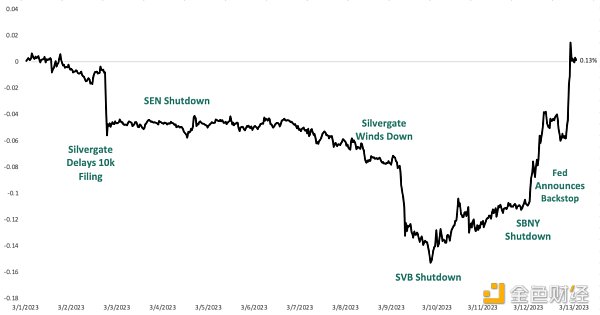

盡管上周末有三家美國銀行關閉,恐慌蔓延,導致了加密貨幣價格的暫時下跌。受影響的銀行包括Silvergate(SI)和Signature(SBNY),這兩家銀行分別運營Silvergate交易網絡(SEN)和Signet網絡。這些網絡在連接加密業務和傳統銀行系統等方面發揮了至關重要的作用,這是一項具有歷史挑戰性的任務。

這些銀行關閉帶來的影響凸顯了在加密生態內或相鄰領域經營業務存在一個關鍵困難:難以找到可靠的銀行合作伙伴。這一困難歷來一直是穩定幣(如Tether)增長的重要驅動力。加密貨幣交易所,尤其是美國以外的交易所,依靠與美元掛鉤的穩定幣來提供用戶想要的交易對。

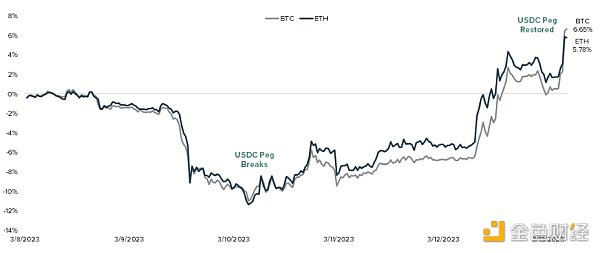

圖1:銀行關閉時間表和加密貨幣總市值(來源:CoinMetrics、Grayscale Research,東部時間2023年3月1日 – 13日下午2時)

灰度:已就對SEC拒絕比特幣現貨ETF的訴訟提交最終簡報:2月8日消息,灰度在推特上表示:“上周,灰度在我們的訴訟中提交了我們的最終簡報,質疑美國證券交易委員會拒絕將GBTC美元轉換為現貨比特幣ETF的決定。這些與之前提交的其他摘要基本相同,但有額外的引用和參考。準備供 DC 巡回法院法官小組閱讀的摘要是必要的要求。我們期待在2023年 3月7日在專家組面前陳述我們的案件。”

此前去年6月份消息,美國SEC拒絕灰度現貨比特幣ETF申請,同日灰度法律顧問向華盛頓特區巡回上訴法院提交了復審請愿以作為提前訴訟的第一步,提交復核申請后,訴訟過程將涉及簡報,法官選擇、口頭辯論和最終判決。1月24日消息,美國法院加快灰度訴美SEC案的的口頭辯論,雙方將于3月7日向法院陳述案情。[2023/2/8 11:54:00]

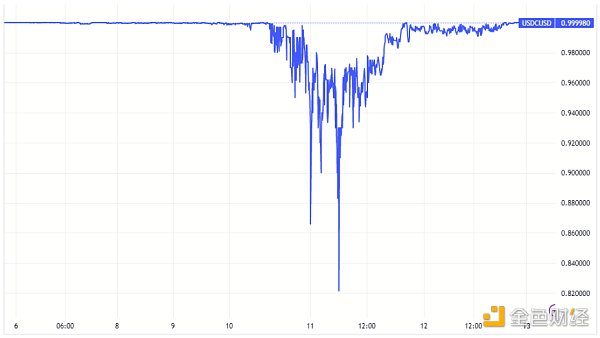

3月12日周日晚,美聯儲宣布,存款保險基金(DIF)將為硅谷銀行(SVB)和SBNY的存款提供擔保。第二大穩定幣USDC的發行方Circle持有1:1現金儲備或現金等價物(如美國短期國庫券)。該穩定幣77%的抵押品是三月期或更短期的短期國庫券,23%的抵押品是各銀行的現金,其中SVB現金約為33億美元,約占USDC總儲備的8%。結果,USDC與美元的兌匯率跌至82美分,在宣布實施支撐措施后,又迅速恢復與美元的掛鉤。Circle首席執行官宣布,USDC儲備將在該宣布后完全恢復。美聯儲和拜登總統強調,納稅人的錢不會被用來保護存款。

灰度:已對美SEC拒絕現貨比特幣ETF申請提起訴訟:10月12日消息,加密資產管理公司 Grayscale Investments 已就美國證券交易委員會(SEC)拒絕其申請現貨比特幣交易所交易基金的訴訟提交了開場簡報。Grayscale 首席法律官 Craig Salm 表示,現貨 ETF 和期貨 ETF在比特幣背景下沒有區別,因為芝商所比特幣期貨的定價本身就低于現貨比特幣市場。簡報中稱,美國證券交易委員會未能證明為何會對比特幣期貨 ETP 和現貨比特幣 ETP 批準存在截然不同的處理方式,因此違反了美國《行政程序法》的最基本要求。[2022/10/12 10:32:00]

圖2:USDC掛鉤(來源:TradingView,東部時間2023年3月5日 – 13日上午11時)

Silvergate在2022年第四季度遭受了重創,受FTX崩潰的影響,存款下降了70%,因為該破產交易所是他們最大的客戶之一。Silvergate被迫虧本出售資產,以應對撤資,最終導致關門并全額退還所有存款。Silvergate以其Silvergate交易所網絡(SEN)而聞名于加密行業,這是一個全天候即時結算網絡,包括Gemini、Kraken和ErisX在內的加密交易所都在使用該網絡。SEN之所以有價值,是因為它允許大型機構立即將美元轉移到這些交易所。盡管深陷困境,Silvergate一直被認為是一家管理良好的機構,具有支持加密行業的良好聲譽。

灰度:由于DeFi的復雜性和資產支持代幣的擴散,ETHW分叉將面臨重大挑戰:金色財經報道,Grayscale Research在其官網上討論了以太坊可能向權益證明的過度,并將理論上的工作量證明ETHW鏈與ETC進行了比較。Grayscale總結稱,由于 DeFi 的復雜性和資產支持代幣的擴散,ETHW 分叉將面臨重大挑戰。雖然預計成功的機會很低,但礦工和交易所已經出現了對 PoW 分叉的一些支持。到目前為止,對 ETHW 代幣的投機導致價格自推出以來穩步下跌超過 50%,而 ETC 的價格上漲了約 9%。

除了對 ETHW 代幣的興趣下降之外,主要的以太坊協議和參與者,例如 Tether 和 Circle,已經表示支持將 ETH PoS 作為規范鏈。這是一個重要的支持跡象,因為這兩家公司負責近 1200億美元的交易。鏈上資產支持的代幣。如果協議發現代幣持有者確實希望在以太坊的 PoW 變體上對協議進行變體,他們很可能會偏愛 ETC,而不是在 ETHW 上復制的鏈上生態系統的復雜性中導航。[2022/8/16 12:28:40]

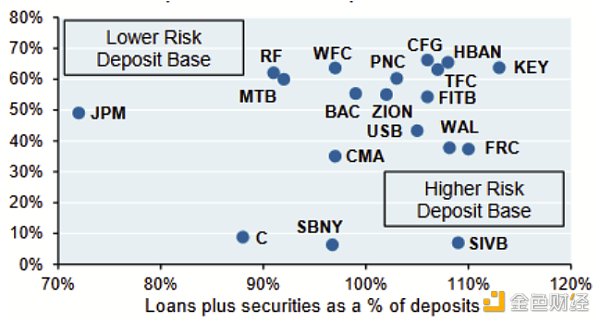

硅谷銀行(SVB)是為科技和風險投資行業提供銀行服務的旗艦提供商,是下一個陷入困境的銀行。在宣布出售22.5億美元的股票進行籌資后,硅谷銀行遭遇了超過420億美元的擠兌。由于該銀行開發了一個迎合初創公司的利基市場,存款主要來源為風險資本支持的公司,而非傳統的小額存款。SVB的貸存比也很高(見圖3),只有少量粘性較強的小額存款,使其在利率上升、存款外流和強制出售資產(所有這些最近都有發生)的情況下面臨潛在的資本短缺風險。

灰度:68.5萬億美元的財富轉移將推動加密貨幣發展:金色財經報道,數字資產管理公司灰度表示,巨大的財富轉移可能將資本浪潮帶入比特幣和其他加密貨幣。在未來25年內,預計將有大約68.5萬億美元的資產從嬰兒潮一代轉移到X一代和千禧一代,而且多項研究表明,這些年輕一代更有可能投資數字貨幣。[2020/10/15]

圖3:美國銀行貸存比vs小額存款預估百分比(來源:摩根大通資產管理公司。證券分為持有至到期和可供出售兩類。2022年第三季度。)

Signature銀行的利基市場和資產負債表與硅谷銀行類似,貸存比接近100%(見圖3)。自2022年以來,該銀行持續努力將其加密貨幣敞口從25%降低到15%。然而,3月12日周日晚,美聯儲關閉了該銀行,以防止周一市場開盤時出現進一步的系統性風險。與Silvergate的SEN類似,Signature的Signet網絡是唯一一個也提供全天候即時結算網絡的銀行替代方案。沒有了SEN和Signet,加密貨幣的整體流動性可能會降低,因為法幣到加密貨幣的轉換途徑可能會減少。

灰度:將CBDC視為比特幣替代品是不正確的:比特幣基金管理公司灰度(Grayscale Investments)在最近的報告中解釋說,將CBDC視為比特幣替代品是不正確的。灰度認為,CBDC是對傳統數字支付基礎設施的升級,而比特幣本身就是貨幣的升級版。(Cointelegraph)[2020/5/27]

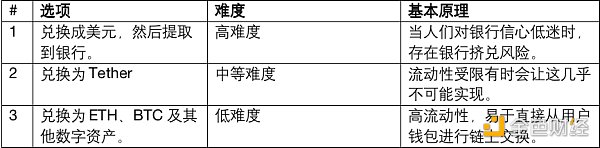

盡管一周以來都是不好的消息,但加密市場彌平了損失,BTC和ETH分別上漲了5.78%和6.65%(見圖5),我們認為這主要是由穩定幣的出售推動的。希望出售穩定幣的投資者通常有三種難度選擇:

圖4:投資者出售穩定幣的選擇(來源:Grayscale Research)

在近期事件中,USDC并不是唯一一個貶值的穩定幣。穩定幣——除了Tether和TrueUSD——暫時失去了它們的美元掛鉤。當波動性超過流動性時,穩定幣的掛鉤可能會被打破,這通常是因為對支持該代幣的儲備缺乏信任。從USDC脫鉤到后來恢復掛鉤的這段時間,比特幣和以太坊都表現出了持續的上升趨勢,表明投資者正在使用穩定幣購買這些數字資產。

(1)選項1將穩定幣風險轉換為銀行風險,目前就小型銀行來說,該風險尤其高。

(2)鑒于Tether迄今為止的穩定表現,選項2的表觀風險較低,但有限的流動性可能使之幾乎不可能實現,而且涉及將交易對手風險轉移到一家不透明的海外機構。

(3)選項3是讓用戶完全控制其資產的唯一選擇,同時以自我托管方式消除所有交易對手風險。USDC與美元脫鉤到恢復掛鉤期間的上升趨勢表明,這是投資者的熱門選擇。

圖5:比特幣和以太坊收益(來源:TradingView,東部時間2023年3月8日 – 3月13日上午11時)

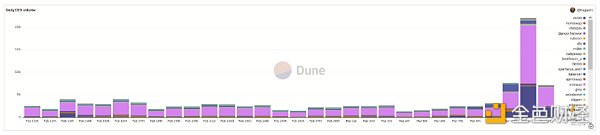

在最近的銀行擠兌和穩定幣脫鉤的亂局中,DeFi繼續安之若泰地處理著創紀錄的日交易量。Uniswap的日交易量超過120億美元(見圖6),接近納斯達克前一日日交易量的5%。值得注意的是,Uniswap協議是一個不可升級的協議,這意味著一旦部署,便不能進行任何更改。

圖6:DEX協議交易量(來源:Dune Analytics,東部時間2023年2月11日 – 3月13日上午11時)

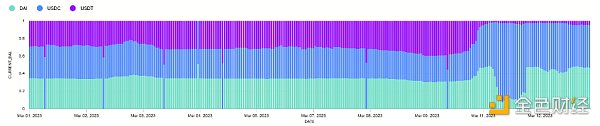

在最近的危機中,人們爭先恐后地將Dai和USDC兌換成Tether,穩定幣去中心化交易所Curve Finance的交易量也大幅飆升。雖然3Pool與USDT余額嚴重不平衡(見圖7),但并沒有發生重大問題,主要因為USDC掛鉤在幾天內以相對較快的速度得以恢復。這個池子已經開始緩慢重新平衡,我們預計隨著時間的推移,它將繼續向重新平衡發展。

圖7:Curve 3Pool的構成(來源:Flipside Crypto,東部時間2023年3月1日 – 13日上午11時)

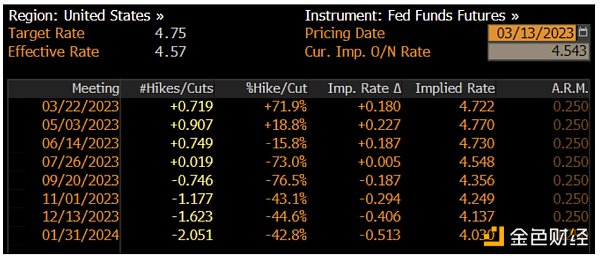

展望未來,我們認為下一個關鍵事件將是3月22日的聯邦公開市場委員會(FOMC)會議。考慮到最近的市場事件,美聯儲似乎不太可能繼續其激進的加息政策。市場預期大多為加息25個基點,但如果銀行業問題持續存在,美聯儲可能會決定完全放松管控,并于本月停止加息。值得注意的是,利率的快速上漲是SVB倒閉的一個關鍵因素,因此,在美國歷史上第二大銀行倒閉后不到兩周內,美聯儲似乎不太可能繼續采取激進措施。

圖8:聯邦公開市場委員會利率預測(來源:Bloomberg,2023年3月13日)

在美聯儲不太可能繼續激進加息的情況下,我們認為加密貨幣的前景將繼續向好。縱觀加密貨幣歷史,加密貨幣受益于量化寬松措施,我們認為加密貨幣應受益于任何政府支出或干預。最終,最近這些銀行的紛紛倒閉再次提醒我們關于部分準備金銀行存在的風險,并有可能推動自我主權和比特幣、以太坊等去中心化數字資產的進一步采用。

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

2 月 22 日,跨鏈路由協議 Multichain 宣布已在測試網上推出了基于零知識證明的跨鏈基礎設施 zkRouter ,并實現了從以太坊到 Fantom 的測試網跨鏈轉賬.

1900/1/1 0:00:00文/Grayscale Research,譯/金色財經xiaozou1976年,經濟學家Friedrich Hayek撰寫了一篇名為《貨幣非國家化》(The Denationaliza.

1900/1/1 0:00:00摘要: 繼 Coinstack 備受歡迎的 2022 年加密貨幣風險投資公司名單發布之后,上周制作了以下報告,對全球頂尖 300 家加密貨幣風險投資基金進行排名.

1900/1/1 0:00:00數據驅動的DeFi研究員,收集了30個優秀加密協議的最新進展,頗具研究價值。 Lido Lido V2 最值得期待的特性:Staking Router / 質押路由器:允許任何人通過.

1900/1/1 0:00:00除了在EVM兼容方面的優秀表現,Scroll證明節點的去中心化和開源的社區經營都體現了以太坊的正統性,達到了價值觀層面的「兼容」,頂級硬件速度為Scroll注入了更大的潛力.

1900/1/1 0:00:00在如今的Web3世界里,“DAO”已經失去了明確的含義。原文:《Defining Real and Fake DAOs》by Gabriel Shapiro在最純粹的形式下,“DAO”指的是一個.

1900/1/1 0:00:00