BTC/HKD+0.47%

BTC/HKD+0.47% ETH/HKD-0.02%

ETH/HKD-0.02% LTC/HKD-1.83%

LTC/HKD-1.83% ADA/HKD-0.19%

ADA/HKD-0.19% SOL/HKD+0.32%

SOL/HKD+0.32% XRP/HKD+1.1%

XRP/HKD+1.1%原文標題:《The USDC Depeg Implications on DeFi: Two Paths Forward》

撰文:Igans

編譯:Frank,Foresight News

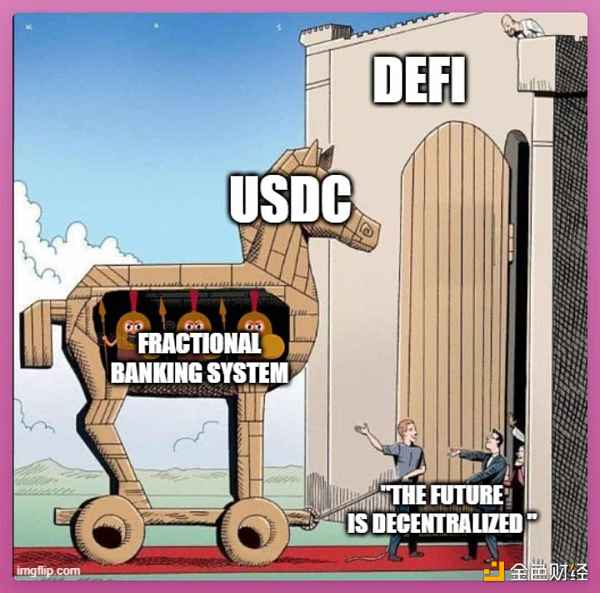

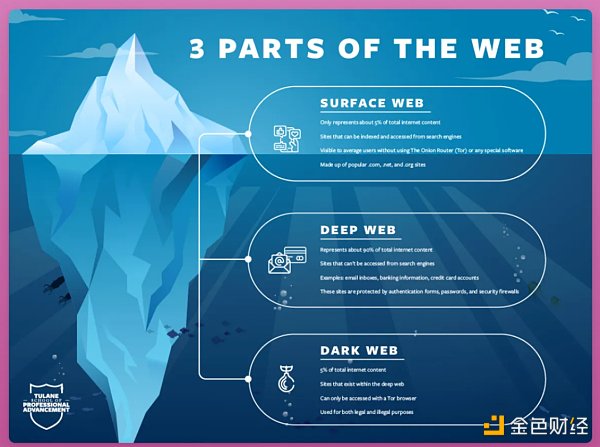

USDC 脫錨引發了市場對 DeFi 未來發展的重大擔憂和質疑。由于 DeFi 生態系統嚴重依賴 USDC,因此評估未來的潛在解決方案至關重要。

我認為我們有兩條路可供 DeFi 社區選擇:將 DeFi 重新定義為「鏈上金融」(on-chain finance),或全面擁抱去中心化。

DeFi 依賴于像穩定幣、預言機和 Web2 基礎設施等這樣的中心化組件,這使它容易受到潛在的政府打壓的影響。

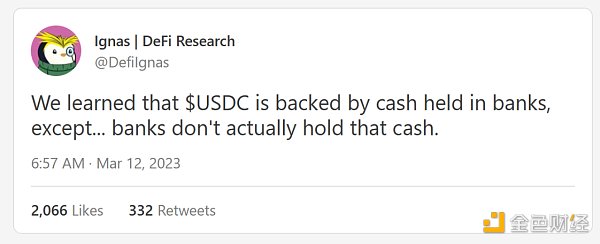

USDC 本身被認為是最安全的抵押品,以至于 Compound v2 把 USDC 的價值直接鎖定為 1 美元。

現在我們意識到,對 USDC 的信任最終依賴于對傳統金融銀行體系和政府的信任。如果政府真的想關閉(大部分)DeFi,他們是可以做到的。

幣安杠桿將下架OGN/BUSD、OSMO/BUSD等全倉杠桿以及逐倉杠桿交易對:金色財經報道,據幣安官網發布公告稱,幣安杠桿將于2023年07月27日14:00(東八區時間)移除OGN/BUSD、OSMO/BUSD、REI/BUSD、SPELL/BUSD全倉杠桿以及逐倉杠桿桿交易對。[2023/7/19 11:04:42]

目前,DeFi 在每個級別上都意味著是去中心化和可信任的,因此即使是一個中心化的組件也會影響整個協議的安全性。

所以通過將 DeFi 更名為「鏈上金融」,行業可以在承認中心化的同時保持關鍵優勢,如自我監管、增加流動性、可組合性和單一數據來源(不可逆轉的交易)。

「鏈上金融」的好處將越來越明顯:

流動性增加(買方市場擴大);

可組合性增強(新金融產品);

單一數據來源(降低對賬成本);

數據:截止7月6日,USDC流通量再次下跌至275億枚:7月9日消息,據Circle官網數據,自6月30日至7月6日,Circle共發行約8億枚USDC,贖回約13億枚USDC,流通量減少約4億枚。截止7月6日,USDC流通量為275億枚,儲備資金為276億美元。[2023/7/9 22:27:18]

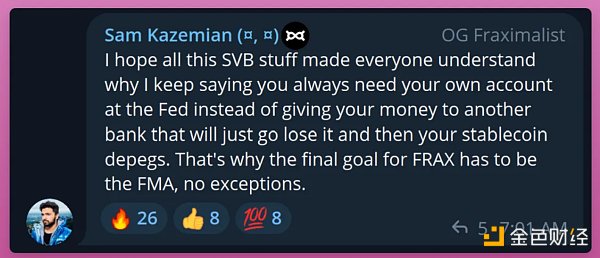

像 FRAX 這樣的例子表明,項目可以朝著「鏈上金融」的方向發展,而無需完全擁抱去中心化:

Frax Finance 的目標是通過申請美聯儲主賬戶(FMA),以盡可能接近美聯儲(Foresight News 注,美聯儲主賬戶允許持有美元并直接與美聯儲進行交易),從而擺脫將 USDC 作為抵押品的局限以及銀行倒閉的風險,并將市值擴大到數千億美元,使 FRAX 成為最接近無風險美元的東西。

這意味著即使有一些中心化的組件,FRAX 等項目仍然可以從 DeFi 基礎設施中受益。

Gemini希望在MakerDAO中提高GUSD穩定幣的交易量:金色財經報道,Gemini已在MakerDAO論壇上提交了一份提案,以通過在MakerDAO的金庫中支付GUSD余額的固定收益來促進GUSD在后者的生態系統中的采用。該提案旨在增加MakerDAOPSM中GUSD余額的數量,根據這個沙丘分析儀表板,目前約為2400萬美元。作為該計劃的一部分,該提案規定Gemini將支付PSM保險庫中總GUSD1.25%的固定年利率。年化固定利率將按月評估和支付。付款的一個條件是,當月最后一天,金庫中的GUSD平均余額超過1億美元。金庫中的GUSD交易量升至1億美元,這意味著用戶將GUSD存入鑄造DAI。該提案指出,Gemini將每月一次將MakerDAO記入GUSD,為期三個月。這種激勵措施將要求Maker創建一個新實體,該實體將在Gemini開設一個賬戶以接收付款。(theblock)[2022/9/30 22:41:52]

這是因為 DeFi 生態系統可以最大程度地實現無需信任的環境,從而最大程度地減少了對人類干預的需求。

以 Uniswap 為例:其代碼被設計為不可變的,這使得像 FRAX 這樣的資產可以在鏈上進行交易而不受任何審查。

Tether近一周新增9500萬USDT:Tokenview穩定幣數據統計,截止今日16:00時,Tether近一周共計新增印鈔9500萬USDT,Tether Treasury地址新發行了1.09億USDT。新發行的USDT中有約8820萬進入了幣安、Bitfinex等五家交易所。新發行平臺則以ETH和TRX為主,分別占比67.50%和32.14%。[2020/2/29]

然而值得注意的是,Uniswap 的用戶界面仍然是中心化的,因此容易受到監管壓力的影響。

這凸顯了 DeFi 項目必須在提供去中心化優勢和應對監管合規復雜性之間保持微妙平衡。

因此,DeFi 的所有元素和協議可能永遠無法完全實現去中心化或抗審查,因此將像 USDC 這樣的代幣視為風險資產,將 DeFi 視為「鏈上金融」,可以幫助解決這種困惑和道德困境。

第二個選擇是讓 DeFi 社區移除中心化元素,變得像比特幣一樣去中心化。

這將涉及用比特幣或以太坊這樣的抗審查抵押品來取代 USDC,譬如 Liquity 的 LUSD、Maker 的 DAI 和 Tornado Cash 等項目,就是朝這一方向努力的典型例子。

OpenLedger暫時關閉USDT等網關:由于維護工作,OpenLedger的OMNI、USDT、DASH、LTC網關暫時不可用。[2018/2/19]

Liquity 的 LUSD 是一個典型的采用更去中心化方法的項目。

在 USDC 崩潰期間,LUSD 展示了其作為避險資產的價值,在市場動蕩中提供了穩定性,這就像當前傳統金融體系中的瑞士法郎。

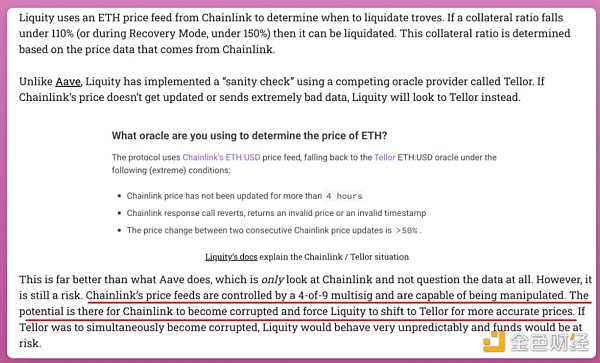

然而,我們必須要認識到,即使是具有去中心化特性的 LUSD,也依賴于價格預言機,而這些預言機在極端情況下可能會被操縱。

這凸顯了 DeFi 項目在追求完全去中心化的同時,為其用戶確保安全性和可靠性所面臨的持續挑戰和復雜性。

MakerDAO 對 DAI 的愿景是將其構建為一種完全去中心化和公正的全球貨幣。

為了實現這一點,Maker 打算逐步停止使用 USDC 等容易被扣押的抵押品,以確保貨幣有更大的彈性和更安全的基礎,這需要其在必要時放棄錨定美元的匯率制度。

最近在 DeFi 生態系統因對 USDC 的大量依賴已經敲響了警鐘,促使 MakerDAO 加速實現這一使命。

Tornado Cash 證明了實現完全去中心化是可能的,盡管代價很高。

作為一個成功的隱私工具,Tornado Cash 為發送者和接收者混淆交易數據,并且其總鎖定價值(TVL)已經達到 2.47 億美元。

不幸的是,這種程度的去中心化對該項目的開發者來說代價很高,最終他因涉嫌洗錢而面臨監禁。

Tornado Cash 這一案例向 DeFi 生態系統提出了關鍵的問題:

創始人是否愿意承擔完全去中心化所帶來的風險?

如果完全去中心化會使用戶的錢包面臨被列入黑名單的風險,那么用戶是否會愿意與完全去中心化的應用進行交互?

雖然并不是每個 DeFi DApp 都會被監管機構視為威脅,但監管機構干預的可能性仍然是行業面臨的一個永久性問題。事實上,最近對穩定幣的打擊正在推動 DeFi 走向去中心化。

隨著 DeFi 領域的不斷發展,在去中心化和合規性之間取得平衡,對于這些項目的長期成功和可持續性至關重要。

例如,想象一下,如果美國政府要求將 DAI 列入黑名單。

那 Decentralized Autonomous Organizations(DAO)們,如允許創建無需許可的流動性池的 Curve 將如何回應這一要求,Aave 呢?

面對這個困境,Curve DAO 會選擇在智能合約層面阻止 DAI 還是冒著自己被列入黑名單的風險?

在全面去中心化的 DeFi 領域中尋找平衡并非易事,項目必須仔細平衡其對去中心化的承諾與應對潛在監管挑戰和維護可持續生態系統的需求。

事實上,整個 DeFi 生態系統還有第三種選擇。

DeFi 可能會像現在的互聯網一樣,同時朝著兩個方向發展:雖然大多數用戶通過受監管的服務訪問互聯網,但追求隱私的個人可以使用暗網來提高匿名性。

DeFi 協議可能存在著不同程度的去中心化和監管合規性。

例如,Uniswap 接口可能會被審查,阻止對特定代幣的訪問,但是社區可以創建自己的用戶界面,因為代碼是不可變和非歧視性的。

最近的 USDC 崩潰事件為 DeFi 社區敲響了警鐘,因為風險源于傳統金融銀行 ,這一事件使得人們清楚地認識到,DeFi 并不像我們曾經想象的那樣去中心化。

但是「DeFi」這個術語已經深入人心,不太可能被輕易替代。

盡管如此,DAO 必須停止延續完全去中心化的幻想,并開始承認現實情況。

實際上,盡管我們繼續使用「DeFi」這個術語,但我們應該意識到它更準確地代表了「鏈上金融」的概念,其中包括去中心化和中心化兩種元素。

只有接受這種理解,DeFi 社區才可以努力構建一個更具彈性和透明度的生態系統。

Foresight News

企業專欄

閱讀更多

金色財經 善歐巴

金色早8點

白話區塊鏈

Arcane Labs

Odaily星球日報

MarsBit

歐科云鏈

深潮TechFlow

BTCStudy

一場巨大的公關失誤。 昨夜,美國銀行股全線崩盤,KBW銀行指數收跌7.7%,創2020年6月以來最大日跌幅;硅谷第一大銀行SVB重挫60%,市值一夜蒸發96億美元,創1988年上市以來以來最大跌.

1900/1/1 0:00:00近日,知名比特幣最大主義者Jameson Lopp 轉發了基于比特幣網絡建立主權 rollup 的想法,隨后該想法在比特幣以及以太坊社區內引起了大量討論.

1900/1/1 0:00:00據媒體證實,華特迪士尼公司已撤銷開發元宇宙戰略的小型部門,這是該公司更廣泛重組計劃的一部分,預計此次重組將在未來兩個月內把公司人數減少約7000人.

1900/1/1 0:00:00如果說“亞洲四小龍”是新加坡曾經的榮耀,那么當時代進入21世紀的第二個十年,用新加坡經濟協會(SEE)副主席、新加坡新躍社科大學教授李國權的話來說.

1900/1/1 0:00:00別人家發空投,用戶都是載歌載舞,感謝爸爸,SpaceID發空投一片哀嚎,恨不得把項目方祖墳都刨了.

1900/1/1 0:00:00作者:鏈上分析師@Lookonchain 編譯:Felix 近日,在硅谷銀行破產事件的席卷下,美元穩定幣USDC本周末開始脫錨并下跌,在監管機構干預下,事件漸息.

1900/1/1 0:00:00