BTC/HKD+0.59%

BTC/HKD+0.59% ETH/HKD+1.05%

ETH/HKD+1.05% LTC/HKD+1.25%

LTC/HKD+1.25% ADA/HKD+3.13%

ADA/HKD+3.13% SOL/HKD+1.93%

SOL/HKD+1.93% XRP/HKD+2.39%

XRP/HKD+2.39%北京時間2月21日下午,被眾多一線投研機構視為2023年以太坊最重要的創新,有可能開啟以太坊新敘事方向的Eigenlayer終于披露了其V1版白皮書。

Eigenlayer是建立在以太坊上的再質押(Re-staking)協議,以太坊節點可以通過EigenLayer將質押的ETH進行二次質押來獲得額外收益,同時也可將以太坊共識層效用向外傳遞到各類中間件、數據可用性層、側鏈等協議,讓它們以更低的成本享受到以太坊級別的安全性。

Bixin Ventures第一時間對這份姍姍來遲的白皮書進行了解讀,聚焦Eigenlayer的基本原理、運行機制、安全保證、治理框架、應用場景、商業化前景等核心內容。我們隨后也會對EigenLayer進行更加深入的分析,歡迎訂閱Bixin Ventures的Twitter和Medium專欄,及時獲取更多項目的深度解讀和一手調研。

隨著白皮書的發布,EigenLayer也計劃于明日上午9點(PT)組織社區Space,大家也可以在Space中提問和了解更多關于EigenLayer的信息。

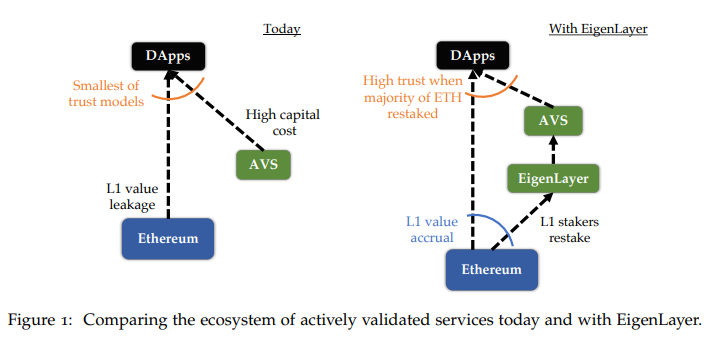

目前,數以千計的去中心化應用(DApps)構建在以太坊之上,整個生態也在不斷發展壯大。一個可信的去中心化底層網絡價值基礎源于:開發者不需要任何聲譽或信任,就可以讓其開發出來的DApp被任何信任該底層區塊鏈并驗證的人采用。Rollup是以太坊性能擴展的重要方向:不使用EVM執行交易,最終還是回到以太坊進行結算。雖然不同的Layer2 采用不同的安全驗證方式,但是人們信任基于以太坊的Layer2。

然而,任何不在EVM之上部署或證明的模塊,都無法利用以太坊可信底層的安全性,比如基于新共識協議的側鏈、數據可用層(DA)、新的虛擬機、預言機和可信執行環境等等,一般來說,它們需要搭建自己獨立的AVS(主動驗證系統),為自己的系統安全負責。目前的AVS生態存在一些缺點:

瑞士計劃進行穩定幣和實時批發CBDC試點:金色財經報道,上周,瑞士國家銀行 ( SNB ) 概述了其瑞士支付愿景。中央銀行已經進行了各種批發中央銀行數字貨幣(CBDC)測試。現在它計劃在有限的時間內在 SIX Digital Exchange ( SDX )上發行真正的批發 CBDC 。它還正在探索一種由中央銀行儲備支持的私人代幣,作為解決金融交易的潛在解決方案。

計劃中的批發CBDC試點是Helvetia項目的最新版本。這涉及瑞士監管的基于DLT的交易所SDX和中央證券存管機構,在第二次迭代中,有五家銀行參與:花旗、瑞士信貸、高盛、倫茲堡Hypothekarbank和瑞銀。[2023/4/4 13:44:12]

搭建一個新的AVS意味著要搭建一個新的可信網絡,這并非易事;

新的AVS意味著用戶在支持以太坊交互費用的同時,還需要額外支付一筆AVS費用,這會導致價值流失;

對驗證者來說,進入一個新的驗證系統意味著要承擔一定的機會成本和風險敞口;

當前AVS體系對一些DApps來說,安全系數被削弱了。這體現在一些依賴中間件的DApps的安全因為同時依賴于以太坊和中間件的信任假設,攻擊中間件的成本較低而遭遇風險的可能性增加。

EigenLayer引入了2個新概念,即再質押和自由市場治理來實現將以太坊的安全性擴展到其他系統以及提升治理的效率。

再質押

EigenLayer允許用戶將質押在以太坊上的ETH二次質押在EigenLayer上,這些二次質押的資產可以用于數據可用性層、預言機、中間件、Layer2等。驗證者通過對其提供安全和驗證服務,也可以獲得相應獎勵。

美SEC以非法銷售加密貨幣證券的罪名起訴孫宇晨和三家關聯公司:金色財經報道,據美國法庭文件顯示,美國證券交易委員會正式起訴波場創始人、Huobi全球顧問委員會成員Justin Sun,指控其涉嫌非法銷售證券、欺詐和操控市場。據悉,SEC在新聞稿中表示,其正在起訴Justin Sun、Tron基金會、BitTorrent基金會和BitTorrent(現稱為Rainberry)出售tronix(TRX)和BitTorrent(BTT)Token,將其描述為未注冊的加密資產證券,并進一步指控Justin Sun欺詐性地操縱TRX的二級市場。[2023/3/23 13:20:42]

自由市場治理

EigenLayer讓驗證者可以根據自己的風險偏好自由選擇參與哪些模塊,但驗證者獲得利潤的前提是需要確保安全。EigenLayer的治理模式有兩點好處,第一是將穩健的底層區塊鏈融入快速和高效的元素,第二是可選擇的驗證者模式可以使新的模塊在驗證者中去爭取其他的資源,從而更好的平衡安全性和性能。

EigenLayer上的AVS可以租用以太坊驗證者的安全服務,有以下好處:

一個新的AVS可以通過以太坊的驗證者增強經濟安全性

使用以太坊的安全增強的費用總體來講是最低的

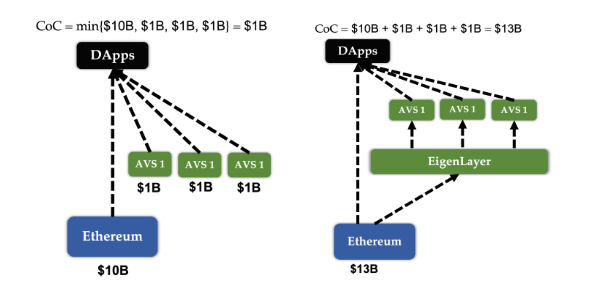

在EigenLayer的安全模式增加了破壞的成本(130億美元)

價值積累:讓ETH質押者獲取AVS中的收益

EigenLayer提供多種質押方式類似于Lido的流動性質押(Liquid Staking)以及超流動性質押(Superfluid Staking),其中超流動性質押可以允許LP對的質押,具體而言:

Cosmos社區發起土耳其援助提案,擬籌集2萬枚ATOM:2月11日消息,Cosmos社區發起“對土耳其地震幸存者的援助提案”,擬籌集2萬枚ATOM,投票將于2月24日19:55截止。[2023/2/11 12:00:33]

直接質押,將質押在以太坊上的ETH直接質押到EigenLayer上

LSD質押,已經質押在Lido或Rocket Pool的資產再次質押到EigenLayer上

ETH LP質押,將質押在DeFi協議中的LP Token再次質押到EigenLayer上

LSD LP質押, 比如 Curve的stETH-ETH LP Token再次質押到EigenLayer上

針對那些對EigenLayer感興趣但不想作為節點運營商(operator)的再質押者,可以將他們的權利委托給其他的節點運營商,這些節點運營商再將代幣質押到以太坊中,將獲得收益的部分分配給這些再質押者。EigenLayer提供兩種模式:

單獨質押模式:質押者提供驗證服務,可以直接加入AVS,或者將操作委托給其他運營商同時自己繼續為以太坊進行驗證

信任模式:選擇信任的運營商來操作,如果選擇的運營商沒有按照約定的執行,那么其作為委托人的利益將會受到處罰。此外,再質押者需要考慮和委托人的費用比例,這里有望形成一個新的市場,每個EigenLayer運營商將在以太坊上建立一個委托合約,該合約規定如何將費用分配給委托人。

加密經濟的安全性量化了攻擊網絡的成本,該成本被稱為“破壞成本(Cost-of-Corruption)”。當破壞成本大于可能的破壞收益(Profit-from-Corruption)時,系統便獲得了很強的安全性。EigenLayer的罰沒機制會提高破壞成本并讓加密網絡更加安全。

到期期貨協議Contango將在Arbitrum上發布公開測試網:12月15日消息,到期期貨協議Contango宣布將于數天后在Arbitrum上發布公開測試網。Contango曾獲 Coinbase Ventures參投,當交易者在Contango上開倉時,該協議在固定利率市場上借款,在現貨市場上進行兌換,然后在固定利率市場上放貸,到期時協議提供實物交割。公告提到,加入Discord社群的用戶有機會先一步參與測試;同時,為了安全起見,測試版會在啟動階段限制交易量。[2022/12/15 21:46:12]

EigenLayer不會發出同質化代幣作為質押權證,因為每一個用戶可以都會有不同委任質押的選擇,因此也擁有了不同的罰沒風險;同時,如果用同質化代幣去保證每一個倉位的透明性會造成倉位擁有方與節點運行商的沖突。

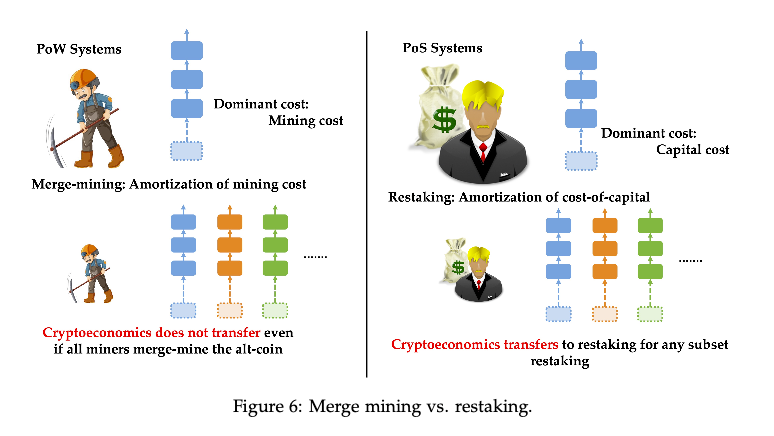

EigenLayer再質押的概念與Bitcoin/Namecoin, Bitcoin/Elastos, Bitcoin/RSK and Litecoin/Dogecoin的合并挖礦概念相似。合并挖礦可以省去不少成本,因為礦機在同樣的加密機制下可以讓其不同的PoW區塊鏈同時進行挖礦。對于PoS的區塊鏈來說驗證者最大的成本便是質押成本,而再質押可以讓質押資金被利用于不同的執行層上。

然而合并挖礦與再質押的相似處也就僅此而已。假設對于PoS與PoW都有一部分的主要公鏈驗證者同時是多條鏈的驗證者(也就是PoW出現合并挖礦、PoS出現再質押),當他們對于較小的公鏈進行攻擊時(例如:故意簽錯狀態根導致跨鏈資產出現問題),那就會有兩種情況發生:

在通過再質押合并的PoS鏈中,可以采取以下措施:在主鏈上可以對不正確的狀態轉換根發布欺詐證明,惡意驗證者的質押資金將被罰沒。

對于 PoW 公鏈,即使主鏈上的所有礦工都選擇合并挖礦的鏈,也不存在顯著的加密經濟安全性。主要原因是無法采取罰沒的選項 — — 我們無法罰沒將導致惡意礦工的挖礦硬件失效或被移除,礦工的硬件仍將具有價值。

Natasha Powell 加入 BCB Group 擔任首席合規官:金色財經報道,數字資產經濟商業賬戶和交易服務的領先提供商 BCB Group 宣布任命 Natasha Powell 為首席合規官。Natasha 將領導公司的各項舉措,以通過監管風險管理實現金融服務的最高標準。Natasha 曾是金融服務管理局(金融行為監管局的前身)的歐洲監管政策專家,后來在蘇格蘭皇家銀行、施羅德和巴克萊資本擔任高級合規職位 10 年。Natasha 將負責管理公司在整個企業中的全球合規和金融犯罪預防治理框架,因為機構尋求歐洲監管優先的服務以進入加密市場。(finextra)[2022/5/18 3:23:54]

EigenLayer中存在兩類風險:

許多運營商可能串通同時攻擊一組AVS;

AVS可能存在非預期的罰沒漏洞(slashing vulnerabilities),如誠實節點可能被罰沒。

在現實中,只有一部分運營商選擇加入給定的AVS,其中一些運營商可能串通從一組AVS中竊取資金,然后會出現復雜的攻擊。

一種解決方案是限制任何特定AVS的破壞收益。這個解決方案取決于那些AVS的設計者。 例如,

橋可以限制罰沒周期內的價值流動,

預言機可以限制該周期內交易的總價值,等等。

另一個解決方案是EigenLayer可以主動增加AVS的破壞成本。 EigenLayer創建一個開源的儀表板,構建在EigenLayer上的AVS可以監控參與其驗證任務的一組運營商是否也在許多其他AVS中再質押。 AVS可以在其合約中制定規范,僅激勵參與少量AVS的EigenLayer運營商。

在AVS及其相關基礎設施和合約經過實際測試之前,許多罰沒風險需要控制以避免產生更大的疊加風險。 一種風險是AVS創建時的意外罰沒漏洞(例如,代碼bug),這種漏洞一旦觸發會導致誠實運營商損失資金。

我們在這里提出兩條解決方案:

安全審計:必須像審計智能合約一樣審計AVS代碼庫。

對罰沒的一票否決能力(veto):EigenLayer中有一個治理層,其主要由以太坊和EigenLayer社區的重要成員組成,它有能力通過多重簽名否決罰沒決定。

EigenLayer使用了一個基于聲譽的委員會進行治理,該委員會由以太坊和EigenLayer社區中的知名人士組成。 該委員會將負責對EigenLayer合約進行升級,審查和否決罰沒事件,并允許新的AVS進入罰沒審查過程。

AVS可以利用這個委員會來向EigenLayer中的再抵押者保證他們不會受到惡意罰沒或錯誤罰沒。 同時,AVS開發人員可以對與AVS相關的代碼庫進行實際測試。 一旦成熟并獲得再質押者的信任,AVS就可以停止使用委員會作為后備。AVS在EigenLayer上面創建時可能需要委員會進行安全審計和其他盡職調查,包括檢查驗證者為AVS服務的系統要求等。

我們注意到,當使用EigenLayer再抵押的所有ETH都用于保護一個AVS時,這個AVS可以獲得最大的安全性。 然而,這有兩個障礙:

AVS給運營商的預期收入是否能高過運營成本;

運營商是否有足夠的計算資源來參與AVS的驗證。

EigenLayer提出了兩種可能的模塊設計模式,以減輕這些擔憂:

超大規模AVS(Hyperscale AVS):在超大規模 AVS 中,總計算工作量分配給所有N個參與的運營商。這樣存儲成本以及節點吞吐量要求都會降低,而系統本身可以通過聚合多個節點的性能來實現高吞吐量。

輕量級AVS (Lightweight AVS):一些任務的成本很低,所需的計算基礎設施也很低,任務可以由所運營商冗余執行,例如驗證zk-proof等。

EigenLayer通過提供AVS服務可以支持很多類型協議,包括:數據可用性層、去中心化定序器(sequencer)、連接以太坊的輕節點橋、Rollup之間更快的橋、預言機、事件驅動的激活功能、MEV管理、低延遲的側鏈、幫助以太坊實現single slot最終性等。

以太坊的節點在計算能力,風險收益偏好,特征方面都存在異質性:

區塊鏈為了去中心化考慮會根據最弱的節點性能設置區塊限制,性能更強的節點可以將多余的資源通過EigenLayer提供給其他協議使用

風險偏好更高的節點可以選擇風險更大,收益流動性更差但是收益率更高的協議提供驗證

通過跟可驗證憑證(verifiable credentials),SBT等技術結合,不同協議可以根據節點特征選擇更適合的節點提供驗證

以太坊的更新目前通過穩健的鏈下民主治理方式緩慢推進,EigenLayer可以讓創新快速地部署在以太坊的可信層上,像一個測試網一樣為以太坊主網的創新提供測試和經驗,避免了以太坊在快速創新和民主治理之間的取舍。

EigenLayer為AVS提供了一個將去中心化貨幣化的市場,AVS可以指定只有以太坊個人節點(home validators)可以參與任務,這樣可以幫助AVS保持去中心化。同時,個人節點可以獲得額外的收益,激勵更多用戶運行以太坊個人節點,提高主網的去中心化程度。

EigenLayer允許協議的AVS指定自己的節點群(quorums)與再質押ETH的節點群共同運行,例如A協議可以選擇使用兩個節點群,一個節點群需要重新質押ETH,另一個節點群則需要質押協議代幣$A,當兩個及節點群均同意某個事項有效時,協議A最終同意該事項生效。這樣的機制可以幫助協議代幣$A獲得實用性,為協議積累價值。

協議使用EigenLayer可以采用的商業模式包括:

純錢包模式:協議在EigenLayer上面部署一個AVS提供服務,用戶支付費用獲得服務,收入一部分支付給協議的錢包,另一部分支付給EigenLayer中的ETH再質押者。

代幣化費用:協議在EigenLayer上面部署一個AVS作為協議,用戶支付費用獲得服務,收入一部分支付給協議代幣持有者,另一部分支付給EigenLayer中的ETH再質押者。

使用協議原生代幣支付:協議在EigenLayer上面部署一個AVS作為協議,用戶需要支付協議代幣獲得服務,收入一部分支付給協議代幣持有者,另一部分支付給EigenLayer中的ETH再質押者。

雙幣質押:協議指定協議代幣和ETH的兩個節點群共同運行,這樣可以幫助協議代幣獲得實用性,使用ETH也防止協議代幣價格下降時對經濟安全性的損害。

Bixin Ventures

個人專欄

閱讀更多

金色早8點

金色財經

Odaily星球日報

歐科云鏈

Arcane Labs

深潮TechFlow

MarsBit

澎湃新聞

BTCStudy

鏈得得

對于加密行業而言,早春二月是一個好壞參半的月份,一方面穩定幣BUSD遭受沖擊,另一方面NFT市場則引領了加密市場的回暖.

1900/1/1 0:00:00華盛頓特區 2023 年 3 月 2 日早上好。我很高興加入投資者咨詢委員會。按照慣例,我想指出我的觀點是我自己的,我不代表委員會或 SEC 工作人員發言.

1900/1/1 0:00:00文/@DefiIgnas,譯/金色財經xiaozou有哪些東西是加密風投知道而你不知道的?我追蹤資金流向,以發現他們最新的DeFi趨勢。很明顯,風投越來越看好創新協議.

1900/1/1 0:00:002 月 22 日晚間,百度發布 2022 年 Q4 及全年未經審計的財務報告。2022 年全年,百度實現營收 1236.75 億元,歸屬百度的凈利潤(非 GAAP)206.8 億元,同比增長 1.

1900/1/1 0:00:00原文作者:Luyao 原文來源:twitter注:本文來自@levi0214 推特,MarsBit整理如下:Gnosis 的創始人 @koeppelmann 昨天在 EthDenver 做了個分.

1900/1/1 0:00:00撰文:arndxt 編譯:0xShinChanBunni 為LP創建自動復合功能,使Uniswap流動性更易于集成到其他應用程序,從而為Timeless Finance建設飛輪效應.

1900/1/1 0:00:00