BTC/HKD-3.62%

BTC/HKD-3.62% ETH/HKD-4.33%

ETH/HKD-4.33% LTC/HKD-2.4%

LTC/HKD-2.4% ADA/HKD-5.89%

ADA/HKD-5.89% SOL/HKD-9.1%

SOL/HKD-9.1% XRP/HKD-5.96%

XRP/HKD-5.96%比特幣價格在劇烈波動一個月之后,目前的價格保持在幾大持有者群體的鏈上基礎成本之上。這導致大部分 BTC 持有者處于未實現盈利狀態,并暗示宏觀市場趨勢正在轉變。

盡管比特幣價格回調至每周低點 2.26 萬美元,跌幅為6.2%,但大部分持有者現在仍處于未實現盈利狀態,幾個鏈上宏觀指標表明市場趨勢可能正在轉變。

本文,我們將從近期對市場價格上漲作出反應的支出活動角度出發,來探討這一點,同時考慮到比特幣市場的橫截面研究,通過最近的市場活動以衡量不斷變化的宏觀趨勢。我們還將探尋拋售的收入是否開始超過 HODLing 的機會成本(以及我們如何識別),隨著資本開始易手,我們將探索長期參與者和新參與者之間的關系。

圖1:1月31日-2月6日價格-比特幣

市場總體恢復盈利狀態

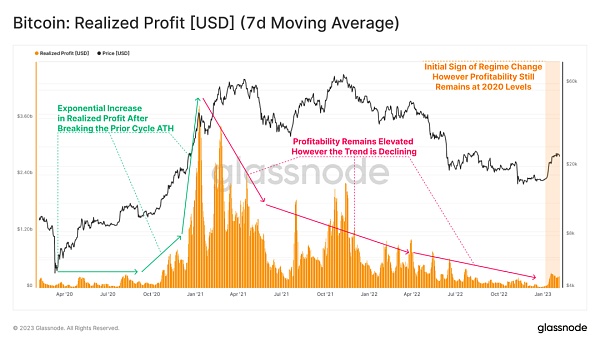

我們將從最近一個周期中市場鎖定的已實現利潤進行分析。可以看到 2020 年 10 月之后,由于非常規的貨幣政策,獲利回吐行為激增。自 2021 年 1 月達到峰值后,這種情況急劇減少,獲利回吐行為在接下來的兩年內恢復到 2020 年水平。

不難看出最近價格走勢導致了已實現利潤的回升。但是與整個 2021-22 周期的繁榮相比仍屬于蠅頭小利。

摩根士丹利:比特幣下跌并非什么新鮮事:2月1日消息,摩根士丹利:比特幣下跌并非什么新鮮事,此輪調整在歷史規范的范圍內。(新浪財經)[2022/2/1 9:25:07]

圖2:已實現利潤(7天移動平均)-比特幣

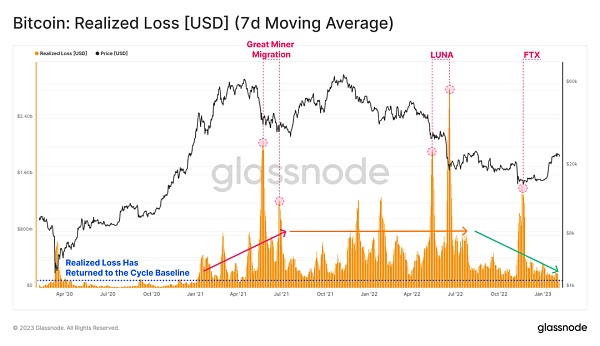

同一周期內,已實現虧損在 2021 年 1 月之后開始擴大,并在 2021 年 5 月的拋售中達到初始峰值。

然而,可以看出,目前的已實現虧損水平已下降至約 2 億美元/天的周期基線。如果不再發生大規模的拋售事件(例如LUNA/FTX),總體虧損情況是收縮的。

圖3:已實現虧損(7天移動平均)-比特幣

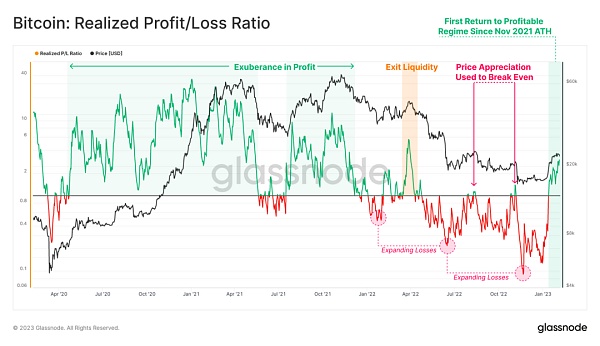

通過計算已實現利潤和虧損之間的比率,我們可以確定兩者之間主導地位的結構性變化。2021 年 11 月 ATH 之后價格走勢崩盤,虧損狀態主導了整個市場,將已實現盈虧比推低至1.0以下,并且隨著之后價格持續走低,虧損的嚴重程度不斷增加。

然而,我們還觀察到了自 2022 年 4 月拋售以來的第一個持續盈利期,這是市場開始向盈利狀態轉變的初步跡象。

彭博社:通縮前景或將對一些比特幣投資者造成打擊:4月20日,彭博社發布的一份新報告顯示,由于通縮的持續作用,大宗商品價格和美國國債收益率的下降可能會持續下去。通縮前景可能會對一些將比特幣視為對沖通脹和貨幣貶值的對沖工具的加密貨幣投資者造成打擊。(CoinDesk)[2021/4/20 20:38:33]

PS:已實現盈虧率(7D-EMA)回落至 1.0 以下將表明已實現虧損大幅增加,表明基礎成本較高的持有者拋售行為增加。

圖4:已實現盈虧比-比特幣

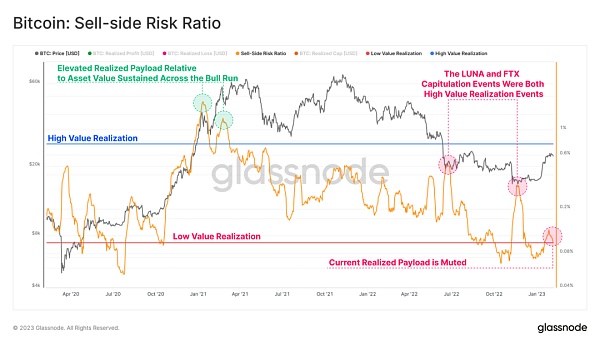

比特幣賣方風險比率是我們可以用來比較總已實現利潤和損失占已實現上限(網絡估值的一種衡量標準)的百分比的指標。

從這個角度來看,與資產規模相比,已實現損益的總和相對較小。這表明總體來說拋售規模其實微不足道,特別是相對于牛市期間經歷的繁榮和 FTX 拋售事件而言。

總體而言,大多數流通中的比特幣的基礎成本相對接近當前現貨價格。

圖5:比特幣賣方風險比率

比特幣市場復蘇

加拿大滑鐵盧就比特幣騙局發出警告:金色財經報道,加拿大滑鐵盧地區警察已向居民發出警告。稱,詐騙者通常假裝加拿大服務局、安大略服務局、加拿大稅務局(CRA)和其他執法機構的代表向該地區的居民打電話,要求受害者核實個人和財務信息,然后去銀行取款,并使用特定的QR碼進行比特幣交易。截至目前,該地區今年的受害者已達到78名,被騙資金總計43萬美元。[2020/8/21]

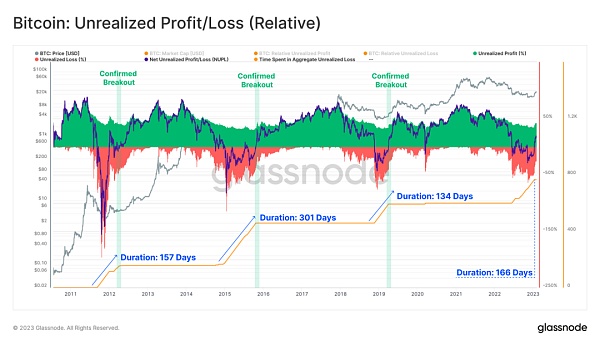

凈未實現損益比 (NUPL) 顯示,最近的反彈已經使比特幣的現貨價格高于普遍市場的平均收購價格。這使市場重新回到未實現盈利的狀態,大部分持有者又回到了健康的財務狀態。

通過比較過去所有熊市中 NUPL 呈負值的持續時間,我們觀察到當前周期持續時間為166 天,與 2011-12年的157 天和 2018-19年的134 天較為相似。2015-16 年熊市持續時間最長,未實現虧損的持續時間幾乎是第二名2022-23 年周期的兩倍。

圖6:未實現損益比-比特幣

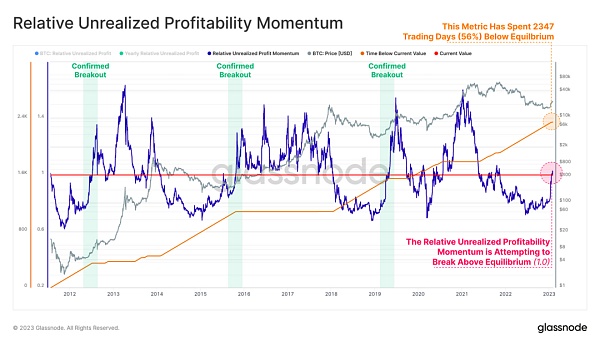

未實現利潤總額與其年度平均值之間的比率可以為正在復蘇的市場提供可靠的宏觀指標。

最近價格走勢的飆升已經超過了幾個鏈上基礎成本模型,比特幣市場財務狀況明顯改善。這一動量指標目前正接近平衡轉折點,與 2015 年和 2018 年熊市末期的市場復蘇情況相似。

比特幣咨詢公司創始人:比特幣的風險比巴菲特小:比特幣咨詢公司Bitcoin Advisory創始人Pierre Rochard今日在推特上抨擊了沃倫·巴菲特,因為巴菲特沒有在COVID-19危機期間支付商業中斷索賠。 Rochard指出,巴菲特曾抱怨比特幣的波動性,但比特幣的價值從來沒有像這些保險合同一樣跌至零。比特幣的風險比巴菲特小。[2020/4/12]

從歷史上看,該平衡點的突破與宏觀市場結構的轉變同時發生。在主要的幾次熊市中,低于這個平衡點的持續時間長度是相似的。

圖7:相對未實現盈利趨勢

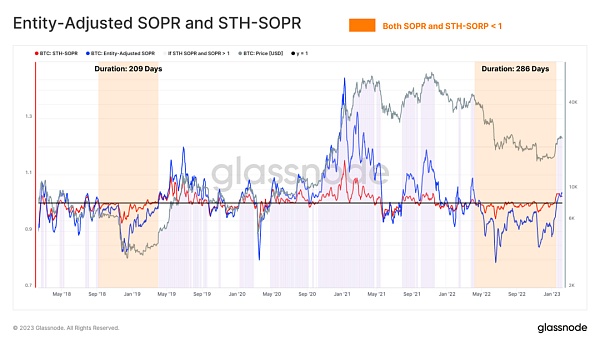

SOPR(收益支出利潤率,反映了所有在鏈上流通的比特幣的已實現盈虧程度)指標的變體可用于檢查在任何給定日期由各種持有者群體鎖定的總利潤倍數。

可以看出,目前短期持有者SOPR(紅色)在 1.0 以上的值持續交易,自 2022 年 3 月以來首次獲利回吐。這表明最近幾個月有大量比特幣以較低的價格交易。

市場總體(藍色),在經歷了長期的嚴重虧損后復蘇,恢復了盈利。

分析 | 恒大研究院:美國可能支持比特幣平臺,打擊中國對資本流動的監管:恒大研究院發文《中美金融戰:情景分析、工具手段及應對》。文中提到,虛擬貨幣時代資本外流壓力加大,美國可能支持比特幣平臺,打擊中國對資本流動的監管。監管之外的資本流動加劇了中國金融體系的脆弱性:1)大量資本借助比特幣實現資本流入和流出,加劇了熱錢的大進大出,極易引發資產價格大幅波動。2)比特幣成為犯罪分子洗錢工具,比特幣可能成為交易的支付手段,也可能成為貪腐分子隱匿財產的工具。(金融界)[2019/10/7]

圖8:實體調整后的SOPR和STH SOPR

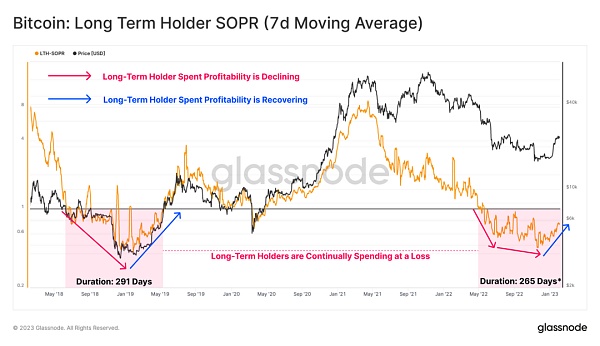

通過評估長期持有者 LTH 群體,我們可以觀察到自 LUNA 崩盤以來的持續虧損態勢。盡管這一群體在過去 9 個月中持續虧損,但已有復蘇的初步跡象,LTH-SOPR 的潛在上升趨勢開始形成。

圖9:LTH-SOPR(7天移動平均)

主要持有者群體發生變動

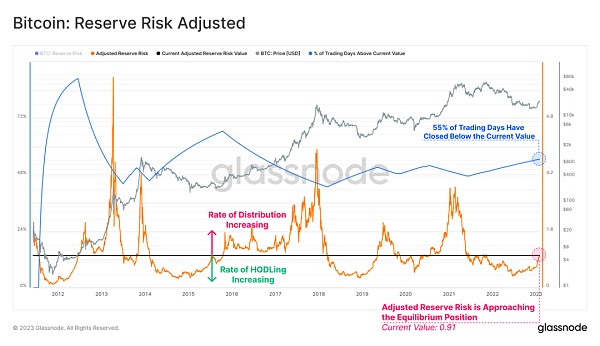

實體調整后的儲備風險指標可用于描繪 HODLer 類的行為。這個周期性指標量化了所有拋售行為支出與長期未流通的比特幣的實際支出之間的平衡。

該指標越高表示價格和 HODLer 支出都在增加。

該指標越低表明價格和 HODLer 支出都在下降。

目前該指標不斷接近其平衡位置,這表明 HODLing 的機會成本正在降低,而拋售的動機正在增加。

從歷史上看,先前突破該均衡位置表示了市場趨勢從HODLing趨勢過渡到已實現利潤不斷增加的趨勢,以及比特幣持有者類型從早起熊市累積者轉向較新的參與者。

圖10:實體調整后的儲備風險指標

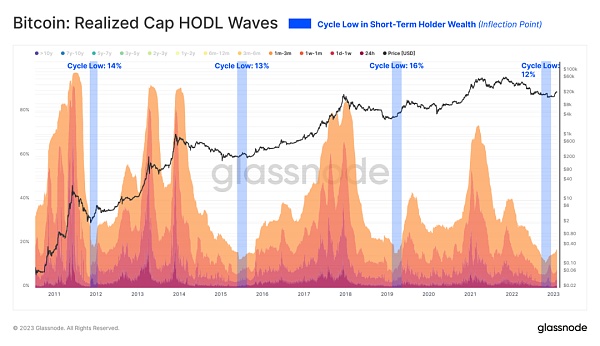

我們可以通過檢查 Realized Cap HODL Waves 這一指標來增加資本轉移理論的說服力。在這里,我們研究了持有 3 個月或更短時間的比特幣,并記錄了兩個關鍵觀察結果:

新持有者持有的比特幣比例正在增加,盡管幅度很小。由于交易不是單方面行為,這表明比特幣必須從早起持有者轉移到新持有者。

這個拐點的深度非常符合歷史先例。

圖11:Realized Cap HODL Waves

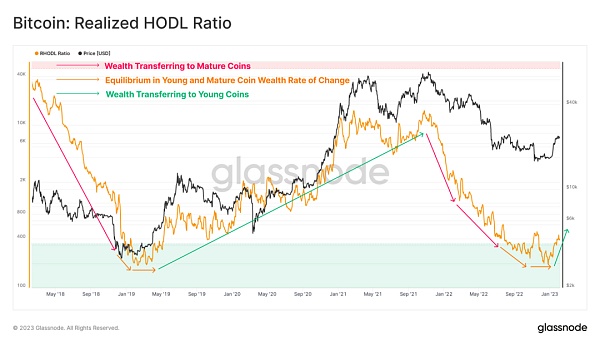

隨后,我們可以使用 Realized HODL Ratio 來進一步補充上述觀察結果。該指標比較了被持有 1 周和被持有1-2年的比特幣之間的價值,繪制了宏觀趨勢。

較高的數值表明新買家和投機者持有的財富不成比例。

較低的數值表明長期、較高信念的HODLer持有的財富不成比例。

在評估 Realized HODL Ratio 時,變化率和變動趨勢通常比絕對值更重要。目前,我們正在見證一個弧形的圓底形狀的形成,表明比特幣財富正在凈轉移,趨勢開始轉向上行。

圖12:Realized HODL Ratio

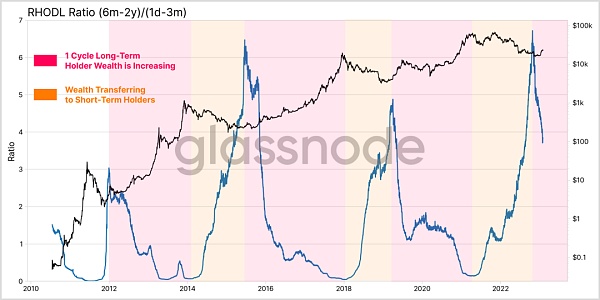

以此為背景,我們可以引入 RHODL 比率的新變體,它將同一周期長期持有人 (持有6個月-2年)的財富與最新的短期持有人 (持有1天-3個月) 的財富進行比較。這旨在評估跨周期過渡的資本循環轉折點。

長期持有者的比特幣只能通過持有時間更長,或者通過出售比特幣,完全重置比特幣的被持有時間,才能脫離該群體。目前,我們可以看到 RHODL 比率變體出現了一個大而尖銳的拐點,這表明資本從上一個周期的長期持有者轉移到新的買家群體發生了重大而突然的轉換。

這種市場現象在之前的熊市中驚人地一致,資本的突然轉移表明市場特征和結構發生了重大變化。

圖13:RHODL 比率-長期持有者和短期持有者

市場正處于過渡階段

在經歷了一個漫長而野蠻的熊市,并受到連續的去杠桿化事件的影響后,有跡象表明,現在很有可能處于熊市末期,并且正在進行轉向牛市的周期性轉變。通常這種時期也會表現為總損益主導地位的急劇變化,這種變化似乎正在發生。

然而,無論是從持續時間的角度還是從已實現損益的相對規模來看,這種趨勢仍然很微弱。在過去 12 個月中,資本從長期持有人持續向短期持有人轉移。這很好地反映了在短期持有人從長期持有人那里購買比特幣,長期持有者則繼續拋售比特幣(通常處于虧損狀態)。

市場似乎處于過渡階段,從熊市后期開始走向牛市初期。以歷史為導向,道阻且長。這些過渡時期的歷史特征是宏觀橫盤市場延長,局部雙向波動頻發。

達瓴智庫

企業專欄

閱讀更多

金色早8點

金色財經

Odaily星球日報

歐科云鏈

澎湃新聞

Arcane Labs

深潮TechFlow

MarsBit

BTCStudy

鏈得得

來源 | Nasdaq 編譯 | 白澤研究院 去中心化金融 (DeFi) 在 2020 年迅速騰飛,成為加密貨幣行業的一個雄心勃勃的領域,有望徹底改變傳統金融服務.

1900/1/1 0:00:00原文:《盤點入圍ETHGlobal FVM黑客松決賽的12個項目》 作者:十文 2 月 10 日,ETHGlobal 和Filecoin聯合舉辦的 FVM黑客松決賽名單已經出爐.

1900/1/1 0:00:00撰文:Tom Dunleavy 和 Chris Collar,Messari 主要觀點 在沒有數字資產立法的情況下.

1900/1/1 0:00:00據最新消息,Polygon zkEVM主網Beta版將于3月27日發布。昨日,Polygon zkEVM開發者Jordi Baylina發推表示零知識證明工具snarkJS新增支持算法FFLON.

1900/1/1 0:00:00近期,跨平臺的即時通訊軟件Telegram盜號事件頻發,不法分子通過非法手段盜取用戶Telegram賬號,并以冒充好友的方式進行詐騙.

1900/1/1 0:00:00撰寫:slappjakke.eth有些協議永遠不會停止擴展——從穩定幣交換開始,擴展到跨鏈橋,現在正在擴展成為第 2 層 Rollup 跨鏈的執行層.

1900/1/1 0:00:00