BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.74%

LTC/HKD+0.74% ADA/HKD+1.31%

ADA/HKD+1.31% SOL/HKD+1.15%

SOL/HKD+1.15% XRP/HKD+0.37%

XRP/HKD+0.37%DeFi早期就像是西部淘金探險,充滿機遇,也充滿風險。其中最大的風險是智能合約的被黑風險,可能會導致用戶資產全部損失;還有抵押資產(如ETH)的黑天鵝風險,會導致用戶損失慘重。雖然DeFi可以帶來很好的收益,但這些潛在的風險也讓DeFi飽受爭議。

藍狐筆記在以前的文章中關注更多的是技術的可擴展性,由于區塊鏈自身的共識需求,導致其吞吐量、速度都存在天然的限制,不過本文關注的更多是社會可擴展性。假如我們解決了技術可擴展性問題,比如通過layer 2和分片等方案,那么,是不是用戶就愿意來使用?DeFi還需要解決安全等問題。顯然,過去DeFi發生的多次風險事件,對DeFi的社會可擴展性帶來消極影響。那么,有什么方法來解決這些問題?

其中很重要的是保險的機制,可以讓參與DeFi的人們安心。同時這個保險最好符合加密社區無須信任的特質,減少人為協商的摩擦成本,比如無須界定風險性質(是流動性風險,還是黑客風險等)。只有簡單、無須信任才能為DeFi帶來更順滑的體驗,才能為DeFi提供社會可擴展性。

藍狐筆記今天介紹的是Opyn,它就是解決上述問題的協議,試圖為DeFi領域帶來風險對沖。那么,Opyn是什么?

恒生銀行:數字資產服務提供商只能訪問“簡單”賬戶:金色財經報道,盡管香港金融管理局 (HKMA) 做出了保證,但虛擬資產服務提供商 (VASP) 在獲得香港銀行服務方面仍面臨著困難。匯豐銀行旗下金融機構恒生銀行指出,數字資產服務提供商只能訪問“簡單”賬戶。盡管該報告未能規定向 VASP 提供的服務范圍,但分析師強調了數字資產行業公司的某些銀行限制。

據報道,VASP 難以獲得金融服務,原因是證券及期貨事務監察委員會(SFC)的員工稀缺,以及香港銀行不愿向業內人士敞開大門。

匯豐發言人表示,我們與數字資產參與者積極對話,就一系列話題交換意見,包括但不限于開戶。”我們仍然積極參與香港這個新興行業的政策和發展。

為了解決數字資產公司的銀行服務挑戰,金管局和中國證監會舉辦了一系列圓桌會議。該地區的金融機構暗示,VASP 可以開設賬戶,但對其運營受到限制的擔憂空前高漲。[2023/8/10 16:17:40]

說得晦澀一些,它是凸性協議,說得簡單一些,它是無須托管的期權協議,也是無須許可的保險協議。Opyn上主要有三個主體,一個期權的賣家,一個是期權的買家,還有就是期權的套利者。不同主體的目的不一樣,共同組成了一個期權市場,而這個期權市場的形成可以幫助DeFi用戶保護其資產價值。

V神:以太坊現在的協議和一年半前一樣簡單:在最近的節目中,就以太坊2.0是否會讓以太坊的進程和協議變得更加復雜這一問題,V神回答稱權益證明的缺點之一就是技術上有點復雜,因為你必須與驗證節點打交道。你必須弄清楚登錄和登出驗證節點的過程是什么樣的,在協議中還有很多類似管理的事情發生。網絡安全是我們一直努力使協議變得更簡單的一個重要原因。我可以肯定地認為,現在的協議和一年半前一樣簡單,這是一件非常重要的事情。就staking的引入對ETH的價格和貨幣政策有什么影響,他表示很難想出哪些具體行為會降低ETH價格的波動性。當你把以太坊和其他很多貨幣的對比時,就會發現它的價格波動那么高是必然的,從統計上看,以太坊的價格波動性要比比特幣要高,但還是比其他很多市值較低的加密貨幣要低。[2020/8/1]

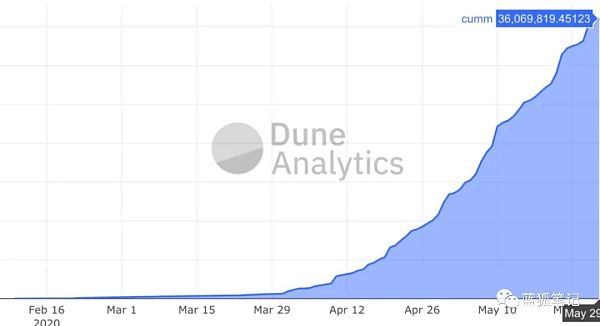

Opyn增長迅速

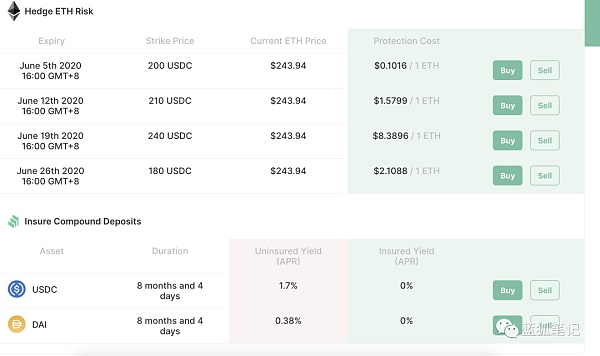

DeFi的保險服務不同于Nexus Mutual的保險服務,Nexus Mutual是基于以太坊的互助保險平臺,Opyn主要是通過看跌期權為用戶提供保險服務。當前主要有兩類:一類是ETH的保護性看跌期權,二是Compound存儲資金的保險(USDC和DAI)。

ECOC CBO:ECOC將為區塊鏈提供更便捷簡單的使用方式:5月14日20:00,ECOC CBO Albert做客MXC抹茶社區,就《ECOC激勵層——反傳導性釋放機制模型的崛起》進行主題分享。

Albert表示:“ECOC的技術性結構,采用了 POS 共識算法的同時,還融入了UTXO、 VM虛擬機、原子計算、神諭系統、POL定位系統傳輸,盡可能通過技術手段為區塊鏈行業應用提供更加便捷簡單的使用方式。”[2020/5/14]

Opyn的ETH保護性看跌期權和Compound存儲資產保險

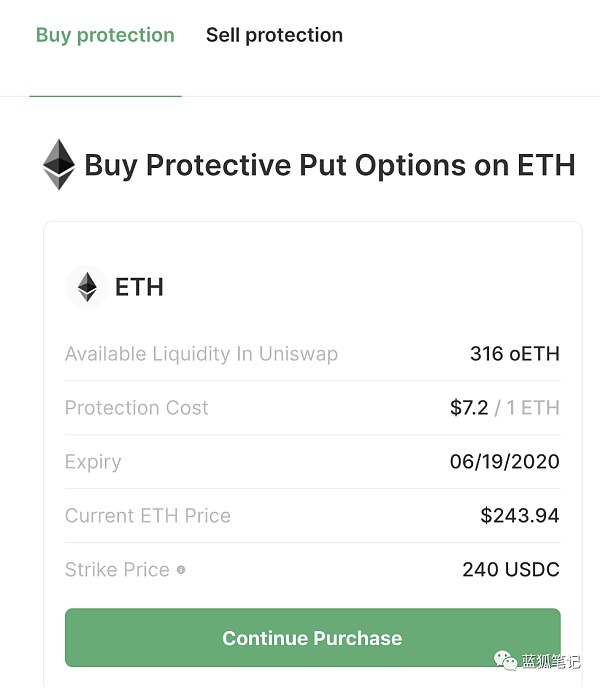

ETH的保護性看跌期權相當于是對ETH價格的保險。如上圖,截止到藍狐筆記寫稿時,Opyn上有四種ETH的保護性看跌期權。例如行權截止時間為2020年6月19日16:00 GMT+8點,行權價格為240USDC的ETH看跌期權,在藍狐筆記寫稿時其1ETH的保護性價格為8.3896美元,比較貴。原因一是時間較長,當時距離行權有兩個星期,二是成交價格跟現貨價格很接近。而離到期時間近且離成交價格遠的期權價格相對比較便宜。如下圖所示,在不到一個小時內,隨著ETH價格小幅上漲,該期權oETH有了小幅下跌。

阿里巴巴曾鳴:當前智能合約的應用還非常簡單:近日,阿里巴巴學術委員會主席曾鳴在公開演講中表示,區塊鏈要創造價值必須跨過的四個坎:1.現在區塊鏈能實現的,只是“記賬”的可信,還只是人對機器的相信,而不是人對人的相信;2.信任的問題是讓市場繁榮的關鍵,如何用去中心化的方式解決信任問題,是個必須跨過去的坎;3.以太坊一直在強調“智能合約”,但其實也只實現了一種非常簡單的應用即眾籌,而真正的合約,制定和執行過程都是非常復雜的, 很依靠人的智能;4.區塊鏈的本質是實現大規模的社會化協同,目前除比特幣外,目前還沒有看到更好的機制設計。[2018/5/12]

假如期權買家小藍購買1ETH的上述看跌期權,那么,到2020年6月19日北京時間16:00過期前,如果1ETH價格跌至210美元,用戶行權,則該oETH期權買家可以按照240USDC的價格賣出1ETH,從而獲利。這樣,期權買家小藍就不用擔心ETH價格的下跌。此外,如果小藍認為到期前ETH價格不會低于240USDC,那么,他也可提前將其oETH期權賣給其他人。

比爾蓋茨:如果有簡單的方法會選擇做空比特幣:據彭博社消息,比爾蓋茨周一在接受CNBC采訪時說:“如果有一個簡單的方法,我會做空比特幣。”蓋茨表示,他之前曾收到一些比特幣作為生日禮物,但幾年后賣掉了這些比特幣。 他認為,作為一種資產類別,比特幣無法產生任何東西。[2018/5/8]

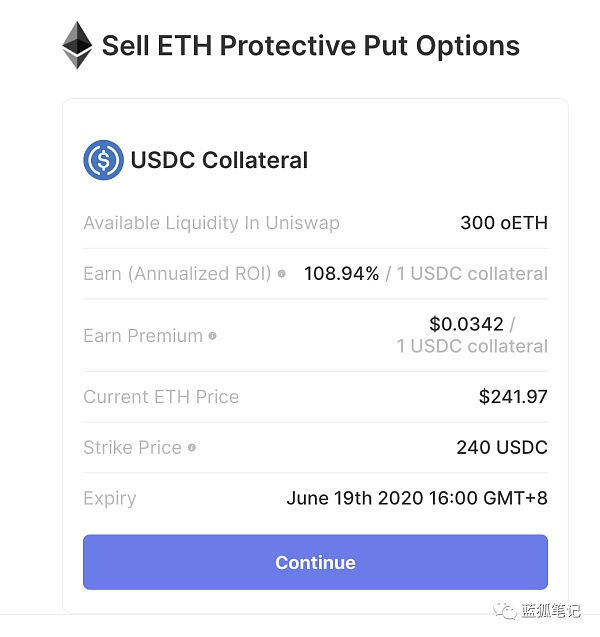

剛才是從期權買家的角度來看Opyn,那么,從期權是從哪里來的?誰來承擔行權時候的兌換義務。這需要Opyn期權的賣家來承擔。有意思的是,這種到期行權是無須許可和無須信任的,通過智能合約保證期權到期時買家可以按照當初約定的成交價格完成交易。

為什么可以實現?首先,Opyn的期權是由賣家通過抵押資產生成的,這類似于Maker生成Dai的機制。通過抵押USDC,可以生成oETH的期權。假如一位期權賣家小狐,她希望參與上述提到的成交價格為240USDC,到期時間為2020年6月19日16:00 GMT+8的ETH看跌期權產品,她只需要抵押相應的USDC,即可生成相應oETH期權。一旦行權,那么買家可以按照1ETH 240USDC的價格進行兌換,兌換的USDC來自于賣家生成oETH時的抵押資產。

那么,為什么Opyn的期權賣家愿意承擔兌換的義務?因為期權賣家提前獲得了保護性費用。就像上述的產品中,僅對1ETH進行保護,買家就支付了7.2美元的費用。而看跌期權的賣家認為2020年6月19日16:00 GMT+8到期前ETH價格有可能不會低于240USDC。如果價格不低于240 USDC,買家就不會行權,那么期權賣家就相當于賺取了1ETH 7.2美元的費用。

(期權賣家的年化收益可以達到108.94%)

在高額的收益面前,期權賣家愿意生成oETH期權。不過,需要注意的是,如果價格低于240 USDC,尤其是低于231.79 USDC,那么,期權賣家可能產生損失,損失的程度取決于這段時間ETH價格的下跌程度,假如是在3.12黑天鵝期間,ETH跌至100美元以下,這會是非常大的損失。而對于買家來說,則可以將ETH的價格保護在240美元。

這些下跌的風險最終會計算到期權的價格中,距離期權的行權時間越長,成交價格距離標的價格越近,那么保護性費用就會越高,期權就越貴。

由于Opyn的期權產品也是ERC20代幣,這些代幣可以在DEX(如Uniswap、Balancer上交易)。由于存在二級市場,隨著期權行權時間的接近,隨著標的價格的漲跌,期權價格會發生變化,人們會根據自己的判斷,對期權進行交易,從而生成套利機會。

一開始期權的價格是由Opyn設定,但隨著套利者的進入,期權逐步形成市場價格。對于oETH 期權來說,其價格跟ETH的波動性、ETH行權到期時間的剩余時間相關。

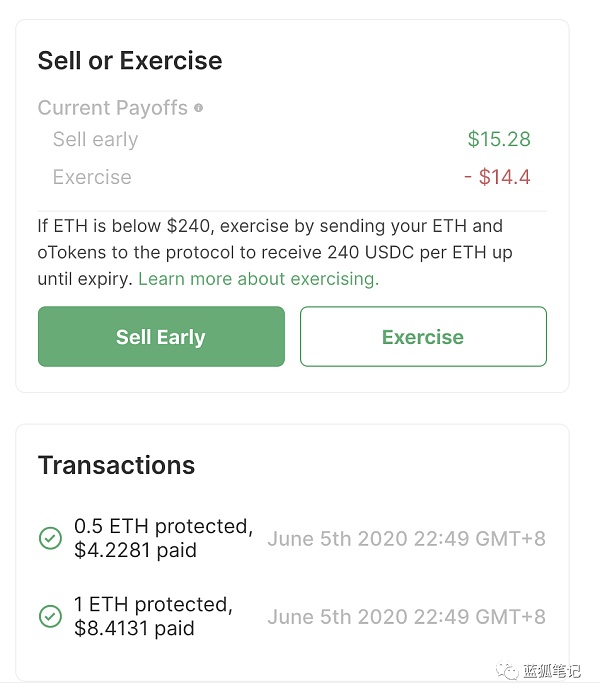

例如,有些用戶可以在Opyn上買入期權,然后根據價格變化賣出套利。例如下圖,一位用戶為其1.5ETH購買了保護性看跌期權,一共花費了12.6412USDC,并在ETH價格接近于期權成交價格時賣出,一共賣出15.28USDC,前后時間不到10個小時,大約盈利20%。當然,期權的價格會隨著標的資產價格的變化而變化,這里也是存在風險的。

由于Opyn期權產品是ERC20代幣,隨著套利者參與,期權市場開始具有一定的流動性,這反過來又促進了期權買家和賣家的積極參與。

在DeFi保險市場,除了Opyn,還有Nexus Mutual,不過Nexus Mutual的機制跟Opyn不同。Nexus Mutual對保險金額有嚴格限制,其保險的范圍也有一定的限制,比如主要預防黑客入侵造成的風險,而對流動性等風險暫不提供服務。此外,在發生索賠事件時,需要人員參與,需要區分代碼錯誤還是黑客行為等,由于人為參與,這會導致較高的執行成本。

Opyn由于采用期權模式,其保護性的看跌期權可以提供客觀性的保險服務,不管資產因為何種原因(黑客入侵或市場閃崩等),都能提供保護。同時,由于期權模式有客觀的行權標準,期權買家只要符合條件就可以行使權利,雙方既不用考慮保險欺詐,也不用考慮人為索賠和欺詐評估的繁雜事務,可節省成本。

當然,Nexus Mutual對DeFi的發展也很重要,作為互助保險,對于DeFi的發展也是重要嘗試,截止到藍狐筆記寫稿時Nexus Mutual目前的活躍保險總額達到16326.15ETH,而且當前Opyn的期權保險服務也無法完全涵蓋Nexus Mutual的服務。曾經有用戶在Nexus Mutual為Opyn提供接近7萬美元的質押資金(質押截止日期為2019年12月26日),之后有用戶在Nexus Mutual中為Opyn購買了為期一個月的保險,保險金額達2.5萬美元,這相對于通過Nexus Mutual 為Opyn的用戶提供了保險服務,實現對保險業務的再保險。

在傳統金融市場,什么市場的流動性最大?衍生品市場。而在衍生品市場中,什么資產類型的交易量最大?期權。期權每年的交易量達到數百萬億美元。期權的良好流動性為市場參與者帶來對沖、金融保險、杠桿的服務。DeFi要實現社會可擴展性,要走向更大規模的人群,期權是非常關鍵的一環,因為它可以為參與者提供保險服務,可以控制參與者的最大損失。

Opyn是期權協議,可以為DeFi領域提供保險服務。Opyn只是開始,會有更多項目投身到這個無須托管無須許可無須信任的期權領域,為DeFi用戶提供更豐富的風險對沖和保險服務。期權服務會逐漸成為DeFi領域非常重要的樂高積木,進而推動DeFi的繁榮。

在連續幾周表現不佳之后,ETH 近日出現了強勁反彈,在上周六達到了 245 美元,這是自3月初以來的最高價格.

1900/1/1 0:00:00金色財經訊,MakerDAO社區對初創公司Centrifuge提出的兩項新的抵押品提案表示了強烈支持。該公司開發了一項協議,協議可使用戶將真實資產轉換為可發行帶息的ERC20代幣的證券.

1900/1/1 0:00:00由元界DNA總冠名的“FINWISE2020紛智云端峰會?海外場”于歐洲時間5月29日圓滿落幕.

1900/1/1 0:00:00記者通過中國政府采購網搜索發現,半年內,與區塊鏈相關的各地政府采購有30多項,如果算上采購時“提及區塊鏈”的項目,則多達2000多項.

1900/1/1 0:00:00上圖為BTC 2010-2020年至今的長期走勢,通過研究可以發現,以三次產量減半為時間分割點,從之前每一輪熊市的最低點一直延伸至各自周期內的產量減半時間點這一段時間周期.

1900/1/1 0:00:00本文由金色財經記者Maxwell,于6月12日首發金色財經網站。該文主要講述灰度投資旗下的比特幣信托基金,對于BTC的真實增持情況,以及對加密貨幣市場的影響,希望有助于讀者更清晰了解機構投資者的.

1900/1/1 0:00:00