BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+1.31%

ETH/HKD+1.31% LTC/HKD-0.83%

LTC/HKD-0.83% ADA/HKD+0.7%

ADA/HKD+0.7% SOL/HKD+1.96%

SOL/HKD+1.96% XRP/HKD+1.51%

XRP/HKD+1.51%隨著 Azuki 事件的發酵,NFT 社區和行業都在面臨著考驗。不僅各大藍籌 NFT 系列經歷了不同幅度的下跌,眾多 NFT 借貸平臺也承受了壓力。

市場甚至進一步猜疑,隨著 NFT 價格的進一步下跌,是否會將引發借貸連環清算,導致 NFT 價格進入新一輪的螺旋踩踏?

隨著 NFT 的發展,整個 NFTFi 市場新項目層出不窮,各類協議不斷涌現。

目前到底有多少 NFT 借貸平臺?作為 NFT 領域的一個較為“剛需”的產品,借貸協議數不勝數。僅 alchemy 就已收錄 42 個 NFT 借貸產品,由于其中大多產品并不流行,數據難以獲取。本文并不以此列表作為研究對象。

DeFiLlama 的數據顯示,目前 23 款 NFT 借貸協議已被其收錄并列入統計。截止本文發布時, 23 款協議總 TVL 已達 1.89 億美元。

僅從數據來看,這一數字頗為可觀。若使用 FT 進行并不那么對等的對比, 264 款 FT(同質化代幣)借貸協議總 TVL 高達 147 億美元,是 NFT 借貸 TVL 的 77.7 倍。而 FT 總市值約為 1.2 萬億美元,是 NFT 總市值 60 億美元的 200 倍。

Alameda從3個關聯地址收到BAYC、MAYC等120枚NFT:1月31日消息,PeckShieldAlert數據顯示,Alameda Research地址已從3個關聯地址(0xf8e0、Alameda Research 13 和 0x8bd7)收到120枚NFT,包括32枚 BAYC、1 枚 MAYC、81 枚 SAND 相關 NFT 和 6 枚 HAPE NFT。[2023/1/31 11:38:23]

盡管協議數量眾多,但從數據來看,受市場認可的協議卻僅寥寥數款。

在 NFT 借貸產品中, 5 款協議的 TVL 達到了千萬美元以上, 4 款協議 TVL 在百萬至千萬級之間。頭部協議優勢明顯,ParaSpace 和 BendDAO 兩平臺的 TVL 之和約為 9100 萬美元,約占所有 NFT 借貸協議 TVL 總和的 48% 。

今年 5 月 ,著名 NFT 交易平臺 Blur 引入了被稱為 Blend 的 NFT 借貸協議,并由此入局 NFT 市場新的賽道。與 Blur 相似,NFTfi、Arcade 均為采用了P2P模式的 NFT 借貸協議。

Switcheo Network將與Zilswap合作推出NFT市場:9月7日消息,Switcheo Network宣布將基于Zilswap推出一個NFT市場,預計將在9月15日推出,以紀念Zilswap一周年。基于Zilliqa的去中心化金融生態系統Zilswap將與Switcheo平臺合作,托管一個可訪問的包容性NFT環境。Switcheo平臺是第二層互操作性網絡。Switcheo還與以太坊網絡兼容,因為該網絡提供跨鏈橋。這將允許在Zilliqa上鑄造、交易和儲存NFT。(Crypto Adventure)[2021/9/7 23:06:52]

以 NFTfi 為例,該協議即為一款點對點 (P2P) NFT 借貸協議,這也是目前 NFT 借貸的主流形式。

NFTfi 出借頁面

在此類模式下,借方和貸方可在平臺上進行進行 1 對 1 的匹配,由一個貸方直接放款向一個借方。

P2P 模式更接近傳統世界的抵押貸款,平臺僅充當中介的角色。

在 P2P 模式下,所有報價和交易均在平臺完成,而抵押品則由平臺代為保管。如果借款人發生了違約事件,平臺則會將其抵押物拍賣。由于這種模式更接近“一單一議價”,此類協議的流暢交易依賴于大量的用戶,更接近“半人工”的色彩。但優勢是其借款交易更加具有多樣化,且對長尾資產更為包容。

藝術家FEWOCiOUS以210萬美元出售NFT:金色財經報道,18歲的跨性別藝術家FEWOCiOUS以210萬美元的價格出售Life Story NFT。該作品描繪了他從14歲到18歲的生活。[2021/7/1 0:18:38]

但具體而言,同為 P2P 借貸,各家又有所不同。

具體而言,NFTfi 更接近傳統貸款。貸方可自行設置貸款額、貸款期限、利息等。若貸款發生違約,其 NFT 資產將被質押給貸方,且貸方將有機會以低于其市場價值的價格獲得該 NFT。

Arcade 也是一個老牌借貸項目。該項目的前身為 Pawn.fi。與 NFTfi 相似,貸方需發起貸款請求,設定好借款類別、借款數額、還款期限以及借貸利率等細節,并以此為準簽署一筆約束性交易。此外,Arcade 還允許用戶將多個 NFT 封裝為一個 NFT 包,并將包作為單個資產抵押。而在借貸協議上也擁有更大的靈活性。今年 6 月底,一用戶即將 Found 鑄造的 FTX 債權代幣封裝為 NFT,并以此 NFT 作為抵押,將其價值 31307.81 美元的債權在該協議貸款 7500 美元。

《清明上河圖》NFT推遲上線日期:據國家建筑師團隊官方消息,原定于6月23日上線的《清明上河圖》NFT因接口出現異常及計算錯誤而將延期上線,具體上架發售時間未定。[2021/6/23 23:57:58]

Blur Lending 貸款列表

Blend 則是 P2P 借貸中較為特殊的一個。該協議可不設置到期日期,實現“永續貸”的效果,只要有放款人愿意用質押品貸款,Blend 就會自動重啟一個借款頭寸。只有在利率變化或其中一方想退出頭寸時,才需要進行鏈上交易。

而對于違約和清算,Blend 也有不同的設計。當拍賣觸發時,借款人可在 24 小時之內償還貸款。若貸款并未償還,則其貸款協議的利率將會進一步提高,讓其貸款拍賣變得更有吸引力,最終其貸款 APY 甚至可達 1000% 。若無人買斷貸款,放款人將在拍賣觸發 30 小時后收到作為抵押品的 NFT。

整體來看,大多數 P2P 模式的借貸產品均無需外部預言機的介入,這也是“點對點”的靈活所在,其利率和貸款價值均有借貸雙方協商決定,每筆貸款都是單獨匹配的。

點對協議的交易則是與P2P截然不同的借貸模式。ParaSpace、BendDAO 兩大頭部平臺均采用了此類模式。DeFiLlama 數據顯示。

其 TVL 之高,也一定程度上說明了點對協議借貸的高效率。P2P NFT 借貸允許更為靈活、定制化的貸款,而點對協議則允許 NFT 持有者更加快速、便捷的獲得流動性。

游戲公司雅達利正在整合Polygon,將把其NFT和Atari Token帶到Layer2:2月28日消息,Layer2聚合器Polygon(原MaticNetwork)表示,游戲公司Atari(雅達利)正在整合Polygon,將把其NFT和Atari Token帶到Layer2。Polygon的Layer2解決方案將提高Atari Token的可擴展性,并為Atari生態系統中的NFT和區塊鏈產品提升體驗。[2021/2/28 18:00:05]

在這種模式下,用戶抵押 NFT 之后可直接從協議獲得借款,無需等待合適的借款人完成“ 1 對 1 ”的匹配。與 FT 借貸協議類似,放款的資金則通常來源于流動性提供者,通過向協議提供資金,用戶可賺取借貸利息。

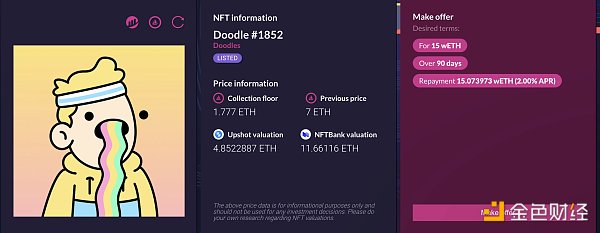

ParaSpace 借貸市場

以 ParaSpace 為例,該協議為用戶提供更為直觀、接近傳統 FT 借貸的市場和用戶體驗。用戶可將 NFT 存入,并從協議直接借入多種 FT 代幣。

BendDAO 借貸市場

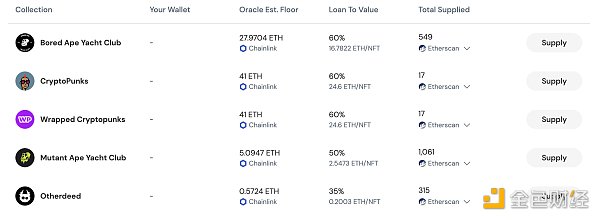

與 ParaSpace 類似,BendDAO 也由用戶直接向協議發起借款,協議通過統一的儲備金池子向借款人發放貸款。

在這種模式下,與點對點 NFT 貸款最大的區別則在于外部預言機的重要性。由于此類貸款并不是雙方自行約定的借款條款,所以其債務違約的清算機制與前述 P2P 平臺均有所不同。

此外,最為重要的是,在清算發生后,NFT 將在被拍賣后流向二級市場,而非轉手予放款用戶。正是這一區別,讓此類模式更加“自動化”,但也埋下了 NFT“螺旋下跌”的隱患。

無論是 BendDAO 或 ParaSpace,其喂價均采用了 Chainlink 預言機,采用 OpenSea 的地板價作為喂價數據。

JPEG'd 則是主流 NFT 借貸項目中的一朵奇葩。該協議并不采用存入 NFT、借出 ETH 的常規模式。而是仿照 MakerDAO,允許用戶存入 NFT 做抵押,借入合成穩定幣 PUSd。用戶可使用 PUSd 在協議上提供流動性并賺取利息。這一模式被稱為 NFDP(Non-fungible debt positions,非同質化債務頭寸)。與其他點對協議的借貸平臺類似,JPEG'd 使用 Chainlink 預言機來進行喂價。

當抵押品健康度不足之時,清算即會發生。

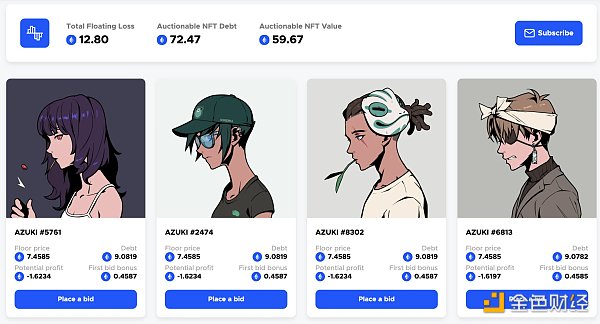

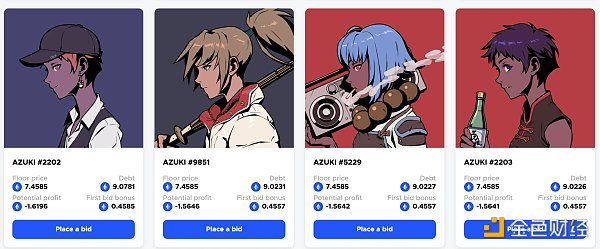

在 Azuki 事件發酵之后,Azuki 價格的極速下跌導致部分 NFT 的地板價跌破了債務價值。以 BendDAO 為例,目前總共 8 枚 Azuki 已出現壞賬,價值 59.67 ETH 的抵押資產卻欠下了 72.47 ETH 的債務。

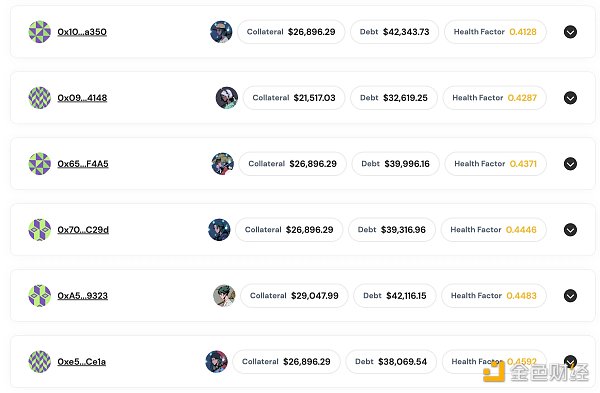

ParaSpace 也出現了相似的情況。在平臺上多筆貸款均已出現資不抵債的情況。

目前,有 13 筆(共 14 枚)Azuki的借貸清算已被平臺暫停,這些抵押品總計價值 35.99 萬。ParaSpace 表示暫停清算旨在給予用戶更多時間來補充流動性、償還貸款并提高健康度,后續將恢復清算。目前這批壞賬約為 10 萬美元,ParaSpace 表示有足夠的儲備基金來應對突如其來的狀況,其儲備基金完全可以覆蓋。

清算所導致的下跌螺旋可以有多恐怖?

在今年 4 月,BAYC 巨鯨 franklin 的銷號退圈,讓人們唏噓不已。Franklin 反復使用BendDAO ,在加杠桿和市場下跌的情況下配置了大量 BAYC。他一度擁有 61 只 BAYC,成為 BAYC 排名第 6 的大戶。而他的借貸金額也達到了驚人的近 2 萬 ETH。但在一連串的錯誤操作之下,最終 franklin 走向了大量的虧損,并由此退圈。

目前來看,NFT 借貸市場蓬勃發展,已經為市場帶了更加豐富的流動性和頗為豐富的想象空間及使用場景。但隨著 NFT 金融化的加劇,FT 市場中所蘊含的各種金融風險,也將在 NFT 市場蘊釀。隨著本輪大幅市場波動的顯現,未來 NFT 市場還會出現多少風險呢?

Odaily星球日報

媒體專欄

閱讀更多

金色早8點

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

本講將分四個部分介紹門限簽名的概念與應用:第一部分,介紹數字簽名的概念與分類,闡述其基本算法組成以及具備的應用功能;第二部分,針對數字簽名存在的單點失效風險引入門限簽名概念.

1900/1/1 0:00:002023年7月1日,一名攻擊者利用Poly Network的漏洞,在多條鏈上增發了價值420億美元的資產.

1900/1/1 0:00:00本周,對于 Gemini 和 DCG 之間的財務糾紛曾進行報道,詳見《Gemini 聯創下“最后通牒”.

1900/1/1 0:00:00原文:Javed Khan | celestia blog 編譯:GWEI Research 簡介 自去年發布以來,OP Stack 在匯總開發人員中獲得了巨大的吸引力.

1900/1/1 0:00:00原文:Outlier Ventures 編譯:GWEI Research我們的新論文 The Open Metaverse Under Attack – Fight Back 為 We.

1900/1/1 0:00:00作者:Lao Bai,ABCDE投研合伙人,Amber Group 研究顧問 來源:推特,@Wuhuoqiu 鑒于BTC生態最近這么火,最近也看了幾個BTC生態的一級市場項目.

1900/1/1 0:00:00