BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD-0.03%

ADA/HKD-0.03% SOL/HKD+1.76%

SOL/HKD+1.76% XRP/HKD-0.27%

XRP/HKD-0.27%作者:Cabin VC

RWA (Real World Assets,真實世界資產)概念正在受到更多的討論,在花旗最近一份給出的報告中,預計至 2030 年,高達 4 - 5 萬億美元的資金可能會流向這個市場。

RWA 主要指非區塊鏈系統的資產別類,最流行的 RWA主 要有以下幾類:現金(美元)、金屬(金、銀等)、房地產、債券(美債居多)、保險、消費品等,也涵蓋房地產、藝術品、氣候資產以及無形資產(如碳積分)等非證券類資產。其資產規模遠超 Crypto 原生,參考傳統市場數據,固定收益債券市場價值就達到 127 萬億美元。

然而,過去近十年的發展中,基于合規、技術、認知等方面的壁壘,RWA 進展緩慢。以 2018 年下半年曾跑出的 STO 概念為例,其市場規模長期難有突破。

隨后的 MakerDAO、Aave 等頭部 DeFi 協議相繼于引入 RWA 市場,允許真實資產的抵押借貸,但 RWA 概念仍未激起更大的水花。

烏克蘭monobank聯創:不支持比特幣支付:金色財經報道,烏克蘭monobank聯合創始人Mikhail Rogalsky表示,比特幣在歐洲和烏克蘭監管機構中“名聲非常糟糕”。由于我們擁有主要的重要業務,因此“與高風險資產合作將其置于風險之中”是不合邏輯的。[2023/8/10 16:18:21]

而在市場下行區間,DeFi 鏈上原生資產的收益大幅下降,無風險收益類產品在 DeFi 中的作用被重視,以鏈上國債(美債)為代表的基于固定收益的 DeFi 市場成為了 RWA 類別下的、具有更多可能性的敘事。

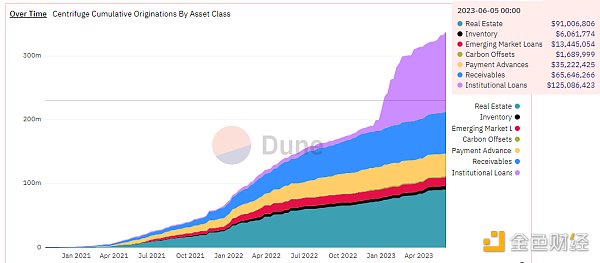

鏈上 RWA 本身就需要信譽、合規機構、市場共識等前提來承載,無論從資產流動性需求,還是從 DeFi/TradFi 的需求來看,短期國債相對更適合起步。我們可以將視線集中于 RWA 概念中這一細分場景,從 Dune 數據也展示出這樣的趨勢:

觀點:與CBDC相比,穩定幣的關鍵優勢在于可編程性:4月25日消息,Cointelegraph文章稱,在提供穩定價值方面,穩定幣和中央銀行數字貨幣(CBDC)似乎是一枚硬幣的兩面。然而,加密穩定資產可以提供完全不同的用例,而CBDC根本無法與之競爭。關鍵是可編程性,智能合約可以自動化并為貨幣添加新功能。可編程性允許資產支持和去中心化,這在當前的CBDC設計中是不可能的。開發人員應該利用穩定資產提供的可編程機會,而不是試圖與CBDC競爭。

穩定資產發行方明確表示,他們可以改善當前的貨幣體系,主要通過三種方式。首先,穩定資產有助于降低傳統金融活動的成本,例如通過DeFi和匯款進行去中心化借貸。其次,在經歷惡性通貨膨脹的國家中,人們使用穩定資產作為保護收入和穩定支付的手段,例如通過委內瑞拉的儲備協議。第三,穩定幣可用于更注重隱私的支付,例如MobileCoin(MOB)。穩定資產的這三個目的屬于當今金融體系的框架。因此,值得注意的是,理論上CBDC也可以解決穩定幣解決的問題。[2023/4/25 14:25:28]

DeFi 市場上,整體的 TVL 已從 2021 年 11 月的高點(約 178.79B)下降至目前 54.25 B, 下跌幾乎近 70%,DeFi 收益也在動蕩下跌,從高點跌至 3% 左右或更低,相對而言,加息導致的美債收益率已高于更加震蕩的 DeFi 收益。

美聯儲將調查其對硅谷銀行的監管:金色財經報道,美聯儲將調查其對硅谷銀行的監管,并于5月1日發布調查結果;美聯儲副主席巴爾將領導此次調查;美聯儲主席鮑威爾表示,需要圍繞硅谷銀行這一事件展開迅速、深入的調查。[2023/3/14 13:02:13]

接近 5% 的無風險年化收益,已經足以讓市場盯住 USDC / USDT 等穩定幣發行商在美債利息上的收益。相對于地產、傳統基金等 RWA 資產類別,鏈上美債或是一個安全、合規、流動性更好的選擇。

倘若面對一個龐大的債市市場預期,鏈上美債不再經由穩定幣,以更低的成本來增加流動性的釋放,同時給 DeFi 樂高再添一層預期。從這個角度來講,DeFi 無風險收益率將對標在 2 年期和 5 年期之間(4.5%),至少應不低于 10 年期美債 4%。

韓國當局正研究美SEC訴XRP案件等案例,以參考制定ST0相關規定:2月14日消息,據消息人士透露,韓國金融監督院下屬的數字資產研究組正在以虛擬資產相關的海外事例為中心進行研究,包括仔細參考預計最早于3月取得結果的XRP和美國證券交易委員會(SEC)之間的訴訟,以制定韓國國內證券型代幣(ST0)相關規定。

此前金色財經報道,韓國金融服務委員計劃允許ST0以證券形式發行和流通,區別于虛擬資產;韓國金融監督院院長表示,將統一代幣“證券屬性”判斷標準,并于本月召開說明會。(News1)[2023/2/14 12:05:10]

從流動性和定價權兩個方面來看待 RWA 的價值,美債 RWA 將是機構與資金從傳統市場自由流入加密領域的一個方式,美債本身即流動性,或能夠為市場引入新的流動性。

可從以下三個方向來關注:

OndoFinance:

通過代幣化基金的方式針對美債發售,為投資者提供四種債券,美國貨幣市場基金(OMMF)、美國國債(OUSG)、短期債券(OSTB)、高收益債券(OHYG)。用戶參與 KYC/AML 流程后可以交易基金代幣,并在 DeFi 協議中使用這些基金代幣。(例如,通過 KYC的 OUSG 持有人能夠存入 Ondo 開發的去中心化借貸協議 FluxFinance 借出其代幣,將 USDC杠桿化)

知情人士:SBF可能將前往美國接受問詢:金色財經報道,據三位知情人士透露,美國和巴哈馬當局一直在討論將FTX創始人SBF帶到美國接受問詢的可能性。最近幾天,兩國執法官員之間的溝通有所加強,因為他們在調查SBF在加密貨幣公司FTX的崩潰中所扮演的角色。其中一名知情人士說,SBF一直在與巴哈馬當局合作。

此前消息,FTX創始人SBF表示,要親自與監管方面進行會面。我的目標是為客戶做正確的事情。[2022/11/16 13:10:03]

*Ondo 需要 KYC 及一些個人信息,以及最小 USDC 規模要求。

Cytus Finance:

Cytus 旨在合規情況下,讓投資人在穩定幣不出金的情況下獲得美國國債收益。Cytus Finance 的美國國債池子混合了一年期,半年期,三個月和一個月期不等的債券。目前提供兩種有流動性的固定收益池子:5-6% 收益的房地產債權池和 2-3% 收益的美國國債池。

*相較于只能針對于美國用戶服務的姐妹公司 Robinland ,Cytus 旨在為美國以外的用戶提供服務,但仍需用戶完成 KYC 流程,以符合 SEC 的規定。

T Protocol

T Protocol 是鏈上無許可美債產品,基于 Liquity fork,旨在為無需許可的美債提供完整的 DeFi 可組合性。用戶可通過 USDC 鑄造 TBT(底層為 Matrixdock 的 STBT)。TBT 始終可贖回 1 美元的 USDC,收益通過 rebase 方式發放。

協議中的還有其他 Token :sTBT 由已經經過 KYC 的機構發行的 rebasing 代幣,作為 TBT 的抵押品;wTBT 是由 TBT 封裝的一種生息資產,用戶在獲得債券收益的情況下,可參與其他 DeFi 活動。在 velodrome、veSync 等 DEX 有流動性。

*其官網表明美國或其它被制裁地區不能使用,但實際使用中不需 KYC。

IPOR

市場上還出現了利率衍生品,旨在通過利率互換燙平利率波動。IPOR 利率反映 DeFi 市場的基準利率,開源讓其他人集成到智能合約中。DeFi 用戶可通過交易 IPOR 達到以下目的 對沖、套利 、推測。其做法和 LIBOR(London Interbank Offered Rate,即倫敦同業拆放利率)類似。

基于 RWA 資產的非足額抵押借貸協議

基于 RWA 資產的協議可提供抵押不足(Undercollateralized)的貸款,使得DeFi 投資者將資金借給不同的金融機構(如債券、房地產)等,由于金融機構在協議借貸時無需提供鏈上資產抵押,其所支付的利息往往更高,讓 DeFi 投資者獲得更高的穩定幣收益與回報。

這類協議為機構提供抵押不足的貸款方式各有不同,成熟的 Maple Finance、TrueFi、Goldfinch 等協議在 RWA 資產上的進展,可以體現出 RWA 資產與 DeFi 結合的最新趨勢。

Maple Finance

Maple Finance 引入的新流動性池:現金管理池,通過獨立的特殊目的公司(SPV)作為現金管理池的唯一借款人,以投資于美國短期國庫券。Maple 與合作平臺收取管理費用,其余收益均分配給存款人。

*經過 KYC 的非美國合格投資者才能參與。

由于 RWA 的鏈下資產上鏈涉及的合規性要求是所有賽道里最高的,其發展往往受到制約(參考之前 Terra 生態中紅極一時的 Mirror,股票 RWA 資產類別極佳,但合規問題的難度最大)。

在這種情況下,DeFi 與 RWA 資產的創新可能會重新回到合成資產的方向上。

該賽道以 Synthetix 協議為代表,合成資產能夠將股票、商品等鎖定抵押品以創建合成資產,以掛鉤的衍生品的形式進行鏈上交易。

無論如何,DeFi 與鏈下資產收益需要一個合適的接口,在市場下行區間,DeFi 需要來自內部或者外部的自我造血能力,有穩定價值的、有真實需求的 RWA 資產可能會帶來更新的用例。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

隨著美國證券交易委員會(SEC)對加密貨幣越來越不“友好”,SAFE + Token Warrant / Token Side Letter逐漸取代SAFT(Simple Agreement f.

1900/1/1 0:00:00作者:@Yinan_cycle / 來源:推特;整理:白話區塊鏈Ethscriptions是一種在以太坊上創建和分享數字藝術品的新方式,它使用交易calldata.

1900/1/1 0:00:00游戲作為數字時代人們娛樂的最主要方式之一,正在創造極大的產值。在 Web3 的世界中,游戲也一直被視為潛在的重要應用領域.

1900/1/1 0:00:00zkSync Era 主網 自3月24日上線以來,短短三個月,TVL便達到6.27 億美元,占整個Layer2板塊的6.48%,一躍成為第三大Layer2網絡,且每周增速將近 20%.

1900/1/1 0:00:00原文作者:waynezhang.eth上次LSDFi Map 發布后,我們的預測的產品大部分都已經出現,比如 LST 支持的穩定幣(R,TAI.

1900/1/1 0:00:00Forkast News 6 月 6 日刊登 Safeheron 技術 VP Kane Wang 的專欄文章,探討 Ledger Recover 陷入爭議困局的背后原因.

1900/1/1 0:00:00