BTC/HKD-4.37%

BTC/HKD-4.37% ETH/HKD-5.71%

ETH/HKD-5.71% LTC/HKD-3.79%

LTC/HKD-3.79% ADA/HKD-7.22%

ADA/HKD-7.22% SOL/HKD-11.35%

SOL/HKD-11.35% XRP/HKD-6.47%

XRP/HKD-6.47%作者:蔣海波,PANews

Maker正從一個古典DeFi協議轉向RWA(現實世界資產)方向,在將DSR(DAI存款利率)提高到3.49%后,終于讓普通用戶能夠通過頭部DeFi協議從美國國債中獲得收益。

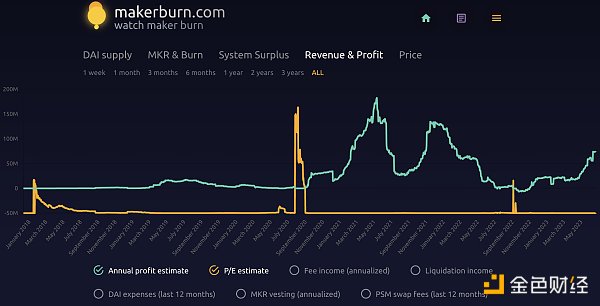

近期,MakerDAO的各項數據表現優異。根據makerburn.com的數據,截至6月29日,Maker每年產生的利潤預計為7367萬美元,創下了過去一年多時間來的最高值。當前的市盈率為8.43,也創下了歷史最低值,在DeFi項目中具備較強的競爭力。

如下圖所示,MakerDAO一年的凈利潤預計為7367萬美元。根據當前數據,Maker一年的穩定費(包括RWA)收入預計為1.18億美元,支出的MKR折合426萬美元,DSR支出預計658萬美元,過去一年清算支出93萬美元,PSM交易費用收入15萬美元,DAI支出3313萬美元。

Maker中RWA和加密抵押借貸產生的預期收益均在增加。一方面,最近一年來Maker在RWA上的投入不斷增加,在短期美債收益率超5%的情況下,Maker將超過20億美元的穩定幣儲備金用于購買美債或以其它可產生收益的方式(Coinbase Custody和GUSD PSM)持有。

動態 | 江卓爾解讀甘孜藏族自治州通知:冬天枯水期發電少,挖礦的就不要用了:金色財經報道,就甘孜藏族自治州發布《我州積極做好迎峰度冬保電工作》通知一事,江卓爾發微博稱,看標題,翻譯一下:雖然我們四川甘孜州,夏天豐水期棄水棄電很多,歡迎你們挖礦來用,增加我們收入,但是現在冬天枯水期了,發電少,你們挖礦的就不要用了,各電站要把大部分電賣給電網,不要自己礦場用光光,不然我們電就不夠用了,還要從外面買電。[2019/12/26]

另一方面,美債收益率的升高也促使Maker在6月19日將DSR和ETH、stETH等加密資產抵押借貸的最低利率從1%同步提高到3.49%,因此Maker中通過加密資產超額抵押借DAI的預期收益也在近期提高。

另外,隨著Maker終局計劃的推進,一系列降本增效的措施正在實施。截至6月29日,本月支出的DAI只有190萬美元,而今年3-5月每月的平均支出約為500萬美元。由于DAI支出部分參考的是過去一年的實際支出,因此該數據尚未體現在利潤的增加中。

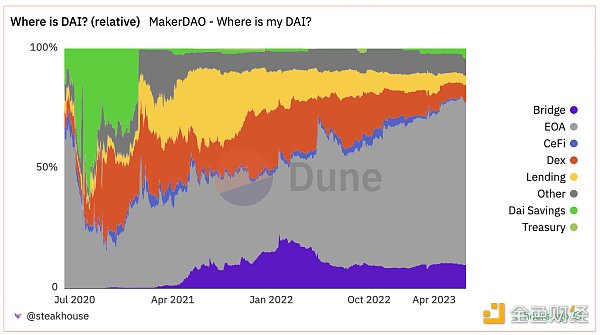

一年前,DAI發行量的51.7%來自于PSM中的USDC,Maker因此被詬病既承擔了USDC的中心化風險,又不能捕獲這部分價值,USDC的發行方Circle卻將發行穩定幣的美元儲備用于購買美債獲得收益。隨著Maker在RWA上的推進,這一局面發生了轉變,目前僅有8.8%的DAI抵押品為PSM中的USDC。

分析 | 幣安中簽解讀:最新中簽率顯示持倉逐步分散 機構投資者或有一定撤離:據TokenGazer觀察BNB最新的中簽信息,TokenGazer猜測機構投資者可能已經有一定程度撤離。

本次elrond中簽率僅為11.07%,大幅度低于one的30%和matic的58%;

總簽數10833,共計鎖定978.5萬BNB,約占BNB總體供應的10%,遠遠高于之前鎖定2%左右的量,說明BNB的持倉已經有了一定程度的分散。

而幣安自6月中宣布在9月隔離美國用戶后出現較大幅度的跌幅,時間點上和本次Launchpad抽簽時間段重合,可能說明機構投資者對監管有所顧慮已經出現一定程度撤離。[2019/7/2]

makerburn的RWA頁面顯示,由RWA抵押品鑄造的DAI達到14.2億,每年產生約5311萬美元收入。除此之外,根據RWA014存于Coinbase Custody處的5億USDC,每年產生的收入約為1300萬美元;PSM中的5億GUSD每年產生的收入約為1000萬美元。

目前,PSM中未被利用的穩定幣包括5億USDP和4.14億USDC。PSM中的USDP和GUSD均已達到設置的5億上限,Maker PSM的持有量分別占據這兩種穩定幣總發行量的50.5%與88.5%。

證券時報發文解讀比特幣價格暴力拉升的背后原因: 證券時報發文稱,這次拉升從各交易所分鐘級時間差來看,是從Bitfinex開始拉,然后被套利交易者迅速擴散到了其他平臺上。據幣圈一位專業投資者介紹,由于Bitfinex自己發行了USDT,然后用自己發行的USDT買入BTC,短時間內拉升比特幣價格,同時平臺上的空倉悉數爆倉,從而獲得大量BTC,接著再以BTC交換海量增發出去的USDT進而回收大部分的增發,并盈余大量BTC。[2018/4/15]

出于對中心化和安全問題的擔憂,Maker已計劃降低PSM中的USDP和GUSD上限。USDP將被用于RWA015中,PSM中GUSD的上限可能會被降低至1.1億美元。

Maker在RWA的投資中會先將PSM中的USDC等穩定幣贖回為美元,再用于購買美債,這一過程也在過去一年里加速了USDC發行量的減少。由于Maker PSM已經是USDP和GUSD的主要持有者,對這兩種穩定幣的削減甚至停用會對兩者的發行商造成更大影響。

在短期美債收益率超過5%的時期,Maker將DSR提高至3.49%,USDC等穩定幣的持有者可將穩定幣通過PSM 1:1地兌換為DAI,Maker再將這些穩定幣贖回為美元購買美債獲得更高的收益,可能形成雙贏的局面。

近期,Maker治理代幣MKR的利好除了來自于業務的增長外,還有回購、銷毀規則的潛在調整。

楊東教授解讀:央行開展對虛擬貨幣的清理整頓,切實保護金融消費者始終是基礎:楊東教授發文稱,當前虛擬貨幣交易存在一定風險與亂象,而投資者是風險的主要承擔者,因為區塊鏈技術應用于金融業態在包裝和銷售小額化金融資產的同時,也將金融風險擴散到了廣大小微投融資者之間。但值得注意的是,投資者是區塊鏈應用于金融業態的重要基礎,金融科技必然回歸到投資者保護。[2018/3/31]

MKR在MakerDAO系統中除了有治理權外,也充當著維持系統穩定的工具。當系統的債務大于系統盈余時,需要出售新的MKR來彌補債務;當Maker協議的盈余資金超過一定上限時,也會用收益來回購銷毀MKR。

Maker中設置有一個“盈余緩沖”(Surplus Buffer),協議的盈利(穩定費用和清算罰款等收入減去所有支出的DAI)會作為儲備保存在這里。按照現在的規則,當盈余緩沖中的資金達到2.5億DAI時,才會啟動MKR的回購銷毀。協議中目前已有的盈余為7050萬美元,還需要約1.8億美元的盈利才能進行下一次回購銷毀過程。

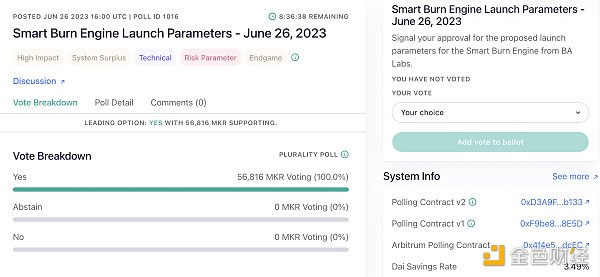

6月26日,Maker論壇中進行了“智能燃燒引擎(Smart Burn Engine)啟動參數”的名義調查投票,希望更改目前的回購銷毀規則。新的治理計劃將盈余緩沖的上限設置為5000萬DAI,當超過該上限后,智能燃燒引擎會自動在Uniswap V2的DAI/MKR交易對中用DAI購買MKR,并將所得的MKR和DAI組成交易對在Uniswap V2上提供流動性,LP代幣將轉移到協議擁有的地址中。

尹振濤解讀數字貨幣政策:對數字貨幣的監管還可以更嚴厲:中國社會科學院金融研究所法與金融研究室副主任尹振濤認為:對數字貨幣的定位不明確,各國對數字貨幣的監管都在同一起跑線上;各國的監管差異體現了背后的經濟博弈;從效果上看,當前國內監管做的還不夠,在某些領域,我們還可以更嚴一點;禁止ICO不應是阻礙區塊鏈發展的借口;數字貨幣交易被禁止,風險仍留在國內;未來各國的監管會漸趨一致。[2018/3/22]

截至6月30日,該名義調查投票已結束,贊成率為100%。若這項提案在后續的執行投票中通過并生效,由于現有的盈余已經超過新的上限,將直接開始用盈余購買MKR。

Maker在RWA上的投入已消耗PSM中的大量資金,這讓PSM中剩余的穩定幣不多。這可能也是Maker大幅提高DSR的原因之一,希望能以更高的利率吸引更多資金。但DSR提高導致的加密抵押借貸利率提升也可能降低Maker在加密抵押借貸中的競爭力,限制Maker的未來發展。

根據galssnode的數據,DAI的發行量在最近的一年多時間里一直處于減少的狀態,已從2022年2月的103億降至目前的46.8億,下降54.6%。DAI的規模決定著Maker協議的上限,通過超額抵押方式鑄造的DAI為Maker提供持續的穩定費用收入,通過PSM鑄造的DAI中的大部分儲備金也已用于購買國債產生收入。DAI發行量的下降對Maker產生不利影響。

除了可以鑄造穩定幣外,Maker也通過DSR合約將協議的部分收入分享給穩定幣的持有者,這屬于Maker的支出部分。在DSR的利率從1%提高到3.49%之后,DSR中的存款從1.06億DAI增加至目前的1.88億,也導致Maker的這部分支出增加。

根據Dune@steakhouse的數據,有67.9%的DAI由外部地址持有。Etherscan數據顯示持有DAI最多的地址為Pulsechain團隊控制的PulseX:Sacrifice地址。如果這類DAI的持有者增加DSR中的存款,將使Maker的支出增加。

如前所述,由USDC通過PSM鑄造的DAI比例已從51.7%降低至8.8%,剩余部分也必須保障DAI的正常贖回有足夠的流動性。同時,PSM中的USDP和GUSD也會在近期大幅下降,可用于投資RWA的資金已經不多。

隨著DSR的提高,Maker在鏈上穩定幣存款中的競爭力提高,也可能吸引新的用戶將USDC通過PSM鑄造為DAI以獲得更高收益。Aave上DAI的存款利率為2.6%,USDC的存款利率為2.83%,USDT的存款利率為2.69%,均低于Maker的DSR利率。若通過PSM用USDC鑄造DAI的資金增加,Maker用于購買美債的資金也會增加,使協議的收入增加,形成雙贏的局面。

盡管DAI的發行量在下降,但某些抵押品鑄造的DAI仍在上升,如wstETH。在過去3個月時間里wstETH-B Vault鑄造的DAI由9087萬增加至2.61億;wstETH-A Vault鑄造的DAI由1.81億增加至2.01億。同一時期,ETH-C Vault鑄造的DAI從2.95億減少至2.9億,并未出現明顯下降。這說明wstETH Vault中的新增抵押品并非來自于原來ETH Vault中的資金,確有新增資金進入。

MakerDAO的首個SubDAO Spark已經上線,DeFiLlama數據顯示目前Spark的TVL為1504萬美元,處于增長中。由于Spark帶來的特殊可組合性,存入DSR的DAI(sDAI)也可作為抵押品,進一步提高資金利用率。

Maker正從一個古典DeFi項目轉向RWA,近期對DSR和ETH、stETH等加密抵押借貸利率的調整將進一步增強Maker在RWA中的競爭力,削弱其在加密抵押借貸中的競爭力。

在業務的轉變過程中,Circle等穩定幣發行商面臨著重大競爭,可能不得不考慮將更多利潤分配給穩定幣的持有者。而對于USDP和GUSD,Maker PSM持有這兩種穩定幣超過50%的份額,對這兩種穩定幣PSM上限的調整將使兩者的發行商遭受重創。

由于可用于RWA的資金已經不多,這可能也是Maker近期提高DSR的重要原因。如果能借此吸引更多資金,未來在RWA上的投資金額也可能繼續增長。

MakerDAO論壇正對更改回購銷毀規則的提案進行投票,目前的盈余已超過新規則的上限,若新的規則開始實施,將開始進行回購,對MKR形成利好。

PANews

媒體專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:Helena L. ,Huang Z., Eocene Research我們通過鏈上數據分析和地址聚類算法.

1900/1/1 0:00:00作者:KINJAL SHAH,Blockchain Capital;編譯:Yvonne,MarsBit 發生了什么? 大約兩年前,NFT開始進入大眾視野.

1900/1/1 0:00:00作者:金色財經cryptonaitive2023年6月8日a16z crypto團隊發文表示, 2023年3月6日開始并持續12周的2023年Crypto Startup School于近期結束.

1900/1/1 0:00:00Azuki的地板價最近7天內下跌了約 44%,目前為9.4ETH。讓我們從數據角度探討下其背后的原因.

1900/1/1 0:00:00作者:FELIX ROEMER,COINTELEGRAPH;編譯:松雪,金色財經關于人工智能和加密貨幣行業整合的討論主要集中在人工智能如何幫助加密行業打擊詐騙.

1900/1/1 0:00:00ZK Rollup作為一種以太坊的擴容方式,它允許交易在鏈下進行處理,并在主鏈上以單個壓縮交易的形式合并.

1900/1/1 0:00:00