BTC/HKD-5.54%

BTC/HKD-5.54% ETH/HKD-10.15%

ETH/HKD-10.15% LTC/HKD-11.2%

LTC/HKD-11.2% ADA/HKD-8.86%

ADA/HKD-8.86% SOL/HKD-8.54%

SOL/HKD-8.54% XRP/HKD-8.22%

XRP/HKD-8.22%原文作者:TylerD 原文編譯:深潮 TechFlow

2021 年的時候,一切都是如此簡單。人們真的會購買 NFT,購買他們喜歡的作品,購買擁有稀有特征的 NFT。

我們加入 Discord 群組與其他持有者聯系。社區形成了,交流變多了,持有人也在增長。然后,金融開始滲入這個成熟的市場,事情開始改變。

許多人將 NFT 的金融化視為市場成熟的標志。有人認為這將為更大的參與者和更多的主流參與者打開大門。

但情況真的是這樣嗎?

至少對于 NFT 市場的一個重要領域——PFP 領域來說,金融化似乎已經破壞了我們曾經熟知的 NFT。在這篇文章中,TylerD 通過研究 NFT 的金融化,包括市場和交易創新、代幣激勵、借貸和 NFT 永續合約/期貨,以及它們對市場的影響,發表了自己的看法。

總體影響:負面

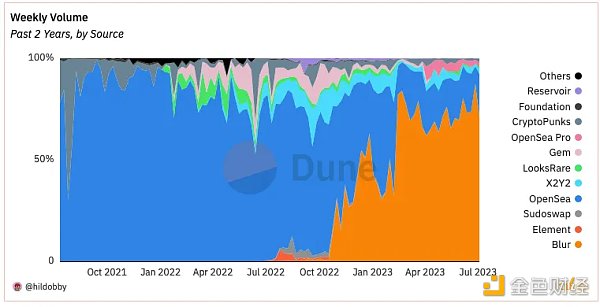

在過去的周期早期(即 2020 年末至 2021 年初),NFT 市場就像是一個無序的西部荒野,而 OpenSea 是王者。

就像它的名字一樣,它是 JEPG 開放廣闊的海洋。它可以說是 2021 年牛市周期中最大的贏家,從每月數十億美元的收入中獲得了數百萬美元的費用。

他的成功帶來了競爭,首先是 LooksRare,然后是 X2Y2、Gem 和 Sudoswap,最后是 Blur。

Adrienne Harris正式擔任紐約州金融服務管理局負責人:金色財經報道,周二,紐約州參議院確認前聯邦官員兼教授Adrienne Harris將擔任紐約州金融服務管理局(NYDFS)負責人。自2021 年 8 月被提名以來,Harris一直擔任 NYDFS 的代理主管。Harris曾是奧巴馬白宮經濟政策特別助理,最近還擔任數字美元基金會的董事會成員。

周一在州參議院財政委員會舉行的提名聽證會上,Harris表示,希望加強監管機構的 BitLicense 團隊,以清理積壓的紐約標志性加密貨幣許可證申請。(Coindesk)[2022/1/26 9:13:33]

這種競爭催生了 NFT 市場中的新功能,提升了交易體驗。這些功能太多了,無法一一列舉,但其中一些有影響力的功能包括:

分析圖表和更好的數據訪問;

批量購買 NFT 和上架;

通過接受競價進行批量出售 NFT;

實時競價和競價深度分析。

當時,這些功能受到了歡迎,現在仍然很受歡迎。但它們是第一個開始改變 NFT 交易者和收藏家對他們的 JPEG 圖像看法的功能。

曾經是具有特征和功能的獨特數字收藏品,持有者與之產生聯系并重視持有的物品。現在,它們的非同質性正在消失,代幣正在變得同質化。

批量購買可以說是第一個使 NFT 走上這條道路的功能。一次性批量購買 NFT 改變了購物體驗,能夠通過競價批量出售改變了銷售體驗。

雖然在 NFT 的 Discord 群組中,掃地板經常受到歡呼,但很快更精明的持有者意識到了問題——大多數掃蕩者更有可能成為賣家,以此類推。他們并不關心自己擁有哪些 NFT,它們只是可以買賣的代幣而已。

尼日利亞證券監管機構成立金融科技部門研究加密貨幣:9月3日消息,尼日利亞證券交易委員會(SEC)總干事Lamido Yuguda表示,該國證券監管機構成立金融技術部門,研究加密投資和產品,以制定監管措施。Lamido Yuguda表示,“我們正在密切關注這個市場,看看我們如何出臺法規,幫助投資者保護他們在區塊鏈的投資。”

他沒有提供發布法規的時間框架,但表示一旦尼日利亞銀行系統允許使用加密貨幣,尼日利亞SEC將介入監管。尼日利亞SEC會試圖監管加密貨幣,理由是它們符合證券交易的條件。(路透社)[2021/9/3 22:58:08]

因此,盡管這些功能使交易體驗更好,但收集和持有基礎資產的體驗卻開始惡化。這些交易功能的進步帶來的影響是負面的,即使當時并沒有完全意識到。

但與下一階段的市場競爭:代幣激勵的影響相比,高級交易功能的影響就顯得蒼白無力了。

到 2022 年末,大多數 PFP 項目已經消亡。那些幸存下來的項目似乎是有希望成功的。

新一代項目由 Bored Ape Yacht Club(BAYC)領導,其后是 Azuki、Doodles、Moonbirds 和 Clone X,每個項目似乎都有自己獨特而強大的社區。

然而,在 2023 年 2 月,一切都發生了變化。Blur 宣布了空投和第二季的挖礦。早期用戶通過空投獲得了$BLUR 代幣,為市場提供了超過 2.75 億美元的流動性。

日本金融管理局或考慮對比特幣交易加杠桿設限:日本金融服務機構今年春天成立的一個研究小組的成員已經開始討論對杠桿的限制,因為數字貨幣的用戶有能力用大量的杠桿進行投機。[2018/6/19]

隨著刺激措施,這些流動性重新涌入 PFP 市場,價格連續幾周上漲。而另外約 3 億美元的空投承諾吸引了新的(看起來是 DeFi 原生的)交易者進入這個領域。

挖礦者可以通過上架和競價 NFT 來獲得積分。而聰明人自然而然地找到了如何操縱系統的方法。這些投機者購買 NFT 并沒有獲得獎勵,一旦他們的競價被接受,他們也不會積累積分,因此游戲變成了:盡可能保持競價高,但不被接受。

這揭示了一個事實,這些農民并不真正想要這些 NFT,他們只是想積累 $BLUR 代幣的積分。

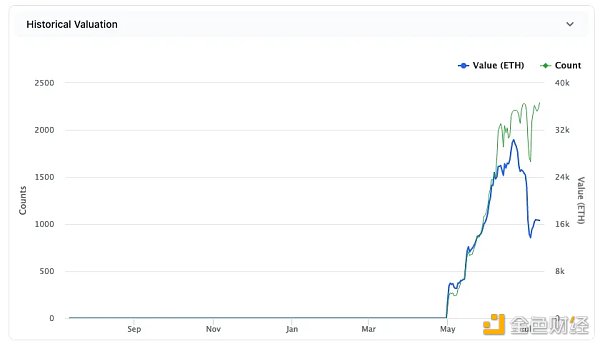

在 BAYC 市場上,這個問題在一些知名交易者/創始人/OSF 和 Mando 進行了 Bored Ape 交易后變得更加明顯。他們在短短幾秒鐘內以 5, 545 ETH(當時價值 900 萬美元)的價格一次性出售了 71 個 BAYC。

而在 Blur 參與競價的投機者剛剛吸收了 71 個他們不想要的 BAYC NFT,接著就引發了連鎖反應。一群人開始互相交易這些 NFT 以獲取積分。

于是,人們看到了這兩件事情:

同樣的 NFT 被反復交易數十次;

價格開始下跌。

投機者已經計算出每筆交易可以承受的可接受損失,只要他們通過積分抵消足夠的 Blur 積分。從 2023 年 2 月開始,這種情況導致資產價格逐漸穩定下降,一直持續到現在。

可以爭論的是為什么新買家沒有進入這些生態系統。許多人指出團隊和創始人在執行和愿景方面的不足。這確實有一定道理。

香港特首林鄭月娥:香港金融科技生態蓬勃發展,涵蓋區塊鏈等應用研發:6月6日,粵港澳大灣區金融科技論壇在在香港舉行。香港特區行政長官林鄭月娥表示,目前香港金融科技生態蓬勃發展,業務涵蓋區塊鏈、移動支付、網絡安全、人工智能、大數據、程序交易等應用研發。香港特區政府很愿意在這個發展過程中扮演一個“促成者”和“推廣者”的角色。[2018/6/7]

但另一個推動因素——也可能是更重要的一個——是這些 NFT(尤其是 PFP)失去了神秘感。購買一個被反復交易數十次的 Bored Ape 并不那么令人向往。

著名的 NFT 交易者 Cirrus 做了一個類比,他說走進一家勞力士店,看到幾個奢侈品收藏家整個早上互相扔勞力士手表。你會想買那些勞力士嗎?

隨著這個過程的進行,最初吸引許多人進入 PFP 市場的特點(與特征的認同,購買一張值得作為個人資料圖片的 NFT,接入社區)逐漸消失。

這些 PFP 變成了用于交易以積累$BLUR 代幣的代幣。它們的非同質性進一步降低,這就是為什么我認為代幣激勵對市場的影響是負面的原因。

總體影響:積極

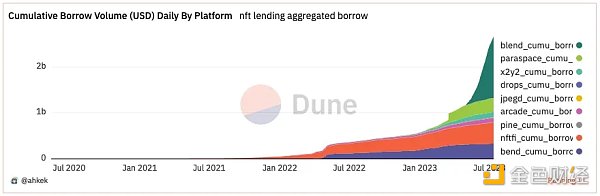

在市場戰爭繼續醞釀的同時,一個新的金融領域開始起飛:NFT 借貸。

今年 4 月,NFT 借貸市場的累計交易額突破了 10 億美元,而在 Blur 推出其 Blend 平臺后,該市場最近在 6 月突破了 20 億美元的門檻。

美國財政部長表示 金融穩定監督委員會已成立專注于加密貨幣的工作組:美國財政部長史蒂文·姆努欽(Steven Mnuchin)周五表示,金融穩定監督委員會(一個評估金融體系風險的政府機構)已經成立了一個專注于加密貨幣的工作組。Mnuchin表示他們非常關注加密貨幣,要確保壞人不能用這些貨幣做壞事。Mnuchin補充說,這個問題也是美國政府需要與G20國際組織合作的。在談話中,Mnuchin還提出美聯儲最近不太可發展自己的數字版本的法定貨幣,他表示美聯儲和美國財政部認為目前沒有必要這樣做。[2018/1/13]

NFTfi 是首個進入市場的平臺,在 2021 年春季推出,并在 2021 年底達到了約 4 億美元的交易量。

該產品相當簡單。NFT 持有者將其資產作為抵押品,并設定所需的貸款條件,借款人則對這些 NFT 提出報價。如果 NFT 持有者接受了這些條件,他們將接受交易,并收到 WETH,同時 NFT 將進入托管。如果貸款按時還清,持有者將收回 NFT;否則,借款人將獲得 NFT。

隨后,其他競爭者進入市場,包括 Arcade.xyz 等其他點對點借貸協議和 BendDAO 以及 JPEG'd 等點對池協議。貸款期限變得更長,年利率也降低了。

很快,NFT 持有者有了幾個選擇,像 BendDAO 這樣的新參與者宣傳了沒有償還日期的貸款,只要資產價值保持在一定的清算閾值以上。

然后,在 2023 年 5 月,Blur 推出了其 Blend 計劃,將借貸和一種期權市場(Buy Now, Pay Later) 添加到其協議中,并提供貸款報價的代幣激勵。

貸款價值比(LTV)上升,年利率直接降至 0 。更多的杠桿進入生態,這在最近的 Azuki Vegas 派對、Elementals 災難和隨后的 PFP 清算連鎖效應中變得越來越明顯。

盡管一些人可能認為 NFT 借貸存在潛在的負面影響,因為杠桿交易通常會以災難告終(尤其是對于經驗不足、過度暴露的交易者),但對我來說,這個功能更多地是正面的。

能夠以 NFT 作為抵押品獲得流動性,使得持有該 NFT 更容易更長時間地保留。

而且,像 NFTfi、Arcade 甚至 Zharta 這樣的協議允許對特定的 NFT 進行特定的報價,因此特征、稀缺性等在借貸過程中確實具有價值。

非同質性實際上是有回報的,所以我認為 NFT 借貸是一個正面的評價。

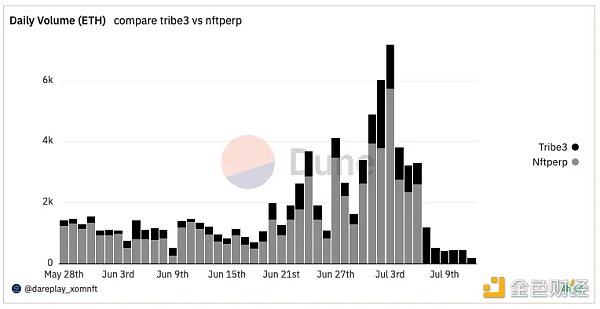

可以說,在 NFT 熊市中,最熱門的金融趨勢之一就是通過永續合約協議(如 NFTperp 和 Tribe)以及 Wasabi(點對點)進行 NFT 做多或做空。

永續合約和期貨允許交易者對資產未來的價格進行投注,通常使用杠桿。例如,NFTperp 允許用戶在交易中使用最高 10 倍的杠桿(這意味著 1 個 ETH 的賭注相當于 10 個 ETH 的規模)。永續合約和期貨的區別在于,永續合約可以無限期保持開放,而期貨有設定的到期日期。

簡要介紹一下這些協議的工作原理:永續合約協議使用虛擬自動化做市商(vAMM)允許交易者對 NFT 進行做多(認為價格會上漲)和做空(認為價格會下跌)的投注。正如知名的加密貨幣 KOL 0x Foobar 所描述的 vAMM,它們的運作方式類似于 Uniswap v2 池,但沒有實際的流動性。它們通過算法模擬具有流動性,并根據做多和做空的交易量上下調整價格。

這個產品可以讓持有者通過開設空頭頭寸來對沖其 NFT 的價值下跌,讓沒有足夠資金購買 NFT(比如 35 個 ETH 的 BAYC)的人可以通過任意金額的多頭頭寸押注其上漲,還可以讓那些認為某個 NFT 將下跌的人通過做空來押注這一走勢。

這三種用例都是有意義的,并在交易者的全面交易策略中占據一席之地。但這些交易和底層模型都有局限性,在極端市場事件中可能會受到考驗,而 NFTperp 剛剛以艱難的方式發現了這一點。

最近,NFTperp 出人意料地關閉了其平臺,稱其在期貨交易中積累了 5.18 億美元的壞賬。他們已經分享了一些發生的細節,但很可能是由于 Azuki Elementals 鑄造和隨后的清算導致 NFT 市場的大幅下跌,增加了 NFTperp 的做空交易量,從而給系統帶來了無法吸收的沖擊。

這一舉動使得 Wasabi 和 Tribe 成為了市場上僅存的做空協議。

總的來說,NFT 永續合約、期權和期貨是最新且最不成熟的 NFT 金融市場,一些人認為 NFT 永續合約從設計上注定會失敗(這個觀點值得單獨討論)。

但有一件事是清楚的——在迄今為止討論的所有金融方面中,永續合約和期貨可能對保持非同質性的影響最為負面。

從表面上看,唯一重要的是地板價(更準確地說,是 vAMM 的預言機價格)。整個社區和收藏品都被簡化為屏幕上的數字。稀有物品并不重要。所有的押注都與地板價的波動相關。

因此,我對 NFT 永續合約、期權和期貨給予了負面的總體評價。

這里所闡述的觀點主要集中在 NFT PFP 領域,因為 Art Blocks 和更廣泛的數字藝術市場,以及游戲和元宇宙等其他 NFT 領域,在很大程度上沒有受到代幣激勵和福利的影響。

有趣的是,Art Block 指數在過去一年略微上漲,而 PFP 指數下跌超過 50% 。

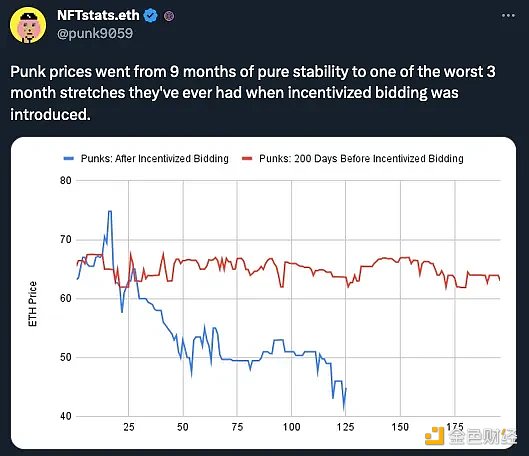

也許最具破壞性的證據是 CryptoPunks 市場,在被添加到 Blur 激勵競標之前,它保持了 200 天的穩定 10% 的范圍,之后出現了 120 天的極端波動,漲跌幅達到 + 15% 到 -40% 。

因此,總結評估 NFT 金融化對 PFP 領域的影響:

高級交易功能 ——消極;

代幣激勵——消極;

借貸——積極;

期貨、永續合約和期權——消極。

隨著非同質化代幣市場的發展,我們開始看到各種功能和機制對這個新市場的影響。許多功能和機制產生了巨大的意想不到的影響。但是,這些金融創新大多侵蝕了 NFT 的非同質性。

這種去除非同質性對收藏家持有這些資產的欲望產生了負面影響,并在市場中得到了體現。可悲的是,對這個市場造成的損害可能是不可逆轉的,可能的結果是現有的 PFP 收藏品永遠不會再見到 ATH。

也許我們的早期 NFT 市場并不需要這么多的金融化,也許新的創新將重新激發非同質性。

深潮TechFlow

個人專欄

閱讀更多

金色財經

金色薦讀

區塊鏈騎士

金色財經 善歐巴

Block unicorn

Foresight News

一些跡象表明,Solana 或有重拾往日光環的可能。在 FTX 崩塌半年多后,市場傳來 FTX 2.0 重啟消息,且該重啟計劃可能已引起了包括納斯達克、Ripple、貝萊德等大型公司的興趣.

1900/1/1 0:00:00作者:TURNER WRIGHT,COINTELEGRAPH;編譯:松雪,金色財經破產的加密貨幣交易所 FTX 推出了一個客戶索賠門戶,該門戶運行了大約一個小時,然后因不明原因下線.

1900/1/1 0:00:00來源:Coindesk;編譯:比推BitpushNews Mary Liu門外漢對加密的最大誤解是什么:比特幣這樣的加密貨幣不是“真實的”.

1900/1/1 0:00:00編者注:CoinList將于2023年6月15日UTC時間17:00開始Archway社區銷售活動.

1900/1/1 0:00:00編譯:吳說區塊鏈 看點速覽 ●對于投資者來說,他們非常期待比特幣現貨 ETF,我們來看一下這個產品的機會和影響會是什么樣的.

1900/1/1 0:00:00作者:萬物研究院 過去五年,DeFi 經歷了飛速的發展,尤其 2020-2021 年,DeFi TVL 從數億美元增長到數千億美元,史稱 DeFi Summer.

1900/1/1 0:00:00