BTC/HKD+2.01%

BTC/HKD+2.01% ETH/HKD+1.89%

ETH/HKD+1.89% LTC/HKD+3.21%

LTC/HKD+3.21% ADA/HKD+5.26%

ADA/HKD+5.26% SOL/HKD+3.11%

SOL/HKD+3.11% XRP/HKD+4.04%

XRP/HKD+4.04%上周,有美國支付寶之稱的Paypal宣布發行穩定幣PaypalUSD(簡稱“PYUSD”),加密領域再度被攪起風云。

Paypal作為美國規模最大的第三方支付機構,在SEC監管愈演愈烈的關口發布穩定幣,動機難免讓人遐想,考慮到其穩定幣在Paxos上發行,而就在2月前,由于SEC的起訴,幣安緊急下架了與Paxos合作的穩定幣BUSD。

從行業來看,眾多人士對Paypal寄予厚望,認為大型機構的入場將有可能為監管的放松奠定基礎。但在發行的背后,中心化迷思與局限性場景也正縈繞其中。

由Paypal引發的猜測,正不斷發酵。

雪中送炭:PYUSD的前世今生

2023年8月8日,美國支付巨頭Paypal正式宣布推出其穩定幣PYUSD,成為美國傳統大型金融機構發行穩定幣的首家企業。

據官網描述,PYUSD由Paxos Trust Company與Paypal合作發行,可實現美元1比1錨定。為保障其償債能力,與Tether類似,PYUSD由美元、短期美國國債和現金及等價物實行足額抵押,并將由Paxos 從 2023 年 9 月起開始發布 Paypal 美元公開月度儲備報告,明細其儲備細節。Paxos還將委托獨立的第三方會計師事務所進行PYUSD儲備資產價值的公開鑒證,按照美國注冊會計師協會(AICPA)制定的鑒證標準執行定期檢查,以確保其資產安全性與完整性。

PYUSD介紹,圖片來源:官網

從實際應用場景出發,PYUSD可支持美元與其他加密貨幣轉換,包括但不限于在兼容錢包中轉移、點對點穩定幣支付以及PYUSD付款等實際場景。該穩定幣將率先在Paypal 使用,此后將拓展用于小額支付程序Venmo,并逐步推廣其他應用程序。目前,該幣種僅限美國用戶使用,但由于其在以太坊區塊鏈上發行,因此該幣種可對開發者、錢包及Web3相關社區開放。

外媒:超1/3美國國會成員獲得過SBF或FTX其他高管的資助:金色財經報道,在美國國會535名參議員中,超過三分之一獲得過SBF的資助,目前至少已經確認的數字是196人,這些人均從SBF或FTX其他高級管理人員那里獲得過現金競選支持。大多數國會成員表示已經將資助交給了慈善機構以消除SBF的“捐款污點”,還有部分人員與美國司法部進行了接觸將會補償FTX受害者。[2023/1/17 11:17:10]

值得注意的是,為了規避此前Paxos被指控的未注冊證券發行風險,Paypal公開表示不會向PYUSD穩定幣的用戶提供收益,而通常,Paypal 存款年利率最高在4.3%左右。

對于不太熟悉Paypal的人而言,或許會訝異其突然入局的現實性。但早在10年前,Paypal就已關注加密貨幣。

早在2013年加密貨幣初露頭角時,時任Paypal的總裁David Marcus就曾表示考慮將加密貨幣加入融資工具。2014年,Paypal與Coinbase、BitPay和GoCoin等加密企業首次建立合作。

2018年,Paypal向美國專利商標局(USPTO)提交了“加速虛擬貨幣交易系統”的專利申請,同年,Coinbase允許美國用戶從Coinbase直接將法幣免費提取到Paypal賬戶。

2020年10月,Paypal正式進入加密市場,支持美國用戶使用比特幣、以太坊、BCH和萊特幣等加密貨幣交易。在當時,平臺僅允許客戶通過內部借據憑證形式購買,但不允許提現以及錢包間轉移,更像是內部的支付憑證。

到今年,PYUSD正式發布,縱觀時間線,Paypal的入局遠非一蹴而就,而是鋪墊已久的結果。作為坐擁4.31億元活躍用戶的美國第一大支付機構,Paypal在此時的入局對于深陷監管漩渦的加密領域而言無疑是雪中送炭,也讓行業人士感受到近期少有的積極信號。

美國受托人對FTX聘請紐約律師事務所Sullivan and Cromwell提出異議:金色財經報道,一名美國受托人對FTX聘請紐約律師事務所Sullivan and Cromwell提出異議。

美國受托人安德魯·瓦拉(Andrew Vara)于1月13日提交的文件稱,由于Sullivan and Cromwell此前與破產的加密交易所有聯系,可能存在利益沖突。它寫道:“S&C提交的披露完全不足以評估S&C是否符合破產法的無沖突和無利益標準。”[2023/1/15 11:12:26]

畢竟傳統機構的進場對于當前已是難得,而Paypal龐大的支付渠道、潛在的受眾群體、以及完善的基礎設施對于加密貨幣的拓展積極作用也不言而喻,而在合規方向,實力強勁的Paypal與監管機構的密切度也會更甚其他企業。

行業一致的觀點是,在Coinbase、bianance相繼被起訴,Paxos被迫停止發行BUSD的現階段,傳統機構發行穩定幣是頗為微妙的。

去年6月,Paypal成功取得本地加密貨幣許可證,與其合作的Paxos是紐約州金融服務部管轄的合法信托機構,不論是從市場體量還是從資格審查而言,監管對其只能慎之又慎。Paypal也披露,在PYUSD推出前已經與美國監管機構和政策制定者進行了廣泛的討論。

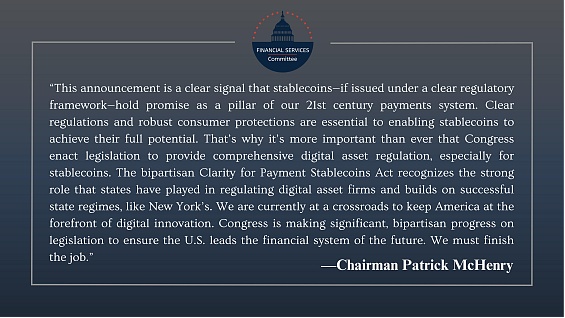

不出所料的是發行后,眾議院金融服務委員會民主黨領袖Maxine Waters公開發表了批評,認為錨定資產并未處于監管中。頗為諷刺的是,共和黨Patrick McHenry所描述則與民主黨大相徑庭,認為Paypal的穩定幣顯示出作為支付系統的前景。黨派間對穩定幣以及加密的傾向搖擺不定,意味著兩黨的競爭也將直接決定加密的走向,在此其中,Paypal的屬性則更顯而易見。

但無論如何,Paypal的入局仍是積極利好,但也引出一個問題,為何要在此時發行穩定幣?

美國公司Topps計劃以NFT形式拍賣稀有棒球卡:2月11日消息,生產火箭筒口香糖、糖果和收藏品的美國公司Topps宣布,該公司計劃以NFT形式拍賣地球上最稀有的棒球卡之一:Topps 1952 Mickey Mantle卡。Topps 1 of 1“Timeless Collectible”將作為不可替代代幣(NFT)發行,并于2022年3月1日在NFT市場Opensea上出售。(Bitcoin.com)[2022/2/11 9:45:32]

Paypal戰略:利潤率危機與穩定幣求生

從時間來看,Paypal穩定幣戰略可謂一波三折。最早要追溯至去年,2022年1月,由于開發者在 iPhone 應用源代碼中發現“PayPal Coin”,Paypal無奈向媒體透露正在探索穩定幣。隨后,據吳說報道,Paypal曾于去年嘗試與FTX合作,但由于后續暴雷事件的發生而被暫停。一樣的場景同樣發生于今年,原計劃2月份發布的PYUSD由于Paxos的審查再度宣告暫停。

鏈上數據也充分顯示這一點,2022年11月8日Paypal完成共計110萬PYUSD的首次發行,今年2月1日在此鑄造2640萬枚,但于23日將已有的2550萬枚銷毀,再到8月3日,重新鑄造2490萬枚。

由此可見,Paypal實際上急于發行該幣種,但由于監管一緩再緩,因此考慮目前發布極有可能是源于監管方向的松動。盡管尚無絕對跡象表明此點,但從事件表現來看,Ripple勝訴、美國共和黨派接連提出2項關鍵法案支持加密領域,均可從側面給予一定印證。

從發行目的來看,在Paypal總裁兼首席執行官Dan Schulman的描述中,此舉是希望憑借穩定幣鞏固其在數字支付的前沿地位。表述頗為委婉,但從股價可以窺見的事實是,增長乏力的Paypal急需加密貨幣這一新的經濟增長點。

富國銀行股票策略主管:拜登若當選美國總統將引發股市震蕩,或殃及比特幣:富國銀行股票策略主管Chris Harvey表示,如果美國總統候選人拜登擊敗特朗普,美國股市可能會發生動蕩。Harvey認為,拜登的當選是目前市場上的主要風險,并且這一影響并未“定價到市場當中”。

歷史數據表明,在美國總統大選之后比特幣的價格往往會大幅上漲,此前2012年和2016年都是如此。特別是在2017年特朗普上臺一年后,比特幣價格達到了接近20000美元的峰值。如今受新冠疫情影響,經濟遭受了重大打擊,這一規律可能會被打破。而一旦特朗普無法獲得連任,美國股市的走勢可能會繼續惡化。(CNBC)[2020/6/30]

從業務構成而言,Paypal與其他支付機構相比并無二致,作為涵蓋消費者與商戶的整合式支付服務商,核心產品包括Paypal、Venmo、Xoom、 Braintree、Zettle 和 Hyperwallet,其中Venmo具有社交屬性, Xoom提供跨境支付,Braintree提供收單服務,Zettle 提供線下支付設備,Hyperwallet提供機構支付服務。

可以看出,Paypal非常類似于我國的支付寶,但不同于支付寶運營的絕對領先地位,Paypal的市場競爭更為激烈。美國的支付格局尤為復雜,Paypal、Square、Stripe競爭呈白熱化,亞馬遜、谷歌等流量巨頭也未落后,通過自建支付網絡饞食份額。因此在第三方定位的Paypal,上游需給予網絡抽成,下游需搶占商戶、機構、消費者市場,市場營銷、研發及管理費用方面的把控尤為被動,在此前提下,企業利潤率劣勢凸顯。

Paypal手續費高昂,常規手續費高達4.4%,幾乎是同類型對手最高的存在,但由于極高的營運成本,利潤率卻在持續下降。2022年全年,Paypal凈利潤率為8.79%,低于2021年的16.43%,其中營運總成本為211.51億,占總收入比例達到76%。橫向比較總營收與之相似的VISA,營運成本僅27億美元,凈利潤高達50%。從TPV來看,Paypal1.36萬億的總支付額,相比270.56億美元的凈收入,抽成率大概在1.98%,同一類型的支付寶在我國的抽成低至0.11%。

動態 | 美國電視運營商Comcast聘請新CTO 開展基于區塊鏈的廣告業務:5月23日,美國e有線電視服務商Comcast旗下互聯網視頻廣告投放商FreeWheel表示,其基于區塊鏈的數據共享產品Blockgraph將開展宣傳活動,同時聘請視頻公司Eyeview前首席技術官Utpal Kalita擔任該項業務的首席技術官。Kalita表示,這將是營銷人員首次在沒有第三方公司情況下,通過Blockgraph區塊鏈賬本系統跟蹤交易,使用CRM數據或其他第一時間的受眾數據來匹配電視分銷商的目標數據,比如家庭IP地址或Wi-Fi網絡。[2019/5/24]

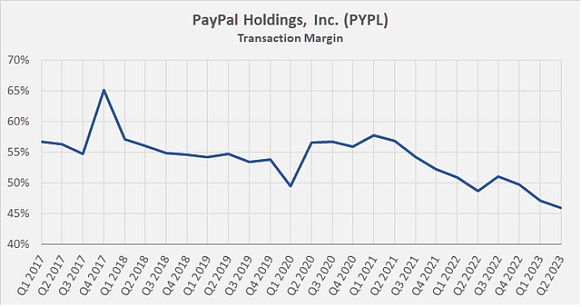

今年以來,Paypal的交易利潤率持續下跌,來源:Deep Value Ideas

簡而言之,因為成本太高,Paypal很貴,但是賺的卻很少。這帶來的困境是,業務具備高脆弱性,需花費更多成本去維持這種昂貴的費率,否則將陷入負面循環。

數據與實際表現一致,盡管Paypal的第二季度業務表現尚可,但降低的利潤更令投資者矚目。報告顯示,2023第二季度,Paypal凈營收73億美元,與上年同期68億美元相比增長7%。但交易利潤率持續下降至45.9%,上個季度為47.1%,上一年為49.7%。護城河走低從用戶數也可看出,截至2023年6月30日,Paypal活躍賬戶總數為4.31億,低于3月31日的4.33億,為連續第二個季度環比下降。

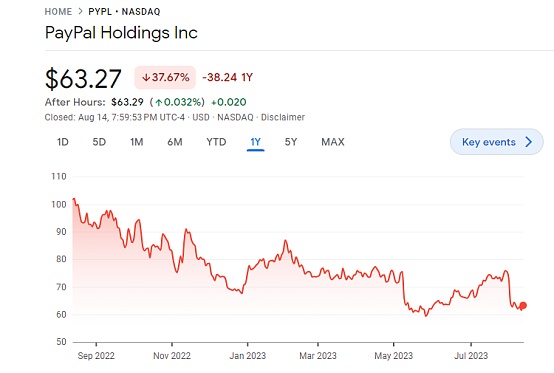

受Q2利潤率不及預期影響,Paypal當日暴跌超過9.2%,現報63.27億美元,同比去年下跌37.67%,Susquehanna、Raymond James等多家評級機構下調Paypal評級。在此背景下,營收高度依賴Venmo的Paypal將目標轉向其他方向,近年來的貸款、跨境支付、先買后付(類似花唄)均源于此,而利潤豐厚又早已布局的加密領域,自然而然出現在視野中。

Paypal一年以來的股價走勢,來源:Google Finance

眾所周知,穩定幣是加密領域最為暴利的行業,因為在規模效應下,穩定幣的邊際發行成本無限接近于0,而其1比1的法幣兌換商業模式可謂是一本萬利。

通俗的說,在兌換過程中,用戶將真金白銀的美元換取無成本的美元穩定幣,發行機構獲取無成本美元后,可通過購買國債、現金等價物等方式進行增值,至少可獲得無風險利率,幾乎相當于躺著賺錢。其中還未涉及手續費與服務費,更遑論市場波動帶來的穩定幣回購,均是其收入的貢獻組成之一。

以USDT的發行商Tether為例,在其2023Q2鑒證意見書中,從2023年4月到2023年6月,Tether運營利潤超過了十億美元,季度環比增長30%,以日進斗金論也不為過。用Q1數據比較,Tether今年一季度凈利潤為4億美元,甚至以約6億元的差額力壓我國三大運營商之一的中國聯通。

由此來看,Paypal瞄準穩定幣領域無可厚非,而從本次解綁其他加密貨幣交換來看,后續Swap的功能也指日可待,Swap具有高頻的交易場景與相當穩定的抽成費率,可持續貢獻收入,以MetaMask為例,手續費率為0.875%,其2021年收入高達2.5億元。

后續影響:穩定幣格局與監管搖擺

論完緣由,再來看影響。普遍的觀點認為,PYUSD會直接沖擊目前的穩定幣格局。

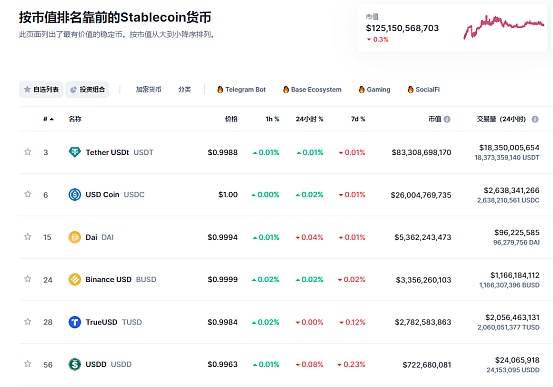

根據Coinmarketcap統計,當前穩定幣總市值約為1252億美元,其中,Tether發行的 USDT 在市場占比最高,為66.53%,約833億美元;Circle 發行的 USDC 占比20.77%,約415億美元;BUSD由于停止發行后掉入第四位,第三位由去中心化穩定幣DAI摘得,以53.6億美元占比4.28%。可以看出,穩定幣基本由前三位占據90%,頭部集中度凸顯。

穩定幣市值排名,來源: Coinmarketcap

相對于其他中心化機構,Paypal實力相當強勁,服務的機構全球化布局廣泛,更重要的是,由于發行商的合規信托性質,客戶資產并不依賴于發行商的存亡,背書優勢更為明顯。而以現狀來看,穩定幣市值本就在持續下降,不僅總市值已處于歷史低位,在近一周內,前四大穩定幣市值下跌4.19億美元,其中由于訴訟負面影響,USDT就已跌去3.25億美元。

對于PYUSD的出現,主流機構已經暗流涌動。Tether的首席技術官Ardoino表示由于PYUSD是在美國推出,而Tether主要集中于新興市場,兩者并無干涉,但其他競爭對手則不然,暗指美國本土穩定幣USDC更易受影響。

USDC方面也不甘示弱,Circle首席執行官Jeremy Allaire發推回擊稱,預計約70%的USDC在美國以外的地區被使用,增長最快的市場為新興和發展中市場。

除利益相關的穩定幣機構外,行業對PYUSD也褒貶不一。

由于PYUSD目前僅用于Paypal以及Venmo中,尚不足以與Defi生態相結合,讓部分行業內人士認為這更類似于虛擬積分的一種,是傳統金融的衍生品,并非真正的加密貨幣,即使認可其是加密貨幣,在Paxos上發行的穩定幣除了BUSD強勢外,其他也多不溫不火,PYUSD更有可能重蹈覆轍。

此外,由于PYUSD所用代碼版本過低,成本昂貴,而關于幣種的所有變量均可由Paypal控制變更,也讓加密社區認為其存在高度的中心化問題。

但業界普遍認為,該幣種的推出會推動監管的放松。上述共和黨派的眾議院金融服務委員會主席Patrick McHenry已不止一次的提出Paypal對于已通過眾議院的《支付穩定幣透明度法案》有積極的作用。

McHenry 發布關于?PayPal 宣布推出支付穩定幣的聲明,來源眾議院金融服務委員會官網

就目前而言,在PYUSD還未上交易所的當下,論行業與監管影響均還尚早。但不同于口頭表現的如此輕松,主流的機構均已采取防御行動。Circle方稱已準備超過10億美元的現金緩沖來應對Paypal的競爭,而MakerDAO 也將Spark Protocol的DAI存款利率調整為8%以降低資金外流風險。另一方面,Paypal已來勢洶洶,日前明確表示盡快上線CEX是優先事項,并將與DeFi生態整合。

由此可見,穩定幣的攻防戰即將拉開帷幕,監管方的黨派斗爭也將再度進入深水區,加密的一潭死水,終被Paypal激起了漣漪。

陀螺財經

媒體專欄

閱讀更多

金色財經 善歐巴

元宇宙Lab

比推 Bitpush News

來源:元宇宙簡史 新產業是指應用新技術發展壯大的新興產業和未來產業,具有創新活躍、技術密集、發展前景廣闊等特征,關系國民經濟社會發展和產業結構優化升級全局.

1900/1/1 0:00:00原文作者:Lattice 翻譯:FunBlocks全鏈游戲行業的重要推動者Lattice有哪些故事?我們翻譯了Lattice官網中對自己發展歷史的介紹,從Lattice的發展經歷中.

1900/1/1 0:00:00作者:Nikhilesh De,CoinDesk;編譯:松雪,金色財經周四,加密貨幣交易所Bittrex就向美國投資者提供未注冊證券的指控達成和解.

1900/1/1 0:00:00作者:HAOTIAN,來源:Haotian-CryptoInsight’s Substack表面上看“Intent-centric”只關注結果,不在乎過程,實際上.

1900/1/1 0:00:00作者:深潮 TechFlow 清潔工8月15日,當SEI/Cyber正式上線Binance之后,擼毛社群哀嚎遍野,不少人宣稱自己被PUA/反擼,然后迅速達成共識:“國產項目只會PUA,毫無格局.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:484.84億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00