BTC/HKD-0.23%

BTC/HKD-0.23% ETH/HKD-0.8%

ETH/HKD-0.8% LTC/HKD+0.45%

LTC/HKD+0.45% ADA/HKD-0.04%

ADA/HKD-0.04% SOL/HKD-0.79%

SOL/HKD-0.79% XRP/HKD-0.5%

XRP/HKD-0.5%Billions項目組

雖然加密貨幣有時被視為一種叛逆運動,但最近機構投資的涌入已經扭轉了這種觀點。

在狂野的加密貨幣世界中,一夜之間發家致富,模因價值數百萬,而ElonMusk的推文可以成就或毀掉你的投資組合。

但在所有這些混亂中,有兩件事很突出:變化的迅猛步伐和機構投資者日益增長的影響力。

現在,華爾街西裝正與加密牛仔擦肩而過,游戲已經永遠改變了。但這對于幫助建立加密世界的斗志旺盛的初創公司意味著什么?

在我們深入了解機構加密投資領域時系好安全帶。從對沖基金到億萬富翁,我們將看到誰在掌舵:散戶投資者、風險資本家或機構巨頭。

我們還將探討機構采用如何改變隱私、安全和去中心化治理,以及web3協議的興起如何撼動中心化平臺。讓我們找出來。

機構投資者在加密領域的興起

首先,讓我們定義機構投資者的含義。機構投資者,在加密世界中也被稱為“鯨魚”,是對沖基金、養老基金和銀行等實體,擁有大量現金可供投資。

Chainalysis發布加密成熟度模型指導金融機構進軍加密貨幣:區塊鏈分析公司Chainalysis近日發布了一份加密成熟度模型報告,旨在幫助傳統金融機構進軍加密貨幣領域。Chainalysis指出,過去一年,加密貨幣已成為更主流的資產類別,機構資金的流入推動比特幣(BTC)和其他數字貨幣的價格創下新高。Chainalysis指出,一些金融機構已開始將虛擬貨幣納入為散戶和機構客戶提供的服務,還有更多金融機構在評估市場,考慮如何圍繞這種新興資產類別提供產品。Chainalysis將這份報告視為金融機構提供加密相關產品的路線圖。成熟度模型的定義是:加密貨幣產品推出的迭代路徑,金融機構可通過這樣的步驟評估市場機會,同時滿足監管和合規要求。Chainalysis指出,金融機構可把握其中的巨大機會,但前提是必須采取安全穩健的方式。隨著加密貨幣日益走入主流,銀行已經認識到加密貨幣既能幫助客戶,又能增加收入,因此開始嘗試將其納入更廣泛的策略。通過參考這份加密成熟度模型,銀行能以結構化、漸進式的方式采納加密貨幣,在各個步驟中對產品進行測試和改良。(Crowd Fund Insider)[2021/5/28 22:51:51]

你可能想知道為什么所有這些奇特的機構都跳入加密游戲。好吧,這都是關于金光閃閃的。

多名央行行長:金融監管機構對CBDC的興趣日益增加:金色財經報道,根據俄羅斯央行周五發布的消息,有26名央行行長在俄羅斯舉行會議,討論了冠狀病及其金融后果。行長們表示,這種流行病已為電子商務和數字結算技術帶來了增長。因此,金融監管機構對央行數字貨幣(CBDC)的興趣日益增加。據悉,這些央行代表來自中亞、黑海地區和巴爾干國家。他們同意,在啟動CBDC之前,中央銀行應評估其對貨幣政策和金融穩定的影響,并在此之后制定程序來“規避和減輕網絡風險”。[2020/11/7 11:53:37]

機構總是在尋找賺大錢的機會。隨著加密貨幣市場的瘋狂波動,必須賺取大量現金。這就像坐永無止境的過山車——但您不是生病,而是變得富有。

但我們不要忘記房間里的大象——安全。

加密可能是數字的,但這并不意味著它沒有價值。機構需要知道他們的投資是安全可靠的。隨著托管解決方案的發展,他們可以高枕無憂,因為他們知道自己的錢不會流到任何地方。

此外,隨著越來越多的國家和監管機構為數字資產開綠燈,機構對介入也更有信心。他們不想錯過行動和潛在回報,誰能責怪他們呢?

隨著越來越多的投資者涌入加密貨幣市場,機構不能袖手旁觀。他們也想要一塊餡餅,而且他們想確保在它全部消失之前得到它。

Ripple新增蘇黎世大學等四家機構至其大學區塊鏈研究計劃:Ripple表示,其大學區塊鏈研究計劃(UBRI)新增四家合作機構,分別是蘇黎世大學、蘇黎世聯邦理工學院、瑞爾森大學以及墨西哥技術中心(ITAM),這使UBRI的合作伙伴總數達到了37所。(The Daily HODL)[2020/8/31]

最后,機構加密投資的興起證明了金錢的力量。只要能賺錢,機構就會想方設法參與進來。

動態變化

增加流動性

機構投資者可以憑借其雄厚的財力和成熟的交易策略為市場增加大量流動性。這意味著更多的資金流動,這有助于降低交易成本,讓每個人都更容易買賣資產。

因此,更多的投資者可以更輕松、更高效地買賣數字資產,從而改善價格發現。

降低波動性

說到價格,機構投資也顯著影響了波動性。與普遍看法相反,機構投資有助于減少價格波動。

BTC波動率圖表。資料來源:CoinGlass。

事實上,上圖已經顯示,比特幣的波動性自2018年以來一直在穩步下降,而機構投資者的涌入是這一趨勢的關鍵因素。

IndexIQ機構業務總監:市場不會放棄比特幣ETF:3月3日消息,IndexIQ機構業務發展總監Chris Hempstead于近期采訪中表示,盡管最近Wilshire Pheonix ETF遭受拒絕,但這并不是市場上最后一次聽到有關比特幣ETF提議的消息。根據Hempstead的說法,潛在的計劃推出比特幣ETF的組織,將會繼續評估SEC的反饋以及評論,以培育出更好的提案。他稱,在某個時候,當市場需求、投資者需求達到某個特定區域時,他們可能會另辟蹊徑,并有不同的考慮。同時他相信SEC對比特幣ETF的總體看法可能不會在不久的將來改變。(AMBCrypto)[2020/3/3]

這意味著數字資產正變得更加穩定、可靠和可預測——這些特征使它們對主流投資者更具吸引力。

市值增加

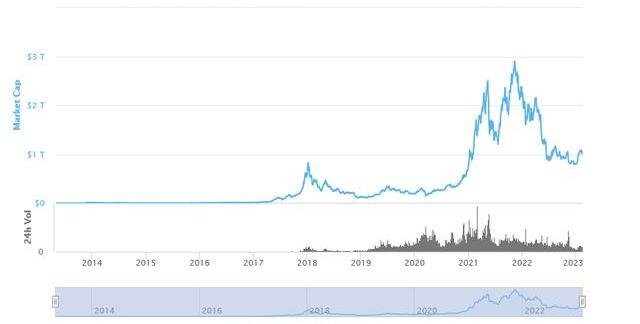

全球加密貨幣市值

大筆資金意味著加密市場的大增長!從2018年到2021年11月,是機構投資將BTC和ETH推向了歷史新高。沒有秘密,但絕對值得關注!

主流采用

在機構投資者的支持下,數字資產正被越來越廣泛地接受和認可為合法的投資工具。

日本醫療機構MEDLEY正申請區塊鏈電子處方管理專利: 據日經新聞5月1日報道,日本在線醫療機構MEDLEY正在申請利用區塊鏈技術的電子醫療處方管理專利。MEDLEY此舉是為了在防止處方被抄襲復制的基礎上,探索更高效的電子處方管理方案,進而推動電子處方的普及。[2018/5/2]

越來越多的上市公司在其資產負債表中添加加密貨幣就證明了這一點。

僅在2022年,就有數百家大公司將比特幣添加到他們的資產中,其中包括特斯拉、MicroStrategy、Square等知名企業,現在甚至還有薩爾瓦多等國家。

不同參與者在加密領域的影響

讓我們仔細看看不同的參與者如何影響加密世界。

散戶投資者

首先,我們有散戶投資者。這些是像你我這樣的普通人,他們正在參與加密貨幣行動。他們可能沒有相同水平的專業知識或資源,但他們在數量上彌補了這一點。

散戶給市場帶來流動性,就像把汽油澆在火上——它要么燃燒失控,要么創造出美麗的火焰。陪審團仍在決定它會是哪一個。

風險投資家

接下來,我們有風險資本家。這些是投資界的大人物,尋找下一個大事件并將大量資金投入其中。

把風險投資家想象成高中時總是擁有最新最好的小玩意兒的酷孩子。他們有承擔風險的資金和促成事情發生的關系。

不足之處?它們可能有點像過山車——前一分鐘上升,下一分鐘下降。

機構投資者

最后但同樣重要的是,我們有機構投資者。他們是保持市場穩定的穩定可靠的力量。他們擁有進行明智投資和應對波動的專業知識和資源。

然而,他們也可能行動遲緩且規避風險。這就像駕駛坦克——緩慢、穩定且難以駕駛,但它可以完成任務。

累積效應

那么,這些不同類型的投資者對加密市場有何影響?

這就像疊疊樂游戲——每一塊都很重要,都有可能讓整件事崩潰。

散戶投資者在帶來流動性和民主化的同時也帶來了更大的風險。

風險資本家帶來了興奮和創新,但也帶來了更大的波動性。機構投資者帶來穩定性和信譽,但也帶來更大的謹慎。

這是一種微妙的平衡,而且是不斷變化的。

哪些機構位居榜首?

灰度投資

Grayscale是一家數字資產管理公司,提供可接觸比特幣、以太坊等加密貨幣的投資產品。

據CoinGlass稱,其旗艦產品是GrayscaleBitcoinTrust,持有超過600,000BTC,目前價值136.9億美元。

Grayscale在將比特幣帶入主流方面發揮了重要作用,因為其產品可供機構投資者使用,包括養老基金、捐贈基金和家族辦公室。

微策略

MicroStrategy是一家軟件公司,已成為世界上最大的比特幣持有者之一。該公司擁有132,500個比特幣,價值超過28.9億美元,使其成為最重要的企業比特幣投資者之一。

其首席執行官邁克爾塞勒(MichaelSaylor)是比特幣的堅定擁護者,一直在使用MicroStrategy的現金儲備購買比特幣,將其視為對沖通脹的工具。

特斯拉

2021年初,特斯拉宣布已購買價值15億美元的比特幣,使其成為最著名的企業比特幣投資者之一。

該公司此后出售了部分持股,但此舉有助于將比特幣帶入主流并推動其價格飆升。

正方形

Square是一家支付公司,由TwitterCEO杰克·多爾西(JackDorsey)創立。該公司擁有超過8000個比特幣,價值超過1.75億美元。

多爾西一直是加密貨幣的堅定支持者。它還開發了一款名為CashApp的產品,允許用戶買賣比特幣。

該應用程序非常受歡迎,擁有超過4000萬活躍用戶,并幫助提高了比特幣在散戶投資者中的采用率。

富達投資

Fidelity是一家涉足加密貨幣多年的金融服務公司。它推出了FidelityDigitalAssets,這是一家為加密貨幣提供托管和交易執行服務的子公司。

富達還投資了一系列與加密相關的公司,被視為機構采用加密貨幣的領導者。它在該領域的參與有助于提高比特幣在傳統投資者中的可信度和采用率。

有什么風險?

隨著機構投資涌入加密領域,重要的是要考慮伴隨資本涌入而來的潛在風險和挑戰。

意外的價格波動:當機構投資者在加密貨幣市場上展示他們的金融實力時,可能會導致價格波動如此突然,以至于讓你頭暈目眩。振作起來,因為這些大玩家可以采取行動,在整個市場上掀起沖擊波。

中心化:大量機構資金涌入加密貨幣領域可能會讓少數人掌握所有的牌,從而破壞加密貨幣所代表的去中心化。簡而言之,我們可能正在尋找一種新的權力攫取方式。

監管審查:隨著大玩家開始涉足加密沙盒,你可以打賭監管機構會密切關注。這種更嚴格的審查可能意味著要跳過更多的障礙和更嚴格的規則,這可能會增加每個人的合規成本。

缺乏透明度:當機構參與游戲時,透明度通常退居二線。與袖手旁觀的散戶投資者不同,機構可以將底牌藏在胸前,讓其他人難以做出明智的決定。

操縱:權力越大,責任越大——但這并不意味著每個人都遵守規則。機構投資者有權操縱市場并參與粗略的計劃,這些計劃可能會讓小投資者望而卻步。留意任何可疑的業務。

前方的路

機構投資正在為web3和加密世界帶來火焰。不久前,加密貨幣還被視為邊緣甚至可疑。但現在,隨著GoldmanSachs、MorganStanley和Fidelity等大牌的介入,web3和crypto正變得更加主流和被接受。

當然,其中存在風險。機構投資者可能反復無常,如果他們決定退出,可能會嚴重影響市場。并且有人擔心他們的參與可能會導致失去對這些技術的權力下放和控制。

目前,機構投資在塑造web3和加密貨幣的未來方面發揮著關鍵作用。

最后:

歡迎私信進交流群!

感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

Tags:加密貨幣比特幣數字資產加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢數字資產和數字貨幣的區別數字資產是未來

Billions項目組 已經醞釀了一段時間的激烈競爭現在開始在以太坊的第2層區塊鏈中進一步升溫。問題恰好在于,在擴展第一智能鏈網絡方面,其中哪一個將成為頭把交椅.

1900/1/1 0:00:00ETH技術分析顯示出高動能看跌趨勢,形態突破,暗示跌破1000美元的關鍵支撐位。ETH價格走勢顯示周末跌破關鍵需求區1450美元。隨著9%的下跌,1450美元的看跌擊穿給出了頭肩突破.

1900/1/1 0:00:001、市場失靈或遭遇重大變故,導致你從少數方變成多數方假如你投資的加密貨幣本來是做多的人比較多,但該幣突然有可能出現暴跌(例如加密貨幣交易所被駭、或傳出相關負面新聞),導致做空的人成為多數方.

1900/1/1 0:00:00Billions項目組 持有人可以獲利并讓MATIC回調。該資產背后的情緒和結構仍然看漲。在過去五天里,比特幣在2.52萬美元至2.35萬美元之間波動。尚未看到突破25.2k美元的阻力位.

1900/1/1 0:00:00Polygon(Matic)價格突破140日阻力線,但在突破后并未出現大幅上漲。長期和短期讀數彼此不一致。雖然每日時間框架顯示出決定性的突破,但短期前景表明將會發生崩潰.

1900/1/1 0:00:00香港HashKeyExchange交易所在8月初升級加密牌照后,將在8月28日開放散戶交易加密貨幣,最初人們僅能選擇比特幣、以太幣兩個主流幣種,且限制投資不可超過總資產的30%.

1900/1/1 0:00:00