BTC/HKD-1.48%

BTC/HKD-1.48% ETH/HKD-3.13%

ETH/HKD-3.13% LTC/HKD-0.36%

LTC/HKD-0.36% ADA/HKD-3.15%

ADA/HKD-3.15% SOL/HKD-3.83%

SOL/HKD-3.83% XRP/HKD-3.13%

XRP/HKD-3.13%到今天為止,越來越多的人選擇加入web3或者DAO。那么就產生了關鍵五連問:

DAO的工作貢獻如何定量定性?

DAO的績效由KPI還是OKR驅動?

DAO的薪酬用何種方式支付?

DAO如何解決緊急突發狀況?

DAO的財務審批流程如何實現去中心化?

本文要回答的就是第三個問題,了解目前DAO都是怎樣進行工資發放的?以及分享一個DAO可能會用到的薪酬支付軟件HedgyFinance。

TL;DR:

熊市中,對于想要留住貢獻者或者是增加貢獻者的DAO來說,可持續的薪酬模式可能是一個協議成敗的關鍵。

每個DAO的薪酬需求都是復雜的、不一致的,但是都有一個統一的需求:靈活性。

DAO結構在不斷變化,DAO貢獻者的需求也在不斷變化。根據貢獻者程度設計出不同的分層體系,薪酬設計出不同的代幣發放條件。

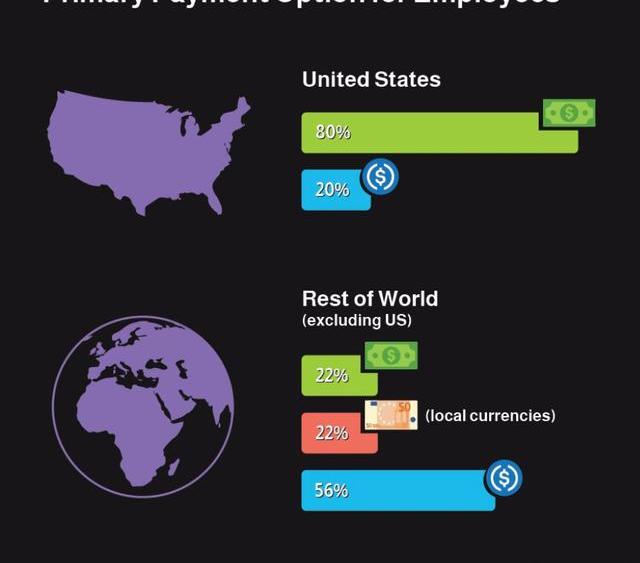

薪酬發放美國一般選擇美元,而其他國家選擇u等穩定幣居多。新協議會選擇未來的發幣份額和股權作為薪酬。

個人比較看好混合薪酬模型「穩定幣原生代幣」,比單一幣種更符合DAO和貢獻者的需求。

現有DAO薪酬結構,重點突出靈活性

擁有清晰、透明的薪酬指南很重要,但靈活性對于跟上任何DAO不斷發展的性質至關重要。現在DAO的薪酬發放是一般是每個season每個DAO會設置一期新的工作表,那么根據這個工作表將產生新的預算、提案、和薪酬結構。

派盾:OlympusDAO黑客已將竊取資金歸還:10月22日消息,據派盾監測,OlympusDAO黑客已將竊取資金歸還給DAO。派盾澄清道,雖然漏洞是真的,但這不是OlympusDAO合約,受影響的合約是由 Bond Protocol編寫的,用來測試推出OHM債券。

此前報道,10月21日,據派盾監測,OlympusDAO 的 BondFixedExpiryTeller 合約中的 redeem() 函數因無法正確驗證輸入導致了約 29.2 萬美元的損失。[2022/10/22 16:35:33]

對于DAO的項目方發放薪酬來說,目前也有多種問題存在。比如,DAO如果僅僅只做原生代幣作為薪酬的全部,那么就有砸盤的風險;如果僅僅只做穩定幣作為薪酬的全部,那么如果DAO沒有新的資金來源,很容易面臨枯竭的風險。市面上有一些DAO為了保證靈活性,貢獻者可以在onboarding的時候就提交一個薪酬結構預期,或者是干脆在原生代幣發放中直接添加鎖定期。

圖片來源:貢獻者薪酬幣種;Framework

一般情況下,80%美國人都會使用美元進行薪酬結算。而除去美國以外的其他國家,更喜歡用USDC等穩定幣來進行結算。

Aave發起建議Aave DAO向Aave公司支付總計1628萬美元的追溯資金的提案:金色財經消息,Aave發起關于建議Aave DAO向Aave公司支付總計1628萬美元追溯資金的投票提案,用于開發Aave V3。這些費用包括團隊在一年多時間內的1500萬美元的工作費用,以及用于支付給第三方審計服務的128萬美元費用。[2022/9/6 13:11:10]

圖片來源:替代固定薪酬賠償,用股權和發幣份額作為薪酬的一種;DanielMason。

另外,對于一些剛啟動的DAO,甚至可能會給一些股權發幣的份額作為薪酬。

目前,就整個市場上看現在用Coordinape作為薪酬互評的比較多,已有超過100個協議在使用Coordinape。這個工具起源于YearnFinance,簡單好用直接。之前有提過,可點擊進行查看:研究|聲譽系統無處不在,DAO如何建設去中心化的身份證明?提到YearnFinance,就不得不說一下它的薪酬分層結構設置。

薪酬分層結構,按貢獻度對薪酬結構進行區分

為了保證靈活性,使用分層系統將會根據每個貢獻者的貢獻水平創建不同的薪酬結構。使用分層系統的DAO通常具有固定的薪酬結構。

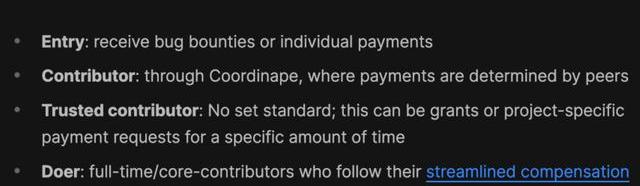

分成四個不同的貢獻者等級:

分布式社區自治組織Captain Dao獲BAF天使輪投資:12月22日,分布式社區自治組織 Captain Dao(船長社區)獲投資機構 BAF(彼岸花資本)天使輪投資,雙方將在區塊鏈教育、項目孵化、數字資產投資收藏和產業投資領域深耕,攜手共建一個開放式、共創共享共贏的 DAO 組織。

彼岸花資本負責人 Leon 表示:“船長社區是一個區塊鏈運營經驗豐富的團隊,我們將在資金、技術、人才、渠道等多方面進行賦能式整合性投資,竭誠助力船長社區全球布局,深度探索 DAO 的各種可能性。”[2021/12/22 7:56:50]

參與者:接收賞金或個人付款

貢獻者:通過Coordinape互評給予對應的薪酬額度

特定條件貢獻者:專門為了某一個項目而聚集的貢獻者,一般來說season會設置獎金池,根據不同的貢獻程度分配對應的獎金池額度

全職貢獻者:遵循工作流的薪酬分配策略

YF認為,Coordinape的使用比較適合具有較小和不定期貢獻者的互評。當然了,這比較符合絕大部分DAO的一個現狀,對貢獻者的要求不高。而全職貢獻者如果再用Coordinape互評就不太適合。因此,針對全職貢獻者,YF另做了一個新的薪酬策略。

美國穩定幣報告使MakerDAO創始人對穩定幣監管轉為樂觀態度:金色財經報道,MakerDAO創始人Rune Christensen似乎已經改變了他對美國穩定幣監管未來的看法。他表示,上周美國總統金融市場工作組發布的穩定幣報告“使其對美國的前景感到非常樂觀。”此前,Christensen對美國穩定幣監管持悲觀態度,他在上個月的Reddit現場直播中警告稱:“我們應該為最壞的情況做好準備”。Christensen說,DeFi項目面臨的最大恐懼是,監管機構將看不到這種創新的優勢,但他指出,該報告明確指出事實并非如此。[2021/11/11 6:44:58]

全職貢獻者每個月可以分發到手上的穩定幣,可以被用來購買具有折扣的$yfi。鎖定時間越長,折扣越高。

這種設置,不僅能滿足那些急需現金流的貢獻者,也能幫助另外那些成員追求最大化利潤。YF也能在這個區間鎖定流動性,不至于立刻砸盤。但這種方式有局限性,僅適用于那些原生代幣就有價值的DAO。

那究竟什么樣的薪酬模型比較符合現狀呢?

混合薪酬模型,穩定幣+原生代幣的結合

DXdao

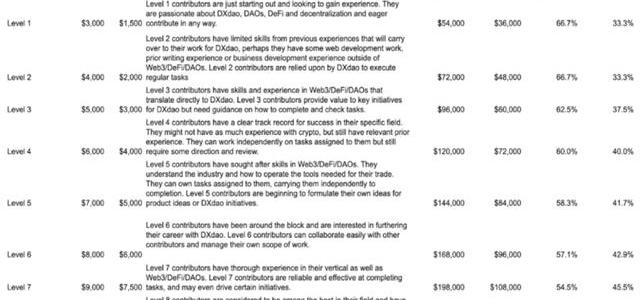

圖片來源:DXdao每個級別有對應的薪酬說明;DXdaomedium

Matataki DAO治理模塊上線Quadratic Voting功能:個人社交代幣社區Matataki DAO治理模塊上線Quadratic Voting功能,任何綁定了第三方社交網絡賬號的Fan票發行者和用戶,均可創建基于平方投票的提案,持有相應Fan票的用戶在投票時,權重為其所投票數額取平方根。[2020/11/12 14:09:07]

DXdao用level等級來確定貢獻者的報酬以及原生代幣+穩定幣的分配百分比。級別越高,薪酬越高,DXD中的百分比也就越高。這張表可以看出DXdao為貢獻者既考慮到為貢獻者提供穩定的基礎工資以滿足他們的短期需求。但隨著貢獻者等級和報酬的增長,除了關注財務需求,可以看到他們的原生代幣占比越大,則意味著給予的治理權越大,DXdao鼓勵這些高等級貢獻者一起參與DAO的治理和建設。

Seedclub

Seedclub一樣給貢獻者做了薪酬分層結構。核心貢獻者依舊是根據對應等級獲得對應的原生代幣和穩定幣。而其他貢獻者可以選擇原生代幣和穩定幣百分比,比如全部$usdc、全部$club。不同的是,普通貢獻者所拿到的穩定幣是即刻釋放的,沒有鎖定期。協議將代幣的1%作為獎勵分配給核心貢獻者,不過這些代幣分4年解鎖。

分析完現在市面上幾種薪資發放的模型,有沒有什么工具能很好的做到服務到DAO,給他們做項目支持呢?提到工資發放的項目,似乎大部分人第一時間想起來的就是Utopia,這個項目資管做的很好,能同一時間把所有貢獻者的代幣同一時間進行分發,并且設置時間、金額、分發周期等等。但同一時間市面上還有其他的一些支付DAO薪酬方式的項目也很有意思。例如,接下去要提到的HedgeyFinance。

HedgeyFinance,為工資設置鎖定期

介紹

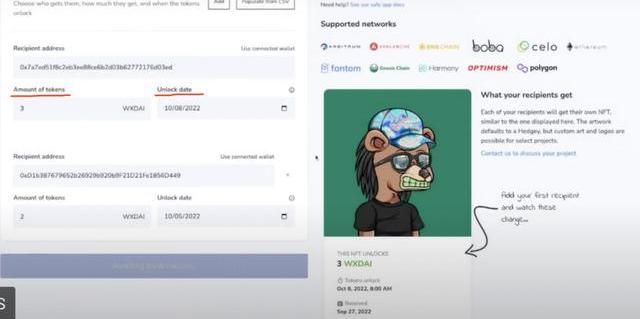

Hedgey允許DAO將單一或多種代幣封裝到Hedgey協議中的NFT中,并可以設置鎖定時間。這些代幣可以被分配到任何錢包地址,并且可以同時發送給多個地址。Hedgeyfinance旨在成為DAO國庫中的金融基礎設施。

使用場景

1.將NFT封裝進代幣中,用戶可以選擇:

選擇保留NFT

burn掉NFT并將它持有的鎖定代幣解鎖到錢包中

2.項目方將代幣封裝在NFT中,作為薪酬發放給貢獻者

這是hedgeyfinance目前最大的用處。DAO的項目方將代幣封裝在NFT中,預先設置好鎖定期,并且進行薪酬發放給貢獻者。每個貢獻者根據程度不同獲得的NFT中代幣是和貢獻度成正比。到期后自動贖回。并且,在NFT鎖定期間,可以將NFT放到二級市場買賣。協議還設置了snapshot快照策略,依舊保有治理功能。

USECASE

DAOHaus

DAOHaus是第一個使用HedgeyFinance向他們的貢獻者發送薪酬的協議,這些薪酬代幣被封裝在NFT中。DAOhaus也是使用混合薪酬結構,允許貢獻者選擇他們在穩定幣和原生代幣中的薪酬百分比。如果鎖定1年,那么這些拿原生代幣的貢獻者到期后將會獲得雙倍的$HAUS。

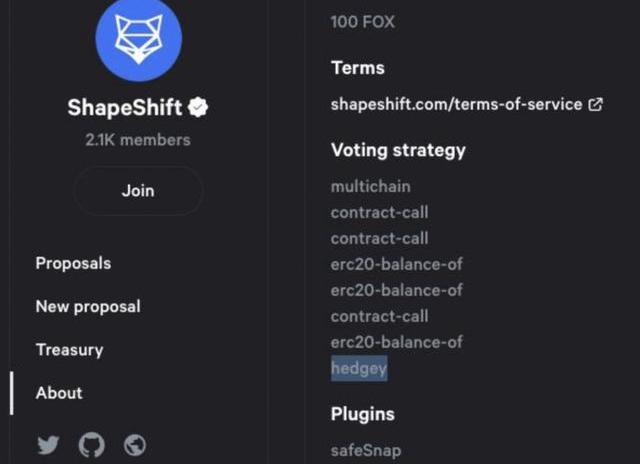

ShapeShift

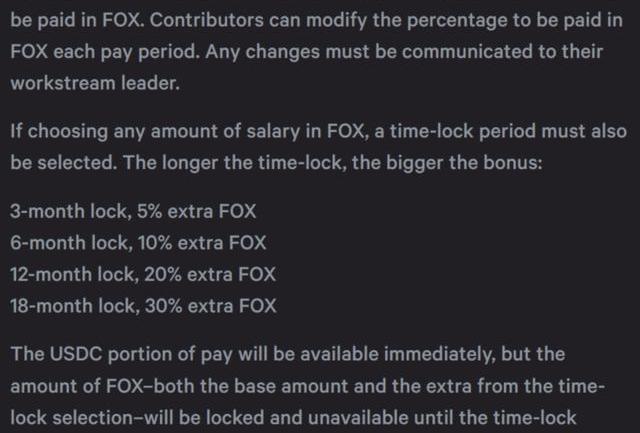

和之前提過的大部分相似,穩定幣原生代幣的薪酬發放。ShapeShift將接受任何百分比的薪酬結構,為了激勵用戶與DAO的利益一致,通過鎖定FOX而獲得bouns。鎖定期越長,bonus越多。

ShapeShift使用hedgeyprotocol作為薪酬福利發放的提案。和之前提過的大部分相似,穩定幣原生代幣的薪酬發放。

ShapeShift將薪酬分為2個部分發放:USDC+FOX。貢獻者可以在其中自行選擇兩者的百分比,當然了100%&0%的組合都可以。原生代幣另外添加了一個鎖定期,鎖定時間越久,bouns到手的也就越多。

但是,這些都沒什么特別,主要是另一個策略的發布:HedgeySnapshot策略。使用HedgeyFinance做hedgeysnapshot策略鎖定貢獻者獎勵,每個NFT都保留與流動性代幣相同的投票權。這可以與其他快照策略合并,以結合鎖定和解鎖token的投票權。

HedgeyFinance數據

當前數據TVL有300w美金,有3160個NFT被鍛造。2周后的今天,我們可以看到數據還是比較可觀的,交易量直接漲了10%+。

流支付產品的對比

結論

不難發現,DAO的薪酬結構越來越復雜了。但其實最重要的就是協議發放薪資的時候需要保證靈活性。無非就考慮2點,一個是在代幣設計時保證貢獻者愿意長期持有不會輕易砸盤,另一個是符合貢獻者的短期需求,或許可以是非代幣部分的獎勵或者是穩定幣的分發。不過還是根據協議不同的需求,可以單一代幣作為薪酬支付代幣分法,也可以通過混合結構進行分法。并且,不同的協議之間都可以根據協議自身情況量身定制,根據貢獻者貢獻情況做分層結構的薪酬設計。

隨著web3人才的聚集,DAO除了需要思考激勵機制的設置等,剩下的就是關于薪酬發放問題的設置細節。相信接下去,會有更加細分的基礎設施出現服務這些DAO的發展。

好了,文章就到這里了,我會在交流群做更仔細的分析,如果想加入圈子,歡迎私信!所有rj均為.

市場的活躍性是有時效性的,整個行業經過一段周期演變,你認為現在區塊鏈是處于什么階段呢?我認為區塊鏈市場現階段進入到一個瓶頸期.

1900/1/1 0:00:00Billions項目組 全網翹首以盼的Blur空投終于在北京時間2023年2月15日凌晨落下帷幕,3.6億枚Blur代幣回饋給NFT社區和Blur用戶.

1900/1/1 0:00:00穩定幣賽道空間巨大,競爭也異常激勵,參與者眾多。近期算法穩定幣成為了市場熱點,吸引了大量關注,不過隨著市場熱點的轉變,近期已經少有人聊算法穩定幣相關項目了,且諸多算法穩定幣目前也大多處于脫錨狀態.

1900/1/1 0:00:00TL;DR 1,zkSync處于發展初期,大量應用未上線,已上線應用以提供基礎功能的DEX、DeFi、橋、基礎設施、NFT為主.

1900/1/1 0:00:001、SBF(全名SamBankman-Fried,又叫“爆炸頭”)應該說是幣圈無人不知、無人不曉的人物.

1900/1/1 0:00:00在金磚國家創造替代貨幣的討論中,在美元使用率下降的情況下,國際對比特幣的興趣激增。具體來說,在邁阿密舉行的Bitcoin2023會議上,大型比特幣礦業公司MarathonDigitalHoldi.

1900/1/1 0:00:00