BTC/HKD-0.83%

BTC/HKD-0.83% ETH/HKD-3%

ETH/HKD-3% LTC/HKD-2.42%

LTC/HKD-2.42% ADA/HKD-2.03%

ADA/HKD-2.03% SOL/HKD-1.26%

SOL/HKD-1.26% XRP/HKD-1.33%

XRP/HKD-1.33%《核財經》app編譯2018年,來自歐洲央行(ECB)執委會的一名官員宣稱,比特幣是“那次金融危機的邪惡產物”———他說的那次危機,當然指的是10年前的經濟災難。有趣的是,同樣在次貸危機廢墟上誕生的,還有美國政府的量化寬松(QE)的政策和有增無減的使用。

根據一些人的說法,比特幣(BTC)和政府對量化寬松政策的使用之間有更多的聯系,而不僅僅是它們的共同起源。BitMEX首席執行長海耶斯(ArthurHayes)最近在twitter上強調了這種相關性:

“QE4eva即將來臨。一旦美聯儲重新擁抱QE,準備好迎接2萬美元的比特幣2萬美元”

對美聯儲向經濟注入數十億美元的最新決定,海耶斯暗示,比特幣價格的上漲與量化寬松的增加之間存在關系。

對銀行的救助

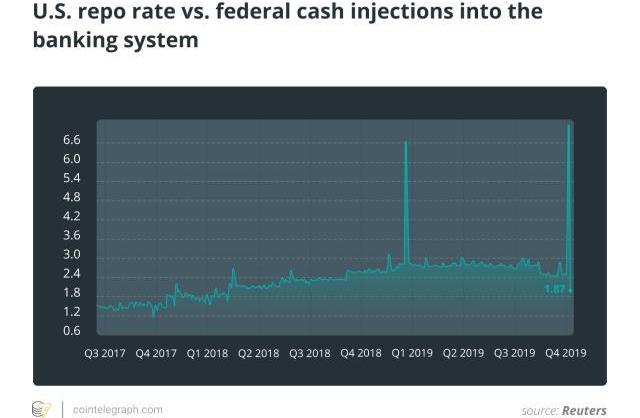

上周初,美國各銀行現金告罄,隔夜市場利率飆升至10%,迫使美聯儲采取行動。隔夜市場是銀行間拆借的一個平臺。周二,530億美元被注入金融業,以穩定短期利率。美聯儲動用408億美元購買美國公債,117億美元購買抵押貸款支持證券,另外還有6億美元購買機構債,這被稱為”隔夜回購操作",所有這些舉措都是為了降低借款成本。

這條線是在7月份被拉回的,當時美聯儲將利率重新設定在2%至2.5%的目標區間。周三,由于隔夜拆借利率仍然居高不下,這一目標被重新設定在1.75%至2%的區間,導致美聯儲又注入了750億美元。

富蘭克林鄧普頓:像比特幣和以太坊只是這個數字生態系統發展的開始:金色財經報道,富蘭克林鄧普頓數字資產主管 Roger Bayston 強調,像比特幣和以太坊這樣的加密貨幣只是這個數字生態系統發展的開始。鑒于區塊鏈在推動這種增長中發揮的重要作用,沒有區塊鏈的數字時代似乎是一個挑戰。因此,未來似乎將區塊鏈技術嵌入其網絡,在數字經濟的進步與穩定之間保持著關鍵的平衡。[2023/6/21 21:51:05]

然而,它并沒有就此止步。周四,由于利率飆升至可接受基準利率的五倍左右,美聯儲發布了一份聲明,為市場提供了額外750億美元的資金支持。周五又有750億美元的資本注入。

總共有2780億美元流入市場。最后,美聯儲宣布將繼續定期采取進一步行動,直至10月中旬。在注資2780億美元后,極高的隔夜回購利率有所下降。

美國聯邦儲備理事會主席鮑威爾(JayPowell)對回購操作輕描淡寫,暗示盡管回購操作對市場的平穩運行不可或缺,但"對經濟或貨幣政策立場沒有影響"。

這些回購協議通常涉及政府證券在公開市場上的隔夜拆借,分銷商向投資者出售,投資者預期第二天就會回購。雖然這些通常發生在金融機構之間,但偶爾美聯儲也會介入監管貨幣供應。最新一輪的美聯儲資金注入標志著美聯儲10多年來首次通過回購協議進行干預,而上一次是2008年的全球金融危機。

田納西泰坦隊成為第一支接受比特幣支付的NFL球隊:金色財經報道,NFL球隊田納西泰坦隊在將接受加密貨幣比特幣作為資金支付。作為對比特幣雜志的肖恩·阿米克的回應,泰坦隊將首先接受加密貨幣作為季票、套房、PSL、員工贊助替代品以及日產體育場活動的費用。泰坦隊通過與比特幣雜志和位于納什維爾的數字財產基金UTXO Administration的合作,實現了這一目標。田納西泰坦隊是第四個接受比特幣作為支付方式的體育隊伍,此前美國職業棒球大聯盟的奧克蘭田徑隊和全國籃球聯盟的達拉斯小牛隊和薩克拉門托國王隊也加入該行列。(cryptonewsbtc)[2022/4/11 14:16:30]

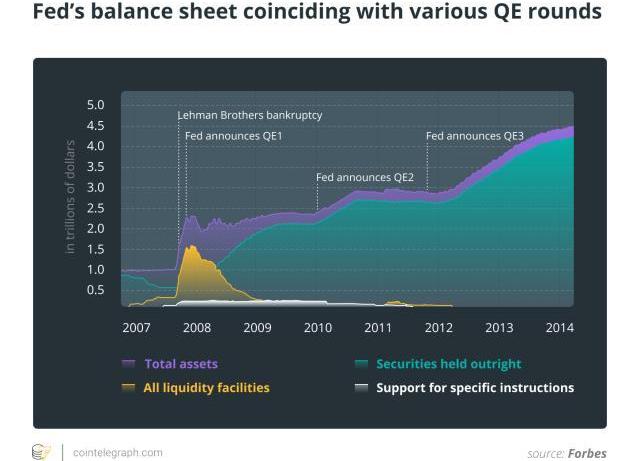

區分美聯儲最近的回購協議和量化寬松政策或許很重要。從廣義上講,雖然公開市場操作是走向量化寬松的必然步驟,但這兩種政策存在顯著差異。用一個合理的還原性解釋,在回購操作中,美聯儲利用儲備在隔夜貸款市場上購買國債等政府資產,以影響利率。而在量化寬松政策下,美聯儲“印”錢——或者更確切地說,是電子貨幣——并利用它購買證券,其直接目的和后果是擴大貨幣供應。

QE通常被用作最后的手段。對于美聯儲而言,當它未能履行將利率維持在指定最佳水平的使命時,就會出現最后的手段——如果利率升得太高,把人們擠出市場,就可能發生衰退;如果利率過低,就會有經濟過度增長、通脹以及隨后貨幣貶值的風險。

目前,貸款利率上升的壓力正迫使美聯儲不得不降低目標,以維持均衡。然而,隨著上周連續四天的回購交易,以及繼續購買政府資產的新承諾,量化寬松似乎可能成為下一個議程。

美國餐飲巨頭Landry’s與NYDIG合作推出比特幣忠誠度獎勵計劃:11月11日消息,Landry's餐廳集團昨日宣布與加密貨幣公司NYDIG合作推出比特幣忠誠度計劃,允許食客在這家酒店集團的餐廳每消費250美元獲得價值25美元的比特幣獎勵。此外,Landry's也將比特幣納入了公司的部分財政儲備。(Cointelegraph)[2021/11/11 6:45:58]

量化寬松能成為比特幣的動力嗎?

盡管量化寬松的目標是通過低利率重振經濟,為借貸和投資提供新的激勵,但它也可以促使投資者將更多風險分散到投資組合中,因為他們希望保持相同的收益率。

加密貨幣交易員兼經濟學家亞歷克斯克魯格(AlexKruger)解釋了這種不斷擴大的風險需求可能會對比特幣造成什么影響:

“量化寬松將推低更長時間的利率,從而將一些投資者推出風險曲線,尋求風險更高的投資以獲得預期回報。有人推測,其中一部分資金將投入比特幣,從而給價格帶來上行壓力。”

此外,國際貨幣基金組織(IMF)在一份報告中強調了量化寬松期間過度冒險的概念。報告稱,“長期的貨幣寬松政策也可能鼓勵過度的金融冒險,其形式是增加對風險較高資產的投資組合配置。”由于人們普遍認為比特幣是一種“高風險”的資產,從理論上講,比特幣可以獲得更多風險投資需求增加帶來的一些好處。

對先前理論的適度補充是建立在貨幣供應量增加的基礎上的。簡單地說,法幣注入金融體系的資金越多,用于投資的可支配資本就越多。eToro高級市場分析師馬蒂格林斯潘(MatiGreenspan)在接受采訪時指出了這一點,他表示,“其中一些資金可能會流向比特幣。”

行情 | 比特幣期貨1小時內激增超250萬手:據Bitmex交易所,北京時間4點47分,5分鐘內比特幣期貨(XBT)多頭合約合計平倉2581102手,1小時內交易量再次激增超250萬手;比特幣短線下挫逼近6000美元關口。[2018/6/29]

那么,為什么是比特幣?比特幣本來被稱為金融體系的對立面。它的誕生就是為了反對和顛覆傳統銀行業。有了這樣的選擇,加上對系統性崩潰的擔憂日益加劇,人們轉向比特幣尋求資本庇護并非不可想象。

此外,還有一種理論,與量化寬松與貨幣貶值之間的關系有關。隨著利率下降和貨幣供應增加,國內貨幣膨脹并貶值。有趣的是,對一些人來說——尤其是在貿易戰期間——貨幣貶值是量化寬松政策的一個受歡迎的副產品,因為出口變得更便宜,在全球范圍內更具競爭力。但對于比特幣的擁躉來說,這只是金融體系即將崩潰的又一個跡象。

隨著事實上的全球儲備貨幣瀕臨崩潰,比特幣作為宏觀對沖工具的角色正變得越來越現實。比特幣多頭和法幣末日預言家馬克斯基澤(MaxKeiser)就是這種理論的傳播者之一。在接受采訪時,他表示,比特幣的價值很大程度上是基于對傳統金融業的否定:

量化寬松,即讓債務貨幣化,旨在讓僵尸銀行存活。比特幣是用來對抗僵尸銀行和量化寬松政策的,隨著全球對會計欺詐和量化寬松欺詐行為的依賴加劇,比特幣價格出現了爆炸式上漲。量化寬松沒有盡頭。沒有比法幣崩潰更糟糕的情況了,比特幣的價格沒有上限。在將來某一事典上,100萬美元及以上幾乎是確定無疑的。”

匿名性遭利用 比特幣成跨境交易工具:由于比特幣便于隱藏身份,越來越多的鴉片芬太尼銷售者開始使用比特幣,他們為比特幣支付者提供折扣,有些人甚至只接受比特幣。[2018/4/16]

比特幣:對沖經濟不確定性?

要想看到量化寬松與比特幣價格之間的真正聯系,就需要對比特幣的資產狀況做出一個明確的定義。全球宏觀投資者RaoulPal的經濟學家兼首席執行長帕爾(RaoulPal)最近在這個問題上的觀點似乎與基澤的觀點一致。

今年8月,Pal在twitter宣布全球爆發貨幣危機,并倡導投資比特幣,因為它“就像一個新系統的看漲期權一樣進行交易”。Pal在接受采訪時表示,雖然比特幣可能不是對抗宏觀風險的最佳選擇,但它很可能在金融崩潰的情況下發揮重要作用:

“我認為比特幣是當前貨幣體系的最終選擇。不,這不是一個很好的日常宏觀對沖。然而,這是一種宏觀系統性風險對沖。這是非常不同的。它在新興市場的資本外逃中也扮演了相當重要的角色。”

華爾街資深人士、懷俄明州區塊鏈聯盟主席凱特琳隆(CaitlinLong)也同樣相信,比特幣正在萌芽的實用功能可以防范經濟不穩定。在最近的一篇文章中,Long抨擊了金融體系的脆弱本質,稱上周的美聯儲回購事件是“銀行擠兌的現代版本”。不過,Long堅持認為,這進一步增強了人們對比特幣的信心:

“比特幣不是一個以債務為基礎的系統,它不會周期性地經歷類似銀行擠兌的不穩定性。在這方面,比特幣是一種防范金融市場不穩定的保險政策。比特幣不是任何人的借據。它沒有最后貸款人,因為它不需要。”

克魯格似乎同意,比特幣只是對沖央行和(或)政府失控帶來的額外尾部風險。克魯格補充稱,美聯儲實施量化寬松"并不意味著失去控制"。

在衡量量化寬松和比特幣價格走勢之間的相關性時,這是一個重要的區別。在這一點上,克魯格說,還沒有任何先例表明這種關系,““沒有證據表明BTC從之前的量化寬松政策中受益。然而,比特幣與傳統市場的聯系越緊密,其影響就應該越大。如果到那時比特幣已經從宏觀角度表現為數字黃金,量化寬松的影響應該是顯著的,但事實并非如此。”

克魯格的說法似乎有些道理,美聯儲的資產負債表往往會隨著各種量化寬松政策的出臺而增加,就像它在2008年至2014年間所做的那樣,但它與比特幣價格的任何上漲似乎也沒有多大關聯。在比特幣短暫的歷史中,量化寬松的影響微乎其微。然而,可以說,這些時期的價格發現仍在進行之中。克魯格指出,隨著比特幣的成熟,這種相關性可能會增強。

量化寬松的可能性有多大?

盡管正在進行的回購協議暗示將采取一些進一步措施來避免通脹,但這并不能確切證明量化寬松政策將以傳統意義上的方式啟動。然而,如果美聯儲繼續追隨其他疲軟經濟體的全球貨幣政策,這或許將是不可避免的。

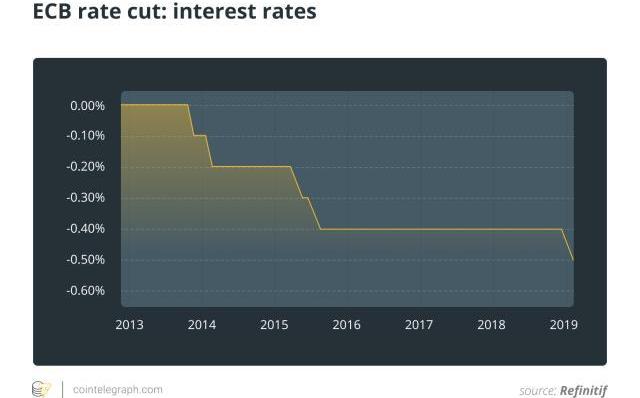

2019年9月,歐洲央行宣布了新一輪的經濟刺激計劃,從11月開始重新推出每月200億歐元的大規模量化寬松政策。

歐洲央行還將利率進一步下調至負值,從-0.4%降至-0.5%,這讓唐納德特朗普(DonaldTrump)總統非常苦惱,他在Twitter上發表了標志性的長篇大論。特朗普向美聯儲施壓,要求其將利率降至負值,這在一定程度上讓人相信,美國有可能進入自己的量化寬松階段。

在這一點上,格林斯潘依然泰然自若,他暗示,目前正在進行的回購操作足以支撐經濟:

“歐洲央行重啟了量化寬松計劃。目前,美國的美聯儲滿足于通過利率操縱來放松政策。”

克魯格亦指出,在美聯儲主席鮑威爾考慮實施量化寬松政策前,美國利率仍有喘息的空間:

鮑威爾明確表示,如果我們發現自己在未來某個時候再次處于有效下限,那么美聯儲將考慮再次使用量化寬松政策。目前利率遠低于有效下限(即0%)。

不過,克魯格也警告說,量化寬松政策可能會在“特朗普第二任期內”實施。事實上,中美之間的貿易戰還在繼續在美國,特朗普不太可能放棄對美聯儲施加鴿派意愿。近幾個月來,兩國之間可能爆發一場準貨幣戰爭。今年6月,美聯儲首次下調利率。

8月初,中國通過貶值人民幣來對抗美國的新一輪關稅。為了反擊這一舉動,特朗普再次向美聯儲施壓,要求其降低利率,美聯儲最終在上周默許了這一做法。如果貿易戰持續下去,美聯儲將別無選擇,只能繼續降息。最重要的是美聯儲降息的速度和力度。

由于潛在的貨幣戰爭和隨之而來的經濟衰退的可能性,路透社的一項調查顯示,美國經濟在未來兩年陷入衰退的可能性中值為45%。鑒于人們對經濟衰退加劇的預期如此之高,幾乎毫無疑問,量化寬松政策將會繼續并擴散。

至于就比特幣對量化寬松政策的潛在反應達成共識,或許還為時過早。很多后果,比如系統性崩潰、中美糾紛升級,甚至像風險偏好上升這樣簡單的事情都可能導致比特幣走高,但沒有真正的先例來證明這種相關性。

盡管如此,將比特幣作為安全避風港的傾向似乎正在上升。如果情緒是影響市場的一種常態的話,那么在未來的經濟壓力下,市場至少會在一定程度上反應這種走勢。

Tags:比特幣比特幣價格BTC比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢比特幣價格最低是哪一年BTCs是不是黃了btc錢包官網btc短線交易騙局

在此之前Rococov1平行鏈測試網已經上線,并且經過測試、完善后已經完成了網絡重啟,據波卡官方表示,待Rococov1網絡運行穩定,節點增加到一定數量后,就將啟動平行鏈插槽拍賣.

1900/1/1 0:00:00最近的熊市對加密貨幣投資者和整個金融市場來說都是殘酷的。幸運的是,仍然有賺錢和保護您的投資組合的方法.

1900/1/1 0:00:00Arbitrum是一種流行的以太坊擴展解決方案,當兩個大地址售出373萬個ARB代幣時,Arbitrum經歷了重大挫折,造成超過40萬美元的重大損失.

1900/1/1 0:00:00加密領域的所有潮流——非同質化代幣(NFT)、機構采用比特幣、古怪的狗狗幣——都在特斯拉首席執行官埃隆·馬斯克那里找到了歸宿.

1900/1/1 0:00:00在快速發展的NFT世界中,領先的市場OpenSea決定暫時取消其2.5%的銷售費用并減少創作者版稅保護,以應對競爭對手平臺Blur的出現,這引發了一場有爭議的辯論.

1900/1/1 0:00:00作者:MansiSarvaiya 位圖理論徹底改變了比特幣和元宇宙之間的聯系,允許用戶擁有和記錄單個區塊,從而引發令人興奮的活動狂潮.

1900/1/1 0:00:00