BTC/HKD+0.22%

BTC/HKD+0.22% ETH/HKD-0.45%

ETH/HKD-0.45% LTC/HKD+0.46%

LTC/HKD+0.46% ADA/HKD+0.18%

ADA/HKD+0.18% SOL/HKD-0.38%

SOL/HKD-0.38% XRP/HKD-0.18%

XRP/HKD-0.18%

那么,期待已久的UniswapV3到底是什么呢?它和V2有何不同?當涉及到自動做市商領域時,這是否會改變游戲規則?它會直接在Layer2上啟動嗎?您將在本文中找到這些問題的答案。

Uniswap

盡管Uniswap作為DeFi的核心項目之一,不需要太多的介紹,但在我們進入V3的研究之前,讓我們快速了解一下幾個要點。

本質上,Uniswap是用于在以太坊區塊鏈上進行去中心化和無許可交換代幣的協議。

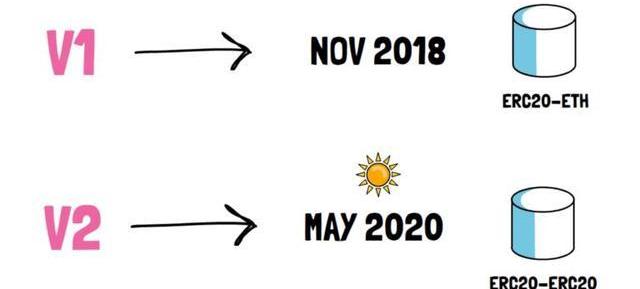

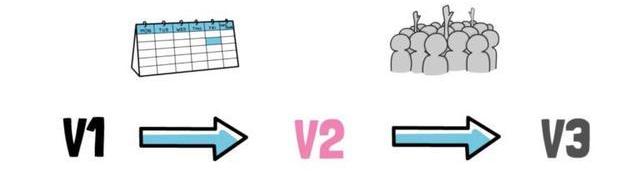

Uniswap的初始版本于2018年11月發布,并逐漸開始吸引用戶的興趣。

2020年5月,在DeFiSummer之初,Uniswap推出了第二版的UniswapV2協議。

主要功能是在V1中存在的ERC20—ETH池的基礎上增加了ERC20/ERC20流動性池。

2020年下半年,UniswapV2經歷了一段拋物線式增長,并迅速成為以太坊上最受歡迎的應用程序。它也幾乎成為自動做市商(AMM)的標準,使其成為整個DeFi領域中分叉最多的項目之一。

自推出以來不到一年,V2促成了超過1350億美元的交易量,這是一個驚人的數字,可以與頂級加密貨幣交易所相提并論。

您可以在本文中了解更多關于UniswapV1和V2背后的完整故事。

此外,流動性池和自動做市商的概念也值得理解。

Web3營銷公司Addressable完成750萬美元種子輪融資:金色財經報道,Web3營銷公司 Addressable 已完成 750 萬美元種子輪融資,Fabric Ventures 和 Viola Ventures 共同領投,其他支持者包括North Island Ventures 和 Mensch Capital Partners。

該公司從包括以太坊和 Polygon 在內的一系列區塊鏈收集數據,然后使用 Apache Spark 等大數據技術為區塊鏈和社交數據編制索引。[2023/1/31 11:39:18]

V3

就在發布V2之前,Uniswap背后的團隊已經開始研究該協議的新版本,該協議的詳細信息剛剛在2021年3月底宣布。該團隊決定在以太坊主網和optimistic上啟動UniswapV3(以太坊Layer2擴展解決方案),計劃于5月初發布。

這顯然是DeFi歷史上最令人期待的公告之一,而且看起來V3可以徹底改變AMM領域。

那么主要的變化是什么?

與V2相比,UniswapV3致力于最大程度地提高資本效率。這不僅使流動性提供者能夠獲得更高的資本回報,而且還顯著改善了交易執行能力,現在可以與之媲美,甚至超越中心化交易所和以穩定幣為中心的AMM的質量。

最重要的是,由于資本效率更高,流動性提供者可以創建整體投資組合,從而顯著增加優先資產的敞口,并降低其下行風險。他們還可以將單一資產作為流動性添加到高于或低于當前市場價格的價格范圍內,這基本上創建了一條沿平滑曲線執行的收費限價訂單。

這一切都可能通過引入一個集中流動性的新概念來實現。

除此之外,V3還引入了多個費用等級,并改進了Uniswaporacle。

Bitfinex上的ETH期貨資金利率達到1個月高點:金色財經報道,據Glassnode數據顯示,Bitfinex上的ETH期貨資金利率剛剛在達到1個月的高點。[2023/1/20 11:22:14]

現在,讓我們逐一介紹UniswapV3的一些功能,以便更好地了解它們。

集中流動性

集中流動性是V3背后的主要概念。

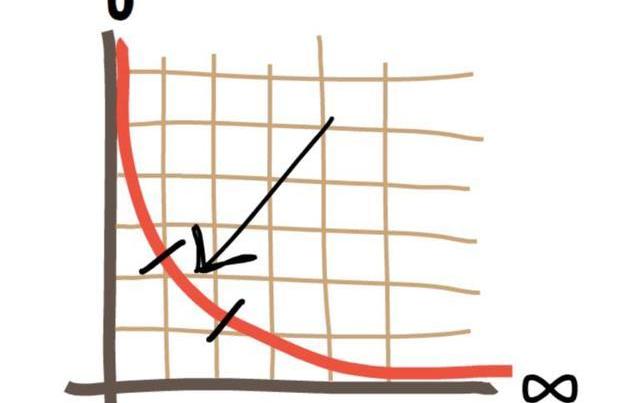

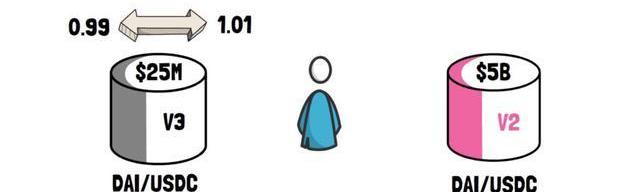

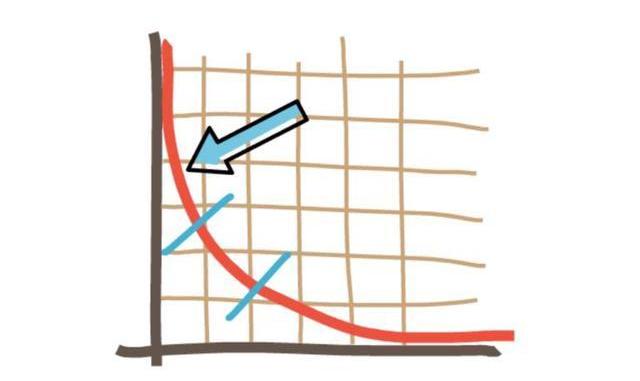

當流動性提供者向V2池提供流動性時,流動性沿價格曲線平均分配。盡管這允許處理0到∞之間的所有價格范圍,但這使資本效率很低。這是因為大多數資產通常在一定價格范圍內交易。在擁有資產穩定且交易范圍非常狹窄的資金池中,這一點尤其明顯。例如,UniswapDAI/USDC池僅使用約0.5%的資金在0.99美元至1.01美元之間進行交易,這個價格范圍是絕大部分交易量的基礎。這也是流動性提供者交易費用的主要來源。

這意味著在此特殊示例,幾乎從未使用過剩余資本的99.5%。

在V3中,流動性提供者在提供流動性時可以選擇自定義價格范圍。這允許將資金集中在大多數交易活動發生的范圍內。

為了實現這一點,V3為每個流動性提供者創建個性化的價格曲線。

在V3之前,允許流動性提供者具有單獨曲線的唯一方法是為每個曲線創建一個單獨的池。如果交易必須跨多個資金池進行交易,則這些池會導致高昂的gas費成本。

重要的是用戶要以特定價格點上可用的組合流動性進行交易。這種組合的流動性來自于該特定價格點重疊的所有價格曲線。

流動性提供者賺取的交易費用與他們在一定范圍內的流動性貢獻成正比。

Web3身份構建器Carv完成400萬美元融資,淡馬錫旗下Vertex Ventures領投:11月22日消息,針對游戲玩家的去中心化身份(DID)解決方案 Carv 以 4000 萬美元估值完成 400 萬美元融資,淡馬錫旗下風險投資公司 Vertex Ventures 領投,其他投資方包括 EVOS(ATTN Group)、SNACKCLUB(Loud Gaming)、Infinity Ventures Crypto、YGG SEA、UpHonest Capital、Lyrik Ventures、Lintentry Foundation、PAKADAO、7UpDAO 和天使投資人 Aliaksandr Hadzilin(NEAR 聯合創始人)等。

總部位于洛杉磯的 Carv 主要產品包括一個聚合來自 Web2 和 Web3 的游戲玩家數據引擎,并將這些信息集中在唯一的用戶 ID 下。Carv DID 系統兼容包括以太坊和 Solana 在內的 20 多個 Layer 1 網絡。(TechCrunch)[2022/11/22 7:56:29]

資本效率

集中流動性為流動性提供者提供了更好的資本效率。

為了更好地理解它,讓我們看一個簡單的例子。

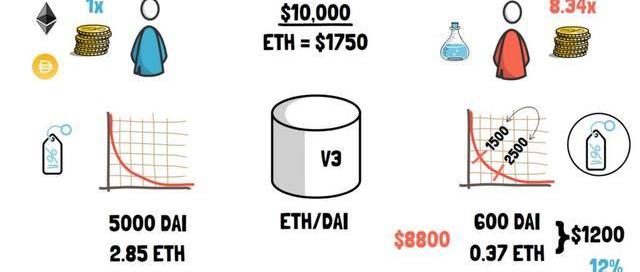

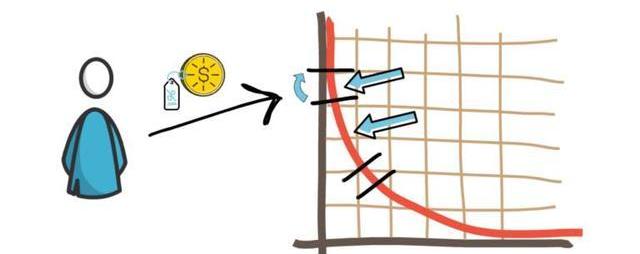

Alice和Bob都決定在UniswapV3的ETH/DAI池中提供流動性。他們每個人都有1萬美元,ETH目前的價格是1750美元。

Alice將其全部資金分配給ETH和DAI,并在整個價格范圍內進行部署(類似于V2)。她存入5000個DAI和2.85ETH。

Otherdeed總交易額突破30萬枚ETH:6月19日消息,據 OpenSea 數據顯示,Yuga Labs 元宇宙項目 Otherside 虛擬地塊 Otherdeed 總交易額已突破 30 萬枚 ETH,截止目前為 30.06 萬枚。另據 NFTGo.io 數據顯示,當前 Otherdeed 美元交易額達到 9.92 億美元,市值為 8.0989 億美元,地板價為 2.2 ETH。[2022/6/19 4:38:07]

Bob沒有使用全部資金,而是決定集中其流動性,并在1500到2500的價格范圍內提供資金。他存入600DAI和0.37ETH,總共1200美元,其余的8800美元用于其他用途。

有趣的是,只要ETH/DAI價格保持在1500到2500之間,它們賺取的交易費用是相同的。這意味著Bob只能提供Alice12%的資金,卻仍能獲得相同的回報。使其資金比Alice的資本效率高8.34倍。

最重要的是,Bob將自己的全部資本所承受的風險降低了。

如果ETH不太可能跌至0美元,那么Bob和Alice的全部流動性都將轉移到ETH中。盡管他們都會損失全部資金,但Bob所承擔的風險要小得多。

在穩定資金池中,流動性提供者很可能在特別狹窄的范圍內提供流動性。如果當前在Uniswapv2DAI/USDC池中持有的2500萬美元集中在v3中的0.99-1.01價格范圍之內,則只要價格保持在該范圍內,它將提供與Uniswapv2中的50億美元相同的深度。

當V3啟動時,與V2相比,最大的資本效率將達到4000倍。當提供單個0.1%價格范圍內的流動性時,這將是可以實現的。最重要的是,V3池工廠將能夠支持高達0.02%的范圍,這意味著相對于V2,最大資本效率為20,000倍。

國際金融協會呼吁歐盟仔細考慮發行數字歐元的影響:6月17日消息,國際金融協會 (IIF) 表示,歐盟委員會應仔細考慮發行數字歐元的影響。雖然在周四結束的歐盟委員會磋商中,歐盟委員會已經認為CBDC是一個好主意,但國際金融協會(IIF)表示,希望看到對數字歐元可能設計范圍的明確定性和定量影響評估,以及對金融穩定的各種風險的考量。

據悉,IIF的450名成員以商業和投資銀行為主,包括摩根大通和高盛 ,還包括畢馬威 在內的會計集團、以及Visa在內的支付網絡、國際貨幣基金組織和加密貨幣交易所Coinbase。(CoinDesk)[2022/6/17 4:34:21]

活躍流動性

V3還引入了主動流動性的概念。如果在特定流動性池中交易的資產價格超出流動性提供者的價格范圍,那么流動性提供者的流動性將有效地從資產池中刪除,并停止賺取費用。當這種情況發生時,流動性提供者的流動性將完全轉移到其中一種資產上,最終他們只持有其中一種資產。此時,流動性提供者可以等待,直到市場價格回到其指定的價格范圍內,或者他們可以決定更新其范圍以考慮當前的價格。

盡管完全有可能在特定價格范圍內沒有流動性,但實際上這將為流動性提供者創造了一個巨大機會,使其能夠向該價格區間提供流動性,并開始收取所有交易費用。從博弈論的角度來看,我們應該能夠看到資本的合理分配,一些流動性提供者側重于狹窄的價格范圍,其他則側重于可能性較小但盈利范圍更高的資本,而另一些流動性提供者則選擇在價格超出之前的區間時更新價格區間。

范圍限制訂單

范圍限制訂單是聚合流動性的下一個功能。

這允許流動性提供者在高于或低于當前市場價格的自定義價格范圍內提供單個代幣作為流動性。當市場價格進入指定范圍時,一種資產將以平滑的曲線出售給另一種資產。同時在此過程中,仍可賺取交易費用。

當與一個狹窄的范圍一起使用時,此功能可實現與可以以特定價格設置的標準限價單相似的目標。

例如,假設DAI/USDC的交易價格低于1.001。流動性提供者可以決定將其DAI存入1.001至1.002之間的狹窄范圍。一旦DAI的交易價格高于1.002DAI/USDC,整個流動性提供者的流動性將轉換為USDC。此時,流動性提供者必須收回其流動性,以避免一旦DAI/USDC回到低于1.002的交易時自動轉換回DAI。

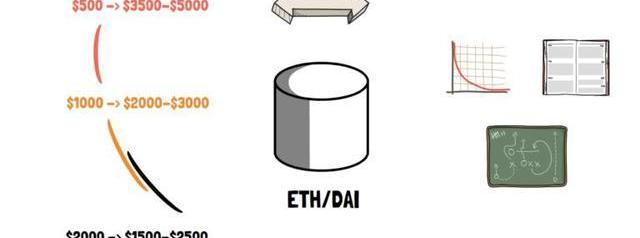

多個持倉

流動性提供者還可以決定在可能重疊或不重疊的多個價格范圍內提供流動性。

例如,流動性提供者可以為ETH/DAI池的以下價格區間提供流動性:

-2000美元到1500-2500美元之間

-100美元到2000-3000美元之間

-500美元到3500-5000美元之間

能夠在不同的價格范圍內輸入多個流動性提供者頭寸,幾乎可以近似任何價格曲線甚至訂單。這也可以創建更復雜的做市商策略。

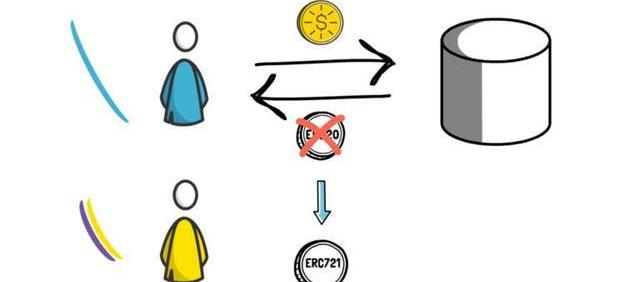

不可替代的流動性

由于每個LP基本上都可以創建自己的價格曲線,因此流動性頭寸不再是可替代的,不能用眾所周知的ERC20流動性提供者代幣表示。

取而代之的是,提供的流動性由不可替代的ERC721代幣跟蹤。盡管如此,看起來處于相同價格范圍內的LP頭寸將能夠通過外圍合約或其他合作伙伴協議由ERC20代幣表示。

最重要的是,交易費用不再代表流動性提供者自動重新投資到流動性池中。相反,可以創建外圍合約來提供此類的功能。

彈性費用

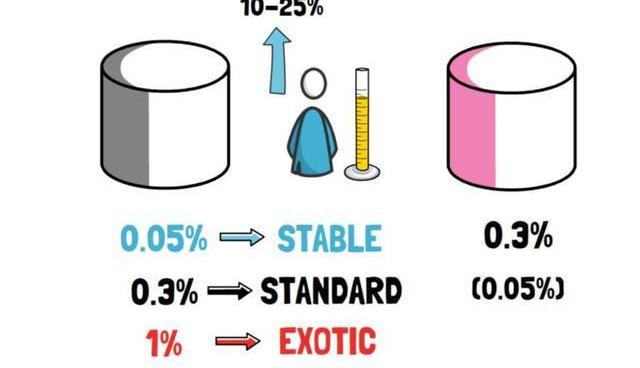

下一個新功能是交易費用的靈活性。V3最初不提供UniswapV2已知的標準0.3%交易費,而是提供3個單獨的費率等級-0.05%,0.3%和1%。這使流動性提供者可以根據自己愿意承擔的風險來選擇資產池。Uniswap團隊預計,0.05%的費用將主要用于類似資金池,對其他標準交易對收取0.3%,對其他獨特的貨幣對收取1%。

與V2類似,V3也可以啟用協議費用轉換,將部分交易費用從流動性提供者重定向到UNI代幣持有者。V3并沒有像V2中那樣具有固定的百分比,而是按每個池提供了10%到25%的LP費用。盡管根據Uniswap治理可以隨時將其打開,但將在啟動時將其關閉。

高級預言機

最后但并非最不重要的一點是UniswapV2對TWAPoracle的重大改進。通過V3,可以在單個鏈上調用中計算過去9天內的任何最新TWAP。

最重要的是,與V2相比,使oracle保持最新狀態的成本降低了約50%。

這些幾乎是UniswapV3背后的所有主要功能。

有趣的是,所有這些功能并沒有導致gas費成本的增加。相反,最常見的功能是簡單的交換將比其V2便宜30%左右。

總結

UniswapV3可以成為AMM的游戲規則改變者。它基本上將標準AMM的優點與穩定資產AMM的優點相結合。所有這些都使資本更加有效。這使得V3成為一種非常靈活的協議,能夠容納各種不同的資產。

看看V3會如何影響其他AMM,尤其是V2之前無法與之抗衡的AMM,這將是一件有趣的事情。

在Optimism上并行啟動V3也是至關重要。

optimistic是基于optimisticrollup的Layer2擴展解決方案,可以在不犧牲Layer1安全性的情況下實現快速和廉價的交易。目前,Optimism已經部分推出,并已開始與Synthetix等一些選定的合作伙伴集成。

Layer2的Uniswap應該能夠吸引更多被Layer1高昂的gas費用所壓價的用戶。

允許部署在Optimism的交易所將是在Layer2上快速采用V3的又一大步。

除了V3的發布,即將全面推出Optimism顯然將是另一個值得期待的活動。

除此之外,從V2到V3的遷移將在完全自愿進行。在V1遷移到V2的情況下,V2花費了2周的時間超過V1的流動性。如果Uniswap的治理是否決定通過投票表決僅在V3中存在的某種激勵措施來進一步鼓勵流動性提供者,也許是另一種流動性挖礦計劃?

憑借V3的超高資本效率,即使在Optimism上將現有的流動性分配在V2、V3和V3在Optimism之間,仍足以在這3個協議之間實現低滑點的交易。

V3的一個挑戰是提供流動性可能會變得有些困難,特別是對于不太熟練的用戶而言。選擇錯誤的價格區間可能會增加無常損失影響的可能性,并且有趣的是,第三方服務的發展有助于選擇最佳的流動性分配策略。

那么您如何看待UniswapV3?這將會成為AMM領域的游戲規則改變者嗎?Uniswap在Optimism上能否將更多用戶帶入DeFi?

Tags:UniswapDAIETHUniswap幣是什么幣DAI價格DAI幣ETH錢包地址ETH挖礦app下載Etherael指什么寓意

自推出以來,Optimism的收入一直在增長。鏈上指標和市場指標看漲。Optimism在2月23日發布了一個大膽的聲明,因為它透露了成為“超級鏈”的計劃.

1900/1/1 0:00:00比特幣(BTC)和以太坊(ETH)一直缺乏波動性,這兩種加密貨幣都在收益和損失之間波動。截至目前,尚不確定周末期間價格是否會出現大幅波動.

1900/1/1 0:00:005月22日是一個名為比特幣披薩日的慶祝活動,比特幣的價格錄得26,774美元。棒約翰將基于Polygon區塊鏈首次發行披薩主題NFT:4月5日消息,世界三大披薩品牌之一的棒約翰(Papa Joh.

1900/1/1 0:00:001、灰度BTC信托增持1672枚,ETH信托增持7023枚據Tokenview數據,美東時間2月18日,灰度信托持倉數據變化如下:灰度BTC信托持倉量增加1672枚.

1900/1/1 0:00:00還有很多朋友在討論核心團隊之前說的pi在第四季度上線主網的問題。這個第四季度是今年10-12月還是明年1-3月初?朋友最糾結的問題最近被議論紛紛.

1900/1/1 0:00:00風險提示:本篇內容僅結合當下DeFi市場熱度、應用場景、數據指標等進行宏觀判斷,予以分享推薦,并無任何DAPP背書離場、投資指導意見等,市場有風險,參與需謹慎,風險自擔.

1900/1/1 0:00:00