BTC/HKD+0.02%

BTC/HKD+0.02% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD+0.82%

LTC/HKD+0.82% ADA/HKD+1.34%

ADA/HKD+1.34% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+0.39%

XRP/HKD+0.39%

作者:DanielLi,CoinVoice

6月13日,Uniswap發布了UniswapV4版本代碼草案,在業界引發了強烈震動,也成為了過去幾周內的熱點新聞。作為當前最大的去中心化交易平臺,Uniswap長期占據鏈上交易50%以上的交易份額,其交易量是第二大競爭對手的3倍多。UniswapV4的推出將會進一步鞏固其作為DeFi最大DEX的地位。

在Uniswap發布的《OurVisionforUniswapv4》和《Uniswapv4CoreWhitepaper》兩文中,UniswapLabs詳細介紹了可實現AMM定制化的Hooks,改變賬戶框架和訂單邏輯的Singleton以及可以極大減低Gas費用的Flashaccounting和NativeETH。這些創新特性將為DEX帶來更大的自由度、更好的流動性、更低的手續費以及更多的選擇。同時,對在DEX和CEX競爭中長期處于弱勢的DEX注入了一劑催化劑,加快了DEX追趕CEX的腳步,這將對DeFi未來的發展產生深遠的影響。

Uniswap以創新引領整個DeFi行業發展

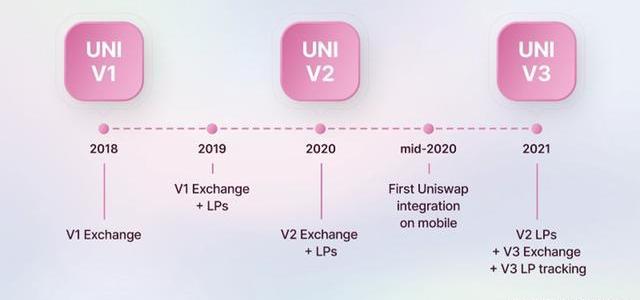

UniswapV4的升級之所以會引發眾多機構的關注,一方面是美國證券交易委員會對全球最大CEX幣安起訴風波,讓行業內機構開始對CEX的未來發展產生了擔憂,而擁有去中心化和抗審核性的DEX無疑獲得了更多的青睞。此外,最重要的一點是Uniswap作為行業龍頭,其推出的每個版本都引領了DEX的發展方向,被后繼者爭相模仿,也帶動了整個DeFi繁榮發展。下面讓我們來回顧一下Uniswap的每個歷史版本。

歐易OKEx DeFi播報:DeFi總市值828.50億美元,歐易OKEx平臺HEGIC漲幅最大:據歐易OKEx統計,DeFi項目當前總市值為828.50億美元,總鎖倉量為980.80億美元;

行情方面,今日DeFi代幣普漲;歐易OKEx平臺DeFi幣種漲幅前三位分別是HEGIC、WGRT、SNX;

截至18:00,OKEx平臺熱門DeFi幣種如下:[2021/5/18 22:15:40]

UniswapV1是第一個正式版本,于2018年11月推出。它提供了ERC-20代幣和ETH之間的交易,并首次引入了自動做市商模型,自動調整代幣價格和流動性,從而使代幣的交易更加快速、簡單和低成本。這一做法也為許多后來的去中心化交易所提供了靈感,并為整個DeFi生態系統的發展奠定了基礎。同一時期,SushiSwap、CurveFinance、Bancor都借鑒了UniswapV1的做法。

UniswapV2于2020年5月推出,進一步提供了ERC-20代幣之間的交易支持,并引入了流動性挖礦機制,通過獎勵流動性提供者來增加交易對的流動性。有了V2的流動性賦能,同一時期興起的項目包括Yearn.finance、AAVE、Compound和Chainlink等。

UniswapV3于2021年5月推出,引入了集中式流動性和價格限制訂單功能。集中式流動性可以讓做市商更有效地管理資金,從而提高其利潤和效率。PLC可以讓用戶根據自己的需要設置交易價格的上限和下限,從而更精細地控制交易。同一時期,ConcentratedLiquidity和BarnBridge,都是通過使用UniswapV3的集中式流動性和PLC功能,獲得了更高的效率和收益。

DeFi項目Benqi Finance募資600萬美元:DeFi項目Benqi Finance戰略融資600萬美元,投資方有Arrington XRP Capital、Dragonfly Capital、Ascensive Assets、Mechanism Capital等。(beincrypto)[2021/4/15 20:23:01]

UniswapV4是即將推出的新版本,雖然具體上線時間尚未公布,但根據項目方公布的信息,此次UniswapV4版本將與以往的V1-V3不同,不再是從0到1的技術創新,而是從DeFi的基礎設施上進行全面的顛覆。例如,V4將提供可以自主創建和管理的代幣池,可以通過“掛鉤”添加新功能的AMM,以及采用大合約框架取代以往的Factory/Pool模式等等。這些創新將進一步強化Uniswap作為去中心化交易平臺的特性,并為整個DeFi生態系統帶來新的變革和機遇。

UniswapV4:四大創新機制打造DeFi真正基礎設施

Unsiwap作為DeFi行業的重要參與者和領導者,在推動行業進步和完善方面發揮了至關重要的作用,此次UniswapV4將通過引入Hooks、Singleton和Flashaccounting等創新機制,打造了一個真正適合DeFi的高效、靈活、低成本的基礎設施,為用戶提供了更好的交易體驗和更多的機會。下面我們來詳細介紹一下UniswapV4這些新功能

Hooks

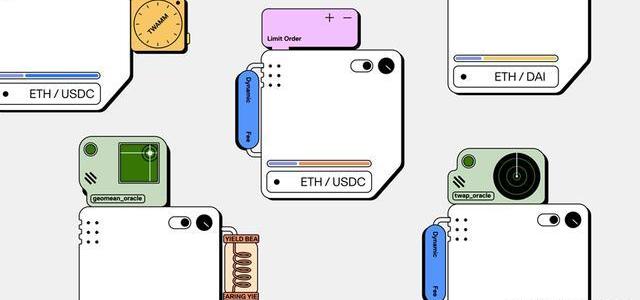

Uniswapv4的關鍵創新之一是引入了“hooks”,Hooks也被翻譯成“掛鉤”,其本質是一個由開發者創建和定義交易邏輯的外部合約。通過Hooks,開發者可以在流動池生命周期的特定點位調用外部合約執行指定的操作,比如在交易之前創建限價訂單,在流動池頭寸改變之后調整交易費用等級等。

報告:以太坊DeFi市場活躍錢包數量自2月中旬下降近40%:金色財經報道,DappRadar報告顯示,以太坊DeFi市場上活躍錢包數量從2月中旬至今下降了近40%,主要DeFi協議(例如Synthetix和Curve)24小時活躍用戶數也下降了10%到15%。但在過去30天內,Uniswap的用戶增加了22%,1inch的用戶增加了35%。[2021/3/8 18:26:20]

通過Hooks添加插件的功能,UniswapV4變成了一個可定制化的流動性池平臺。這種可定制化的特性對于中心化交易所來說是無法企及的。開發者可以自由涂畫,在此基礎上開發出各種新功能,從而滿足各種交易場景,讓流動性更加與項目自身的發展有深度綁定。此外,這種可定制化的特性還可以激發開發者和社區的想象力和創造力,進一步增加UniswapV4的網絡效應,使其成為整個DeFi生態系統的底層基礎設施。

目前UniswapV4展示了以下幾個鉤子樣本:

時間加權平均做市商(TWAMM)

傳統的AMM做市商在執行大交易時,由于在交易過程中池子中的價格會發生變化,所以會產生巨大的滑點,給交易帶來不便。而TWAMM通過將大交易拆分成多個小交易,每個小交易都在一段時間內完成,從而減少了價格波動,降低了滑點,提高了交易的平滑度,為用戶提供更好的交易體驗。

動態費用

動態費用可以根據流動性池中的資產數量、交易量和波動率等因素進行計算。當市場波動性較低時,交易費用會降低,從而提供更具競爭力的交易環境。而當市場波動性較高時,交易費用會相應地增加,從而保護流動性池的穩定性和安全性。

DeFi保險協議Armor.Fi獎勵發現其平臺漏洞的開發者100萬美元:DeFi保險協議Armor.Fi發現其平臺漏洞的開發者Alexander Schlindwein100萬美元(其中包含70萬美金的代幣獎勵)。據官方介紹,該漏洞(可能會影響成功的索賠支付)已得到修復,并且沒有影響任何抵押資產。

DeFi保險協議Armor.Fi宣布完成戰略性融資,投資機構包括Collider Ventures、Delphi Ventures、Divergence Ventures、DeFiance Capital、Alameda Research、1kx、The LAO、Blocksync 和Bering Waters Ventures等。[2021/2/3 18:46:57]

鏈上限價單

鏈上限價單是通過引入一個新的合約類型實現的,稱為限價訂單合約,它可以讓用戶在特定的價格條件下自動執行預設的交易訂單。通過鏈上限價單,用戶可以更加靈活地進行交易,以滿足特定的交易需求。

閑置流動性的借貸

在傳統的AMM交易所中,流動性提供者只能將資產存入流動性池中,以獲得交易手續費和挖礦獎勵等收益。然而,如果流動性超出了特定范圍,這些流動性可能無法獲得最大化的收益,變成了閑置的資產。在UniswapV4中,通過引入閑置流動性轉移合約,可以將超出范圍的流動性存入借貸協議,提高了資本利用效率,并增加了收益來源。

定制的鏈上預言機

定制的鏈上預言機是通過引入一個新的合約類型實現的,稱為聚合預言機合約。聚合預言機合約可以根據用戶的配置選擇不同的預言機服務提供商、數據源和計算公式等,從而實現定制化的預言機服務。

內部化的MEV利潤分配回LP

受10月份DeFi下降趨勢影響 DAO資產管理總額暴跌40%:去中心化自治組織(DAO)受到10月份DeFi下降趨勢的嚴重打擊,DAO管理的資產總值相比30天前暴跌40%。

根據DeepDAO的數據,截至10月初,DAO控制的資產管理總額(AUM)超過2.9億美元。截至11月的第二周,DAO AUM已下跌逾50%,至1.4億美元。

截至目前,DAO管理1.727億美元的資產,隨著過去一周許多頂級DeFi代幣實現部分復蘇,總資產增長20%。(Cointelegraph)[2020/11/13 14:12:32]

在傳統的AMM交易所中,MEV利潤通常被礦工或其他參與者獲取,而流動性提供者只能從交易手續費和挖礦獎勵中獲得收益。而通過內部化的MEV利潤分配回LP,流動性提供者可以直接從MEV利潤中獲得收益,從而增加其收益來源和收益水平。

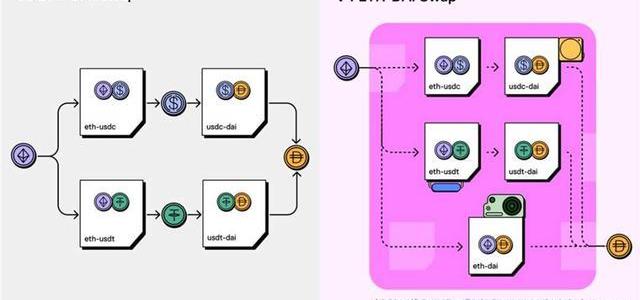

Singleton

Singleton是UniswapV4的一種新的合約架構。在以前的版本中,每個流動性池都對應一個合約,當添加新的流動性池時,需要部署一個新的合約,這不僅增加了開發者的部署成本,而且交易需要跨越多個合約,導致Gas費用和交易時間增加。而在Singleton架構中,所有流動性池都保存在一個合約中,這種設計大大降低了創建流動性池的成本和Gas費用,并提高了交易效率。

Singleton架構的優勢主要有以下幾點:

降低成本:由于所有流動性池都保存在同一個合約中,開發者不需要為每個流動性池部署單獨的合約,從而降低了開發和維護成本。

提高效率:Singleton架構實現了多跳交易,用戶只需調用一次合約就可以完成所有交換,這大大提高了交易效率,降低了Gas費用。

可擴展性:Singleton架構可以方便地添加新的功能和特性,為未來的創新留下更多的可能性,使得UniswapV4具備更高的可擴展性和靈活性。

簡化流動性倉位管理:在Singleton架構中,流動性倉位不再使用代幣化的方法進行封裝,而是使用地址進行倉位管理,這樣可以更加簡單高效地管理流動性倉位數據

FlashAccounting

FlashAccounting,稱之為“閃電記賬”,是在單例合約架構之上引入的一種新的記賬方式。在以前的版本中,每次交易都需要計算所有相關倉位的余額,這會占用大量的Gas,導致交易成本高昂。而FlashAccounting系統可以僅根據凈余額來計算交易費用,從而減少Gas消耗。

具體來說,FlashAccounting系統利用了UniswapV4中所有流動性池都由一個合約管理的優勢。當用戶進行交易時,FlashAccounting系統會查詢當前池子的凈余額,然后根據交易中用戶的凈余額計算交易費用。由于只計算了凈余額,FlashAccounting系統可以避免計算所有相關倉位的余額,從而減少了計算所需的Gas。

除了減少Gas消耗外,FlashAccounting系統還可以提高跨池路由效率,并進一步降低穿越多池的交易成本。這種特性結合掛鉤合約之后變得非常有用,支持更復雜的集成和創新,可以將大大增加池的數量。

NativeETH

UniswapV4中的NativeETH是指在交易過程中,以太坊原生代幣與其他代幣之間的直接交易。在以前的版本中,如果想要進行ETH與其他代幣之間的交易,必須先將ETH轉換為WETH代幣,這個過程需要多次交易和Gas費用,導致交易成本高昂且效率較低。

在UniswapV4中,引入了NativeETH的概念,這使得ETH與其他代幣之間的交易可以直接進行,無需先轉換為WETH。這樣可以大大減少交易成本和時間。同時,NativeETH還可以提高流動性,吸引更多的流動性提供者進入UniswapV4生態系統,為交易者提供更好的流動性和價格。

具體實現上,UniswapV4在核心合約中添加了一個ETH池子,這個池子僅用于ETH與其他代幣之間的直接交易。當用戶進行ETH與其他代幣之間的交易時,系統會自動將交易量與池子中的ETH量進行比較,然后根據比率計算出交易量對應的其他代幣數量。這樣,用戶可以直接在UniswapV4中進行ETH與其他代幣之間的交易,而無需進行繁瑣的轉換過程。因此,NativeETH的引入使得UniswapV4更加便捷和高效,為用戶提供了更好的交易體驗,并進一步加強了Uniswap的流動性和競爭力。

UniswapV4或將成為解決DEX困境的契機

數字資產交易市場上,CEX和DEX是兩種主要的交易所模式。由于DEX長期受困與流動性不足、用戶體驗差、交易費用和成本高等問題,所以長期以來CEX一直占據著數字資產交易市場上的大部分份額。隨著DeFi迅速發展,DEX的發展困境也引發越來越多的關注,在這種情況下,UniswapV4的發布可能成為解決DEX困境的契機。通過創新性的解決方案,UniswapV4計劃從四個方面去改善DEX的狀況,一旦取得成功,將會引領更多的機構加入進來,共同推動DEX困境的徹底解決。

改善流動性:流動性是DEX的核心問題之一。UniswapV4通過引入Hook功能和內部化的MEV利潤分配回LP等鉤子結合,提高了DEX的可定制性和流動性。Hook功能允許任何人使用自定義合約來部署流動性池,從而使Uniswap的流動性更加具有可組合性和可擴展性,而內部化的MEV利潤分配回LP可以鼓勵更多的LP參與Uniswap流動性提供,從而提高流動性。

改善用戶體驗:UniswapV4引入了TWAMM算法和限價交易功能,提高了價格發現的效率和用戶的交易體驗。TWAMM算法可以根據時間加權平均值來計算價格,從而反映出更準確的市場價格,限價交易功能允許用戶設置價格的上限和下限,更好地控制交易風險。這些功能可以提高用戶體驗,吸引更多的用戶參與DEX交易。此外,通過Hook自定義合約來部署流動性池,可以滿足用戶不同的需求,也極大的提升了用戶的體驗度。

降低交易費用:交易費用是用戶選擇交易所最重要的參考指標之一。UniswapV4通過內部化的MEV利潤分配回LP等鉤子結合和閃電記賬等機制,降低了交易費用。內部化的MEV利潤分配回LP可以提高LP的收入,從而降低用戶的交易費用,而閃電記賬可以降低頻繁交易的成本,為用戶提供更低交易成本和更高的效率。

提高成本效率:UniswapV4的Singleton架構可以將所有的LP合約都設置為了單一合約,此舉不但可以降低創建LP和multi-hoptrade的Gas費用,還能極大提升了部署合約的效率。再加上閃電記賬來降低頻繁交易的成本,UniswapV4幫助用戶以最小化的成本實現最大化的效益或價值,同時也為DEX的可持續發展提供了更好的基礎。

總結

Uniswap是DeFi行業中的重要奠基者之一,一直在不斷引入新的創新機制來帶動整個行業的發展。而UniswapV4作為其中的集大成者,它的出現無疑是DeFi行業乃至整個加密行業的重大創新。UniswapV4賦予用戶更大的自由度、更高的流動性、更低的費用以及更加完善和便捷的服務,這些優勢使得UniswapV4成為更加具有競爭力交易平臺的同時,也推動了整個DEX行業的進步和完善。

盡管當前在用戶體驗度、費用和安全方面,DEX與CEX之間還存在較大的差距,但隨著Uniswap版本的不斷更新和完善,這一差距正在逐漸縮小。相信未來不久,UniswapV4將會在DEX與CEX的競爭中占據更加重要的地位,成為DeFi行業的流動性增長飛輪,引領整個行業的發展方向。

Tags:UniswapDEXETHUniswap幣是什么幣DEX幣DEX價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意

隨著數字資產市場全面下滑,越來越多的加密貨幣公司正在遠離對加密貨幣友好的銀行Silvergate.

1900/1/1 0:00:00牛市加速器——詳解RWA&最具潛力的4個項目】花旗銀行「區塊鏈下一個十億用戶和萬億價值」報告中指出區塊鏈下一個萬億級別賽道,將是真實世界資產代幣化(RWA).

1900/1/1 0:00:00簡單來說 圍繞社交媒體dappFriend.Tech的炒作已經減弱,網絡活動和個人資料銷量大幅下滑。Friend.Tech日交易量較峰值下降了94%,日交易者數量減少了83%.

1900/1/1 0:00:00首先,恭喜Pi網絡在本月再次降速,這次降至0.0115。加密會計和稅務初創公司Node40完成1200萬美元融資,Card1Ventures領投:金色財經報道,加密會計和稅務初創公司Node40.

1900/1/1 0:00:00對于一個項目的玩家來說,最關心的是項目的實力。大家都認為,只有項目背后的實力強大,項目投資越大,項目越好.

1900/1/1 0:00:002022年11月30日,幣安正式宣布已完全收購在日本注冊的加密貨幣交易服務提供商SakuraExchangeBitCoin(SEBC),從而作為日本金融廳(JFSA)監管實體進入日本市場.

1900/1/1 0:00:00