BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.49%

ETH/HKD+1.49% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+1.29%

ADA/HKD+1.29% SOL/HKD+5.02%

SOL/HKD+5.02% XRP/HKD+1.17%

XRP/HKD+1.17%本文討論了以太坊質押市場的現狀,因為以太坊已經轉向權益證明(PoS)并且完成上海升級。

文章深入探討兩個問題:第一,質押是否會成為贏家通吃的市場;其次,預期的總質押ETH是多少。

目前,ETH質押領域由非托管質押平臺Lido主導,緊隨其后的是Coinbase、Kraken和幣安等中心化實體。我們預計Lido的市場份額將保持在30-35%的范圍內。

總體而言,我們預計上海升級將在中短期內導致新質押量激增,但我們預計與其他POS鏈相比,質押的ETH比例將保持適中。

自比特幣和區塊鏈的早期以來,就有中心化的中介機構為不同用戶提供加密轉換服務。只有引入以太坊,才有可能構建非托管dApp,使用戶能夠在沒有受信任的中間人的情況下交易他們的加密貨幣。

然而,中心化在包括交易、借貸和基金托管在內的關鍵應用垂直領域仍然占據主導地位。這種中心化的危險在2022年變得非常明顯,借貸平臺面臨爭議,最大的交易所之一FTX在涉嫌欺詐后宣布破產。

新穎的賽道–NFT–誕生于去中心化協議和可編程區塊鏈,并且曾一度是中心化參與者無法跟上去中心化對手步伐的唯一領域。但隨著以太坊轉向權益證明(POS)以及用戶沒有本地抵押選項,出現了一個新的競爭賽道:質押池。

Staking質押是PoS區塊鏈的一個重要特征,因為它提供了一種機制來保護網絡并激勵用戶保持其完整性。通過要求用戶以質押和可削減代幣的形式參與,PoS網絡可以阻止惡意行為并獎勵遵守規則和維護網絡的用戶。

數據:LTC預計于1天12時后上調難度至歷史高點,為20.94M:12月24日消息,數據顯示,萊特幣(LTC)挖礦難度持續走高,當前達20.88M,距離下一次難度調整還有1天12時,屆時,LTC挖礦難度將上調0.28%至20.94M,再創歷史新高。[2022/12/24 22:05:21]

質押池結合了許多不同參與者的資源,共同質押大量代幣,從而增加了他們被選中創建新區塊的機會。此外,抵押池可以幫助那些沒有足夠代幣單獨質押的小規模驗證者參與網絡并獲得獎勵。

傳統上,質押需要將代幣鎖定一段時間,這可能會使它們缺乏流動性并為質押者產生機會成本。然而,通過流動性質押,用戶可以通過第三方服務提供商/協議來質押他們的ETH,然后第三方服務提供商/協議分發代表質押ETH的流動性代幣,該流動性代幣可以自由交易或用作抵押品,同時仍可獲得質押獎勵。

ETH質押吸引了非托管和托管實體的興趣。兩者競爭的結果可能對以太坊的未來產生重大影響。如果中心化參與者開始主導市場,那將是以太坊去中心化精神的巨大挫折。

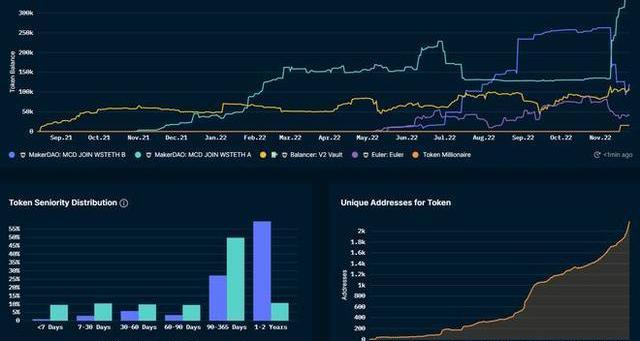

如下圖所示,非托管質押協議Lido目前處于領先地位,占據了ETH質押市場份額的30%。盡管如此,Coinbase、Kraken和幣安等中心化實體的市場占比緊隨其后。

Coinbase:合并后上賬確認所需要的區塊數恢復至14:金色財經報道,Coinbase Exchange發推稱,ETH合并成功后,上賬確認所需要的區塊數不再增加,已從85恢復至14。[2022/9/16 7:00:13]

然而,以太坊社區中一些有影響力的代表一直在推動限制Lido的增長。例如,VitalikButerin認為,無論是托管還是非托管項目,質押項目都應該自行設定上限,提出15%的門檻。

另一方面,一些成員無視社區壓力,認為這個市場很容易成為贏家通吃的局面,受流動性、可組合性、網絡效應、專業化和收益優化等因素的驅動。但考慮到以太坊社區的價值觀和目標以及對更多分布式質押的渴望,領導者將控制多少市場份額的問題不得不引起重視。

雖然Lido堅決反對自行施加上限的想法,但他們不太可能壟斷市場。相對而言,Lido的份額應該不會輕易超過30-35%這個區間。下面,我們將探討可能阻止Lido成為“贏家通吃”的因素。

上海升級的影響

雖然預計上海硬分叉會增強對質押垂直領域的信心并鼓勵更多儲戶使用其產品,但升級可能會削弱Lido的“護城河”。

首先,作為擁有流動性最高的ETH代幣的市場領導者,Lido為儲戶提供了更高的保證,即他們可以在沒有大幅折扣的情況下隨時退出穩定幣或其他資產。

然而,隨著近乎即時的取款,這種防御層消失了,因為儲戶總是可以在幾小時/幾天內轉換回原生ETH。這可能會導致儲戶更愿意嘗試新穎的設計或選擇與Lido相比具有其他優勢的協議。

期權協議Sigma Protocol將在Columbus-5升級后上線Terra:9月16日消息,期權協議Sigma Protocol宣布計劃將在Terra Columbus-5升級后上線Terra。[2021/9/16 23:30:02]

此外,中心化玩家可能會提供支持更快提款選項的產品,這可能會影響用戶的便利性。

競爭激烈

此外,激烈的競爭為最終用戶提供了一系列不同的權衡取舍,尚未真正挑戰Lido的市場主導地位。直到最近,Lido幾乎還是唯一可行的去中心化質押協議。如果沒有Lido,中心化參與者很可能會主導ETH質押市場。

然而,今天,Lido的大多數非托管競爭對手都在成熟,并成為重視去中心化的利益相關者的可能替代方案。此外,雖然Lido已經將其大部分代幣分配給了不同的利益相關者,但其競爭對手仍可以利用創新的代幣設計來吸引ETH存款人。然而,雖然代幣激勵確實可以強大地獲得短期吸引力,但穩健的設計選擇和用戶體驗決定了長期的贏家。

此外,Lido分叉始終是可能的,盡管無法預測其影響。這個分叉對Lido的威脅有多大取決于各種因素,例如LDO治理決策、時機、分叉的創新以及分叉核心貢獻者的合法性。一些社區成員可能正在密切關注新生的Lido治理,并等待任何重大錯誤來創建分叉。

此外,質押市場仍處于初期階段,可能會出現一波又一波的中斷。例如,如果成功,再質押具有破壞性潛力。例如:再質押市場EigenLayer為ETH質押者引入了接受額外風險并參與保護不同中間件的選擇權,從而提高了他們的資源利用率,并找到了ETH質押收益之外的額外收入來源。

BTC預計6天6小時后上調挖礦難度3.34%至22.60 T:據BTC.com數據,目前比特幣未確認交易量為77934筆,全網算力為164.28 EH/s,24小時交易速度3.66 txs/s。當前挖礦難度為21.87 T,距離難度調整還有6天6小時,預計下次挖礦難度將上調3.34%至22.60 T。[2021/3/27 19:21:45]

雖然Eigen可以作為LSD的補充,但它也可以直接與質押者交互。由于這些參與者管理自己的硬件并有能力提供中間件,因此更有可能進一步激勵單獨的Staking。因此,Eigen很可能會從現有的LSD解決方案中奪取市場份額。

L在LSD中的重要性

那些認為LIDO可以占領整個市場的人,是建立在市場領導者有權獲得網絡效應的前提下建立這種預期的。下面我們探討這些影響是否被高估了。

傳統觀點是:

用戶喜歡選擇具有最佳流動性的LSD以用于提款目的

最深的流動性使LSD成為許多DeFi協議中的抵押品,為其持有者提供更多用例

更多的用例會使這種代幣更具流動性,并且循環重復

首先,如前所述,存在機會成本和流動性不足的問題。當無法提款時,LSD的流動性就成為一個關鍵因素。但隨著近乎即時提款的出現,這種優勢在很大程度上被削弱了。盡管如此,Lido確實利用了上海升級之前的時期來實現與領先的DeFi協議的大部分集成,這樣stETH持有者就可以從DeFi的可組合性中受益。

BTC預計7天4小時后上調挖礦難度至16.74T:據BTC.com數據,目前比特幣未確認交易量為5054筆,全網算力為123.10EH/s,24小時交易速率2.92txs/s。當前挖礦難度為15.78T,距離難度調整還有7天4小時,預計下次挖礦難度將上調6.07%至16.74T。[2020/7/6]

然而,代幣持有者真的如此渴望在鏈上應用程序中使用他們的ETH嗎?

看看最近的牛市周期,盡管圍繞DeFi、NFT和游戲的炒作,以及具有吸引力的流動性挖礦計劃,但實際上只有相對較小的一部分ETH被用于智能合約,在牛市的高峰期有大約18.5%的ETH代幣用于智能合約。

鑒于此,合理提出一個疑問:溫和的質押收益率是否會將該比例提升到20%以上,尤其是過去牛市的高收益率也未能做到這一點之后?

此外,值得注意的是,并非所有DeFi協議都支持像stETH這樣的rebase代幣,這導致了Lido生態系統中的兩個標準——stETH和wrappedstETH。在使用一些頭部DeFi協議時,這會給必須Wrapped和UnwrapstETH的用戶帶來摩擦。目前,大多數stETH代幣只集中在兩個協議中,即Aave和Curve.fi,進一步限制了代幣在DeFi領域的潛在影響力。

蛋糕有多大?

目前ETH的質押比例在較大的PoS鏈中是最低的。有些人傾向于做簡單的類比,并期望ETH質押量的增長純粹是因為其他鏈的質押量要大得多。然而,由于以下原因,以太坊有些特殊:

無法解除質押

沒有需要引入另一層智能合約風險的協議級質押

ETH作為主流資產的地位和更多元化的社區使其不易受到內部人士大規模質押的影響

我們確實希望上海升級為更大規模的質押創造環境。此外,隨著新的智能合約和托管解決方案經過實戰檢驗,安全風險將不再是一個令人擔憂的問題。然而,考慮到上面討論的所有內容,50%+的ETH供應可能很快會被鎖定在質押合約中的想法似乎是瘋狂的。

Lido的基本面

雖然Lido是一個多鏈協議,但它的基本面本質上與以太坊活動和ETH價格相關。Lido幾乎所有的TVL都在以太坊上,該平臺的收入來自以太坊通貨膨脹獎勵和交易費用。Lido收取其平臺上產生的5%的質押獎勵,其中大部分給stETH持有者,其余給節點運營商。

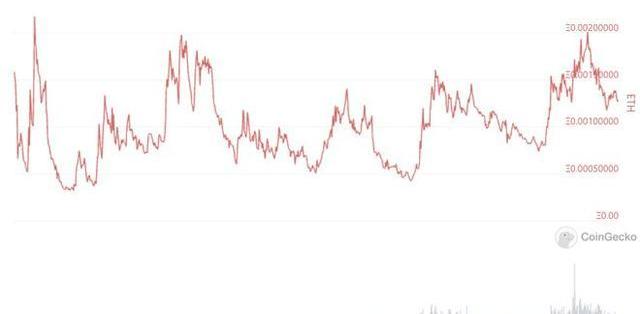

然而,即使以ETH計價,Lido仍然會出現波動,這可能是由于市場重新評估了Lido在質押垂直領域的地位以及LSD市場的估計規模。這兩個因素是Lido未來創收潛力的核心驅動力。

了解ETH通貨膨脹的動態也很重要,因為它通常占Lido收入的大部分。根據UltraSoundMoney的數據,抵押的ETH總量增加1%會導致基礎獎勵年化年減少0.41%。因此,抵押ETH的整體增加不一定會導致抵押協議收入的線性增長,除非鏈上活動大幅增加以補償基礎獎勵的減少。

市場預期

當我們比較市場為LSD項目定價的市盈率(P/S)與其他一些DeFi協議時,市場對垂直流動性質押的興奮是顯而易見的。

例如,比RocketPool或Stakewise等競爭對手更保守的Lido,其市盈率仍然比“老牌”DeFi協議MakerDAO更誘人,市盈率約為80,而Maker的市盈率為37。

MakerDAO不僅僅是一個隨機基準,它與垂直質押有相似之處,因為LSD本質上是合成資產,類似于Maker的DAI。如果某些LSD最終甚至選擇發行他們自己的合成穩定幣,也就不足為奇了。

Lido在上海升級時間線變得更加清晰的時候,其市盈率得到了顯著提升,之后,一方面由于LDO價格下降,另一方面由于協議費用增加,其市盈率略有下降。

除非Lido或MakerDAO開始探索新的敘述或經歷任何重大的特殊事件,否則在中期,我們應該期望這兩個項目的市盈率會有所收斂。

假設Lido的市盈率在短期內收斂到50,并簡化假設APY為5%,為了證明現有價格水平的合理性,Lido必須將其TVL增長約70%。

結論

隨著市場重新評估質押市場的整體規模和個體參與者的定位,新興的流動性質押行業在未來幾個月可能會出現大幅波動。

盡管社區呼吁限制單個驗證者池的規模,但我們預計該領域將出現Power-lawDistributions(冪律分布),即只有少數參與者主導市場份額。然而,我們認為這不會導致贏家通吃的市場,我們預計沒有任何一家公司能控制超過35%的市場份額。

此外,我們懷疑上海升級是否會使質押ETH的百分比與其他主要的權益證明鏈保持一致,并且我們認為ETH持有者對質押的興趣在某種程度上被高估了。

雖然Lido享有先發優勢,并被廣泛認為是持有ETH的最安全方式,但它尚未面臨來自成熟競爭對手的競爭,這些競爭對手可以利用代幣激勵來吸引Lido的儲戶。

Tags:ETH以太坊LSDETH錢包地址ETH挖礦app下載Etherael指什么寓意以太坊幣是什么幣LSD幣LSD價格

在沒有比特幣(BTC)等加密貨幣大幅升值的情況下,memecoins最近令加密貨幣市場大吃一驚.

1900/1/1 0:00:00期貨日內高頻套利策略 期貨日內高頻套利策略是指在期貨市場中通過快速交易買入低價合約并賣出高價合約,以獲得市場價格波動的微小差距,從而實現收益的一種交易策略.

1900/1/1 0:00:00EOSEVM模擬以太坊虛擬機(EVM),并允許部署以Solidity編寫的去中心化應用程序(DApp),Solidity是絕大多數web3開發人員使用的編程語言.

1900/1/1 0:00:00盡管加密貨幣產業近期遭遇美國監管機構打壓,市場一片低迷,但日本最大券商野村控股旗下數位資產子公司LaserDigital的最新調查發現,高達96%機構投資人認為,加密貨幣體現出投資多元化的機遇.

1900/1/1 0:00:00卡爾達諾的最新發展報告展示了幕后所做的全面工作。根據最近的更新,Cardano開發團隊一直致力于各種項目。具體來說,網絡團隊創建了一種在根節點和賬本節點之間切換的新方法.

1900/1/1 0:00:00風險平價策略資產配置方法風險平價策略資產配置法是一種采用不同資產類別之間的風險抵消來實現風險平價的投資策略.

1900/1/1 0:00:00