BTC/HKD-4.08%

BTC/HKD-4.08% ETH/HKD-5.79%

ETH/HKD-5.79% LTC/HKD-3.94%

LTC/HKD-3.94% ADA/HKD-7.44%

ADA/HKD-7.44% SOL/HKD-11.29%

SOL/HKD-11.29% XRP/HKD-7.16%

XRP/HKD-7.16%作者:duoduo,LD Capital

GMX V2版本于 2023 年 8 月 4 日正式上線。本文回顧 GMX V1的發展情況以及存在問題,對比V2修改,分析可能存在的影響。

GMX V1版本于 2021 年底推出,采用的 GLP 模式,提供了一種簡潔而有效的交易模型,創造了“真實收益”的敘事概念,在衍生品 DEX 協議中具有重要的地位。不少項目都 fork 了 GMX V1的模型。

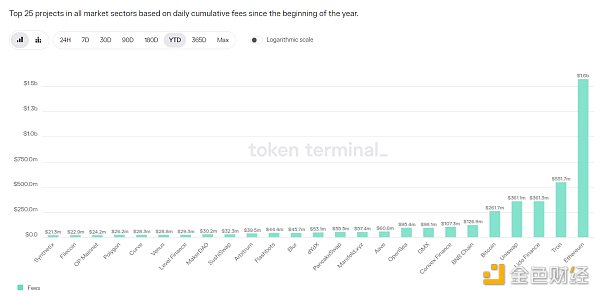

GMX V1協議捕獲了大量的費用。2023 年以來 GMX V1協議收入為 9810 萬美元,在全部項目中位于第八名,在衍生品 DEX 賽道位于第一名。

來源:token terminal

但是,GMX V1也存在局限性,主要包括:

1、未平倉合約(OI)的不平衡導致 LP 提供者面臨較大風險

GMX V1的費用是開倉費/平倉費和借貸費用,沒有資金費率。借入費用使得持倉存在成本,從而避免流動性被無限占用。此外,占主導地位的一方需要支付更多費用,但是,由于多空雙方都被收取費用,不存在套利空間,未平倉合約無法通過套利行為較快地恢復平衡。

PolkaPet World 已于1月5日登陸虎符創新區:據官方消息,PolkaPet World (PETS)已于2022年1月5日12:00 (UTC+8)登陸虎符創新區。

PolkaPets 專注于推動教育和參與 Polkadot 生態系統,同時為即將到來的項目提供收入和營銷機會。每個 PolkaPet NFT 代表 Polkadot 上的一個項目,具有與其項目特征相對應的“特殊動作”。每個 Pet 還充當鑰匙或“Amiibo”,用于解鎖游戲和其他 DeFi 平臺以及未來的 PolkaPet 產品中的功能。[2022/1/5 8:26:41]

而如果對這種平衡不加以處理,極端情況下,GLP 池子將面臨巨大損失,LP 提供者承受虧損,從而導致協議的崩潰。

2、可交易的資產較少

GMX V1可交易的品種只有 5 種,BTC/ETH/UNI/LINK 和 AVAX。而 DYDX 和 Synthetix 能提供數十種交易品種。Gains 提供了外匯交易品種。新的平臺 HMX 提供了大宗商品和美股品種。

3、中小型交易者的費用較高

GMX V1的開倉費和平倉費均為 0.1% ,這是相對較高的費用。在衍生品 DEX 賽道內卷的情況下,不少協議的費用在 0.05% 以下。

GMX V2的核心是保證協議的安全性和平衡性,通過修改費用機制來保持多空持倉平衡,以便降低 GMX 在面臨劇烈的市場波動時發生系統性風險的概率。通過隔離池的設置,增加高風險交易資產同時控制整體風險。通過與 chainlink 合作,提供更及時有效的預言機服務,降低價格攻擊發生的概率。項目方還考慮了交易者、流動性提供者、GMX 持幣人以及項目持續發展的關系,并最終在協議收入分配上也進行了調整和平衡。

報告:Yield Guild Games目前資產總值約為8.46億美元:10月22日消息,Yield Guild Games(YGG)公布包含SAFTs和NFT資產在內的最新財務管理情況。截至2021年9月30日,YGG包含流動性代幣、鎖定的DeFi代幣和NFT在內的資產總價值約為8.46億美元,大部分增值歸因于YGG代幣價格增長。此外,截至9月底,YGGDiscord頻道已有超6.2萬名社區成員,同比2021年8月增長16.4%。自7月底推出YGG公會徽章以來,社區共有超1.4萬人鑄造了徽章。[2021/10/22 20:48:46]

GMX V2的收費模式進行了較大幅度的調整,核心圍繞如何促使多空持倉平衡并提高資金使用效率。收費模式具體如下:

l 降低開倉/平倉費用。

從此前的 0.1% 降低為 0.05% 或 0.07% ,根據開倉是否有利于多空的平衡而收取費用,如果有利,收取較低的費用。

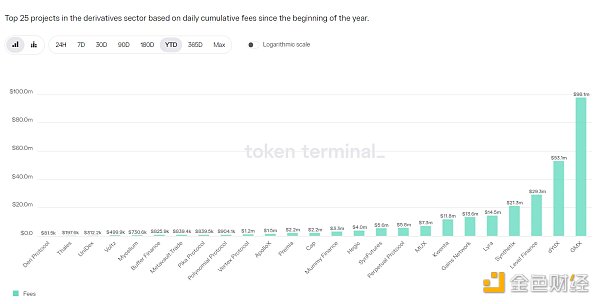

l 增加資金費率,強勢一方向弱勢一方支付資金費率。

資金費率將分段進行調整,強勢一方持倉/全倉位在 0.5 – 0.7 之間時,資金費率處于較低水平;達到 0.7 時,將會提高到較高水平,加大套利空間,促使套利資金進入,從而恢復多空平衡。

來源:chaos labs

保留借貸費用,避免流動性被無限占用。

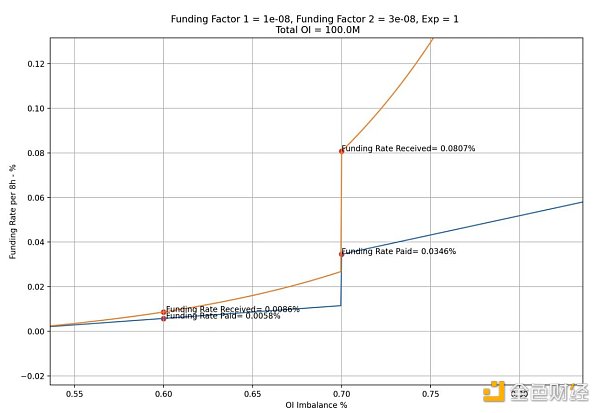

增加價格影響費,倉位越大、對多空平衡越不利,則收取越多的費用。

Deri Protocol宣布獲LD Captial等投資:去中心化衍生品交易協議Deri Protocol公布5位投資方,分別是LD Captial、FBG Captial、Bixin Ventures、Lotus Captial和Black Range。[2021/4/11 20:08:30]

價格影響費模擬訂單薄交易市場中價格變化的動態過程,也就是倉位越大,對價格的影響越大。這一設計可以增加價格操縱的成本,減少價格操縱攻擊,防止價格閃崩或者飆升;并保持平衡的多空持倉,維持較好的流動性。

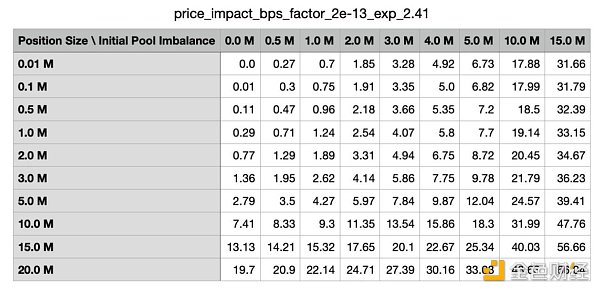

下圖顯示了模擬狀態下不同的開倉規模所面臨的價格影響費率,可見倉位越大,費率越高。橫軸是開倉規模(百萬美元),縱軸是費率(bps)。

此外,如果開倉對多空平衡越不利,費用也會越高。下表顯示了在模擬狀態下不同的多空平衡狀態下,收取的費用。首列是開倉規模,首行則是初始池子不平衡倉位的規模。

簡要對比幾個主要衍生品 DEX 協議的費用:

DYDX:maker 0.02% ,taker 0.05% ,交易量越大,折扣越大;

Kwenta:maker 0.02% ,taker 0.06% -0.1% ;

Gains Network: 0.08% 開倉/平倉費+ 0.04% 點差+價格影響費。

Uphold Card現支持在美國花費DGB、XRP等資產:數字支付平臺Uphold在推特上宣布,美國用戶現可使用Uphold Card花費DGB、XRP或持有的任何資產,也可在多數ATM機提取現金。[2020/8/4]

可見,GMX V2的費用仍然較高,但是,從此前的較高水平降低到中等水平,開倉/平倉費用下降了將近 50% 。對于中小型交易者而言,V2的收費更為友好。

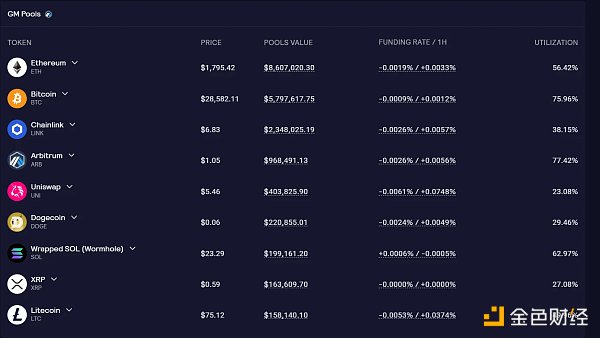

GMX V2的流動性池子稱為 GM 池,各個池子互相獨立。可以在官網看到每個池子的資金量、資金費率和資金利用率。

來源:GMX

隔離池的優點在于,不同代幣市場可以有不同的底層支持和不同的參數設置,實現各自的風險控制,靈活程度較高,從而擴大交易資產,但又風險可控。對于流動性提供者而言,他們還可以根據風險偏好/回報預期來選擇風險敞口。隔離池的問題,則在于流動性的碎片化。一些資金池可能無法吸引到足夠的流動性。

目前,GMX V2劃分了 3 個不同類型的市場:

l 藍籌:BTC 和 ETH。這兩個代幣被價格操縱的可能性較低,因此價格影響費用可以設置較低費率,比 CEX 更有競爭力。均采用原生代幣支持。

l 中等市值資產:市值在 10 億美元至 100 億美元之間,在 CEX 有較大的流動性和交易量,但是,容易受到外部因素影響引起價格劇烈波動。如監管新聞引起幣價的大幅下跌。對于此類資產,價格影響費會設置較高比例,流動性不會高于外部其他市場,提高攻擊成本。LINK/UNI/AVAX/ARB/SOL 屬于這一類型。采用原生代幣支持。

聲音 | Cantor Fitzgerald ETF交易主管:比特幣ETF將很快獲得認證:據Cointelegraph消息,金融服務公司Cantor Fitzgerald的高級董事總經理兼ETF交易主管Reggie Browne表示,比特幣(BTC)交易所交易基金(ETF)將“很快”獲得認證。[2018/11/2]

l 中等市值合成資產:不采用原生代幣,而采用 ETH 作為底層流動性支持。DOGE 和 LTC 屬于這一類型。

這類資產存在的問題是,如果相關代幣短期漲幅極大,池子中的 ETH 可能難以支付全部的收益。

假如池中有 1000 ETH 和 100 萬 USDC,最大多頭 DOGE 持倉量限制為 300 ETH,但是 DOGE 的價格上漲了 10 倍,而 ETH 的價格僅上漲了 2 倍,在這種情況下利潤將超過池中 ETH 的價值。

為了避免這種情況,引入了 ADL(自動減倉)的功能。當待盈利超過市場配置的閾值時,盈利頭寸可能會被部分或全部平倉。這有助于確保市場始終具有償付能力,并且收盤時的所有利潤都能得到全額支付。但對于交易者而言,自動減倉可能會導致優勢倉位的喪失,從而與后續的利潤失之交臂。

根據 chaos labs 出具的報告,其建議V2初始運行期間,BTC 和 ETH 未平倉合約的上限均分別為 2.56 億美元,AVAX/LINK 上限均分別為 400 萬美元,其余代幣則為 100 萬美元。后續可以根據實際運營的情況進行調整。不過,目前 GM 池總 TVL 約為 2000 萬美元,距離上限還較遠。

在 GMX V1,交易者只能開立 U 本位合約。無論交易者使用何種資產開倉,都是按照開倉時價格換算為 USD 計算倉位價值,利潤等于平倉時 USD 價值減去開倉時 USD 價值。

在 GMX V2中,增加了幣本位合約。交易者可以存入相關交易資產作為抵押物,不再換算為 USD。這將滿足交易者的更多需求,提供了更豐富的投資組合方式。

此外,GMX V2的預言機系統將對每個區塊進行定價,訂單盡可能按照最新的價格執行,執行速度更快、滑點更低。

為了維持項目的長期發展,GMX V2的協議收入也進行了調整。將分配 8.2% 給協議財庫,可用于項目運營等事項。

GMX V1: 30% 分配給 GMX 質押者, 70% 分配給 GLP 提供者。

GMX V2: 27% 分配給 GMX 質押者, 63% 分配給 GLP 提供者, 8.2% 分配給協議財庫, 1.2% 分配給 chainlink。該項分配已經社區投票通過。

GMX V2 運營了大約 2 個星期,TVL 大約 2000 萬美元,日均交易量 2300 萬美元,日均協議收入 1.5 萬美元,未平倉合約 1038 萬美元,日活躍用戶約 300 – 500 人。作為起步初期,在沒有采用交易激勵的情況下,表現尚可。

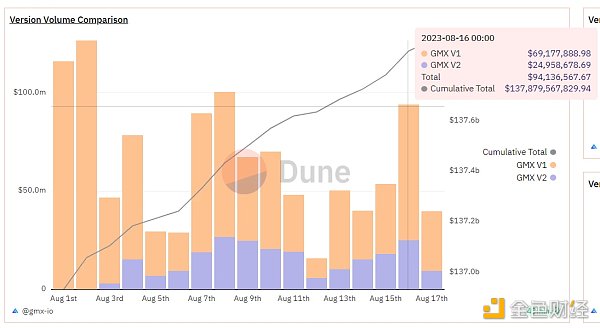

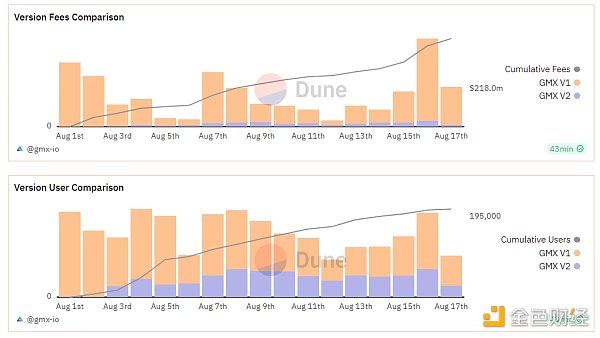

一部分V1的用戶已經遷移到V2。V2的交易量和日活躍用戶大致相當于V1交易量的 40% -50% 。V1和v2的交易量、協議收入以及用戶對比如下圖所示:

來源:dune

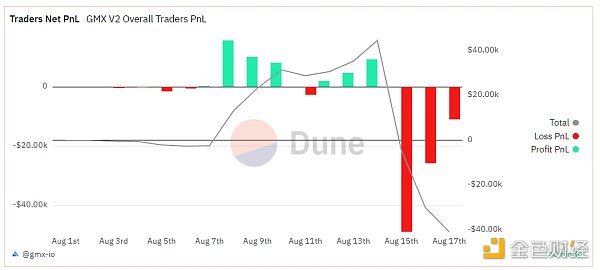

GMX V2交易者目前處于凈虧損狀態,累計凈虧損額度是 4 萬美元。

從收益率上看,GMX V1近期收益率持續低迷,本周 GMX 質押收益率為 1.44% ,GLP(arbitrum)為 3.18% ,GLP(Avalanche)為 8.09% 。相較而言,GMX V2的收益率較高,列表如下:

GMX V2上線后,市場熱度不高,資金反應一般。主要原因在于近期市場波動率降至歷史較低水平,整體交易量萎縮,且賽道內卷,協議收入增長乏力。

GMX V1是衍生品 DEX 賽道的成功模型,跟隨者眾多。GMX V2的交付也基本符合市場預期,顯示 GMX 團隊有較強的協議設計能力。從機制來看,V2增加了流動性池子的平衡性,拓展了交易資產的類型,提供了多種抵押物倉位。對于流動性提供者和交易者而言,投資方式更加豐富、風險平衡更好、費用也更低了。

但是,從起步初期來看,由于獨立池的采用,存在流動性割裂的問題,部分資產可能流動性不足。此外,GMX 項目方也基本沒有采取市場營銷行為和交易激勵措施,短期內未對協議新增用戶和新增交易量有明顯影響。

本質上,GMX V2更注重協議基礎架構、協議安全性和平衡性。在當前熊市環境下,專注于底層架構的搭建、保證協議的安全,利用累積的數據進行更好的風險參數設計,或許對于項目未來在牛市中的發展,有更大的幫助。屆時,可以提供更高的未平倉合約容量、更豐富的交易市場,也可配合市場熱度推出更多的營銷措施、獲取更多的新用戶。

LD Capital

個人專欄

閱讀更多

金色財經

金色財經 善歐巴

web3中文

金色早8點

YBB Capital

吳說Real

元宇宙簡史

作者:MARTIN YOUNG,COINTELEGRAPH;編譯:松雪,金色財經美國最大的數字資產交易所 Coinbase 獲準向美國散戶交易者提供加密貨幣期貨.

1900/1/1 0:00:00作者:Lawrence Lee,Mint Ventures7 月底,去中心化穩定幣的龍頭 Liquity 宣布其 V2 版本將會推出風險中性的穩定幣「Delta Neutral Stablcoi.

1900/1/1 0:00:00作者:Jagjit Singh,Cointelegraph;編譯:松雪,金色財經 一、了解已知明文攻擊 已知明文攻擊 (KPA) 是指黑客使用眾所周知的未加密和加密材料對來確定算法或加密密鑰.

1900/1/1 0:00:00據PRNewswire報道,元宇宙創新和娛樂公司InfiniteReality周二宣布已達成一項最終合并協議,將以4.7億美元的全股票交易收購電子競技和娛樂集團ReKTGloba.

1900/1/1 0:00:00作者:Mike Dalton,CryptoSlate;編譯:松雪,金色財經正如 8 月 16 日向美國證券交易委員會 (SEC) 提交的文件中所示.

1900/1/1 0:00:00作者:vitalik;編譯:深潮 TechFlow過去兩年,Twitter( X )可以說是動蕩不安.

1900/1/1 0:00:00