BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+0.17%

LTC/HKD+0.17% ADA/HKD+2.78%

ADA/HKD+2.78% SOL/HKD+3.33%

SOL/HKD+3.33% XRP/HKD+0.78%

XRP/HKD+0.78%“比特幣是過去十年間表現最佳的資產。”美林證券和彭博社都得出了這樣的結論。

如果從漲幅來看,確實如此。比特幣從1美元到近20000美元只用了短短6年時間,但不可忽視的另一面是,比特幣從20000美元回到3000美元也只需要1年時間。比特幣過山車式的行情,同樣在2019年上演。

根據CoinMetrics校正后的幣價數據,比特幣在2019年初2月7日到達3358.87美元的最低點,此后IEO、DeFi、Staking、Libra、DE/CP等熱點頻出,不斷為市場注入活力,到年中的6月26日,比特幣已經一路上漲至12863.46美元,較最低點漲幅高達282.97%。但比特幣只在萬元關口徘徊了三個月,繼而就進入了震蕩下跌通道,截至年末12月31日,比特幣報收7167.40美元,較最高點跌幅達到44.28%。

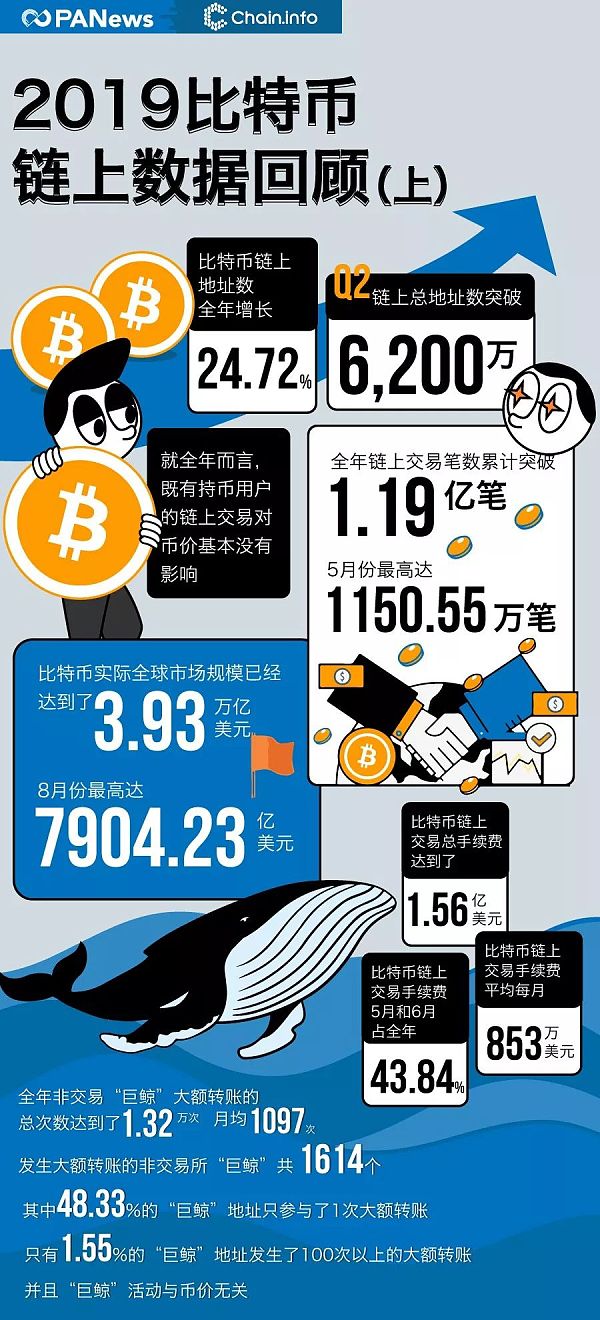

幣價的起起伏伏之間,普通用戶、“巨鯨”、交易所和礦工各自上演了怎樣的故事?PAData與專注于區塊鏈交易的一站式數據服務平臺Chain.info一起回顧2019年比特幣鏈上數據,并發布“2019年比特幣鏈上數據榜單”,從數據一窺比特幣網絡的真實圖景。

本文為2019年比特幣鏈上數據回顧的上篇。

PAData Insights:

持有至少1000枚比特幣的地址數量創4個月新低:7月17日消息,Glassnode數據顯示,持有至少1000枚比特幣的地址數量為2158個,創4個月新低。[2022/7/17 2:18:51]

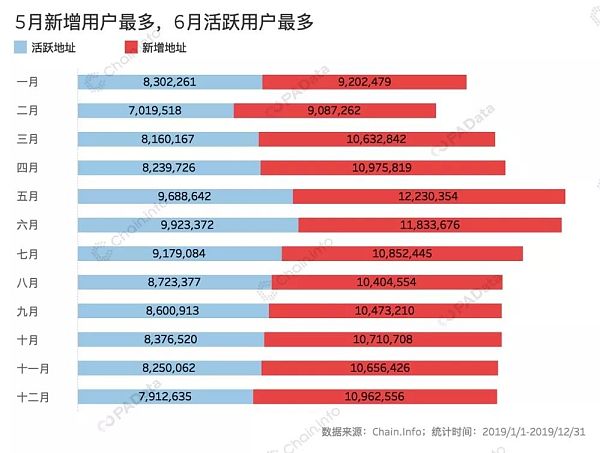

Q2活躍用戶最多

地址數量與幣價微弱相關

鏈上活躍用戶數量在一定程度上被視為等同于活躍用戶數量,至少兩者在趨勢上相似的可能性是很高的。

根據統計,2019年比特幣鏈上地址數總體呈溫和上升趨勢,全年增長24.72%。第二季度鏈上地址數突破了6200萬,包括活躍地址(指當天發生交易行為的地址,但不包含第一次交易的地址)3503.98萬個和新增地址(第一次發生交易行為的地址)2785.14萬個,是全年用戶最活躍的時期,同期比特幣的幣價正處于快速攀升階段。

其中,5月份是全年新增地址最多的月份,新增地址達到了1223.04萬個。但由于比特幣采用獨特的UTXO模型,交易的找零余額會自動進入一個新地址,理論上新增地址中只有一部分可能是新增用戶。因尚無法就此判定5月份新增用戶最多。但6月份是全年活躍地址最多的月份,活躍地址達到了992.34萬個,基本可視為6月是既有持幣用戶最活躍的月份。

《富爸爸,窮爸爸》作者:在今年更喜歡黃金、白銀和比特幣的流動性:《富爸爸,窮爸爸》作者羅伯特·清崎(Robert Kiyosaki)今日發推稱,我為什么喜歡金、銀、比特幣?是因為流動性。在房地產市場最火爆的時候,人們爭相買房,當房地產崩潰時無法脫身,房地產流動性差,我擁有8000套物業出租,在經濟崩潰的時候購買的,而2021年,我更喜歡黃金、白銀、比特幣的流動性。[2021/2/22 17:37:42]

對比全年每月幣價的走勢可以發現,月均幣價更高的7月、8月和9月都沒有對應更高的鏈上活躍地址和新增地址,反而在月均幣價逐漸走高之時,月均活躍地址數和新增地址數都在逐月減少。

二級市場的幣價與鏈上地址之間到底存在怎樣的關系呢?

PAData分別計算了全年活躍地址數、新增地址數、總地址數和前7天日均幣價(不含當日)、前3天日均幣價(不含當日)、當天幣價、后3天日均幣價(不含當日)、后7天日均幣價(不含當日)之間的皮爾森相關系數,數值的絕對值越高,則意味著兩者之間的相關性可能越高。

盤和林:美國有條件利用比特幣進行全球資產配置,但割全球“韭菜”可能性不大:中南財經政法大學數字經濟研究院執行院長盤和林在接受采訪時表示,從所擁有的資源來看,美國有條件利用比特幣來進行全球資產的配置。不過,從現實上角度來說,盤和林認為,美國割全球的“韭菜”可能性不大。盤和林分析稱,如果美國想達到最后的“目的”,這個鏈條還需要一個關鍵環節,那就是美國必須出面強制要求其他國家承認比特幣的結算,尤其是與關鍵資源(如石油等)相掛鉤。在那個時候,美國才可以在比特幣建立的貨幣體系里占據絕對的主動權。客觀來看,雖然存在這種可能,而且美國也是最具有這個條件的國家,但是可能性并不是特別大。其原因在于目前許多國家都在努力擺脫美元的束縛,包括伊朗等國家都在探索屬于自己的數字貨幣或者是和資源掛鉤的資源貨幣,不一定會被迫認可比特幣的價值。他表示:“而沒有了流通價值,比特幣又能具有多大的價值呢?”(中新經緯)[2020/7/29]

從統計結果來看,任意兩者的相關系數都沒有達到顯著相關的程度,但活躍地址數與幣價的相關性要略微高于新增地址數。從全年來看,新增地址數與幣價基本無關。就活躍地址數而言,其與前7天日均幣價之間表現出微弱相關性,相關系數接近0.4,這意味著前7天日均幣價越高,可能對既有持幣用戶的交易有輕微激勵作用。活躍地址數與后3天日均幣價和后7天日均幣價之間的相關系數都只有0.31左右,這說明,就全年而言,既有持幣用戶的鏈上交易對幣價基本沒有影響。這或許與大戶擁有較多比特幣籌碼,普通用戶影響力較弱,以及交易所異步鏈上結算有關。

分析 | 金色盤面:比特幣市值占比重回52%:據數據顯示:比特幣市值占比達到數字貨幣總市值占比再次上漲至52%,經過一輪超跌反彈之后市場等待選擇方向,觀望情緒再次加重。[2018/8/21]

另外,包含了活躍地址和新增地址的總地址數與當天幣價、后3天幣價和后7天幣價之間的相關性略高于同期的活躍地址數和新增地址數與不同時期幣價的相關性。這可能意味著,新增地址中代表的一部分新用戶與活躍地址代表的既有持幣用戶構成的總用戶規模增長對此后幣價的上升有輕微影響。

PAData進一步分析發現,幣價與鏈上地址數的研究受不同的統計時間范圍的影響較大。比如,5月份活躍地址數與前7天日均幣價的相關系數達到了0.57,與前3天日均幣價的相關性達到了0.64。這展示了這樣一幅圖景,即4月底比特幣上漲趨勢明顯后,幣價的攀升促進了既有持幣用戶的交易行為。7月份活躍地址與后3天日均幣價的相關系數達到了0.52,與后7天日均幣價的相關系數達到了0.54,這可能表示在6月底幣價站上10000美元關口后,越來越多的持幣用戶開始交易,使得幣價在高位運行。

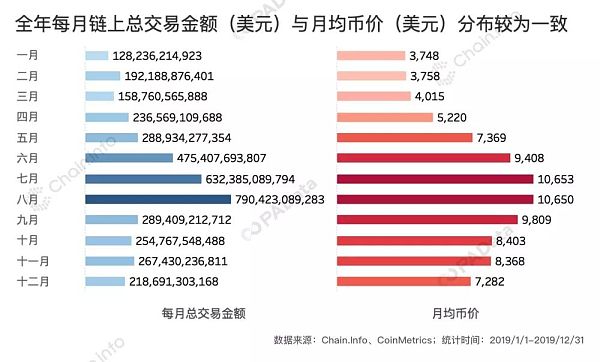

全年鏈上交易總額近4萬億美元

鏈上交易筆數與幣價錯位

金色財經歷史回顧 2011年4月12日 首份比特幣看跌期權合同賣出:在歷史上的2011年4月12日,首份比特幣看跌期權合同,在bitcoin-otc(場外交易)上賣出。在當時比特幣的價格為0.819美元一枚,2011年4月12日對于比特幣而言,是瘋狂幣價上漲的開端,比特幣價格在經過不到兩個月的暴漲,直到在2011年6月9日從0.8美元作用達到29.415美元的最頂峰,隨后在2011年6月12日出現腰斬,跌至16美元左右。[2018/4/12]

相比幣價的激烈波動,比特幣鏈上交易筆數卻趨于穩定。2019年全年鏈上交易筆數累計突破了1.19億筆,單月都較平均的分布在1000萬筆左右,其中5月份是全年交易筆數最多的一個月,累計達到了1150.55萬筆,其次是4月份,達到了1100.3萬筆,6、7、8三個月的交易筆數也都突破了1000萬筆。

結合全年每月幣價的走勢可以發現,每月鏈上累計交易筆數與月均幣價的分布是錯位的,鏈上交易筆數最多是4、5、6月,而月均幣價最高的卻是6、7、8月。也就是說,鏈上交易頻次先于幣價啟動,而幣價高低基本不影響鏈上交易頻次。

根據對全年鏈上總交易金額的累計,2019年比特幣實際全球市場規模已經達到了3.93萬億美元,按照1月9日的匯率換算,大約為27.23萬億元。根據東方財富Choice數據,2019年A股的成交金額約為121.60萬億元(不含當年上市新股),比特幣的全年鏈上交易額大約是其1/4左右。2019年A股成交量最大的中國平安僅有1.24萬億元,比特幣的全年鏈上交易額是其20余倍。應該來說,比特幣作為資產標的,其市場規模仍然不大,但如果對標具體的股票標的,市場規模已經不容小覷。

今年鏈上交易額最高的8月,交易額已經達到了7904.23億美元,尤其是8月21、22、23日這三天,日交易額分別達到了1052.08億美元、2488.91億美元和1185.73億美元,而平日最高也只有623.11億美元。但關于這三日交易額異常的原因,目前并沒有一致的觀點,可能的原因是受到場外交易、暗網交易及機構資金入場等多方面因素的影響。

總體而言,全年每月鏈上交易總額與幣價表現出一定的量價一致性,6、7、8月鏈上交易總額是全年中比較高的月份,同時也是幣價較高的月份。

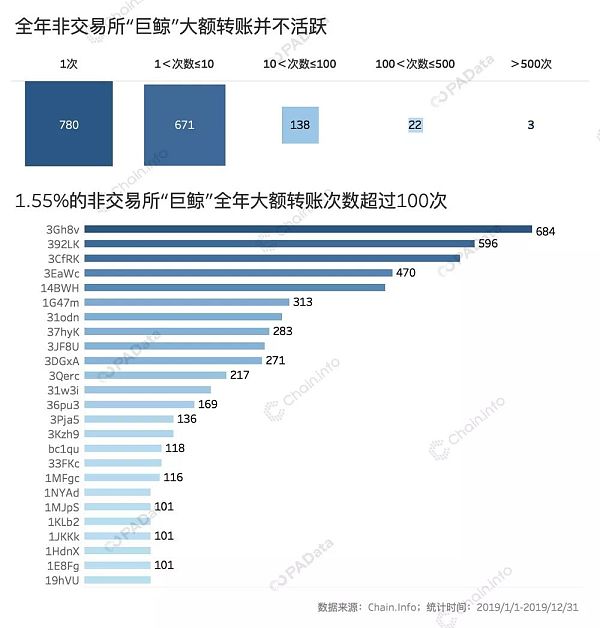

“巨鯨沉睡” 大額轉賬不活躍

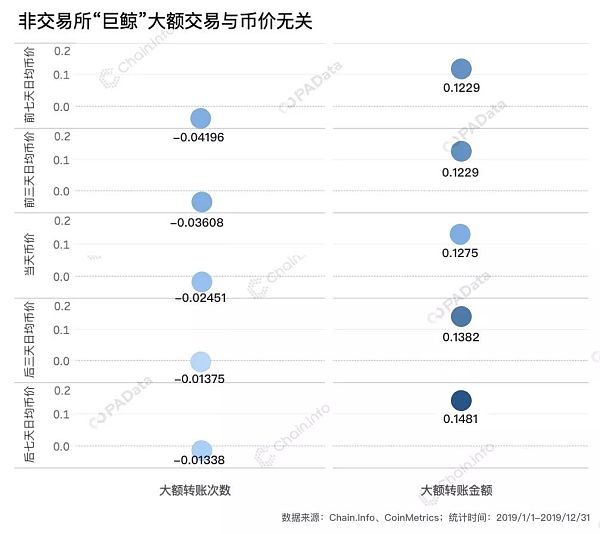

巨鯨交易次數與金額均與幣價無關

如果將余額大于2000比特幣的非交易所地址定義為“巨鯨”地址的話,這些地址大約占比特幣總活躍地址數的0.01%左右。根據統計,2019年非交易所“巨鯨”地址平均每月進行單筆超過50個比特幣的大額轉賬的次數約為1097次,相當于每天有3次左右。其中第二季度是非交易所“巨鯨”大額轉賬最頻繁的一段時間,4、5、6月共計發生3910次大額轉賬,4月大額轉賬1474次,創下全年最高。

盡管全年非交易“巨鯨”大額轉賬的總次數達到了1.32萬次,發生大額轉賬的“巨鯨”一共有1614個,但其中780個“巨鯨”地址都只參與了1次大額轉賬,671個“巨鯨”地址大額轉賬次數少于10次,相當于每月1次都不到。大額轉賬并不活躍的兩類“巨鯨”地址一共占總數的89.90%,另外只有1.55%的“巨鯨”地址全年大額轉賬次數超過100次。總體而言,2019年非交易所“巨鯨”大額轉賬并不活躍。“巨鯨”基本處于“沉睡期”。

2019年非交易所“巨鯨”中大額轉賬最活躍的是“3Gh8v”,全年大額轉賬次數高達682次,相當于每周(7天)大額轉賬13次,非常活躍。另外,“392LK”、“3CfRK”、“3EaWc”、“14BWH”全年大額轉賬次數都超過450次,相當于每周(7天)發生8次大額轉賬。

如果結合每月幣價走勢來看,非交易所“巨鯨”大額轉賬活躍在第二季度,而不是全年幣價高點的7月及8月。非交易所“巨鯨”與全年每月鏈上總交易筆數表現一致,先于幣價而動。

“巨鯨”活動和幣價有關系嗎?

PAData分別計算了全年非交易所“巨鯨”大額轉賬次數和轉賬金額和前7天日均幣價(不含當日)、前3天日均幣價(不含當日)、當天幣價、后3天日均幣價(不含當日)、后7天日均幣價(不含當日)之間的皮爾森相關系數,數值的絕對值越高,則意味著兩者之間的相關性可能越高。

根據統計結果,無論是大額轉賬次數和大額轉賬金額與不同時段幣價均沒有相關性,即使將觀察的時間范圍具體到每個月,任意兩者之間的相關系數也沒有超過0.3,這意味非交易所“巨鯨”的活躍與二級市場的幣價無直接關聯。

數據說明:

這里統計的“巨鯨”大額轉賬次數是以轉出方或轉入方任意一方為“巨鯨”進行判斷的,如果交易雙方均為巨鯨,則會被記為2次大額轉賬。

這里統計的“巨鯨”大額轉賬金額是以轉出方或轉入方任意一方為“巨鯨”進行判斷的,如果交易雙方均為巨鯨,則只記1次大額轉賬金額。

文字、數據及可視化 | Carol 編輯 | 畢彤彤

數據合作伙伴 | Chain.Info 出品 | PANews

2019年12月31號, 第五屆“中國經濟新模式創新與發展峰會” 暨2019“中國行業領先品牌”電視盛典在全國政協禮堂舉行.

1900/1/1 0:00:00預期在2020年5月的比特幣區塊獎勵減半已經引起了對其可能的影響的激烈討論。圍繞減半帶來的供應量變化及其對價格的最終影響已經出現不同的看法.

1900/1/1 0:00:00當前,大部分人都認為比特幣減半必將帶來大牛市。這部分人主要是從之前兩次減半走勢出發的經驗主義。從下圖可以看出,比特幣之前曾在2012年11月28日及2016年7月9日,發生過兩次減半.

1900/1/1 0:00:00新年伊始,區塊鏈再次走上了風口。1月8日,北京商報記者了解到,包括騰訊、螞蟻金服、百度、金融壹賬通等機構,都在近期加緊了區塊鏈落地動作,且均在“區塊鏈+金融”領域有所布局.

1900/1/1 0:00:00分析師:比特幣的主導率已達到頂峰,山寨幣的表現可能會優于大盤:金色財經報道,TradingView 的數據顯示,BTC主導率從第一季度的 42% 上升至 48%.

1900/1/1 0:00:002019年12月,幣價還在5萬徘徊。我們的阿拉丁已經停機,原因是礦場“嫌棄”我們的機器功耗太高.

1900/1/1 0:00:00