BTC/HKD-0.83%

BTC/HKD-0.83% ETH/HKD-3%

ETH/HKD-3% LTC/HKD-2.42%

LTC/HKD-2.42% ADA/HKD-2.03%

ADA/HKD-2.03% SOL/HKD-1.26%

SOL/HKD-1.26% XRP/HKD-1.33%

XRP/HKD-1.33%監管擔憂繼續影響整個加密市場,本周BTC期權到期可能對推動比特幣價格跌破26,000美元起到決定性作用。

比特幣價格在6月6日重新測試27,400美元阻力位失敗后失去動力,這表明在美國證券交易委員會(SEC)最近對Binance和Coinbase采取監管行動后投資者信心下降。兩家交易所都因多項罪名被起訴,包括未能注冊為持牌經紀人和提供未注冊證券。

美國證券交易委員會可能會遇到困難的案件

摩根大通:通貨膨脹推動了比特幣的價格上漲:金色財經報道,摩根大通上周發表了一份研究報告,解釋說明通貨膨脹一直在推動比特幣的價格上漲到歷史高點,而不是圍繞美國第一個比特幣期貨交易所交易基金(ETF)的炒作。該公司注意到投資者正在從黃金ETF中撤出,進入比特幣基金,并指出:\"流量轉移仍然完好無損,支持比特幣的看漲前景到年底。\"摩根大通的分析師認為,就其本身而言,BITO的推出不太可能引發新的階段,即有明顯更多的新鮮資本進入比特幣。相反,比特幣被認為是比黃金更好的通脹對沖工具,是當前上漲的主要原因,引發了自9月以來從黃金ETF到比特幣基金的轉變。(news.bitcoin)[2021/10/24 6:10:41]

根據區塊鏈協會首席執行官克里斯汀史密斯的說法,美國證券交易委員會正試圖規避正式的規則制定流程并拒絕公眾參與。與此同時,InsiderIntelligence加密貨幣分析師WillPaige表示,SEC的目的是在沒有監管框架的情況下通過執法來監管這個領域。

隨著市場趨穩,比特幣期貨溢價降低:金色財經報道,隨著市場在過去一周趨于穩定,比特幣期貨未平倉頭寸也趨于穩定,導致期貨合約溢價降低。8月初,比特幣期貨溢價率大幅飆升,當時市場正在走高。不過,隨著價格企穩,以散戶為中心的平臺的溢價在過去一周從18%降至10%。Arcane Research數據顯示,CME的溢價從上周的21%下降到18%,仍然明顯高于散戶平臺。這表明短期內機構投資者比散戶投資者更看好BTC。CME 9月份合約的溢價率接近1.59%,而其他平臺的溢價率為0.89%。[2020/8/27]

這些批評解釋了為什么投資者可能會在定于6月13日舉行的美國金融服務委員會聽證會上抱有希望。

動態 | USDT占比特幣交易比重升至76.03%:據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排在第一的是USDT,占比為76.03%;排在第二的是美元,占比為11.80%;排在第三的是歐元,占比為2.61%;排在第四的是日元,占比為2.30%;排在第五的是韓元,占比為1.95%。[2019/8/31]

美國證券交易委員會的潛在越權行為已多次引起漣漪,包括美國立法機構。例如,參議員BillHagerty表示,SEC的監管機構正在“將他們的角色武器化”,并公開譴責SEC主席GaryGensler。

聲音 | 比特幣安全專家:美財政部將數字貨幣錢包地址列入黑名單的做法是可笑的:據Bitcoin Exchange Guide消息,針對此前美國財政部將特定地址列入黑名單,比特幣安全專家Andreas Antonopoulos認為這一想法是可笑的。他表示,如果用戶認為有必要,完全可以生成新地址,計算機每秒能產生數百萬個地址。美國財政部外國資產控制辦公室(OFAC)的決定不會對BTC網絡產生任何影響。開始禁止并將特定地址列入黑名單的決定表明,美國希望將其權力強加于加密市場。當前政府制裁力度較小,但之后肯定會加大。因為這種打擊不可能通過技術手段取勝,因此政府將嘗試手段,對任何不敢執行黑名單的受監管實體施加壓力。

Antonopoulos強調,雖然未來可能不止兩個地址,而是20萬或上百萬的地址被阻止,但這一措施并不能實現其最終目標。政府和監管機構施加的這些規定并不會阻止恐怖主義融資或犯罪活動。事實上,這只會增加權力和對公民的權威,但卻無法保護他們。[2019/1/18]

進一步支持加密貨幣空間可以在沒有加密銀行的情況下運行的論點,正如眾所周知的中心化交易所,是去中心化金融量的突然增加。

6月5日至6月7日期間,前三大去中心化交易所(DEX)的交易量中位數躍升了444%。隨著DEX交易量激增,幣安的凈流出量達到7.78億美元,這是進入和退出交易所的資產價值之間的差額。

比特幣一直試圖收回27,000美元的支持,但考慮到即將于6月9日到期的每周6.7億美元的期權,這可能比預期的要難。

多頭對負面消息感到意外

值得注意的是,由于多頭將賭注集中在27,000美元以上,因此6月9日到期的實際未平倉合約將會減少。在比特幣價格在5月25日至5月29日期間上漲9%,測試了28,000美元的阻力位后,這些交易員變得過于樂觀。

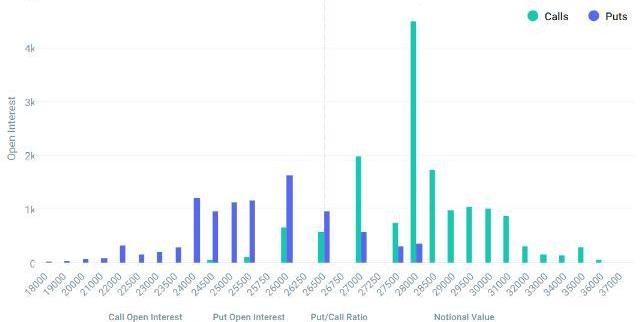

比特幣期權匯總了6月9日的未平倉合約

0.63的看漲期權比率反映了4.1億美元的看漲未平倉合約與2.6億美元的看跌期權之間的不平衡。但是,如果比特幣的價格在6月9日世界標準時間上午8:00保持在26,500美元附近,則只有價值3800萬美元的這些看漲期權可用。之所以會出現這種差異,是因為如果BTC在到期時交易價格低于該水平,則以27,000美元或28,000美元購買比特幣的權利將毫無用處。

比特幣空頭的目標是低于26,000美元以增加支出

以下是基于當前價格走勢的四種最可能的情況。6月9日可用的看漲和看跌工具的期權合約數量取決于到期價格。

有利于每一方的不平衡構成理論利潤:

在25,000美元到26,000美元之間:100次看漲期權與5,100次看跌期權。Bears完全控制,獲利1.25億美元。

在26,000美元到27,000美元之間:1,500次看漲期權與3,900次看跌期權。最終結果有利于看跌工具6500萬美元。

在27,000美元到28,000美元之間:4,200次看漲期權與1,300次看跌期權。最終結果有利于看漲工具8000萬美元。

在28,000美元到29,000美元之間:8,700次看漲期權與700次看跌期權。最終結果有利于看漲工具2.25億美元。

這一粗略估計考慮了看跌押注中使用的看跌期權和僅用于中性至看漲交易的看漲期權。這種過度簡化忽略了更復雜的投資策略。

鑒于使用期貨合約的比特幣多頭在6月5日被清算至1億美元,多頭可能需要更少的保證金來嘗試將BTC價格推高至27,000美元以上。因此,空頭似乎更接近于周五期權到期時獲得可觀的利潤。

歡迎私信進交流群,今天的分享到此結束了,非常感謝各位朋友們百忙之中抽出時間來看這篇文章,希望文章對你有幫助,可以關注我和給我留言評論,一起交流Billions項目組

Tags:比特幣SECBTC比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢SEC幣是什么幣BTCs是不是黃了btc錢包官網btc短線交易騙局

美國市場的新職位空缺數量下降了6.2%。美國市場和比特幣將會發生什么?這是迄今為止美國歷史上第二大下降。醫療保健和社會援助部門是空缺最少的部門之一。七月份,每個失業者都有近兩個職位空缺.

1900/1/1 0:00:00根據Helium基金會最近的公告,所有使用HNT代幣的項目都將與Solana生態系統兼容。Solana的價格前景預計將受益于更多Web3用戶的Helium遷移.

1900/1/1 0:00:00早在2014年,花旗分析師Englander在一項分析數據中曾寫到:據估計,目前全球共有100萬人持有比特幣.

1900/1/1 0:00:00尋找空頭頭寸的投資者可能會很高興看到CHZ的價格圖表,此前本周經歷了穩健的牛市。該加密貨幣在過去七天內上漲了55%,現在深陷超買區域。讓我們來看看CHZ是否真的可以被認為是一個很好的短期機會.

1900/1/1 0:00:00本賽季坐擁新版“三頭怪”的森林狼終于讓球迷感受到了他們的天賦和進步,不過球隊的進步卻無法掩蓋一個人的落寞,他就是維金斯.

1900/1/1 0:00:00在比特幣和山寨幣的世界中,交易平臺在促進加密資產交易方面發揮著至關重要的作用。其中一個平臺Bibox在過去一個月里遇到了很大的困難,尤其是在提款方面.

1900/1/1 0:00:00