BTC/HKD-0.26%

BTC/HKD-0.26% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD-0.42%

ADA/HKD-0.42% SOL/HKD-0.51%

SOL/HKD-0.51% XRP/HKD-0.07%

XRP/HKD-0.07%要點

加密市場今年第一季度的反彈并沒有伴隨著網絡使用的復蘇。盡管某些特定的L1的市場份額平均季度環比增長率為83%,但網絡使用率卻下降了大約2.5%。

Ordinals重新燃起了人們對比特幣可編程性的興趣,Stacks在幾項指標上要優于競爭對手,在以下方面的季度環比增長率方面都是佼佼者:市值(340%)、收入(218%)、網絡使用率(~35%)、DeFiTVL(276%)以及DEX交易量(330%)。

以太坊在大多數關鍵的財務和生態系統指標上仍然處于領先地位,包括市值、收入、DeFiTVL和交易量、NFT交易量以及全職開發者數量。

USDC暫時性脫鉤,再加上Paxos停止發行BUSD,將穩定幣的主導地位轉移給了USDT,TRON從中受益。TRON的穩定幣市值季度環比增長了30%,達到436億美元;所有其他具有顯著穩定幣市值的特定L1都出現了季度環比下跌情況。

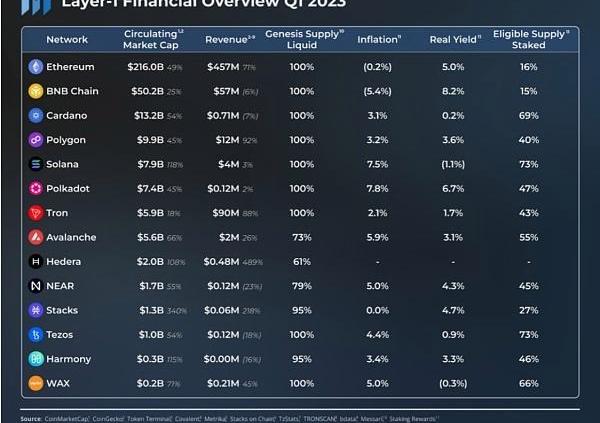

本報告匯總比較了Messari對14個一層(L1)智能合約平臺的財務、網絡和生態系統層面的季度分析結果。這些L1是:Avalanche、BNBChain、Cardano、Ethereum、Harmony、Hedera、NEAR、Polkadot、Polygon、Solana、Stacks、Tezos、TRON和WAX。

財務分析

市值

在經歷了2022年的動蕩之后,加密市場在今年第一季度呈現出了反彈趨勢。平均而言,我們研究的特定L1的市值季度環比漲幅為83%,但同比仍下跌了58%。STX在第一季度表現出色,主要是受到了比特幣Ordinals的流行趨勢的推動,這重新燃起了人們對比特幣可編程性的興趣。從絕對值來看,ETH的市值仍然超過其他網絡代幣總和的兩倍。

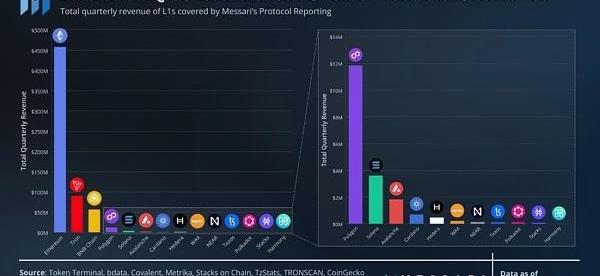

收入

收入是協議所收取的全部費用的總和,與協議如何分配這些費用無關。JonCharbonneau寫過一篇深度文來解釋為什么應該這樣對待協議收入,且請簡單地看一下下面的例子:

·區塊鏈X通過費用收取了100個代幣。這100個代幣將全部被銷毀,但會再鑄造出100個代幣來獎勵驗證者。如果僅以代幣持有者累積的費用來衡量收入,則收入為100。

OpenSea 9月交易額不足3.5億美元,系過去14個月最低:10月1日消息,據 Dune Analytics 數據顯示,9 月 NFT 市場 OpenSea 交易額為 344,633,972 美元,創下自 2021 年 8 月以來的單月交易額最低值。歷史數據顯示,OpenSea 最高單月交易額發生在 2022 年 1 月,當月交易額接近 59 億美元,此外當前 OpenSea 平臺交易總額達到 40,083,391,695 美元。[2022/10/1 18:36:53]

·區塊鏈Y通過費用收取了100個代幣。這100個代幣將分發給驗證者。不會有額外的代幣被鑄造或銷毀。如果僅以代幣持有者累積的費用來衡量收入,則收入為0。

這兩個區塊鏈在收費、通脹和驗證者獎勵方面具有完全相同的最終結果,但如果基于費用分配來衡量,它們的收入將會大相徑庭。

由于相對較高的使用率和gas費,以太坊今年第一季度的收入為4.57億美元,幾乎是所有其他特定L1總收入的2.8倍。

最顯著的收入增長來自于Hedera,季度環比漲幅為489%。它的增長在很大程度上是由其ConsensusService的使用率增加所驅動的,該服務為Web2和Web3應用提供了可驗證的時間戳和事件排序。這些應用包括跟蹤供應鏈來源、計算DAO內選票,以及監控物聯網設備。

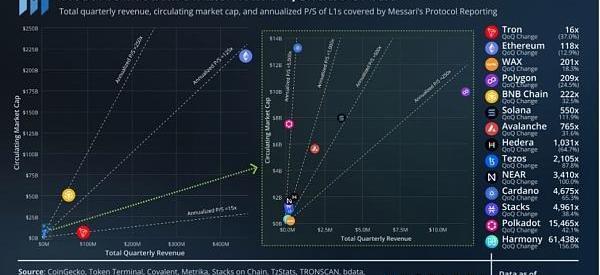

P/SRatio

P/Sratio是網絡代幣的相對價格與其收入的比值。雖然它可能是一個有用的衡量標準,但網絡代幣是可能需要新估值模型的新資產,例如ExpectedDemandforSecurityModel。

TRON今年第一季度的市銷率遙遙領先,為特定L1的16倍,其次是以太坊,為188倍。WAX是市值排名前20位之外唯一一個市銷率處于前半部分的網絡。雖然大多數網絡從交易費中獲得收入,但WAX的收入是對NFT市場2%的征稅驅動的。

TRON、以太坊、Polygon和Hedera是本季度僅有的市銷率下降的網絡。換句話說,它們的收入增長超過了代幣市值的增長。季度市銷率漲幅最大的網絡有NEAR(100%)、Solana(112%)和Harmony(156%)。

通脹

PoS獎勵發行帶來的通脹是一種從持有者向質押者的財富轉移。通脹率越高,對質押者就越有利,對持有者就越不利,反之亦然。

BNB和ETH是今年第一季度僅有的通縮代幣,通縮率分別為-5.4%和-0.2%。兩個網絡都將銷毀一部分交易費。此外,幣安團隊每個季度都會回購并銷毀代幣,這是其通縮壓力的主要原因。

Uniswap基金會向14個項目發放共計180萬美元贈款:9月22日消息,Uniswap基金會正在發放第一波(Wave 1)共計14筆贈款,總額約180萬美元。

其中一些贈款是在幾個月前授予,而另一些贈款是在Uniswap基金會創建后最近批準,涉及三個類別。

協議增長類別包括Decentralized Volatility Oracle、Uniswap Diamond: Open Source API & SDK、Uniswap Diamond: Pro Interface、Numoen、Uniswap.fish、Uniswap data extraction tool。

社區發展類別包括Uniswap v3 Development Course、DeFi LATAM、DeFi Africa、Phi、Ignition Hacks 2022。

治理管理類別包括Holdim、Governance Decentralization Benchmarks and Tracker、Recognized Delegation Program Research and Development。[2022/9/22 7:13:19]

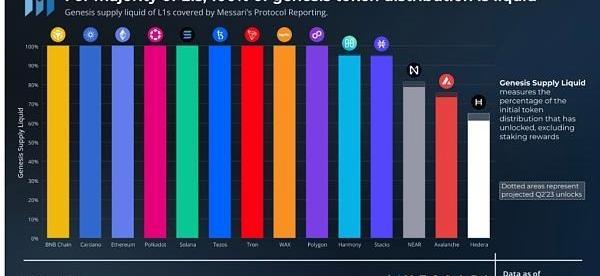

GenesisSupplyLiquid

除了PoS獎勵發行,創世代幣的解鎖也可能帶來通脹壓力。GenesisSupplyLiquid衡量已解鎖的創世代幣的百分比,不包括質押獎勵。該指標在有供應上限和無供應上限的網絡之間進行了標準化。

除Avalanche、Hedera、NEAR和Harmony外,大多數特定網絡的代幣都已分配完成:

·Stacks的已分配代幣約為95%,約有0.5%在今年第二季度解鎖入金庫。

·Harmony的已分配代幣約為95%,約有0.6%在今年第二季度解鎖,用于生態系統開發。

·NEAR的已分配代幣約為79%,還有3%于今年第二季度向核心貢獻者和投資者解鎖,以及用于補助。

·Avalanche的已分配代幣約為73%,還有2.5%于今年第二季度向戰略合作伙伴、基金會和核心團隊解鎖。

·Hedera的已分配代幣約為61%,另有約4%將在23年第二季度解鎖。

注意,Avalanche和Hedera有供應上限,解鎖率屬于創世供應,而不是總供應。

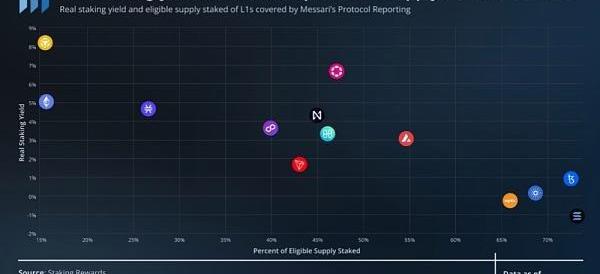

實際收益率和合格質押供應量

Bit.Country贏得Kusama第14個平行鏈插槽:11月9日消息,去中心化世界Bit.Country宣布以近價值1 億美元的 KSM 鎖倉投票贏得 Kusama 第14個插槽競拍,即將接入 Kusama 網絡成為平行鏈出塊。本次眾貸活動貢獻者超過25,634名。[2021/11/9 6:41:11]

PoS獎勵發行率通常取決于質押供應率和/或驗證者的數量。網絡依賴于不同的方程來設置關系,這些關系決定了通脹率、質押收益率和質押供應率。

低通脹的代幣允許持有者自由使用代幣,而不會因為不做質押而受到懲罰,因此質押率較低。另一方面,通脹率較高的代幣為獲得更高的質押率進行了優化。盡管流動性質押可以讓質押代幣也參與到生態系統中,但往往會帶來更差的流動性、智能合約風險和不同的稅收影響。此外,Cardano和Tezos都在協議級別啟用了流動性質押,但允許流動性質押代幣參與到DeFi及其他生態系統應用中仍然存在一定額外的復雜性。

網絡分析

使用率

用戶活動很難在不同系統之間進行比較。每個體系結構都有處理和記錄交易和地址活動的獨特方式。此外,地址與用戶的比例也不是1:1,這個比例在不同的網絡中是不同的。

交易和地址的總量所能提供的信息遠不及這些交易和地址所促成的經濟活動提供的信息多。因此,我們將簡要介紹用戶活動的增長情況,與絕對數字相比,用戶活動增長情況更適合進行網絡比較。但是如果你想基于絕對數字去比較用戶活動,那么下文的生態系統部分將提供一個更好的衡量標準。

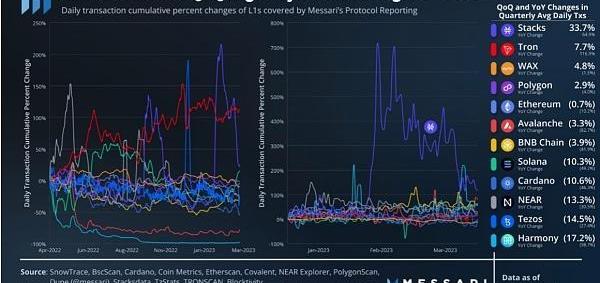

交易活動并沒有隨著市場反彈而增長。特定網絡的日均交易量的季度環比變化為-2%,也就是下降了2%。Stacks是一個明顯的例外:它的用戶活躍度在STX價格飆升之前略有增長,并在本季度環比增長34%。

請注意,Avalanche的數據只包括C-Chain活動。由于子網的推出,C-Chain交易量同比下降了82.7%。包括子網在內,日均交易量同比增長了130%。然而,目前沒有一個子網使用AVAX作為gas費。雖然子網可以使用AVAX作為gas費,但子網價值的累積通常取決于子網在增加安全需求的同時至少要向全局集提供一個驗證器。

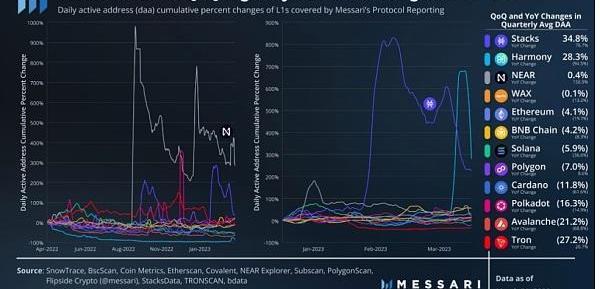

特定網絡的日均活躍地址的季度環比變化為-3%。在交易方面,Stacks以35%的漲幅領跑整個L1群體。Harmony28%的漲幅很大程度上是因為季度末出現的一個異常峰值,但該峰值沒能持續。

BitMax將新增14個FTX杠桿代幣交易對:根據官網公告,BitMax將于北京時間3月30日22:00 起新增14個FTX杠桿代幣USDT 交易對。

詳情如下:ETHBULL(3倍做多ETH)、ETHBEAR(3倍做空ETH)、LTCBULL(3倍做多LTC)、LTCBEAR(3倍做空LTC)、EOSBULL(3倍做多EOS)、EOSBEAR(3倍做空EOS)、BNBBULL(3倍做多BNB)、BNBBEAR(3倍做空BNB)、ALTBULL(3倍做多ALT)、ALTBEAR(3倍做空ALT)、EXCHBULL(3倍做多EXCH)、EXCHBEAR(3倍做空EXCH)、XAUTBULL(3倍做多XAUT)和XAUTBEAR(3倍做空XAUT)。充提將于北京時間3月29日 22:00開放。更多詳情請見官網。[2020/3/29]

受9月中旬發布的SweatEconomy的推動,NEAR的日均活躍地址同比漲幅最大,達到157%。

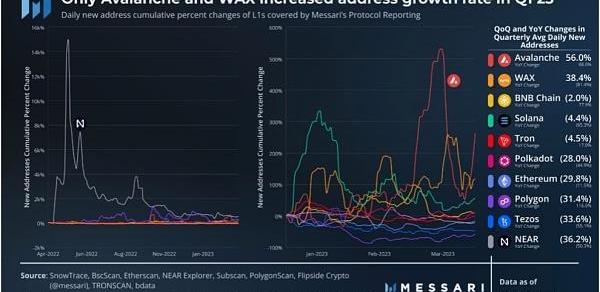

只有AvalancheC-Chain和WAX第一季度的地址增長率是上漲的。Avalanche的新增地址季度環比增長了56%。在“BlastOff”NFT營銷活動和FunkoNFT發售的推動下,WAX的新增地址季度環比漲幅為38%。

Solana今年第一季度的平均交易費用為0.0003美元,大大低于其他特定L1。Solana開發團隊在過去一年中發布了幾次升級,以改善其費用市場和整體網絡性能,最值得注意的是本地費用市場。大多數區塊鏈都有一個全局費用市場,所有用戶都被迫進行拍賣競爭。如果一個NFT鑄造引發了一場gas費大戰,那些只想轉移代幣的用戶也會受到影響。正如其名稱所示,Solana的本地費用市場對每個賬戶設置計算限制,并允許用戶參與單獨的gas拍賣,以調整每個賬戶的狀態。當地費用市場,以及QUIC和服務質押權重質量,在Solana的22年Q4報告及23年Q1報告中有更詳盡的解釋。

驗證者

所有網絡都經歷了以美元計價的質押代幣總量的季度環比增長,正如市場上漲期間所預期的那樣。Stacks(403%)和Solana(125%)的季度環比漲幅處于領先地位。各網絡的總質押增長略高于其市值增長,表明質押原生代幣出現凈增長。以太坊的安全預算仍然是最大的,超過200億美元,截至23年第一季度,ETH質押額為326億美元。

動態 | 馬耳他批準14個加密資產代理商,并發放金融牌照:據馬耳他金融服務局(MFSA)官方文件顯示,已批準其第14個加密資產代理商,并發放牌照、[2019/4/2]

與用戶一樣,驗證者計數在網絡上也沒有完全標準化。雖然跟蹤驗證者的數量很容易,但跟蹤節點運營商的數量就比較困難了。每個節點運營商相對應的驗證者數量因網絡而異,這在很大程度上取決于權重機制。

具有某種質押權重限制的特定網絡包括:

·以太坊:質押權重上限為32ETH。

·Avalanche:質押權重上限為300萬AVAX。

·Cardano:質押權重限制由動態參數決定,目前為7000萬ADA。

·Polkadot:所有活躍驗證者都獲得相同的獎勵,無論權重如何。最低質押權重是動態的,目前約為214萬DOT。

·Harmony:質押權重限制在有效中位數質押量的85%至115%之間。

相對于其總質押量,以太坊的質押權重限制最低。雖然在23年第一季度末驗證者數量超過了560,000個,但節點運營商要少得多。根據ethernodes的數據,有超過3500個同步的物理驗證者節點——這很可能是一個被低估的數字。Nodewatch的數據大約是該數字的兩倍,盡管目前還不清楚Nodewatch是否還包括了驗證者之外的其他節點。

上表中其他特定網絡的數據只是它們的驗證者計數。與以太坊的數據相比,它們都是上界。即使網絡缺乏上述權重限制,節點運營商仍然有動機啟用多個驗證器,例如與其他節點的地理位置鄰近,以改善延遲和MEV機會。綜上所述,排在以太坊之后,擁有最多驗證者的網絡有Cardano、Solana和Avalanche。

中本系數衡量的是可能導致網絡中斷的實體數量。以太坊的中本系數通常為1或2,這主要是由于來自Lido的集中質押。然而,我們使用了Solana基金會計算的數字,該數字考慮了Lido內的單個節點運營商,并使用了50%的質押閾值而非33%。

雖然中本系數如今常用于衡量驗證者之間的投票權分布,但還有其他幾個影響驗證者集彈性的重要因素,包括:

·地理分布:由于地緣風險、法規、自然災害及其他事件,同一位置的節點太多可能會危及網絡的健康。

·托管提供商分布:太多節點使用相同的托管提供商可能會由于服務中斷或加密節點運營商禁令而危及網絡的健康。盡管驗證者節點可以自我托管,但隨著硬件需求的增加,自我托管變得越來越困難。以太坊社區將其去中心化的帽子戴在它的家庭質押者頭上。雖然數字并不準確,但以太坊的自我托管驗證者運營商可能比許多網絡的驗證者運營商總數還要多。

·委托者分布:如果一個委托者的總質押高度集中,一旦該委托者退出質押,可能會破壞網絡的穩定性。此外,很多網絡基金會目前委托很大一部分代幣來補貼支持最低驗證者要求并分散投票權。

·客戶端多樣性:大多數網絡依賴于一個驗證者客戶端,這使得系統容易受到客戶端錯誤或攻擊的影響。Jump的Firedancer客戶端將使Solana成為以太坊之外唯一一個多客戶端網絡。

注意:我們這里的分析不包括Hedera,因為它的驗證者集是需要許可的。與用戶活動分析一樣,僅包含了AvalancheC-Chain驗證者數據。每個子網可以使用全局集中的三個到全部驗證者。23年第一季度末,發布的子網有4到14個驗證者。

生態系統分析

DeFi

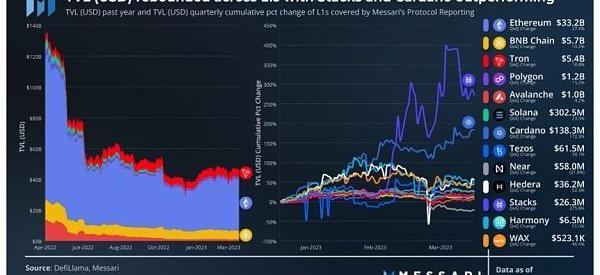

正如市場反彈期間預期的那樣,以美元計價的TVL也有所增長。大多數特定網絡的市值季度環比變化都大于TVL。這種關系潛在地表明,TVL的增加更多是由于價格升值,而不是由于凈資本流入。

盡管如此,以太坊仍然是主要的TVL玩家,其次是BNBChain和TRON。Stacks和Cardano的表現優異,分別上漲了276%和172%。大約從2月17日到22日,Stacks的TVL大幅上漲,與STX的價格上漲一致。CardanoTVL在整個季度都有更加穩定的上漲,并受益于幾種穩定幣的發布。

NEAR是一個例外,其TVL整個季度都在下降。季度環比下跌率為22%,主要發生在USDC脫鉤期間。

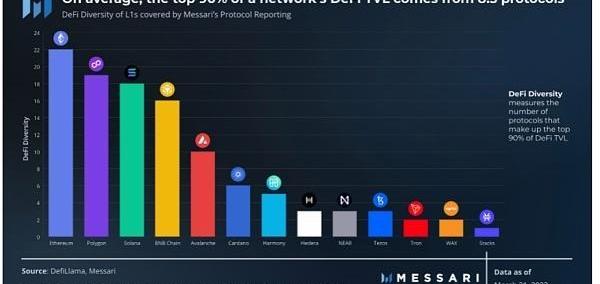

DeFi多樣性用于衡量構成前90%DeFiTVL的協議數量。跨協議的更大的TVL分布降低了由于漏洞利用或協議遷移等不良事件導致的廣泛生態系統感染的風險。

以太坊的DeFi多樣性得分為22分,其次是Polygon(19分)、Solana(18分)和BNBChain(16分)。該排名與TVL的排名大致相似,但TRON是一個明顯的例外。TRON擁有第三大TVL(54億美元),但其中超過70%集中在JustLend上。此外,JustLendTVL由三個獨特的錢包主導。

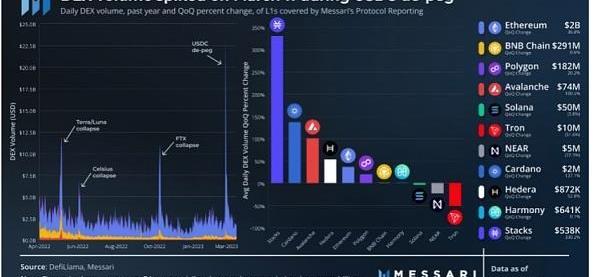

大多數特定網絡的日均交易量季度環比均有所增長。與TVL一樣,Stacks和Cardano的季度環比漲幅最大,分別為330%和101%。3月11日,在USDC與美元脫鉤期間,受以太坊超過200億美元交易量的推動,DEX的日交易量飆升。這一峰值幾乎是之前Terra/Luna、Celsius和FTX崩潰期間峰值的兩倍。

總體而言,穩定幣市值在過去的一個季度里繼續穩步下跌,發生了幾起穩定幣相關大事件:

·硅谷銀行的擠兌導致USDC在3月10日至3月13日期間暫時脫鉤,跌至約0.87美元的低點。從3月10日到季度末,所有鏈的USDC市值下降了24%。

·2月13日,監管機構指示Paxos停止發行BinanceUSE,BUSD當時是僅次于USDC和USDT的第三大最受歡迎的穩定幣。從2月13日到季度末,所有鏈的BUSD市值下降了52%。

以太坊、Polygon、Solana、Avalanche和Hedera都有發行原生USDC。它們受到USDC外流的負面影響,USDC在脫鉤前是每個區塊鏈的頂級穩定幣。同樣,BUSD是BNB鏈上的主要穩定幣,導致其穩定幣市值季度環比下降了31%。這是除Hedera之外特定網絡的最大季度環比跌幅。

上述事件導致了一些BUSD和USDC持有者轉而持有USDT,從2月13日到季度末,所有鏈的USDT市值增長了17%。TRON是這一轉變的最大受益者,因為TRON的主要用例之一已然是USDT的持有和轉移。其穩定幣市值季度環比增長了30%。

只有Cardano的穩定幣市值環比漲幅最高,為262%。Cardano沒有任何USDC、USDT或BUSD,因此不受上述事件的影響。按市值計算,Cardano的前兩大穩定幣為IUSD和DJED,分別于22年第四季度和23年第一季度發行。它們的持續增長對Cardano生態系統的發展壯大至關重要。

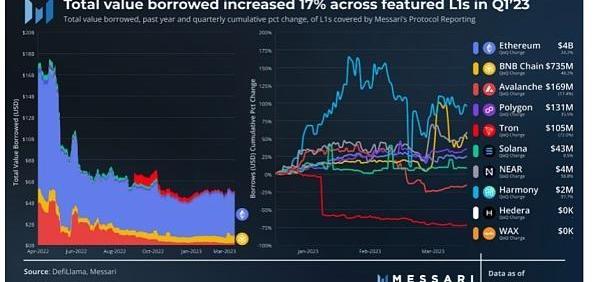

借款總價值這一指標為網絡的DeFi活動提供了額外的背景信息。盡管大量借款可能導致更不穩定的清算,但借款通常表明用戶信任到哪里借債以及協議到哪里賺錢。值得注意的是,DefiLlama并未將GDP債務包括在借款數據中。因此,Cardano、Stacks和Tezos被排除在這一分析之外,因為它們的全部或大部分DeFi債務都來自CDP協議。

在所有特定網絡中,借款總額季度環比增長了17%。與TVL和DEX交易量一樣,以太坊仍然是占主導地位的網絡,借款總額近40億美元,其次是BNBChain,為7.35億美元。與這些指標不同的是,Avalanche最終領先于Polygon,盡管在整個季度中二者差距越來越小。

NFT

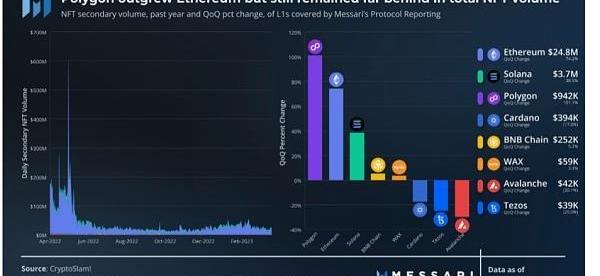

盡管gas費較高,但以太坊仍然是NFT活動的首要場所。Blur在23年第一季度在交易量上確立了自己的以太坊市場主導地位,通過其代幣發行和2月中旬的空投獲得了強大的立足點。根據hildobby的Dune儀表盤,它的平均每周交易量份額從31%增加到59%。只有Polygon的季度環比日均交易量超過了以太坊,增長了101%。

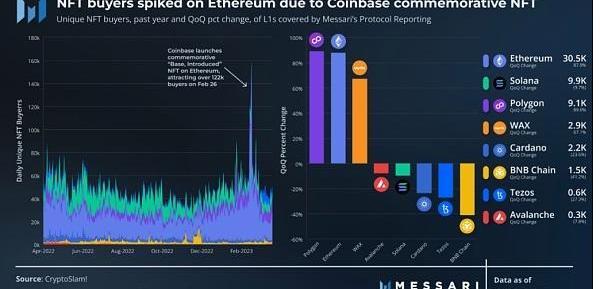

盡管以太坊在每日唯一NFT買家數量方面也處于領先地位,但它與其他鏈相比,這一指標上的差距在交易量差距要小。以太坊日均唯一NFT買家季度環比增長了88%。2月底,Coinbase在以太坊上發布了一個紀念NFT,以慶祝其BaseL2的發布。“Base,Introduced”系列有幾天的免費鑄造時間,在2月26日這一天達到了唯一買家數量峰值,超過了12.2萬。

又一次,只有Polygon的季度環比日均唯一買家數量超過了以太坊,增長了89%。

盡管Tezos的日均唯一買家數量季度環比有所下降,但自本季度末推出免費開放版本的McLarenF1系列后的一周內,Tezos的唯一NFT買家數量平均增加到10,000以上。

開發者

開發者數據總是不夠完美,但ElectricCapital的開發者報告為衡量開發活動設定了最好的標準。它將開發者定義為為生態系統貢獻原創、開源代碼的作者,將全職開發者定義為每月貢獻原創、開源代碼10天以上的開發者。

在特定網絡中,全職開發者的數量季度環比下降了4%。以太坊只下降了0.1%,仍然是開發者的頂級生態系統。以太坊的全職開發者數量為1976人,幾乎相當于所有其他特定網絡的總和。在特定網絡中,Hedera的全職開發者數量漲幅最大,季度環比增長了28%,為64人

引言 快速回顧——本報告的一個關鍵主題是VitalikButerin在《終局游戲》一文中的想法.

1900/1/1 0:00:00以太坊需要遵守OFAC的規定嗎?以太坊被認為是所有加密貨幣中最去中心化的Layer1區塊鏈。然而,美國財政部海外資產控制辦公室最近的進展可能會破壞以太坊抗審查的完整性.

1900/1/1 0:00:00作者:NingNing,獨立分析師。來源:作者推特NingNing@0xNing0x一家由中國資本資助孵化的交易所;一家核心團隊成員主要為SEC和FINRA前雇員的交易所;一家自2017年成立至.

1900/1/1 0:00:00最近幾個月來,比特幣生態最大的事件就是比特幣Ordinals協議和銘文的爆發。銘文提供了一種將信息附加到比特幣交易中的新方式。用戶可以充分利用比特幣的去中心化、安全等特性.

1900/1/1 0:00:00作者:StevenEhrlich,forbes;編譯:Kate,Marsbit美國證券交易委員會(SecuritiesandExchangeCommission.

1900/1/1 0:00:00在StarkWare欣欣向榮的StarkNet生態系統,已有105個項目。我們很好奇這些項目都是什么類型的,于是我們做了一些調查。現在,讓我們來深入了解下@StarkNet生態系統的項目類型.

1900/1/1 0:00:00