BTC/HKD-1.69%

BTC/HKD-1.69% ETH/HKD-1.99%

ETH/HKD-1.99% LTC/HKD-0.5%

LTC/HKD-0.5% ADA/HKD-2.2%

ADA/HKD-2.2% SOL/HKD-2.84%

SOL/HKD-2.84% XRP/HKD-2.31%

XRP/HKD-2.31%據鏈聞的消息,這幾天去中心化交易所Matcha,dYdX和Paraswap的24小時用戶數量創下了歷史新高。三個DEX的用戶數都以數倍甚至是數十倍的速度在增長。

很顯然,這些新增的用戶都是奔著擼空投去的。用戶數增長是一件好事,但是它又從反面反應了一些問題。

我們看到消息稱根據Dbank的數據,dYdX的24小時用戶數為628人,相比前一天漲了超過4倍,那么意味著之前一天的用戶數僅僅100多,同樣根據增長幅度計算出Paraswap正常的用戶數平均一天也僅僅100人。

這些DEX的真實用戶是真少啊。要想因為一個空投就能改變項目的基本面,雪兒反正是真沒啥信心的。

但是作為擼羊毛的我們,是不太會去關心這些的,因為大多數人的目的只是撈一把而已。

那么面對這么多人瘋狂涌入薅羊毛的大軍,想想項目方們會作何打算。

相信他們一定會出對策的,今天在微博上看到有人發了消息:國外不少項目方大概已經注意到薅羊毛的大軍出沒了,他們推出了五花八門的驗證方式,居然還有要求做30分鐘英文測試題的驗證形式。

實話說項目方也不會傻到把大把的幣都撒給羊毛黨的。我們在擼羊毛的時候還是要有一點平常心,刷了那么多,可不一定真的都能擼得到哈。

還有有些同學留言問我,用多少金額來刷才算有效。真是把我當成項目方了哈,我要是有這么大能耐,這么具體的空投細節都能提前知道了,還這么辛苦寫文章干嘛呢?

所以如果有人告訴你,提前知道了空投的規則,那一定是騙人的。項目方有那么傻的,會提前把規則放出來讓你去擼?羊毛我們要擼,可是腦子也不能閑著不用啊,不然很可能羊毛沒薅到反倒羊被別人牽走了。

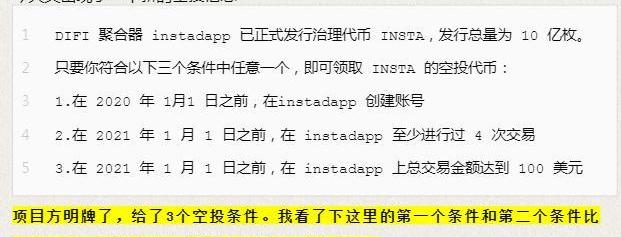

這幾天看到好幾個群在傳閱一條Instadapp的空投細則,還介紹了批量建立賬號來擼羊毛的方法。

Web3社交媒體平臺ReelStar任命原Coinbase高管Marc Robinson擔任亞洲主管:金色財經報道,Web3社交媒體平臺ReelStar宣布任命原Coinbase亞太地區市場運營負責人Marc Robinson擔任亞洲主管。

2022年11月消息,ReelStar宣布通過IT0完成500萬美元募資,該平臺架構基于Polygon和BSC,未來也將拓展到其他區塊鏈網絡,用戶可以創建基于NFT的生成內容,其目標是激發和重振全球媒體和娛樂業。[2023/2/24 12:26:56]

你看這么具體的明細都出來了,具體規則,具體時間,具體方式都有了。也就是直接告訴你了以哪種姿勢來薅項目方的毛可以暴富。有這么傻白甜的項目方?它圖什么呢?

再說了這樣的內幕誰才能拿得到呢?必須是項目方內部的人才有可能知道這么詳細,而且還必須是出規則的人才有這種可能。可是項目方又有什么動機和可能提前把這么機密的信息透漏出來,甚至連地球另一端的你都知道了?

是讓科學家提前做好準備嗎,還是讓我們所有的人都提前去開展一場作弊大比拼?

據我的猜測,這樣的消息出來目的要么是吸引眼球,要么就是是推廣什么工具的,比如上面提到的批量創建賬號,批量交易的工具。總之這樣的消息絕不可能是真實的。

不過呢,就算雪兒分析這條消息是假的,但還是創建了幾個賬號準備起來,有備無患吧。正如前面說的,羊毛我們要擼,但是也要學會思考,分析和分辨。

另外要提醒一點Instadapp用起來手續費比較貴,創建賬號也需要付費。如果要刷賬號和交易的話,成本也不低。普通用戶還是要權衡一下,萬一羊毛擼不到自己是不是能夠承受批量刷賬號和交易帶來的損失。

關于空投的事就說這么多,今天要來聊一聊最近非常火熱的算法穩定幣。

現階段算法穩定幣可以說是幣圈除了比特幣,DEFI之外最熱門的話題了。雪兒看了很多相關介紹,有一個總體的感覺,大多數都講得很專業,還是有點云山霧罩的感覺,沒有經濟學基礎的普通人很難真正透徹理解。

CoinShares 為散戶投資者推出算法交易策略平臺 HAL:9月20日消息,CoinShares 周二為散戶投資者推出了一個算法交易策略平臺。該平臺名為 HAL,將為用戶提供由 CoinShares 量化團隊設計的交易算法。該平臺最初將在該公司所在的歐洲推出,它將與主要交易所整合,逐步增加更多整合。HAL 每月收費 19.90 歐元(19.88 美元),可以隨時取消。目前用戶可以選擇的策略數量沒有限制。?[2022/9/20 7:09:10]

雪兒就嘗試著用通俗的方法來講一講我對算法穩定幣的理解。

什么是算法穩定幣?

先來定義:顧名思義,算法穩定幣是指用算法自動調節和控制價格穩定的貨幣。它的要點有兩個,一是價格的穩定,這是目的;另一點是用算法也就是代碼自動調節,這是手段和方式。

那么最近算法穩定幣為什么會如此火爆,其需求到底在哪里呢?

對于這個問題,我們可以先從穩定幣的發展過程中來尋找一部分答案。雪兒12月3號的文章《華爾街巨頭瞄準穩定幣,DEFI的美好時代即將到來》揭示了穩定幣需求背后的原因:DEFI的興起。

DEFI的發展產生和推動了對穩定幣的需求。

這個觀點并不是雪兒主觀臆想出來的,而是根據實際的數據做出的推斷。因為數據顯示穩定幣的第一個明顯的發展時期是在2018年底,而爆發卻是在今年夏天。

2018年下半年剛好是DEFI有了初期應用的階段,今年夏天則是DEFI流動性挖礦大規模爆發的時期,同樣也是DEFI協議大規模爆發的時期。

穩定幣的發展階段剛好完美地吻合了DEFI的發展趨勢。因此雪兒得出了上面那個結論。

這也很好理解,DEFI本質是金融,金融需要一個能夠在各種活動中進行穩定地支付,結算的工具,相當于法幣在現實世界中的作用。因此DEFI給穩定幣提供了第一個基礎的需求。

然后第二個需求來自DEFI今年夏天爆發的流動性挖礦,因為需要穩定幣來避免主流幣等資產在挖礦過程中因價格波動帶來的損失的。DEFI又給穩定幣提供了第二個需求:投機性的為資產提供增值意義的需求。

DTTcoins完成1000萬美元A輪融資:5月30日消息,經紀商DTT Group宣布為其加密貨幣交易所DTTcoins完成1000萬美元A輪融資,具體投資方未披露。融資資金將用于DTTcoins的全球擴張計劃以及研發工作,以進一步增強客戶解決方案并開發新產品。

據悉,DTTcoins于2022年3月在迪拜進行試運行。(Finance Magnates)[2022/5/30 3:51:05]

因此結論是只要DEFI的趨勢是增長的,那么對穩定幣的需求就一定是增長的。

但是雪兒認為穩定幣的最終目標并不只是DEFI的專用工具,而應該是整個加密經濟體中的一個基礎設施。就如法幣并不會僅僅服務于金融的圈子,而是整個現實世界的一個基礎設施。

只是在目前這個階段,穩定幣主要的需求場景還是DEFI。

但是在我們已經有了USDT,DAI等幾十種不同的穩定幣之后,為什么現在對算法穩定幣突然出現了這么大的關注和需求呢?

主要原因應該有兩個。一是加密貨幣的原生底層需求,二是投機的需求。

先說第一個:加密貨幣的原生需求。

我們知道比特幣想要實現的目標就是用去中心化和算法的方式來實現貨幣的發行,去除人為因素以及其他非算法的因素在這個過程中的影響和控制。

這可以理解為加密貨幣的原生需求,它是指加密貨幣之所以誕生就是要用算法和技術來決定貨幣,消除非算法因素對貨幣的影響和控制。

比特幣實現的是算法對貨幣發行的決定和控制,但是沒有做到由算法來調節價格。但是對于穩定幣來講,價格的穩定才是第一位的,因此從穩定幣的第一性需求來說,它要做到的就是依靠算法來控制和決定價格的穩定。

而前面提到的穩定幣,包括USDT,USDC;以及DAI等等都沒有做到這一點。

USDT和USDC就不說了,第一它們本來就是中心化機構發行的,第二它們是依靠抵押中心化的貨幣美元作為價值支撐來發行的。這種用中心化的手段產生的穩定幣被很多人稱之為第一代穩定幣,它們應該只會是穩定幣發展史上的一個過渡,因為它與區塊鏈和加密經濟的需求是兩個世界的概念。

GamerGains完成580萬美元種子輪融資,CadenzaVentures領投:金色財經消息,基于Solana的、針對Web2游戲玩家的P2E游戲GamerGains完成由Cadenza Ventures領投的580萬美元種子輪融資,參投方包括FTX、Winklevoss Capital、BlockFi、TigerGlobal、AlumniVentures、Lightbank等。

GamerGains希望為傳統游戲玩家提供加密獎勵,6月份將推出測試版。GamerGains基于瀏覽器的應用程序將使用基于Solana的代幣GAMER獎勵現有的AAA游戲(如EldenRing、GrandTheftAutoV、ApexLegends和Destiny2)的玩家,用戶之后能夠將Steam、Xbox或Play Station帳戶連接到GamerGains平臺,以獲得獎勵、完成挑戰,并參加電競比賽。(Decrypt)[2022/4/27 5:13:48]

然后是第二代的穩定幣,比如DAI,SUSD等。它們的主要特點是維持價格穩定的手段是通過抵押加密貨幣資產作為支撐。也就是說它維持價格依靠的是其他資產的價值。

這兩種穩定幣各自的優缺點就不分析了,以前也寫過相關文章,其他人也分析了很多。

雪兒想說的是它們的共同點是設計中都沒有體現用算法來調節和決定價格穩定這一個思想。而這一理念才是區塊鏈經濟和加密貨幣真正追求的底層思想。

雖然很多人對算法穩定幣持有很多消極的態度,也有很多大佬表示不看好其未來,但是從最近這一兩個月算法穩定幣的發展勢頭來看,它的趨勢是不會因為一部分人的不看好而終止,因為這里面存在必然的需求。

雪兒認為主要的原因就在于它提出的理念就是比特幣作為第一代加密貨幣想要實現的最基本思想。

當然算法穩定幣能夠如此火熱地爆發起來,還有一個原因就是投機的因素。

因為算法穩定幣在初期價格未能達到穩定之前,都需要通過各種機制來調節價格,并通過大力的運營來擴大應用,實現這兩個目的所使用的手段都會產生大量的套利和投機機會。

行情 | TokenInsight:BTC 全網交易額穩中有升:據TokenInsight監測顯示,BTC 全網交易額較上周上升 9.6%,鏈上轉賬數較上周同期上升 10.5%,鏈上活躍地址數繼續維持高位。BCtrend 分析師 Jeffrey 認為,BTC 鏈上活躍度站穩 7 日均線,未來 1-2 日或將延續反彈修復行情。[2018/11/3]

實際上算法穩定幣也已經經歷了好幾代的發展,比如第一代的AMPL,YAM;第二代的ESD(Emptysetdollar的簡寫);以及第三代的Basiscash。

他們之間的相同點都是依靠技術和算法,用去中心化的模式來調節和維持價格的穩定。

但是他們之間又存在不小的區別。最主要的區別就在于用來調節和維持價格穩定的機制不一樣。

第一代的AMPL,YAM都是采用直接調節供應量來調節和維持價格的穩定。

調節的基本原理是當價格高于目標價格時,算法會按照比例和相關規則自動增發代幣的數量,增發的幣會直接分配給所有持幣的用戶。

增發意味著幣的供應量增加,產生拋壓從而引導價格向目標價格下跌。反之則會收縮代幣的數量,從所有持幣者的地址中按照比例收回相應的代幣,因為供應量的減少來引導人們購買,從而實現調節價格的目的。

這種調節機制的最大問題在于價格少于目標區間時,通縮導致錢包幣量減少會引起用戶心理的恐慌,產生大量的拋售心理,價格就會越加下跌,從而很可能形成“死亡螺旋”。

結果就是通縮時價格越下跌拋壓越重,價格就會越跌。這與設計的初衷,也就是用通縮來減少供應量,以此來促進更多人購買從而提升價格的思路剛好形成相反結局。這樣的特性被稱之為“反身性”。

之后出現了第二代算法穩定幣ESD。

它本質上也是通過調整供應量來調節價格。不過它把代幣的功能做了分拆,拆成了穩定價格,應對通縮和通脹總共三個功能,這三種不同的功能分別用不同的形式來實現。

其中穩定價格和應對通脹的功能都由ESD這個幣來承擔,而應對通縮的功能則由一種叫做coupon的券來承擔。

ESD的第一個功能就相當于穩定幣,但是它的穩定是依靠coupon和ESD的另一個功能來實現的。怎么來實現呢?

價格偏離目標區間會出現兩種情況,價格高于目標區間,與價格低于目標區間。在高于1美元時,同樣系統會觸發通脹機制增發ESD,通過增加供應量來調節價格。

與AMPL不同的是它的增發不是所有人都可以獲得,而是質押了ESD進系統的才能獲得增發的ESD分配。

在低于1美元的時候,它對AMPL的通縮機制也做了一些改進。它用發行債券的方式來替代了直接收回用戶錢包中的幣,而是發行一種叫做Coupon的債券吸引人們來購買。購買的條件是銷毀ESD。

人們購買coupon的動力來自有套利的預期。Coupon可以理解為一種能夠通過打折購買到的優惠券,比如在ESD價格為0.90美金時可以以0.6,0.5,或者其他低于0.9美金的價格買到coupond。

但是在價格恢復到1美金之上后,coupon則可以用1:1的比例兌回ESD。相當于以打折價買到ESD項目發行的債券,贖回之后可以用更高的價格賣出去。

但是coupon的兌換有一個是時間限制:一個月如果沒有完成兌換,用ESD購買到的coupon便會作廢。

而兌回的ESD則來自增發,因為購買coupon的ESD在之前已經銷毀,現在需要重新發行新的ESD。還因為之前購買coupon是以低于ESD的價格打折購買,因此需要發行比之前銷毀數量更多的ESD才能完成兌換。

這實際上就是增發了。增發的比例等具體細則在之后分析項目時再細講,這里只講原理。

增發的ESD會首先滿足coupon的兌換,多出來的部分會按一定比例分配給質押ESD的錢包。

ESD的機制以用戶的套利心理吸引人們購買coupon實現主動銷毀ESD,從而達到了實際的通縮效果,也就減少了供應量,以此實現調整價格的目的。

相比于AMPL,ESD的改變主要體現在兩個地方。

1.用打折債券可以產生溢價存在套利機會的機制理論上避免了AMPL的直接通縮帶來的"死亡螺旋”。

2.通脹的ESD并不是分配給全網所有地址,而是只有質押ESD的用戶才能獲得。

它一方面避免了AMPL直接通縮帶來的弊病,另一方面提高了人們質押ESD的動力。

不過雪兒認為ESD的設計也存在弊端:一是coupon的有效期,如果一個月ESD價格不能反轉,那么花出去的ESD便會直接消失了,這個風險恐怕比AMPL的通縮導致幣減少會更大。

二是通脹期間,鼓勵人們去質押ESD,積極的一面是可以減少流通量,減少砸盤的壓力。可是設計通脹的目的不就是為了增加供應量來引導人們拋售來調節價格嗎?那必須要質押才能獲得通脹的機制是不是跟自己的設計初衷也存在矛盾呢?這會不會是另一種變相的“反身性”?

接下來就來到第三代的算法穩定幣,以BasisCash為代表。

BasisCash的設計機制跟ESD很相似,也是把穩定幣實現的機制拆分成了穩定幣,通縮和通脹三個,不同的是它同時設計了三個代幣來分別執行這三個功能。

三個幣種分別是

BAC:它是執行穩定幣的功能,全稱是BasisCash,相當于ESD幣的基本功能;

BAB:它執行的是通縮的功能,類似于ESD的coupon;

BAS:它執行的是通脹的功能,類似于ESD的另一個功能:通脹和質押。

這三個代幣可以跟我們的現實世界做一個對比:BAC可以對標現金,比如美元穩定幣;BAS可以對標股票,可以享受投票權和分紅權;BAB對標債券,可以享受債券分紅。

從大體上來講,它的機制設計跟ESD有比較大的相似性,最大的區別在于用了不同的幣種來執行不同的功能。

在Basis中通脹時質押的是BAS,而非BAC穩定幣本身;另外持有BAB債券也可以享受分紅。

這個系統的玩法是:持有BAC提供流動性產出BAS,質押BAS在系統獲得BAC的增發分紅。

如前面所講,這個模式有點像美元系統:美元現金、美國國債、儲蓄利息、國債收益等等,我們可以從中找到Basis設計思路的來源。

BAC的具體機制等以后分析項目時再詳細分析。

今天我們要講的主題是算法穩定幣的爆發是具有很強的確定性需求。

主要是來自于人們對原生加密貨幣以算法控制發行的需求,對應到穩定上多了一個用算法控制價格調整的需求。還有一個需求是這些幣的設計機制在早期都有很大的套利空間,這當然也是很大一部分人參與的原因。

基于第一個原因,用算法控制價格穩定的實現機制難度非常大,因此可以說所有這些穩定幣都是在做一場社會實驗,是否能成功現在還無法下結論,因此參與這樣的項目投資相當于早期投資者,風險一定是有的。

但是我們也看到的趨勢是,用算法控制價格穩定的這種原生需求是真實的,即使這些項目都失敗了,還會有其他的嘗試。

另一個來自套利和投機的需求,對參與者來說,風險就更大了。主要原因是這些項目的設計機制都會導致價格的暴漲暴跌,另一方面由算法控制價格穩定的機制理解起來難度也不是一般的大,所以很大一部分人都是在不清楚原理的情況下參與投機。

總之在參與之前,先弄清楚風險是比較理性的做法。

近日,英偉達發布第一季度業績報告,營收71.9億美元,超出市場預期的65.2億美元,毛利率64.6%,調整后每股收益1.09美元,市場預期0.92美元.

1900/1/1 0:00:00備受期待的crvUSD白皮書于11月22日上午問世,同時發布了完整的后端庫。加之之前的中間件,現在只缺少前端和部署了.

1900/1/1 0:00:00今天的文章有兩個內容,一是介紹AC前天轉推的一個項目;二是介紹Acala的先行網Karura推出的一個空投活動.

1900/1/1 0:00:00BNB價格承受著巨大的拋售壓力,部分原因是整個加密貨幣市場的持續潰敗,但主要是由于最大的加密貨幣交易所幣安所面臨的麻煩.

1900/1/1 0:00:00幾個小時前,前美籍臺裔音樂家和科技企業家JeffreyHuang,也被稱為MachiBigBrother,以12,000美元的價格購買了60億個PEPE代幣.

1900/1/1 0:00:001、ETH上海升級以太坊上海升級過后,以太坊開啟了提取,大家之前都擔心,當以太坊開啟提取后,會帶來巨量的拋壓,但結果剛好相反,隨著以太坊的升級.

1900/1/1 0:00:00