BTC/HKD-0.05%

BTC/HKD-0.05% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+0.66%

LTC/HKD+0.66% ADA/HKD+0.88%

ADA/HKD+0.88% SOL/HKD+0.62%

SOL/HKD+0.62% XRP/HKD+0.3%

XRP/HKD+0.3%摘要

對于同樣的機會,通過CeFi-DeFi比原子套利可以提取更多的價值。套利是由EV_signal還是EV_ordering風格的策略執行,取決于承擔風險的成本。

在2023年第一季度,60%的套利機會被CeFi-DeFi策略捕獲。

對于高流動性代幣,EV_signal占主導地位,而對于低流動性代幣,EV_ordering占主導地位。

在許多情況下,原子性不如流動性重要。跨鏈套利的未來將不是無風險的原子性執行,而是經濟上有效的統計性執行。

引言

這項工作是“城里的新游戲”的延伸,我們在這里介紹了EV_signal和EV_ordering。這兩個可提取價值之間的區別是信息。EV_signal需要信息優勢來獲取價值,而EV_ordering則不需要。在這篇文章中,我們在MEV方程中引入了風險的概念。理論上,與無風險交易者相比,承擔風險的交易者可以從一個機會中獲取更多的價值。

我們研究了EV_signal和EV_ordering背后關于套利機會的理論和市場結構。更具體地說,我們研究了原子套利和CeFi-DeFi套利——分別是EV_ordering和EV_signal的子集——并證明原子套利是無風險的,而CeFi-DeFi套利需要承擔風險。我們在理論框架和執行方面對它們進行了比較,之后利用這些發現對鏈上交易的未來進行了預測。

本文分為四個主要部分:

首先,我們定義原子套利和CeFi-DeFi套利,并探討它們在鏈上執行的條件。

第二,我們從理論上對它們進行比較,并研究在哪些條件下一個可能比另一個占優勢。

第三,我們測量鏈上的套利活動,并從經驗上比較它們的市場規模。

最后,我們利用這些經驗,對未來做出預測。

套利的類型

套利是指在不同的交易場所之間進行價格差異交易,從而使價格達到平衡,并實現利潤。最簡單的說法是,它涉及在價格較低的交易場所購買資產,并在價格較高的交易場所出售,反之亦然。在加密貨幣中,有成千上萬的代幣和數百個交易場所。它們之間的任何價格錯位都可以創造一個套利機會。

1inch已集成Synthetix的原子交換功能:金色財經消息,DEX聚合器1inch Network已集成Synthetix的原子交換(atomicswaps)功能。Synthetix的原子交換于2021年11月推出,允許用戶通過Chainlink和DEX預言機(UniswapV3)的組合對合成資產進行定價,從而自動地交換資產。[2022/6/1 3:56:13]

原子套利

原子套利是我們在野外看到的最早的MEV機會之一。原子套利最簡單的例子是當一個交易對以不同的價格在多個DEX上市。下圖描述了原子套利策略如何在兩個鏈上DEX上交易,直到價格處于平衡狀態。

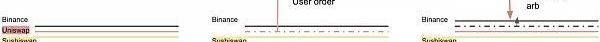

Binance、Uniswap和SushiSwap三個交易所的價格處于平衡狀態。一個用戶訂單極大地移動了Uniswap的價格。一個原子套利(back-run)使DEX的價格回到平衡狀態。

執行原子式套利

原子套利是在一個單一的、孤立的事件中進行的——因此而得名。要么交易的所有部分都被執行,要么都不被執行。套利是瞬間發生的,交易者在交易的兩段之間不持有任何庫存,使這種策略在對沖庫存方面沒有風險。此外,鏈外搜索器基礎設施保證了回溯保護;也就是說,失敗的交易不會在鏈上著陸,對交易者構成零成本。由于上述兩個原因,這種策略在理論上是無風險的,而且進入門檻低。

由于這些交易是無風險的,而且進入門檻很低,所以執行起來很有競爭力。在MEV-Boost下,給區塊構建者提供最多提示的搜索者會被納入區塊構建者的提交中,而給驗證者提供最多提示的區塊構建者會贏得該區塊。目前,91-99%的可提取價值被獲勝的搜索者送到了驗證者那里。

當我們把更多的DEX和代幣加入到圖片中時,原子套利機會變得更加復雜。例如,路線可能涉及兩個以上的交易對或兩個代幣。但核心思想是一樣的:多個DEX場所的價格是錯位的,為套利者提供了一個原子式的、有利可圖的交易機會,直到價格趨于一致。

原子鏈CEO廖望:以太坊價值將超過5000 USDT:近日,原子鏈礦業斥資2600萬購入以太坊礦機,截至目前原子鏈持有的以太坊礦機總價值已達到1億元。對此,原子鏈CEO廖望表示,前期投資礦機已陸續回本,投資回報率遠高于預期。此項投資是由開曼原子基金有限公司進行的,原子鏈礦業是原子鏈資本在區塊鏈領域的重要布局,為原子鏈的長期發展提供了扎實的基礎。此外,廖望認為以太坊價值將超過5000 USDT一枚。[2021/5/7 21:31:27]

CeFi-DeFi套利

當鏈上資產的價格偏離其公平價值時,就會出現CeFi-DeFi套利機會。最簡單地說,公平價值是對一項資產估值的當前最佳估計。價格最接近公允價值的交易場所被稱為價格發現的場所。在加密貨幣中,可以使用流動性最強或交易量最大的交易場所的價格來估計公允價值;這些是集中式交易所;因此這種策略被稱為CeFi-DeFi。下圖展示了CeFi-DeFi套利如何導致鏈上價格和公允價值之間的平價。

左)Binance、Uniswap和SushiSwap三個交易所的價格處于平衡狀態。一個用戶訂單使Uniswap的價格大幅上漲。CeFi-DeFi套利使價格回到CeFi價格。

當鏈上價格因大宗交易而移動時,或者當鏈下價格移動而鏈上價格保持停滯時,CeFi-DeFi套利是可能的。

執行CeFi-DeFi套利

最簡單的CeFi-DeFi套利形式是在兩個不同的場所進行兩段交易。一條腿交易,直到鏈上價格達到公平價值。如果這筆交易成功,那么第二條腿在另一個鏈外交易場所對沖累積的頭寸。CeFi-DeFi套利不是原子性的,因此包含若干風險和重大的進入障礙:

風險:

**庫存風險:**第一段交易產生的庫存必須入庫,直到它被第二段交易對沖。一個成熟的套期保值者可能會隨著時間的推移退出所產生的頭寸,導致交易商持有庫存的時間并不長。持有低流動性的代幣存在固有的風險,因為它們的波動性更大。CEX流動性提供者也可能看到DEX交易已經登陸,并在預期這一流量的情況下移動其報價。

原子鏈將與麥客存儲達成戰略合作:10月26日,原子鏈創始人廖望與麥客存儲創始人、董事局主席侯峰達成戰略合作,將斥資一億元與麥客存儲共同合作進軍IPFS領域。

原子鏈(ATOS)是一種基于區塊鏈去中心化的金融解決方案。其目標是通過區塊鏈與分布式賬本技術,構建一個全球范圍內的貨幣自由流通體系。

深圳麥客存儲科技有限公司是一家全產業鏈布局的企業,在IPFS & Filecoin領域已深耕多年,擁有多個自建IDC數據中心和服務器生產工廠。[2020/10/26]

**納入風險:**如果多個交易商競爭同一個機會,有可能一個交易商的鏈上腿沒有被納入。所以交易者的鏈外對沖策略需要考慮不包括鏈上部分。這個問題因為鏈上的重新調整而變得更加復雜,因為它可以恢復歷史上確認的交易。

**逆向選擇:**如果一個CeFi-DeFi套利者在鏈上進行交易,他們會出價超過所有其他套利者的交易,表明他們可能高估了機會的大小。相反,一個原子套利者總是很高興能登陸他們的交易,因為利潤是無風險的。

進入的障礙:

**庫存管理:**對于統計套利者來說,在鏈上和鏈下的場所都有代幣的庫存是很重要的。當處理低流動性的代幣時,獲得代幣的成本和持有代幣的風險可能超過總的機會大小。各個場地的庫存也需要重新平衡,為即將到來的交易做準備,并按照收入腿的累積位置進行管理,這就造成了額外的運營成本。

**延遲:**延遲是非常重要的,因為交易者需要在提出區塊之前立即知道公平價值。這意味著整個路徑——從CEX到交易系統到捆綁中繼到區塊構建器到區塊中繼到驗證器——需要被優化。

**高資本要求:**一個成功的CeFi-DeFi套利交易者需要高額的資本和在鏈外場所獲得低費用。相反,要登陸一個成功的原子套利,交易者只需要一個有效的智能合約和一個好的投標策略。

由于CeFi-DeFi套利是有風險的,有很高的進入壁壘,目前35-77%的預期可提取價值被獲勝的搜索者送到驗證者那里。

原子套利與CeFi-DeFi套利

動態 | 公鏈項目Algorand發布2.0 升級,創建原子傳輸和智能合約功能:公鏈項目Algorand發布 2.0 升級,該版本可直接在區塊鏈的第一層Layer 1提供標準化的資產創建、原子傳輸和智能合約功能,從而更好的利用Algorand協議的可延展性和安全性。這是一個主要的協議升級,它顯著擴展了可以在 Algorand 平臺上構建的分散應用程序 (Dapps) 和進程的范圍。有了這些直接構建到第一層的新特性,可以在不犧牲性能或安全性的情況下創建企業級分布式應用程序。[2019/11/21]

原子套利和CeFi-DeFi套利的關鍵區別在于公平價值的概念。這意味著,從理論上講,CeFi-DeFi套利的市場份額會更高,原因如下:

如果一項資產的公允價值發生了變化,但鏈上的價格沒有變化,那么這樣的機會只能由CeFi-DeFi套利抓住。

如果價格在鏈上發生了變化,那么由于對沖成本較低,CeFi-DeFi套利的EV比原子套利高。

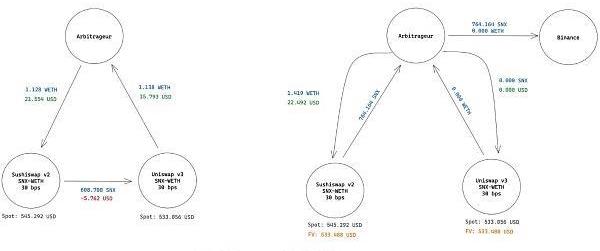

左圖顯示的是原子仲裁后的價格狀態;注意鏈上和鏈下的價格有差異。右圖顯示了CeFi-DeFi套利后的價格狀態;注意所有三個價格都回到了平衡狀態。

讓我們通過考慮兩個價格已經錯位的交易場所來擴展第二個主張。一個希望利用這種差異的套利交易可以從根本上分解為:一個收入腿,該交易直到價格錯位被關閉;一個對沖腿,退出收入腿中積累的頭寸。這個描述套利腿的框架可以擴展到有兩個以上腿的交易,同時保持相同的屬性。

原子套利涉及交易者在一次執行中退出收入部分積累的全部頭寸,不考慮滑點或其他執行成本;這種方法導致對沖部分的預期PnL明顯為負。相反,在CeFi-DeFi套利和更廣泛的EV_signal執行中,套利的每條腿都是獨立于公允價值進行評估和執行的,允許套利者在一段時間內完全退出對沖腿。然而,這種策略引入了上面討論的風險和成本——即與低流動性代幣相關的庫存獲取和管理風險。因此,我們從經驗上觀察到這種風險的成本,CeFi-DeFi套利者向驗證者出價約為收入部分的35-77%,而原子套利者出價為收入的90-99%。

動態 | Algorand 提出在第一層實施可替代代幣生成和原子多方轉移執行的方案:Algorand宣布推出兩項新功能,通過在區塊鏈第一層實施可替代代幣生成和原子多方轉移執行的方案,消除第二層擴容方案中存在的智能合約復雜性問題。這兩項新功能包括生成新的可替代代幣和執行原子多方轉移(AMPT),均在區塊鏈的第一層實施,并將成為 Algorand 共識協議的一部分,安全、高效且易于使用。Algorand 的目標是在第一層中實現一套通用智能合約的功能模版,未來還將推出非可替代令牌(NFT)的模塊選項。[2019/8/27]

雖然持有交易后的風險和維持交易庫存給交易帶來了復雜性,但CeFi-DeFi套利允許人們實現更多的收入,因為他們可以精確地交易錯位到平衡狀態,并廉價地對沖收入部分。

經驗性的證據

為了證明上述結論成立,我們研究了一些原子套利的例子,并評估它們在CeFi-DeFi套利背景下的執行情況。為此,我們模擬了套利者在中心化場所進行對沖的預期收入。

高流動性代幣套利

在16820372區塊,一個用戶通過FlashWallet提交了大量的SNX交易,使SushiSwap上的價格從531.285美元錯位到545.292美元。SNX在Binance上的公平價值為533.488美元。

一個原子套利者利用這一差異進行交易,在收入部分賺取21.55美元,同時支付5.76美元的對沖成本。

如果我們通過CeFi-DeFi模擬同樣的機會,交易者通過收入部分提取更多價值——22.49美元,然后以幾乎為零的有效成本進行對沖。高流動性的代幣,如SNX,在1.4WETH的交易量下,對沖成本幾乎為零。

原子套利的結果是15.79美元的收入,而EV_signal的結果是22.49美元的收入,這個交易。由于套利者將此交易的91-99%競標給了建設者,而EV_signal交易的競標行為為35-77%,因此EV_signal交易有很大的盈利緩沖。

低流動性代幣套利

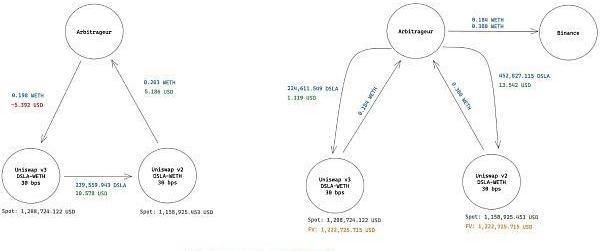

我們接下來分析一個涉及低流動性代幣的兩腿套利。

對于原子式套利者來說,這里的第一條腿不僅是套期保值的腿,而且還負責獲取庫存。這是一種常見的模式,套利者不可能持有長尾資產,因此必須獲取庫存以執行收入腿——通常是以昂貴的價格。這筆交易涉及5.39美元的套期保值部分,隨后是10.58美元的收入部分。這里的對沖部分是昂貴的,花費了超過50%的收入,使這個交易成為EV_signal風格執行的主要候選人。

如果我們在EV_signal框架中模擬同樣的機會,套利者的收入增加到14.66美元。然而,套利者在執行交易前必須在鏈上持有DSLA庫存,增加了交易的庫存風險;因此,他們對交易的利潤率要求較高,出價低于EV_ordering交易。

盡管如此,由于DSLA交易的名義金額相對較小,這仍然是一個令人信服的EV_signal執行案例。

今天的套利狀況

CeFi-DeFi套利在理論上可以比原子套利提取更多的價值。從經驗上看,我們發現60%的機會是通過CeFi-DeFi套利執行的。此外,數據表明,在以下情況下,原子套利占主導地位:

主要的交易場所是鏈上交易,或

對沖成本明顯高于鏈外。

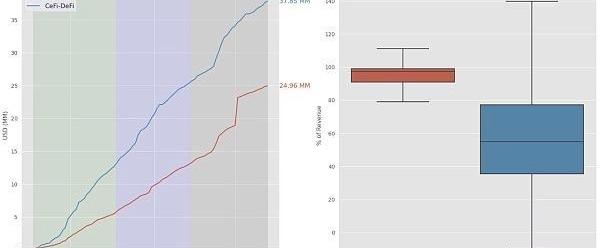

2023年第一季度原子和CeFI-DeFi套利的比較。CeFi-DeFi在2023年第一季度產生了3780萬美元的收入,而原子策略的收入為2500萬美元。原子套利的91-99%的收入是支付給驗證者的收錄,而CeFi-DeFi的收入只有37-77%是支付給驗證者的收錄。原子交易的來源是EigenPhi。

雖然對原子套利的市場規模進行了很好的研究,而且很容易估計,但對CeFi-DeFi套利進行同樣的研究就比較細致了。首先,一個包含所有具有`to_addr'對應于已知搜索者的交換的數據集被收集起來。此后,使用EigenPhi的數據過濾掉被確定為原子套利的交換。最后,每筆交易的收入是通過計算相對于集中式交易所中間價的瞬時標價來確定的。我們注意到,我們對掉期的覆蓋率并不詳盡,因此我們的估計是保守的下限。

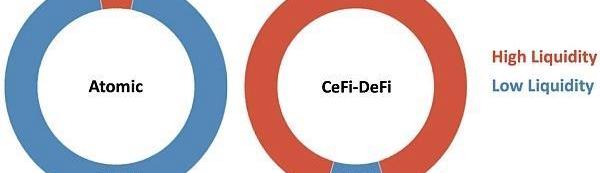

95%的原子套利機會在低流動性的代幣上執行,即套利至少包括一個低流動性的代幣。91%的CeFi-DeFi機會是在高流動性代幣上執行的,即套利中的所有代幣都是高流動性的。

我們看到交易的代幣的流動性和套利的類型之間有明顯的關系。具體來說,我們發現CeFi-DeFi套利絕大部分是涉及高流動性代幣的交易,反之亦然。這種關系表明,低流動性代幣的價格發現場所確實是在鏈上,而鏈下的對沖成本明顯更高。

在這一分析中,我們排除了USDC罷工期間的日子,因為這是一個反常的事件。在此期間,原子套利收入略微接近1000萬美元,而CeFi-DeFi收入約為280萬美元。這種分歧說明了在這段時間里,對沖的成本明顯提高,導致了機會的減少。也就是說,CeFi-DeFi套利者被迫考慮在去庫存期間與USDC相關的庫存風險,并相應地縮減其業務。

結論和未來影響

在這篇文章中,我們描述并分析了EV_orderering和EV_signal框架中的套利機會。我們剖析并分離了風險的概念,并說明了通常情況下,以EV_signal的方式執行EV_orderering交易是如何增加預期PnL。然而,庫存獲取和管理風險限制了低流動性代幣的EV_signal式執行。這一結論在經驗上得到了支持,我們觀察到低流動性的代幣在原子套利中極為普遍,而CeFi-DeFi套利在高流動性的代幣中占主導地位。基于這些結果,我們對這個行業的未來提出了以下影響:

加密貨幣套利的未來

隨著搜索者繼續獲得鏈外的復雜性和鏈外流動性繼續主導鏈上流動性,更多的套利將通過CeFi-DeFi捕獲。雖然暫時的短期沖擊會暫時增加風險承擔的成本,從而有利于原子套利,但我們認為長期趨勢將是EV_signal>EV_ordering。此外,我們注意到這一分析并沒有考慮到夾層攻擊。隨著OFA和*'intent'*-based交易的興起,鏈上的三明治和其他前沿策略的比例將減少,并轉化為反向套利機會,增加原子和CeFi-DeFi策略的整體收入份額。

區塊構建和搜索的未來

區塊構建者將優化與交易所和區塊中繼的低延遲連接,以便在區塊提議之前獲得更準確的鏈外狀態。隨著EV_signal風格的交易變得更有競爭力,搜索將需要開發超越流動性交易所中間價格的公平價值的預測模型。我們已經觀察到這一點,一些搜索者根據預測的公平價值來競標區塊空間。

跨鏈套利的未來

這一分析在跨鏈交易的背景下也有相似之處。具體來說,我們認為對驗證者同時在多條鏈上提出區塊的擔憂被夸大了,因為跨鏈MEV可以被原子化地提取。在許多情況下,原子性不如流動性重要。

在一個跨鏈交易捆綁原子性得到保證的世界里,高流動性代幣的套利將繼續通過經濟有效的EV_signal風格執行。即使是完全在鏈上交易的代幣,資本雄厚的行為者也愿意在多個鏈上持有資本,并以統計方式執行套利,而不是為有保障的多鏈原子性執行付費。

比特幣(BTC)仍處于增持階段,盡管最近的下跌趨勢使其跌破28,000美元區域。 摩根士丹利:盡管加密市場自11月以來表現不佳,但UST崩盤令其震驚:5月16日消息,摩根士丹利在5月12日的一份.

1900/1/1 0:00:005月16日,LightningNetwork開發商LightningLabs宣布發布最新版的TaprootAssetsProtocolv0.2.

1900/1/1 0:00:00AI技術至今仍是2023年最熱門的話題之一。盡管在過去三個月中處于高度波動的階段,但與這種人工智能技術相關的加密貨幣卻取得了可觀的收益,反映出它們越來越受歡迎.

1900/1/1 0:00:00當我們提到zkEVM時,我們想到的是Scroll。為什么?Scroll將自己定位為具有十足Eth精神的“正確”zk-rollup的典范,并且資金充足。但除此之外,他們還有很棒的技術支持.

1900/1/1 0:00:00刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵.

1900/1/1 0:00:00加密貨幣市場很熱鬧,CurveDAO(CRV)搶走了聚光燈。過去一周,CRV價格大幅飆升,每周上漲約10%,截至4月10日交易價格為0.99美元.

1900/1/1 0:00:00