BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.86%

ETH/HKD+0.86% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+1.83%

ADA/HKD+1.83% SOL/HKD+4.37%

SOL/HKD+4.37% XRP/HKD+1.18%

XRP/HKD+1.18%自以太坊上海升級以來,市場對流動性質押表現出明顯偏好。在ETH質押數量上,Lido占據著絕對的主導地位。從DeFi的資金流向也可以看出stETH已經成為資產質押中的首選。

摘要

4月中旬,以太坊推出了質押提款功能,市場對流動性質押的興趣進一步增強。

在眾多以太坊流動性質押服務商中,Lido已經建立了壓倒性的優勢,它擁有最高的LSD供應量和流動性,并通過在DeFi中的整合增強其網絡效應,這些都鞏固了其在以太坊質押市場中的龍頭地位。

隨著LSD在DeFi中的應用,新的趨勢已經形成——LSD被轉入借貸協議中進行質押,與質押相關的流動性Pool的TVL下降。

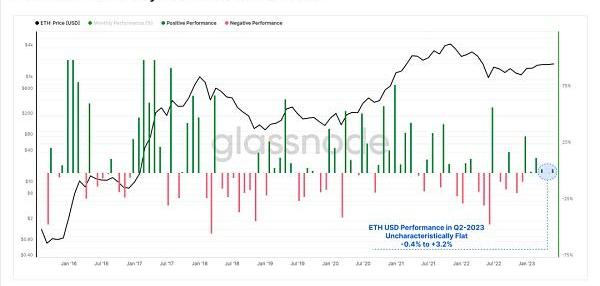

以太坊價格表現相對穩定

最近幾周,數字資產市場受到了BTCETF申請的影響,BTC的表現明顯優于其他資產。雖然貝萊德申請BTCETF的舉措讓ETH價格提升了11.2%,但第二季度收盤時,它僅比4月的開盤價高出6.4%,價格出乎意料的穩定。

圖1:與美元相比以太坊價格表現

相比較而言,2023年許多數字資產的表現都不如BTC,ETH/BTC比率一度下滑到0.060,將近50周的最低點。不過這一比率已回升至0.063,可以看出市場在7月初是有所回升的。

隱私解決方案Railgun推出DeFi隱私錢包RailWay Wallet:9月16日消息,隱私解決方案 Railgun 宣布推出 DeFi 隱私錢包 RailWay Wallet。據報道,該錢包可保護用戶的交易歷史,使其交易記錄無法被 Etherscan 等工具追蹤,從而實現隱私交易。此外,該錢包是首個完全在移動設備上運行的 zkEVM 證明器,兼容 iOS 系統和安卓系統。

此前報道,1 月 27 日,Digital Currency Group(DCG)與 Railgun DAO 達成戰略合作。作為合作的一部分,DCG 已經收購并質押了超過 1000 萬美元的 Railgun 原生 Token RAIL,并向該項目的 DAO 財庫捐贈了超過 700 萬美元的 Stablecoin。(CoinDesk)[2022/9/16 7:01:42]

圖2:以太坊:ETH/BTC比率的月度表現

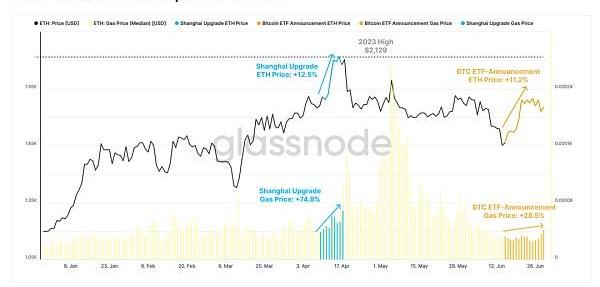

從年初至今,ETH價格的上漲還沒有引起鏈上活動的波動。代表區塊空間需求的Gas費一直保持在相對較低的水平,尤其是在ETF申報公告之后的一周。在4月份上海升級期間,也就是ETH市場出現類似反彈之前,Gas費上漲了78%,而本周的漲幅為28%。

數據:當前DeFi協議總鎖倉量為1889億美元:金色財經報道,據Defi Llama數據顯示,目前DeFi協議總鎖倉量1889億美元,24小時減少5.09%。鎖倉資產排名前五分別為Curve(168.3億美元)、MakerDAO(152.5億美元)、Convex Finance(116.6億美元)、AAVE(112.1億美元)、WBTC(100.4億美元)。[2022/1/29 9:20:47]

圖3:以太坊價格vsGas費

新一輪的質押浪潮

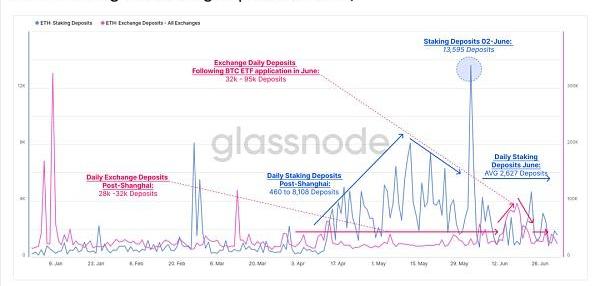

雖然上海升級的硬分叉允許驗證者提取質押的ETH,但升級并沒有引發ETH的提款潮,反而引發了一場新的質押浪潮。

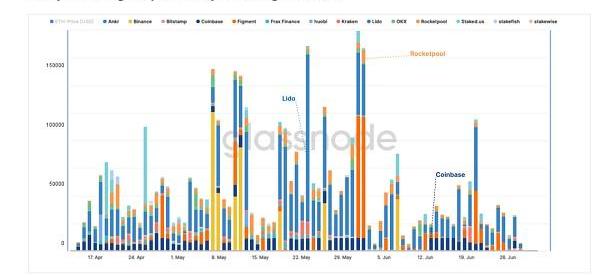

質押活動在6月2日達到高峰——新的質押超過13,595筆。我們可以將其與交易平臺中的ETH交易量進行比較,在此期間,交易平臺的ETH交易量一直保持在3萬左右。

圖4:交易平臺ETH交易量vs質押活動數量

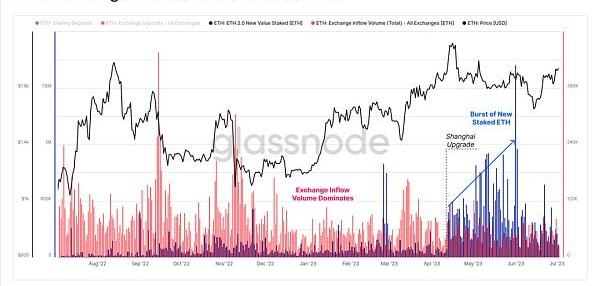

如果我們比較一下交易平臺上ETH的質押量與ETH的流入量,就可以清晰的看到新質押的ETH數量正在迅速攀升。自上海升級以來,ETH質押活動一直保持高速增長,與交易平臺的流入量旗鼓相當。

DeFi 概念板塊今日平均漲幅為7.24%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為7.24%。47個幣種中41個上漲,6個下跌,其中領漲幣種為:REP(+16.11%)、ZRX(+15.65%)、BZRX(+14.79%)。領跌幣種為:HOT(-9.98%)、DMG(-5.05%)、LEND(-1.42%)。[2021/7/22 1:08:45]

圖5:交易平臺流入量vsETH質押活動增量

我們可以進行進一步細致地分析,將每日質押存款量按不同的服務商進行劃分,我們就可以看到市場是利好流動性質押服務商的,尤其是Lido。

圖6:將每日質押存款量按服務商進行劃分

Lido的優勢

上述觀察結果反映了市場對LSD的需求,這些Token實際上是存入質押Pool的ETH的質押憑證。

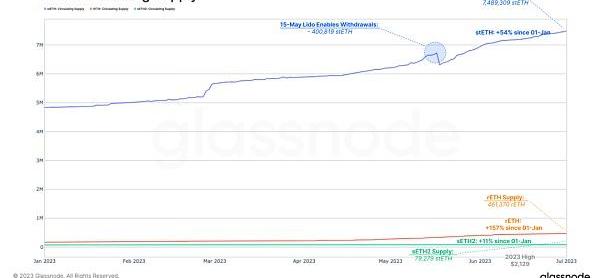

Lido在5月15日發布了V.2版本更新,允許節點運營商提取質押的ETH,使Lido的stETH持有者能夠將其兌換成ETH。發布之后,40萬stETH被提取,導致stETH的供應量收縮。然而,巨量增加的ETH質押存款可以遠遠覆蓋stETH的下降,使stETH達到了749萬的新高點。

與其他流動性質押服務商相比,Lido的stETH供應量比第二名高16倍,當之無愧占據了流動性質押市場的龍頭地位。但是自今年年初以來,Rocketpool的流動性質押衍生品供應量一直比Lido的供應量增長速度快三倍。

Filecoin借貸平臺DeFIL(DFL)減半當日最高漲幅達20.4%:據最新消息,Filecoin借貸平臺DeFIL(DFL)于香港時間5月16日在區塊高度12,444,144完成第二次減半,受產量減半預期影響,DFL今日最高漲幅觸達20.4%,現報價1.008 USDT。

DeFIL是基于Ethereum的Filecoin去中心化借貸協議,用戶參與存FIL可獲取利息收益以及獲取平臺治理通證DFL,且DFL可繼續進行Staking挖礦。目前DeFIL項目已獲得由IPFS生態基金、分布式資本、FBG資本、以及Gate Labs、ZB Capital等機構的陸續投資。[2021/5/17 22:12:17]

圖7:LSD的流通供應量

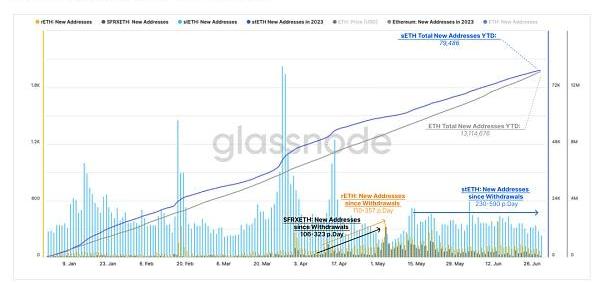

有趣的是,對Lido的stETH需求的增加并沒有反映在stETH新的持有人數量的增長上。我們觀察到Rocketpool和FRAX的流動性質押用戶在上海升級后都有所增加,但Lido的新用戶沒有顯著增長。

持有stETH的地址日增量一直在230-590之間波動,從今年年初至今還沒有明顯波動。由此我們可以得出結論,Lido新增的質押存款量其實是由現有的stETH持有者在原有基礎上增加質押存款引發的。

波場TRON DeFi總鎖倉值(TVL)已達到71億美金:據3月13日20:30(HKT)最新數據顯示,波場TRON DeFi總鎖倉值(TVL)已達到71億美金。波場TRON官方升級了總鎖倉值(TVL)的算法:TRX的總凍結量等于能量和帶寬之和,其中包括給超級代表投票凍結TRX獲得的能量和帶寬。

波場 TRON 以推動互聯網去中心化為己任,致力于為去中心化互聯網搭建基礎設施。旗下的 TRON 協議是基于區塊鏈的去中心化應用操作系統協議之一,為協議上的去中心化應用運行提供高吞吐,高擴展,高可靠性的底層公鏈支持。波場 TRON 還通過創新的可插拔智能合約平臺為以太坊智能合約提供更好的兼容性。[2021/3/13 18:42:34]

圖8:2023年以來持有LSD的新地址

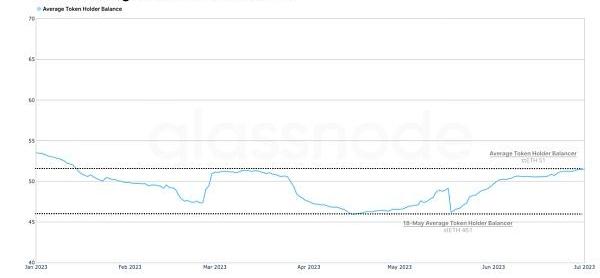

通過分析stETH持有者的平均余額,我們可以估算出新發行stETH的分布情況。在Lido啟用提款功能后,stETH持有者的平均余額下降到46.1stETH。

而自上海升級以來,stETH平均余額又增加到51.0stETH,這表明現有的持有者確實在增加他們以stETH形式質押ETH的份額;這也表明Lido的流動性質押新用戶并沒有明顯增長。

圖9:stETH持有者的平均余額

LSD在DeFi的新用法

LSD的關鍵價值之一是它們與DeFi協議的整合。LSD持有者可以輕松地在Decentralized交易平臺上交易LSD或將其作為抵押品,通過借貸協議獲取收益。

LSD自出現以來,在不同的DeFi協議中的活動越來越多,其中Lido的stETH是最活躍的。stETH在DeFi中的廣泛應用是導致Lido在流動性質押領域能夠占據主導地位的另一個因素。然而,在接受LSD的一系列DeFi協議中,又有幾個有趣的趨勢正在發生。

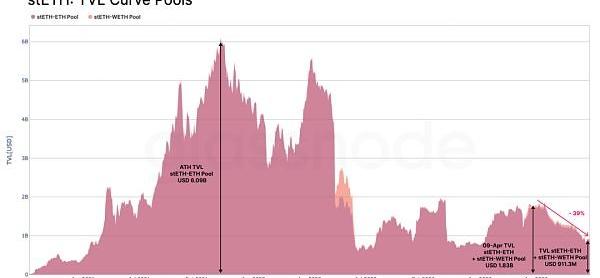

自上海升級以來,stETH-ETHCurvepool,也就是Lido的流動性質押服務最大流動性Pool,已經損失了其總鎖定價值的39%。現在它正在接近2022年5月Terra-Luna崩盤后去杠桿化時期的水平。

圖10:Curvepool的總鎖定價值

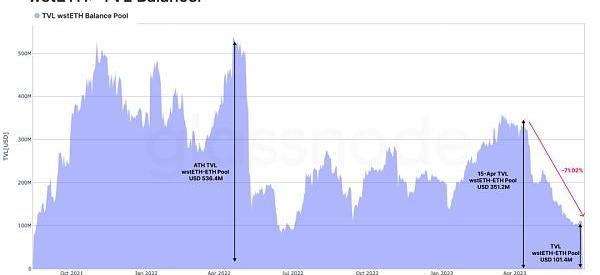

通過對Balancer的wstETH-ETHPool的分析,我們可以看到這種趨勢更加明顯。自4月15日以來,該Pool的TVL下降了71%:從3.512億美元減少到1.014億美元。

圖11:Balancer的wstETH-ETHPool總鎖定價值

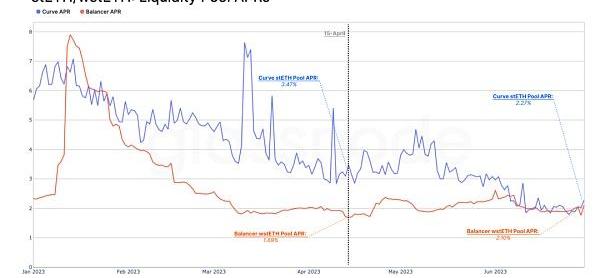

通過研究兩個資金pool的年化收益率,我們可以看到它們在2023年呈現出一致的下降趨勢。我們以4月15日為參考點,因為正是在那個時候開始了新的質押浪潮,相關DEX上的流動性開始減少。

CurvestETH-ETHPool的年化收益率已從4月15日的3.47%下降到目前的2.27%。另一方面,BalancerPool在4月達到最低點1.69%,此后略微上升到2.10%。

注:流動性Pool的APR是由不同的獎勵結構組成的,以不同類型的Token支付。Lido以LDO對Curve流動性提供者進行獎勵,這一獎勵計劃將于6月1日結束。鑒于這兩個平臺上的APR趨勢截然不同,這種不斷變化的獎勵結構本身并不會導致流動性的下降。

可能是自從開放提款后,APR對于LSDpool來說已經變得有些無關緊要了。在上海升級之前,流動性pool是質押者唯一流動性來源,然而現在DEX上stETH和ETH之間的交易要求已經降低,用戶可以直接在平臺上完成鑄造或贖回。

這可能意味著做市商們看到作為DeFi流動性提供者的獎勵減少。此外,由于美國監管部門的審查力度加大,一些頭部做市商的退縮可能將進一步加劇這一趨勢。

圖12:stETH和wstETH的流動性pool年化收益率

由于我們看到流動性的減少是一個連續的趨勢,而不是由于少數玩家的離開而導致的流動性突然撤出,所以我們暫且認為這些流動性的減少更多可能是由于結構性的轉變。

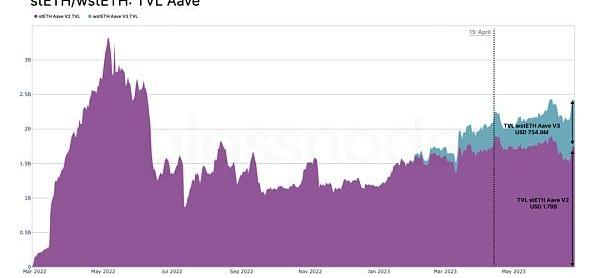

另一個解釋可能是由于其他DeFi協議的新收入來源導致流動性提供者的潛在機會成本增加。諸如Aave或Compound等借貸Pool允許LSD作為抵押品,并將其與ETH進行杠桿。

Aave的總鎖定價值已發生明顯增長,特別是V3借貸Pool中的wstETH。自2023年1月下旬推出以來,wstETHPool的價值已膨脹到超過7.349億新元,而stETHPool則徘徊在17.9億美元左右。

圖13:Aave中stETH和wstETH的總鎖定價值

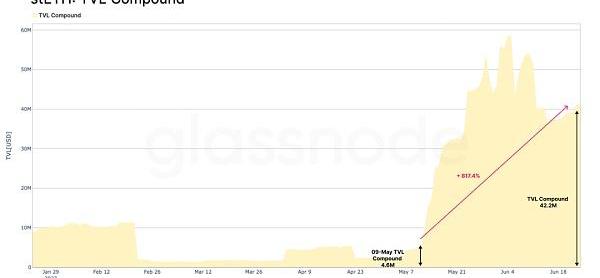

CompoundV3wstETHPool自今年年初推出以來也有了顯著增長,現已持有超過4220萬美元的stETH。僅自5月9日以來就增加了817%。相對于ETH甚至穩定幣來說,有收益的流動性質押衍生品LSD似乎正在成為一種更有吸引力的抵押品。

圖14:CompoundV3wstETHPool的總鎖定價值

總結

以太坊上海升級在4月中旬完成,參與者能夠對質押的ETH進行提款。與其說是催生了一波提款潮,不如說是進一步加速了質押存款活動的進行,市場對流動性質押衍生品LSD表現出了明顯的偏好。

其中,Lido占據了迄今為止最大的市場份額,占到了750萬的ETH質押量。Lido的stETH在DeFi領域也有重要表現——被作為首選的抵押品。自上海升級以來,stETH在DeFi領域的分布出現了明顯的變化,DEX流動性pool縮小,而借貸協議中的抵押品使用量上升。

這都表明,投資者可能在玩一個質押收益最大化的策略,通過借貸杠桿建立stETH敞口,以放大自己的回報率。

Tags:ETHstETHLSDETH錢包地址ETH挖礦app下載Etherael指什么寓意stETH幣stETH價格LSD幣LSD價格

當加密貨幣交易所FTX于2021年6月宣布與領先的電子競技俱樂部TeamSoloMid(TSM)達成10年2.1億美元的贊助和冠名權協議時,這一巨大的條款在加密貨幣和電子競技世界引發了沖擊波.

1900/1/1 0:00:00使以太坊更具可擴展性有助于促進其更廣泛的采用,并確保以太坊網絡的長期成功。以太坊對此有什么計劃呢?正如V神所言,鑒于以太坊在可擴展性方面取得的顯著成功,可能會更依賴rollup.

1900/1/1 0:00:00一、簡介 “L1戰爭”是2020-2021周期中廣為人知的故事,主要的競爭性1層區塊鏈與以太坊一起捕獲了大量的價值和開發人員人才.

1900/1/1 0:00:00香港的數碼港是該市的旗艦科技中心,在過去一年中取得了顯著增長,吸引了150多家在web3領域運營的公司.

1900/1/1 0:00:00FVM如何與Gas經濟緊密聯系Filecoin虛擬機的啟動可以讓用戶可編程智能合約落地到Filecoin區塊鏈上。這些智能合約將可以與Filecoin數據存儲能力互動,為創新應用創造條件.

1900/1/1 0:00:00“賬戶抽象”的概念近日在以太坊社區流行了起來。巴黎的以太坊社區會議上,Vitalik提到了賬戶抽象的重要性,并且分享了賬戶抽象化帶來的一些關鍵創新以及目前存在的障礙.

1900/1/1 0:00:00