BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD+0.88%

ADA/HKD+0.88% SOL/HKD+0.61%

SOL/HKD+0.61% XRP/HKD+0.3%

XRP/HKD+0.3%代幣經濟學是加密貨幣的一個重要方面。如果不理解代幣經濟學,你就不會獲得成功。

這里有關于代幣經濟學你所要了解的一切。

觀看視頻可能更好,這是鏈接:https://youtu.be/w0HX5Y-yIJY

我們將會提及:

什么是代幣經濟學?

深入了解供應與需求

市值和FDV,以及如何使用他們

代幣解鎖和釋放

需求驅動因素

需要詢問的問題

一起往下看

代幣經濟學指的是圍繞代幣的經濟學和激勵。這個廣泛的術語囊括了:

代幣如何運作

供應與需求

治理機制

激勵、心理和行為方面

博弈論以及更多

以上組成代幣的經濟學

供應與需求

代幣經濟學=代幣的供應與需求

一起看供應方面,供應量越低,代幣的價值就會因為稀缺性而越高。各種項目都有固定的代幣供應,或是旨在減少供應以讓它更加變得稀缺。

比特幣

比特幣有2100萬個固定的總供應量,永遠都只有2100萬個BTC。如果供應量翻了一倍,價格則會大幅下降。

BitMEX Research:今日凌晨比特幣曾出現長度為2的鏈分叉:5月8日消息,BitMEX Research在推特上表示,北京時間5月8日04:44(區塊高度788686),比特幣出現了長度為2的鏈分叉,Antpool和Foundry Pool USA之間出現了競爭,Antpool最終獲勝。比特幣上長度為2的鏈分叉非常罕見,最后一次可能是發生在2020年11月。但是,鑒于最近無效區塊的大量增加,這也許并不意外。據BitMEX Research分享的Forkmonitor頁面分析,如果交易發生在一個分支中,而沖突的交易發生在另一個分支中,那么它可能是RBF費用增加或嘗試雙花。在上述區塊高度中,涉及9.85805149 BTC的13筆交易在最長的鏈上被雙花。[2023/5/8 14:49:34]

BTC不會一次性釋放完。目前,大約有1910萬枚BTC流通。這就是為什么BTC被視為是一種穩健貨幣。

Mt.Gox案件

因為Mt.Gox的原因,八年前有13.7萬BTC被竊。現在,這筆錢正在被歸還,也會流入BTC的供應中。

人們擔憂此次案件將對BTC的價格造成負面影響。

https://twitter.com/milesdeutscher/status/1545764969118978048

保持稀缺性

安全團隊:Deviants項目Discord服務器遭到攻擊:金色財經報道,據CertiK監測,Deviants項目Discord服務器遭到攻擊。請社區用戶在服務器修復之前不要點擊任何鏈接或聲明消息。[2023/1/4 9:51:28]

保持稀缺性的方式:

固定的供應上限

銷毀機制:使代幣退出流通

代幣丟失&代幣發送至錯誤地址

代幣經濟學糟糕的代幣沒有固定的供應量,也沒有減少供應的機制。

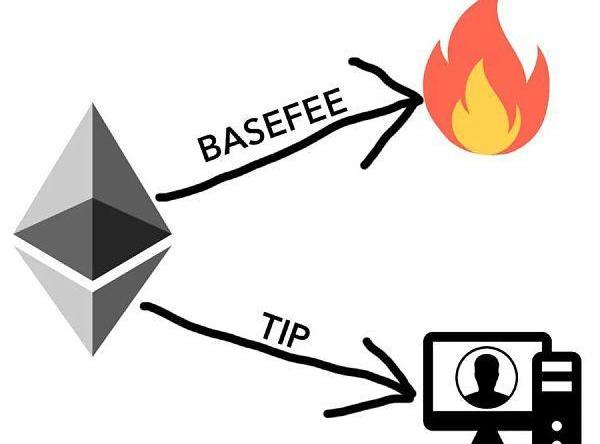

銷毀代幣

使代幣退出流通的過程稱為銷毀,類似于公司回購股份。

ETH的gas費被劃分為付給礦工的小費和基礎費用。而基礎費用會被銷毀。銷毀的方式有很多,它會增加稀缺性并抬高代幣價格。

代幣總數不會一直是最重要的因素。

也要注意:

目前的供應量

釋放速率

如果一種代幣只有總數的30%正在流通,那我不會太高興。

因為流通供應量將會增長70%,為價格增加了巨大壓力。

時間范圍很重要

如果代幣總量的70%會在一個月內釋放,這種情況將很糟糕。它會導致價格承受巨大的向下壓力。

如果這個釋放的過程超過10年,那么每月的價值損失則會很小。

數據:孫宇晨從幣安提取3391萬枚BUSD和1543萬枚USDT:12月13日消息,據鏈上監測Lookonchain信息,孫宇晨錢包地址(0x9f84)在大約9小時之前從幣安提取了33,911,530枚BUSD和15,432,715枚USDT,然后將BUSD轉入PaxosTreasury。之后該地址又將USDT兌換成15,435,455枚USDC并轉移到Circle。[2022/12/13 21:41:29]

項目的10年增長會超過它的價值損失。

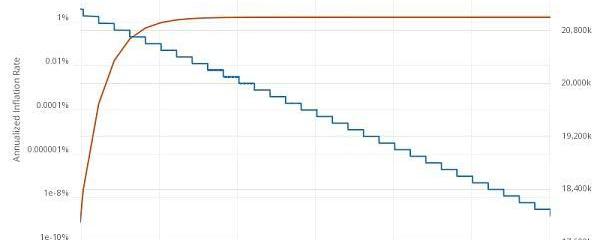

通貨膨脹的代幣

代幣會通貨膨脹是因為:

沒有固定的供應量

與日俱增的供應量

沒有從供應中移除代幣

因逐漸增多的供應量而導致價值損失稱為通貨膨脹。

Doge代幣就是一個例子。

通貨緊縮的代幣

固定的供應量

減少的供應量

代幣銷毀對提高稀缺性有益

市值和FDV

市值=流通代幣數量*當前價格

完全稀釋估值=代幣的總供應量*當前價格

假如說A代幣的價格是1美元,它有100個在流通的代幣以及1000個總供應量。

市值=$1*100=$100

Gearbox宣布完成400萬美元融資:金色財經報道,DeFi可組合型杠桿協議Gearbox宣布已從 Placeholder、Zee Prime、Ledger Prime、Polymorphic 和 GCR 的投資者那里籌集了400萬美元的 DAO 輪融資。最新資金將幫助 Gearbox 推出其可組合杠桿產品 V2,該產品將引入包括 CVX、FXS 和 CRV 在內的新資產。?

V2 還將與現有的 DeFi 協議集成,包括 Lido、Curve、Convex 和 Yearn。最新版本將允許用戶通過第三方協議使用 Frax、LUSD 和 sUSD 等穩定幣在收益農場使用 10 倍杠桿。[2022/8/30 12:56:37]

FDV=$1*1000=$1000

市值與FDV的比值

這個比值可以派上用場。如果市值和FDV之間存在巨大差異,這意味著還有很多代幣未解鎖,它們也將會隨著時間而釋放。

在這種情況下,調查一下釋放策略以及代幣的來源是明智的做法。

我會對鎖倉70%供應量的項目保持謹慎。當流通供應量增加了,價格就要承受有向下的壓力。

如果市值和FDV很接近,這就代表因為流通供應應量增長而導致的價格變化不會有很大的影響。

供應方面

最大供應量:由始至終最大的供應量

目前供應量:目前存在的代幣數量

在CoinGecko和其他平臺的流通供應量不會總是反映目前的供應量。

美SEC向Dragonchain提起訴訟:金色財經報道,根據美國西區地方法院提交的一份文件,美國證券交易委員會(SEC)已對區塊鏈初創公司Dragonchain提起訴訟,稱其未能在五年內對超過1600萬美元的初始代幣發行(ICO)進行注冊。投訴稱,首席執行官John Roets和三個Dragonchain相關公司違反了《證券法》,在2017年的ICO中通過出售Dragon(DRGN)代幣籌集了數百萬美元。據SEC稱,該公司隨后將資金投入其營銷和開發活動。

總部位于西雅圖的Dragonchain是一家由Disney于2017年創立的企業區塊鏈初創公司,2018年,在對SEC的監管打擊感到擔憂之后,該公司迫使其附屬項目之一lagon歸還ICO投資者的資金。[2022/8/17 12:29:33]

他們通過用戶進行質押和鎖倉以使代幣退出流通供應。

不切實際的期望

人們投資供應量有1萬億的0.0005美元垃圾幣,希望這個垃圾幣能漲到1美元,而他們會變富有。但這種情況并不會發生。

垃圾幣的規模不會比BTC和ETH大。但如果垃圾幣漲到了1美元,它的市值將會是1萬億美元,就會比ETH和BTC大。“任意垃圾幣不會比ETH和BTC大”,這種偏見使得無數用戶深受打擊。

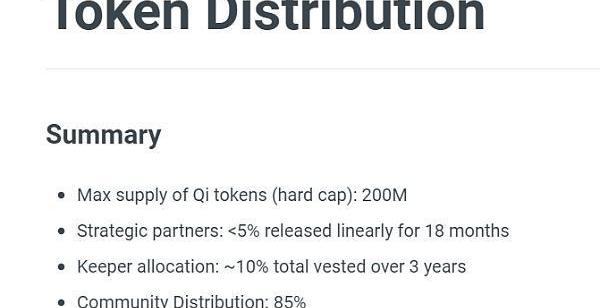

代幣分配

代幣的分配方式:

私下出售/預先挖礦:項目團隊、投資人和其他內部人員會私下獲得分配的代幣,通常會有大折扣。

公平發行:完全公平。

如果是私下出售的話,會有一個等待期。

等待期/解鎖

分配給團隊和風投機構的代幣會有一個等待期。這些代幣會被鎖定一段時間,在此期間內他們無法賣掉這些代幣。要知道代幣什么時候會解鎖,因為當大量的代幣解鎖并進入流通供應之后,價格就會開始下跌。

釋放

釋放是指代幣釋放到市場的速度。釋放的時間表內會包括解鎖的信息。你不會在CoinGecko或是CoinMarketCap上找到這些信息。相反,可以從文檔中找到。

例如:

目前的供應量:100。

第1個月解鎖5個代幣

第2個月解鎖10個代幣

這表示第二個月的通脹是2倍。在第二個月解鎖的代幣會讓持有者有更大的動力馬上出售,因為通脹率很高,而且他們有折扣。

風投機構解鎖拋售

這并不是說每個風投機構都會期望拋售所持有的代幣。

考慮一下這些:

當我們處于糟糕的市場,風投想要流動性。

風投機構的償付能力情況

解鎖時的通脹

釋放的時間表

糟糕的市場行情進一步刺激持有者代幣解鎖后進行拋售。

初始供應

在推出代幣時所釋放的總供應量比例起著很重要的作用。如果只釋放10%的總供應量,那么其余90%將隨著時間釋放。那時,早期的投資者將會受到通脹打擊。

相反,如果釋放50%,那么通脹的影響則會降低。

供應方的問題

在你的分析中,需要注意的一些供應方面的事情。

代幣流通量

是否有固定的供應量

代幣解鎖的時間

釋放速率

銷毀機制

代幣退出供應的方式

通脹率

因為供應量與日俱增而引起的售賣激勵

代幣解鎖時的通脹情況

需求方

不管一件東西多么具有稀缺性,沒需求就沒價值。比如,我的泥土罐在世界上僅此一件,但是沒人想要它。

體現需求的多種形式:

價值和收益

實用性

炒作和meme

實用性

體現實用性的多種形式:

真正解決問題的服務/產品

gas費

在協議中使用的代幣

樂趣-GameFi和音樂

大型社區和重大事件-BAYC

收益和價值-質押和獎勵

因持有代幣而獲得獎勵。質押你的ETH到RocketPool能為你帶來4%的年收益率。項目會獎勵持有者持有代幣以擴大需求。

治理

持有一些代幣的唯一好處是治理。持有者可以提出提議,也可以給提議投票。但是,只有這點還不那么令人興奮。

高年收益率和鎖倉

為了看起來有吸引力,協議會開出極高的收益率——年收益率5000%。當更多人參與進來,年收益率隨之減少。一些協議承諾,如果你將代幣鎖定在他們那,就能獲得高收益率。

鎖定代幣的風險

鎖定代幣是個餿主意,因為收益率會迅速跌下來:代幣價格會因為所有人離開轉向下一個勢頭而下跌。而你還只能拿著垃圾幣不能賣。

回基

Rebase機制由Olympus引入,它類似于股票分割。當持有者持有并質押一種代幣時,他們會獲得更多這種質押的代幣。當供應持續增加,你就會獲得這個代幣的獎勵。而實際上,你持有的百分比還是一樣的。

空投

質押代幣會讓持有者具有獲得空投的資格。這種方式在Cosmos生態系統中很流行。新協議會將它們的代幣空投給持有者/質押者。其中一些項目是相當誘人的。

https://twitter.com/CryptoLikeMo/status/1497780557777969152

質押代幣

當你鎖定或質押代幣,協議會返給你x代幣。如果你在rocketpool質押1個Eth,你會獲得rETH作為交換。人們不愿意因為質押/鎖定而導致流動性不足。

代幣X

x代幣的發放可以讓代幣持有者參與質押和賺取收益,同時又通過持有x代幣保持流動性。rETH與ETH的兌換率是1:1。質押者可以利用他們的rETH來借入、借出以及賺取獎勵。

表情包和投機

加密貨幣很大程度上由表情包驅動,不要淡化這一點。狗狗幣的代幣經濟學很糟糕,并且它基本上就是一個垃圾幣。但它仍然是第10大代幣。加密貨幣也是由社區驅動的,一個社區的首選武器就是表情包。

表情包是主要的驅動因素。我們應該將表情包作為一種基礎力量。而且有時,表情包>代幣經濟學。可以調查項目的社區:

他們是否很熱愛這個項目?

它們的discord是什么樣子?

里面是否有興奮點、忠誠度和炒作?

人類是投機者

市場不是完全理性的,就像人類。

我們喜歡買入其他人在買的代幣,也喜歡買入KOL在買的代幣。

因為我們害怕錯失很多東西。

不要淡化表情包因素,它可能是投機、信仰或只是為了搞笑的。

Tags:BTCETH加密貨幣BTCs是不是黃了btc錢包官網btc短線交易騙局ETH錢包地址ETH挖礦app下載Etherael指什么寓意加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大

在2023年之前,大投資者建議以低于1美元的價格購買許多頂級meme加密貨幣。投資者押注于非常不穩定的meme加密貨幣市場的快速增長收益.

1900/1/1 0:00:00比特幣價格從16,650美元兌美元開始新的上漲。現在價格在17,000美元和55條簡單移動平均線上方交易.

1900/1/1 0:00:00想必最近大家也能感受到,不止是加密市場,全球的經濟形勢都很嚴峻。經濟發展的動力不足、高企的債務、東西方對抗加強等都不斷給經濟發展蒙上陰影.

1900/1/1 0:00:00過去一周移動了超過10億個XRP代幣。隨著大型鯨魚運動的繼續,RippleLabsInc.在他們的案件中領先于美國證券交易委員會(SEC).

1900/1/1 0:00:00一月份總體上對更廣泛的加密貨幣市場有利。臨近尾聲,多數資產錄得大幅上漲,收復了去年的失地,其中Aptos(APT)和Gala(GALA)位居當月漲幅榜首,漲幅分別為472%和253%分別.

1900/1/1 0:00:00我們上周看到的1000萬美元比特幣流入全部流入做空BTC的數字資產投資產品。 由于資產外流仍然是主要的市場趨勢,加密貨幣行業尚未結束波動加劇的時期.

1900/1/1 0:00:00