BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+1.13%

ETH/HKD+1.13% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD+1.82%

ADA/HKD+1.82% SOL/HKD+4.97%

SOL/HKD+4.97% XRP/HKD+1.29%

XRP/HKD+1.29%據福布斯12月2日發布的消息,信用卡發行巨頭VISA當天宣布打算將他們的全球支付網絡與Circle國際金融公司在以太坊區塊鏈上發行的穩定幣USDC連接起來。

VISA與Circle的這一合作意味著VISA信用卡的發卡機構會開始將USDC軟件集成到其平臺并開始使用USDC作為進行收付款的貨幣,這也意味著VISA的6000萬商家將有可能通過USDC進入數字貨幣的世界中來。

最近瞄準穩定幣的國際巨頭真不少,12月1號,全世界最大的社交媒體巨頭Facebook旗下的Libra協會也宣布,將他們開發的穩定幣項目Libra更名為Diem,并將在2021年1月推出錨定美元的穩定幣。

此外還有一家華爾街巨頭,納斯達克的上市公司,叫做ZKInternaitonal的國際集團也在打穩定幣的主意,在上一個周透漏打算為其子公司xSigmaLab提供資金,進入DEFI領域打造xSigmaDefi的項目,它瞄準的就是穩定幣去中心化交易所。

當然推出穩定幣xSigmaDefi將會是非常重要的一個計劃。

以上是最近一段時間各個金融巨頭在穩定幣賽道的布局。其實穩定幣的發展勢頭最近這一兩年也確實越來越迅猛。

華爾街日報:幣安考慮全面退出俄羅斯市場:金色財經報道,據華爾街日報報道稱,加密巨頭幣安正在重新評估其俄羅斯業務,其中包括全面退出該市場的可能性。一位發言人告訴《華爾街日報》:“所有選擇都擺在桌面上,包括完全退出。”

上周,《華爾街日報》報道稱,幣安正在幫助俄羅斯人將資金轉移到國外,盡管該公司去年表示已停止在該國的業務,正在執行西方制裁要求,并限制其在俄羅斯平臺上的交易。幣安后來采取行動限制涉及受制裁俄羅斯銀行的點對點交易。[2023/8/29 13:02:18]

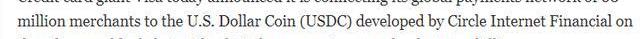

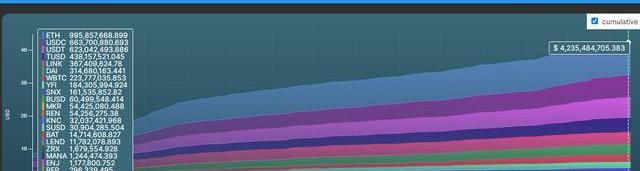

上圖顯示的是穩定幣流通量情況。

目前數字貨幣領域中所有的穩定幣流通總量已達185.4億美金。其中USDT為124.4億,占到了67.25%,其次是USDC,為29.75億,占16.08%,之后是DAI的10.72億,占了5.79%。

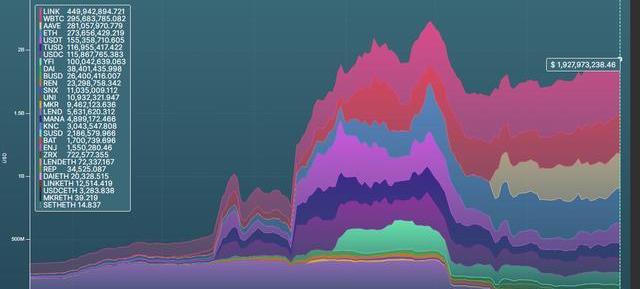

從下圖可以看出,穩定幣的發展實際上是從2018年下半年才真正出現明顯的勢頭。

截止到2018年10月16日穩定幣的流通總量還只有3.04億,只占到今天穩定幣流通量的1.64%;

之后一年多時間增長速度相比之前快了不少,但是真正爆發是在今年夏天。

華爾街日報:幣安用戶在中國單月交易了900億美元的加密貨幣相關資產:金色財經報道,華爾街日報周二援引內部數據以及交易所現任和前任員工的報道稱,幣安用戶在中國單月交易了900億美元(94億美元現貨,807億美元期貨)的加密貨幣相關資產,自2021年以來,加密貨幣交易在中國一直是非法的。

華爾街日報稱,這些交易使中國幣安成為迄今為止最大的市場,占全球交易量的 20%(不包括部分超大型交易商的交易)。該報沒有具體說明交易發生的月份。[2023/8/2 16:13:34]

從下圖可以看到,今年7月29日,穩定幣的流通總量還只有84.12億,在這期間的將近兩年時間,總共增長了81.08億美金。

而今年夏天之后穩定幣的增長就像坐上了火箭,短短4個月時間,流通量就增長了101.28億,比前面的兩年時間總量還多17.16億。

這幾個月以25.32億美金/月的速度在飆升。

這能說明什么問題呢?能分析出穩定幣的應用主要在哪里嗎?

是的,DEFI。

我們知道穩定幣最開始出現的用途肯定不是DEFI,而是用法幣入金的工具,相當于是連接數字貨幣世界與真實的法幣世界之間的橋梁。

可是隨著區塊鏈應用場景的發展變化,穩定幣的用途也開始在變化。

可以說穩定幣的用途發展也經歷了三個階段。

華爾街日報:Coinbase不希望SEC監管數字資產行業:10月15日消息,根據《華爾街日報》(The Wall Street Journal)看到的一份政策藍圖,美國最大的加密貨幣交易所希望國會阻止美國證券交易委員會(SEC)監督這一新興的行業,并另外為數字資產設立一個特別監管機構。據報道稱,Coinbase Global Inc. 計劃公開發布一份對加密貨幣監管的建議文件,該公司最近幾個月與美國監管機構發生了爭執。該公司表示,加密貨幣市場的參與者在哪些聯邦機構應監督特定資產方面面臨了不確定性。Coinbase此舉正值該公司和SEC主席根斯勒(Gary Gensler)發生更廣泛的沖突之際,最近幾個月,根斯勒成為了加密貨幣公司最頭痛的問題。他說,許多加密貨幣交易所交易的貨幣不符合投資者保護法,并勸阻議員設立一個單獨的監管機構。到目前為止,Coinbase發言人沒有對此事給予置評。[2021/10/15 20:30:36]

DEFI開始出現的時間在2018年,起因是2017年的牛市之后進入了漫長的熊市。幣價經歷了大幅度的下跌,而且這段時間非常長。很多比特幣礦工面臨著無錢繳納電費的巨大壓力。他們的選擇要么是賣掉手中的比特幣去維持挖礦,要么留著比特幣,從其他地方想辦法籌錢交電費。

于是開始有人想要抵押手中的比特幣去借USDT來交電費。在這種需求之下,最開始的DEFI出現了,主要服務于比特幣礦工的抵押和借貸需求。因為抵押和借貸市場的出現,人們開始有了用穩定幣結算的需求來規避比特幣的波動帶來的損失。

聲音 | 華爾街日報:Libra代幣的持有者將始終處于虧損狀態:據u.today消息,華爾街日報資深專欄作家James Mackintosh在最近的專欄文章中分享了他對Facebook加密貨幣Libra的看法,明確地稱其是一個“印鈔許可證”。Facebook已經與包括Visa、萬事達(Mastercard)、PayPal和優步(Uber)在內的十幾家公司簽署了協議,以支持推出Libra。Mackintosh指出,這些公司支付給Libra財團的1000萬美元費用將為他們帶來高達40%的回報率。但由于Facebook糟糕的獎勵模式,Libra代幣的持有者將始終處于虧損狀態。Libra雖然擁有基于Facebook的龐大用戶群體,并有大量法定貨幣作為其后盾,但如果出現黑天鵝事件導致外匯儲備貶值,Libra也會因此而貶值,代幣的持有者最終會成為輸家。[2019/6/24]

所以這一階段的穩定幣主要應用是在DEFI,也就是去中心化金融活動的結算和支付。

這也就是我們從前面的圖上看到2018年10月出現了穩定幣第一個比較明顯的發展時期,中流通量也從1億美金以下開始出現了3億多美金的增長。

穩定幣用途的第三個變化階段就是今年,變化的動力就來自DEFI的流動性挖礦。

因為很多挖礦需要用到多個幣種的自動做市商機制和產生的流動性,用BTC,ETH,或者其他數字貨幣去提供流動性,礦工會承受幣價波動和無常損失等帶來的損失。

這對大資金就非常不友好,所以穩定幣挖礦成了一種需求很大的市場。這種需求又產生了兩種非常大的業務:抵押主流幣或者其他有價值的主流幣種,借貸穩定幣;還有就是穩定幣的交易。

Blockchain Capital合伙人:其它華爾街銀行可能會跟隨高盛開設加密貨幣交易平臺:Blockchain Capital的合伙人Spencer Bogart在接受cnbc的采訪時表示,高盛表示可能將為比特幣開設交易平臺是巨大的一步,其它銀行也可能會跟隨高盛的腳步,這是因為加密貨幣市場已經足夠大到無法被忽略。如果華爾街的大銀行不進入市場,就有可能會被諸如Coinbase和Binance的平臺代替。比特幣市場將會迎來更多的買家和賣家,其中,首次購買加密貨幣的買家會更多。[2018/5/4]

對這個觀點,同樣我們可以通過數據來佐證。

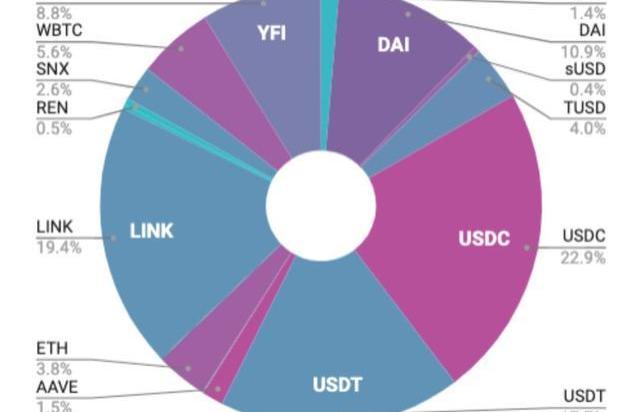

總共選擇了8個DEFI領域的交易和借貸賽道業績靠前的項目。

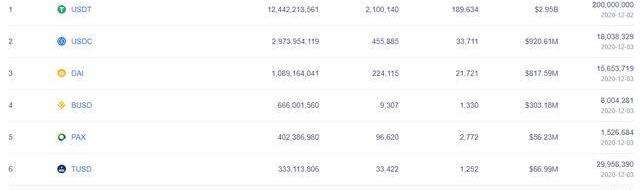

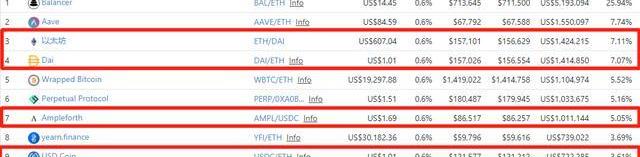

1.先來看Uniswap中的數據

根據Coingecko的統計,Uniswap24小時成交量排名前十的幣種中有4種是穩定幣,前三名分別是USDC,USDT,和DAI,還有一個是AMPL。他們總共占到了Uniswap24小時成交量的31.77%。

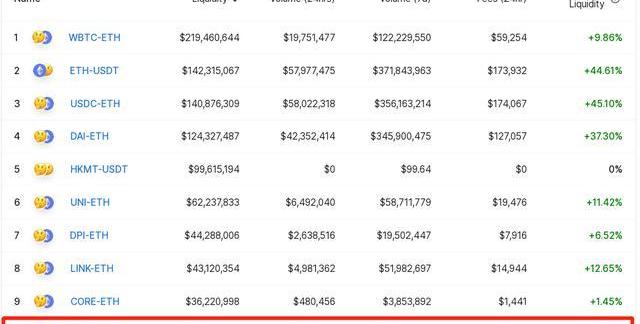

下面是從Uniswap網址截的圖,顯示的是昨天的流動性池中金額排名前10的代幣對。其中,第二是ETH+USDT,第三是ETH+USDC,第四是ETH+DAI,第五是HKMT+USDT,第十是ETH+AMPL。

十個中有5個池子有穩定幣的構成。

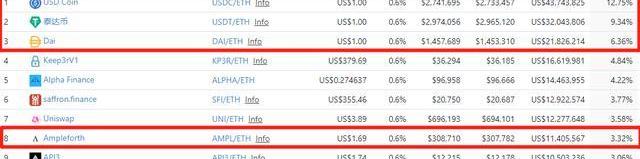

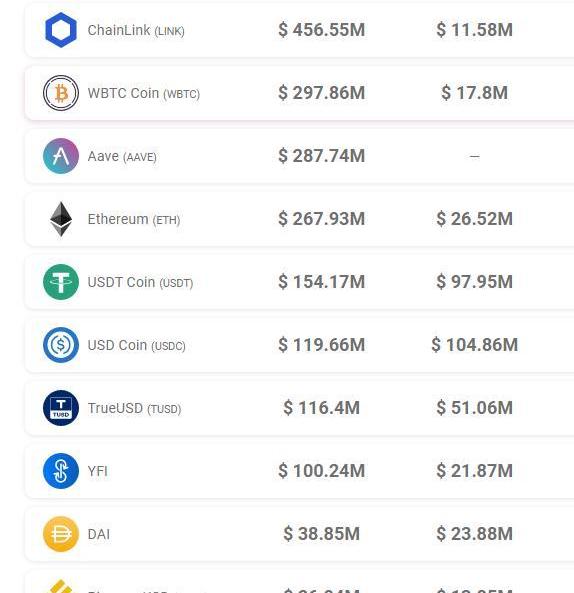

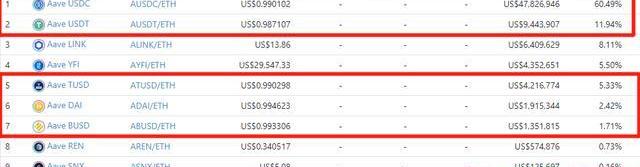

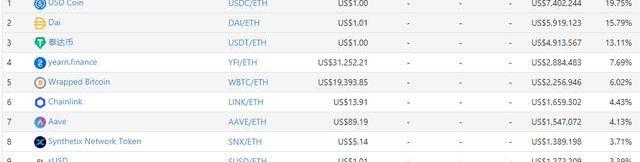

2.接下來看AAVE平臺的數據

下圖是作為AAVE平臺的借貸市場,業務規模排名前十的幣種中,有5個是穩定幣,分別是USDT,USDC,TUSD,DAI和BUSD。

上圖顯示的是上一周,AAVE所有產生收入的13個幣種,穩定幣占了6席,分別是USDC,USDT,DAI,TUSD,BUSD和SUSD。收入金額占了總收入的57.3%。

下圖是AAVE平臺昨天的流動性金額排行榜,前十名中有四個是穩定幣,分別是USDT,USDC,DAI,和BUSD。

昨天的借款排行榜中,前十有5個是穩定幣,分別是USDC,USDT,TUSD,DAI,BUSD。

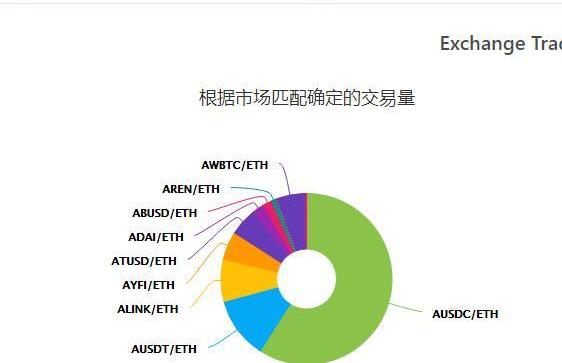

AAVE平臺除了在借貸業務上由穩定幣撐起了大半壁江上,在交易業務上穩定幣的也功不可沒。

上圖是Coingecko統計的發生在AAVE平臺上的幣種交易量,按照24小時成交量排名,前十名中有6個穩定幣與其他幣種的交易對。

在AAVE平臺作為交易業務的總金額中,穩定幣比例占到了82%。

上面這張圖看得更清楚,AUSDT與ETH的交易對占到了多一半的比例。

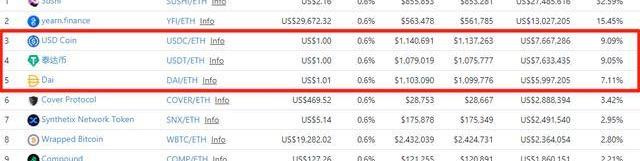

3.接下來看Compound平臺的情況。

上圖顯示,在Comp平臺的存款業務中,金額前三名的幣種是DAI,ETH,和USDC。穩定幣占了兩個,比例占到了平臺總存款的60.62%。

在借款業務中,前三名分別是DAI,USDC,USDT。都是穩定幣,占到了借款金額的96.69%。

4.接下來是SUSHI交易所的情況。

24小時成交量前十的幣種中,穩定幣占到了3個,分別是USDC,USDT,和DAI。成交量占比為25.25%。

在以自家本幣為主要成交幣種的交易所,穩定幣的比例仍然不低。

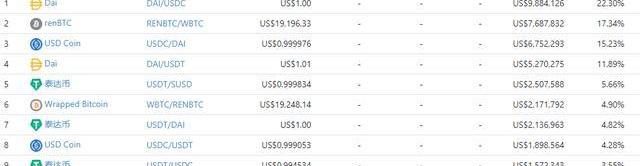

5.上圖是CURVE的24小時成交量。

前十中有8個都是穩定幣,除了RENBTC和WBTC。當然我們都知道Curve是一個穩定幣交易的DEX。

它家的業務自然絕大部分會是由穩定幣來支撐的。

6.然后是Balancer。

前十成交量榜中有5個交易對里面包括了穩定幣。

7.上圖是1Inch的交易情況

24小時成交量前十排名中同樣有4個是由穩定幣和其他幣種組成。成交比例占到了52.04%。

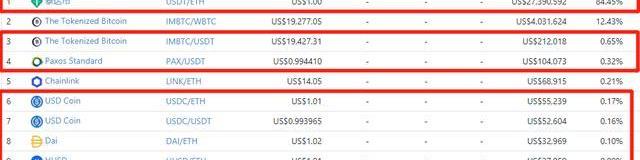

8.最后一個交易所是Tokenlon,如下圖。

成交量前十榜里面有八個是包括了穩定幣,24小時成交比例占總量的86.01%。

我們總共分析了8個DEFI項目,不管是借貸還是交易,穩定幣在里面占的幣種都非常大。在成交量這個指標上基本上,絕大部分DEX的穩定幣交易都占到了一半以上的比例。

在借貸的兩個項目中,AAVE的收入的57.3%來自穩定幣業務,而Compound存款業務穩定幣占了60.62%,借款更是夸張到了96.69%。

由此我們的結論很明顯,如今穩定幣的主要用途已經不再是入金通道,而是進入DEFI,原因當然是進來賺錢。

那么最后的結論是,如今如此多的華爾街巨頭都在瞄準穩定幣,他們的目的肯定也不可能僅僅是為了用戶入金,進入DEFI,讓這些聰明的錢來賺錢更多的Money才是他們的目的。

巨頭們的一直選擇,還預示著另一個更有意義的結論:接下來DEFI將會有比現在大得多的市場。DEFI的繁榮時期還沒到來,值得我們去期待!

Tags:穩定幣USDUSDC為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格USDC幣USDC價格

美聯儲資產負債表本周增加了近1000億美元,總額達到4000億美元。自Silvergate、SiliconValleyBank和SignatureBank倒閉以來,央行繼續印發更多鈔票以拯救資金.

1900/1/1 0:00:00加密貨幣市場在過去24小時內名義上下跌了0.8%,因為更廣泛的股票市場正在努力應對來自中國的新一輪冠狀病擔憂.

1900/1/1 0:00:00隨著下個月以太坊上海升級的臨近,該網絡的Sepolia測試網已經成功升級,模擬了預定的硬分叉。以太坊區塊鏈的Sepolia測試網已成功升級,模擬即將于3月在主網上發生的即將到來的上海硬分叉.

1900/1/1 0:00:00去中心化物理基礎設施網絡的關注度越來越高,這類網絡通過代幣獎勵來激勵硬件網絡和現實世界任務的部署。Messari研究人員SamiKassab深入研究了DePIN的基礎設施平臺和項目.

1900/1/1 0:00:00以太坊交易所流入量降至月度低點數據顯示,ETH的交易所流入量觸及13,729,290美元的30天低點,自11月中旬以來大幅下降.

1900/1/1 0:00:00以太坊價格預測:正在進行的修正階段是以太坊價格由下降通道模式引導。在四小時時間圖中,一系列新的低點表明代幣價格正在穩步下跌.

1900/1/1 0:00:00