BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+0.93%

ETH/HKD+0.93% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD+1.85%

ADA/HKD+1.85% SOL/HKD+4.47%

SOL/HKD+4.47% XRP/HKD+1.2%

XRP/HKD+1.2%隨著DeFi于2020年年中的爆發和2020年10月開啟的數字資產牛市,各類DEX的成交量出現了“井噴式”的增長。

截至2021年3月7日,市面已有去中心化交易所總鎖倉量已達194.8億美元,其中超70%的鎖倉量集中于近3個月內,展現出DEX市場良好的發展潛力。隨著現貨DEX的不斷成熟,衍生品交易也隨之興起——一如傳統市場的發展軌跡。目前,衍生品近三個月以來的總鎖倉量已經達到3.1億美元,開始走出原生發展階段。

近1年衍生品與DEX市場鎖倉量,來源:tokeninsight.com

然而,目前的DeFi衍生品市場依舊魚龍混雜。一方面,大量的項目遠未達到成熟標準,界面不是過于簡陋,就是過于復雜,用戶體驗不佳;另一方面,諸多衍生品交易協議之間內核重復,相互復用,導致有價值的項目數量較少。此外,衍生品DEX協議開發難度較大,大量項目半途而廢,或僅是剛剛開始,仍處于開發階段;同時,很多項目由于盲目擴張,導致缺乏流動性而停滯不前。

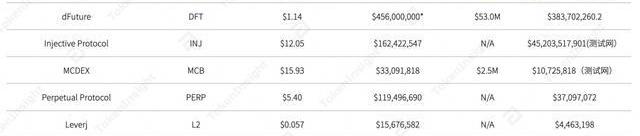

數字資產市場中歷史較長、較為成熟的衍生品,非期貨合約莫屬。目前,DeFi市場中活躍的期貨合約交易多以永續合約為主,較成熟的DeFi期貨合約交易所包括Futureswap、MCDEX、InjectiveProtocol、PerpetualProtocol、Leverj、dFuture共六家,其市值及整體鎖倉量如下表所示。

金色相對論 | 李彥東:目前家庭環境設備加入存儲挖礦有巨大的挑戰和不確定性:在今日舉行的金色相對論中,針對“Filecoin主網上線后普通人可以在家利用自己的存儲設備參與Filecoin挖礦”的問題,星際大陸董事長李彥東表示,首先參與filecoin里未來可能會分工出來多個角色 存儲礦工(需要提供穩定的服務,不斷電斷網,有抵押懲罰機制,參與爆塊挖礦) 檢索礦工(如果說存儲礦工是像倉庫保管貨物,檢索礦工就類似于貨運司機,搬運數據,他的參與不要求穩定性,沒有質押懲罰機制,當然也沒有參與爆塊挖礦,掙運輸數據的跑腿費) 未來filecoin經濟模型中也可能誕生其他角色,現在尚未定稿。從這個角度看,至少家庭電腦或者其他設備在家庭這種不穩定環境下有可能做檢索礦工。那么有人可能會推出礦池模式,支持家庭環境的設備加入到存儲礦工的角色中來,這個目前有待驗證,因為涉及到攻擊問題、數據傳輸成本問題、質押問題、以及造成懲罰責任劃分問題、以及filecoin發展過程中出現不可預料的bug問題等,對于目前家庭環境設備加入存儲挖礦有巨大的挑戰和不確定性。[2020/5/20]

目前較成熟DeFi期貨合約交易所基本情況,截至2021年3月8日12:00,來源:defiIpulse,dFuture,tokeninsight.com

動態 | BTC合約多空持倉人數比為1.06 多空人數維持相對均衡:截至12月24日10:30,根據OKEx合約大數據顯示,目前BTC合約多空持倉人數比為1.06,季度合約基差59.53美元,永續合約基差0.43美元;BTC合約持倉總量5,864,033張,24h交易量26,017,149張;主動買入量242,743張,主動賣出量247,797張;精英賬戶做多賬戶比54%,多頭持倉比19.58%,做空賬戶比43%,空頭持倉比18.03%。

分析師表示,BTC合約多空持倉人數比為1.06,市場多空人數圍繞均衡波動,保持對峙,季度合約基差變化不大,持倉總量方面維持穩定,主動交易仍較活躍,多空雙方互有攻守,行情或繼續異動;BTC合約精英持倉方面,做多人數高于做空人數,而多空持倉量比較接近,暫時未有明顯傾向。[2019/12/24]

*注1:交易所近24h交易量為當日在該交易所發生的合約成交額,而非通證成交額;部分交易所主網尚未上線,測試網數據僅供參考;部分交易所TVL數據暫未披露。

*注2:部分交易所項目通證由于尚未進入流通,其通證僅用于流動性挖礦,故其定價采用流動性挖礦定價,市值采用完全稀釋估值,而非流通中市值。

從已上線主網的項目看,dFuture表現遠好于其他期貨合約DEX。以交易量橫截面數據為評價標準,截至2021年3月8日,dFuture在BSC與Heco主網的日交易量總和達到3.84億美元,遠高于其他已上線項目日交易量總和;而根據鏈聞披露,3月6日dFuture的日成交量突破6億美元,鎖倉量則突破6000萬美元,在DeFi衍生品賽道中與鏈上期權交易協議Hegic總鎖倉量相當,并列三甲。

金色相對論 | 掌柜調查署帶你探秘Prime背后的那些事兒:金色相對論之掌柜調查署:第十期,今日邀請到火幣全球站CEO七爺,佟掌柜帶你探秘火幣Prime二期背后的那些不為人知的事兒,今日10點準時開啟。[2019/4/17]

交易機制:基于外部報價與恒定和公式的自動做市商

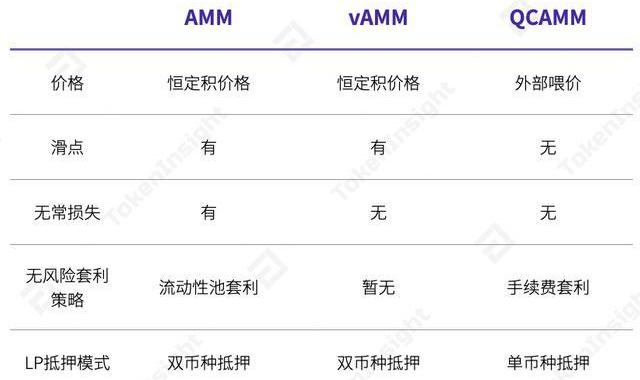

目前,在期貨DEX市場中存在著三類交易機制。一種采用訂單簿模式,使用清算引擎進行交易清算,以Leverj與Derivadex為代表。與之相對的另一種則是基于AMM和清算者的交易模式,以Futureswap、dFutures、MCDEX與PerpetualProtocol為代表。第三種則是介于兩者之間,擁有前兩者的一部分特點,以InjectiveProtocol為代表。

與傳統做市商模式相比,AMM模式盡管一定程度上解決了中心化帶來的不透明問題和訂單簿帶來的流動性不足風險,但也帶來了無常損失等問題,同時滑點仍然難以避免,交易者與流動性提供者的利益可能會遭到損失。如果交易挖礦與流動性挖礦的收益無法彌補資產價格變動導致的無常損失,用戶為流動性池注入流動性的積極性便會受損,此時DEX的競爭力很可能遜于大型中心化交易所,直接影響到DEX的經營與存續。

針對AMM的缺陷,目前市面上的改進方案有兩種:

一種是PerpetualProtocol采用的vAMM模式,在使用AMM常數乘積公式的同時,將用于交易永續合約的資產存儲在“保險柜”中,池中不存儲實際資產,vAMM僅用于價格發現。在這種情形下,PerpetualProtocol可以保護流動性提供者免受無常損失的影響,但算法滑點問題仍然沒有得到解決。

金色相對論 |?Blockstream繆永權:閃電網絡的出現將使得許多山寨幣過時:在本期金色相對論之“閃電網絡:Hello,TPS”上,金色財經合伙人佟揚對話Blockstream首席戰略官繆永權,針對目前閃電網絡實際的發展與應用情況如何? 2019年可預見的進展有哪些?當前發展遇到的瓶頸有哪些?繆永權表示,閃電網絡正以飛快的速度發展,因為這是一項前所未有的科技,將為比特幣成為全球貨幣鋪平道路。2019年,我們將推出更好的閃電網絡版本,目前唯一遇到的瓶頸是由于不同的開發團隊進度不同,因而不同版本中可能會出現一些小的兼容問題,但都能很快解決。此外也有很多關于閃電網絡的謠言在外傳播,因為閃電網絡的出現將使得許多山寨幣過時。[2019/3/7]

而另一種則是dFuture的QCAMM。QCAMM不采用算法決定交易價格,而是綜合外部預言機與去中心化交易所的報價,向交易系統中輸入價格。此時,交易系統內部資產價格與外部市場資產價格聯通,理論上不存在偏離與套利空間。同時,由于QCAMM依舊保留了AMM模式中由系統自動報價的規則,用戶只能選擇吃單,從而消除了算法滑點與交易深度不足滑點的可能性,以及避免了狹義上因外部價格波動、資金池失衡而產生的無常損失,唯一存在的滑點風險是網絡延遲與市場波動造成的成交價大于點差的不可控滑點風險。目前盡管可以通過優化外部報價體系、引入動態點差平倉機制等多種方案,一定程度上降低該風險,但目前尚未出現可完全消除不可控滑點風險的方案。

聲音 | TokenInsight:絕大多數相對成熟的支付通證年通脹率在10%以下:TokenInsight 近期對支付通證研究分析發現,在市值前 10 的支付通證中,多數通證的供應量增速逐年放緩,直至趨于最大供應量;絕大多數通證的年通脹率在10%以下(如 BTC、BCH、LTC、XMR、DASH 的預期年通脹率分別為 4%、4%、9%、6%、9%),所有項目未來的預期通脹率會逐漸趨近于零。

TokenInsight 認為,此類項目的經濟模型之所以這樣設置,主要是考慮到前期通脹率相對較高可以有效吸引社區參與者,有利于生態的快速形成。而后期階段保持相對較低的通脹率,則有利于維持社區的穩定。

注:支付通證的代表為BTC,BCH等。[2018/10/24]

此外,在QCAMM中,流動性提供者可選擇僅存入USDT穩定幣提供流動性,而無需按照市價同時提供交易對兩側的幣種,流動性份額根據存入的每個流動性提供者貢獻的流動性占總流動性池的比例確定。由于正向/反向合約僅以單幣種計價,故單幣池只需要承擔單幣的風險敞口,考慮到USDT穩定幣的低波動性,無常損失可以忽略不計。

然而,QCAMM的模式依然存在風險:由于流動性提供者只存入單一幣種,流動性份額按照單一幣種份額計算,一旦交易對另一側的供給不足,同時由于外部喂價,此時流動性池便會出現“斷流”問題。

針對該問題,dFuture設計了“基于恒定和公式的動態手續費/動態持倉費”機制,也就是多空雙方的手續費/持倉費為恒定值

手續費較高的方向為裸頭寸方向。在裸頭寸不影響流動性時,多空雙方均有手續費;

而在裸頭寸影響流動性時,裸頭寸方向開單需要繳納更高的手續費,而裸頭寸反方向開單則可以獲得手續費返還。

由于交易價格由外部市場決定,此時套利者可采用鎖倉策略來獲得無風險套利:在中心化交易所與裸頭寸方向同向持倉,而同時在dFuture反向持倉,形成鎖倉。在鎖倉時,持倉盈利為0,但由于dFuture返還交易手續費,此時套利者可以獲得的無風險利潤即為dFuture與中心化交易所的手續費之差。

由于無風險利潤的存在,激勵裸頭寸反向持倉增加,從而維持了流動性池兩側的平衡,顯著降低了“斷流”風險。

AMM、vAMM、QCAMM三種機制優劣對比,來源:tokeninsight.com

交易體驗

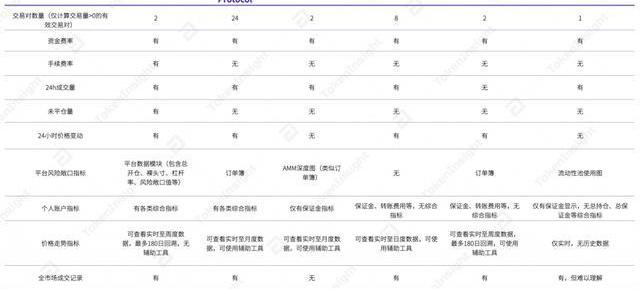

除機制成熟度之外,用戶體驗也是評價DEX交易所水平的重要一環。Tokeninsight以信息獲取的全面性、及時性作為評價標準,通過11個指標,對目前市面中較為成熟的期貨合約DEX交易體驗進行綜合評估,如下表所示。

目前較成熟期貨合約DEX用戶體驗指標總結,來源:tokeninsight.com

綜合來看,dFuture的交易界面相對簡單、直觀,在交易界面可以獲取到的信息在六家交易所中數量為最多,但其短板在于價格走勢相關指標過于簡單,在六家交易所中,除較早期的Futureswap外,僅有dFuture無任何輔助分析工具,對于習慣使用技術分析的用戶而言,無法使用相關輔助工具進行判斷,可能會影響到用戶體驗。

通證、交易與流動性挖礦

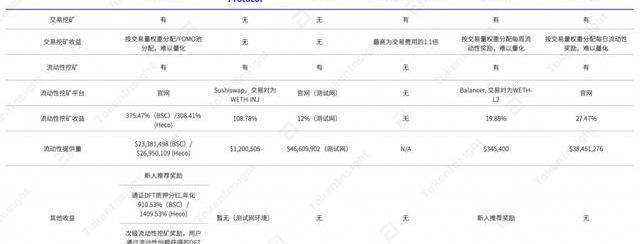

對于DEX而言,流動性挖礦與交易挖礦是吸引用戶和流動性提供者的主要手段,也是其通證生態構建的核心,原因在于挖礦產生的收益是通證價值的主要來源之一。目前較成熟期貨合約DEX項目的挖礦情況與收益如下表所示:

目前較成熟期貨合約DEX挖礦收益與流動性對比,來源:tokeninsight.com

將該表信息與24小時交易量相結合,可以發現,目前的高流動性挖礦收益顯著刺激了dFutures用戶的交易積極性和流動性提供積極性。同時,由于只需USDT單幣種即可參與挖礦,同時挖出的DFT可以用于去其他平臺進行次級挖礦,獲得超額收益,從而進一步保障了交易所所需的流動性,可以承載更高的交易量與用戶規模,使交易生態整體處于良性運轉模式下,進一步穩定和提升了DEX通證的價值。

注:dFuture次級流動性挖礦方案

基礎思路:

·DFT總量四億,Heco和BSC上各發行2億DFT;

·Heco和BSC的每個區塊挖礦獎勵為7.6DFT,3秒一個區塊,每天28800個區塊;

·其中,dFuture平臺一級流動性挖礦獲得3個DFT,dFuture合約交易挖礦獲得3個DFT,第三方平臺次級流動性挖礦獲得1.5個DFT,FOMO池獲得0.1個DFT。

解決方案:

·一級流動性挖礦在dFuture官網的流動性池中進行。用戶通過存入USDT,獲取DFT作為挖礦獎勵,一級流動性挖礦可獲得的DFT總量占DFT總通證發行量30%;

·將獲得的DFT在Pancakeswap,為DFT/BNB交易對注入流動性(BSC)/在MDEX為DFT/USDT注入流動性(Heco),進行次級流動性挖礦。次級流動性挖礦的收益可以通過官網LPToken抵押界面,通過抵押的方式獲得DFT和手續費的分紅;

·或者:從dFuture官網的流動性池獲取DFT獎勵后,直接質押DFT,獲取40%的交易手續費分紅。

良性交易生態為DEX通證賦予了多重用途與價值。以往的期貨合約DEX由于用戶規模與流動性有限,其通證除用于治理和流動性挖礦外,難以被用于其他場合。但dFuture的通證還可被用于交易獎勵、質押、次級流動性挖礦、鎖倉加速等多個場合,在總量4億的dFuture通證DFT中,其20%的通證由私募投資方與團隊持有,通證的主體部分則被完全投入于流動性挖礦與交易挖礦獎勵、次級流動性挖礦獎勵和社區獎勵,而用戶也可通過質押DFT獲得交易手續費分紅,以及更多的DFT收益。通證用途的多樣化,有利于打造完善的通證生態,亦可對交易生態起到正向反饋,良好的通證與交易生態,將共同推動DEX的發展與成熟。

小結

由于衍生品的專業性和對流動性的高要求,搭建衍生品交易所的難度一直相較于現貨市場為高,同時期貨交易DEX還要面臨來自中心化交易所的強力競爭,綜合導致衍生品交易在DeFi市場中發展相對較慢,規模較小,因而打算在DeFi市場中搭建期貨DEX的團隊在技術和社區運營兩方面面臨著更高的挑戰與要求。隨著數種AMM改良方案的問世,技術問題得到了一定程度上的改善。但想要實現成規模的期貨DEX用戶社群,仍需要項目有保證充足流動性的解決方案和完整的通證生態。

本報告基于本公司認為可靠的已公開信息撰寫,但本公司不對該等信息的準確性及完整性作出保證。在任何情形下,本報告所載的觀點、結論和建議僅供參考,并不構成投資建議,并非可作為買賣、認購通證或其它金融工具的邀請或保證。

基于市場分析: OKBlockchaincapital的分析師認為,受EOS主網上線等技術面綜合影響,主流數字貨幣將呈現震蕩上行態勢.

1900/1/1 0:00:00隨著山寨幣市場的血洗,以太坊價格在過去24小時內下跌了1.04%。日線圖中形成一根看跌吞沒蠟燭,8月8日的下降趨勢領先1.58%,并警告將進入更致命的調整階段.

1900/1/1 0:00:001、數據:Curve分叉項目Swerve鎖倉量達6.19億美元,超過CurveY池鎖倉量鏈聞消息,根據官方網站數據顯示,Curve分叉項目Swerve目前的總鎖倉量已達到6.19億美元.

1900/1/1 0:00:00據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間10月26日8時報592.31點,較昨日同期下跌1.99點,跌幅為0.33%.

1900/1/1 0:00:00唯鏈的RSI和隨機指標處于超賣位置。該網絡最近在其NFT生態系統中取得了里程碑式的成就。CryptoQuant最近揭示了一個主要的牛市信號。該分析公司暗示VeChain可能會出現趨勢逆轉.

1900/1/1 0:00:00文|西望 盼望著,盼望著,平臺幣的銷毀潮又如約而至。 平臺幣的銷毀潮 近日幣安官方消息稱,根據白皮書約定,幣安已完成第11次BNB季度銷毀,累計銷毀3,373,988BNB.

1900/1/1 0:00:00