BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD+0.59%

ETH/HKD+0.59% LTC/HKD+0.85%

LTC/HKD+0.85% ADA/HKD+1.51%

ADA/HKD+1.51% SOL/HKD+1.56%

SOL/HKD+1.56% XRP/HKD+0.49%

XRP/HKD+0.49%年初這輪小牛GMX漲瘋,最近深入學習了一下,確實挺有意思!

傳統金融中,衍生品交易是規模最大的,Crypto也不例外。GMX是運行在Arbitrum、Avalanche上的PerpetualDex,跟dYdX等Dex本質的區別就是,GMX以GLP池子作為Trader的對手方,而不是撮合多/空的方式。

核心就是這個GLP池子!

Arbitrum上池子主要由USDC、BTC、ETH、DAI、FRAX、LINK、UNI、USDT構成,且絕大部分是USDC和B/E

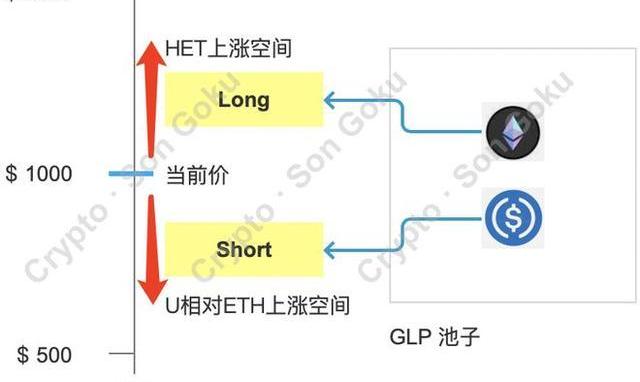

GLP池是如何作為Trader多/空對手方的呢?

這里先要建立個基本認知:

-拿B/E是看多

-拿U是看空

其實很好理解,把U換成B/E當然是認為它會漲,不然就會拿U等它繼續跌。

所以GLP池子基本一半是穩定幣、一半是B/E,以此來提供穩定的多/空對手盤,然后根據Openinterest及Utilization調整TargetWeight。

BlockFi計劃明年初在歐洲推出其散戶產品:金色財經報道,加密貸款初創公司BlockFi計劃明年第一季度在瑞士、荷蘭和意大利推出其散戶產品,BlockFi已經開始在意大利進行測試。據悉,目前BlockFi專注于英國的機構客戶。[2020/11/12 12:23:08]

比如當前LongETH的OI比較多,GLP池子形成的Short的對手盤就會比較多,自然就應該調高ETH的Target鼓勵更多的LP存入看多資產ETH...

具體Perpetual是怎么實現的呢?

其實也很簡單:

-當Trader做多ETH時,相當于從GLP池中“借”ETH的上行空間;

-當Trader做空ETH時,相當于從GLP池中“借”穩定幣相對于ETH的上漲空間。

整個過程GLP池中的資產并沒有被借出來,而是直接在平倉的時候進行結算。

假設:

ETH:$1000

GLP池:9ETH+11000USDC=$20000

張三抵押1ETH,10倍杠桿LongETH,這個時候相當于向GLP“借”9個ETH的上行空間。

李禮輝:今年年內或明年年初進一步擴大數字貨幣的試點范圍是有可能的:8月27日消息,《中國日報》近期邀請中國銀行原行長、中國互聯網金融業協會區塊鏈研究組組長李禮輝進行了專訪。李禮輝表示,從目前試點情況來看,一些小規模的應用場景已經得到了驗證,有了公開的案例。但試點范圍仍然相對較小,涉及人數較少,真正擴大試點范圍可能還需要一定的時間。未來,數字貨幣試點可以考慮逐步推廣,前提是保證底層技術和系統平臺達到穩定運行的標準,應用場景的設計能夠滿足大眾需求,并且具有一定的市場競爭力。從進展程度來看,今年年內或明年年初進一步擴大數字貨幣的試點范圍是有可能的,但能否較快推廣至全國還需要觀察。

如果數字貨幣試點進一步推開,首先需要滿足規模化可靠運行的基本條件,即滿足“超大市場級別業務”和“高并發”的需求。“超大市場”指一旦試點擴大,將會涵蓋中國經濟較為發達的主要區域,范圍廣,消費人口密集。“高并發”指在技術層面可以保證數字貨幣系統能夠同時并行處理相當多的用戶請求。如果試點擴展到港澳地區,還要考慮相應的制度安排。涉及到數字貨幣跨境使用的,要有綜合化的技術平臺進行對接。[2020/8/27]

1.ETH漲到$2000

收益:*9=$9000

結算:9000/2000=4.5ETH

GLP池子:4.5ETH+11000USDC=$20000

極端情況:

年初至今全球大類資產中比特幣表現仍排名第一:金色財經報道,據2020年初至今全球大類資產表現統計圖表顯示,今年收益率前三的資產分別是:比特幣、COMEX黃金和美國國債;收益率倒數前三的資產分別是:法國CAC40、巴西IBOVSPA和ICE Brent原油。[2020/3/13]

ETH上漲到$100,000

收益:*9=$891,000

結算收益:891,000/100,000=8.91ETH

GLP池子:0.09ETH+11000USDC=$20,000

注意到沒,不管怎么漲GLP池子都會剩一點ETH!

無論怎樣漲,被“借”的ETH都不會被掏空,GLP池子里最壞的情況總會剩一點。之所以這樣是因為GLP池子的代幣數量限制了開倉倉位,每一個倉位都要有對應的現貨支撐!GMX還設置了流動性保護,也就是最多開到對應GLP流動性的70%倉位。

有個問題:如果當前已經有70%的OI,LP要提走流動性怎么辦?

有朋友說GLP的池子U本位是不變的,上面的例子至始至終都是$20000。其實并非如此,只有當把所有ETH借空時GLP池子的U本位是不變的。

如果GLP池子:10ETH+10000USDC=$20000

抵押1ETH10倍做多時會借9個,無論怎樣漲,GLP都是大于$20000的,因為未被借的那1ETH的上行空間沒有被掏走。

動態 | BitMEX保險基金持有超過3億美元 自2019年初以來上漲了50%:BitMEX持有的保險基金現已增加至超過31,300枚比特幣(約3.14億美元),這意味著BitMEX的該基金占據比特幣總供應量的近0.15%。自2019年初以來,該保險基金增長了50.7%。據悉,該基金的增長來自于清算,即會以“比特定頭寸的破產價格更好的價格執行清算”。[2019/8/26]

2.做多爆倉情況

假設ETH沒有漲,反而下跌到889觸發爆倉,張三抵押的1ETH將全部被GLP池子吃掉:

GLP池子:10ETH+11000USDC≈$20000

同理如果GLP池子沒有被“借”空的話,GLP的U本位應該是明顯小于$20000的。

再來看下Short的情況:

3.做空賺

張三抵押1000USDC10倍做空ETH,相當于“借”9000USDC吃相對ETH的漲幅,或借9個ETH直接賣掉看空。

當ETH跌到500時:

收益:$4500

GLP池子:9ETH+6500USDC=$11000

Trader做空賺錢的時候GLP賬面損失最大!其實放那不動9ETH+11000USDC也只剩$15500了。

4.做空爆倉

分析 | 礦機廠商二季報或將大大低于市場年初預期:tokenclub區塊鏈分析師孫航認為,礦機廠商對下游市場的反應,要略滯后于數字貨幣幣值波動1~2個月,由于2017年全年、尤其四季度數字貨幣市場空前火爆,所以礦機公司今年一季度財務數據都比較好看。但隨著幣價下跌、市場礦機需求下降,不出意外的話,礦機廠商二季度的財報可能會大大低于市場年初的預期,這將對公司估值造成影響,因此各大礦機生產商急于在目前上市。開源鏈創始人、CEO張洪為告訴全天候科技,現在的礦機芯片競爭已邁入10nm、7nm的工藝水平,投資巨大,而上百家新公司加入競爭,整個礦機產業鏈的毛利率估計很快降到30%以下。因此,礦機巨頭在資金方面需要未雨綢繆。[2018/6/28]

如果ETH沒有跌反而漲到$1111,張三自然又爆倉了,抵押的1000USDC也全部被GLP池子吃掉:

GLP池子:9ETH+12000USDC≈$21999

這就是一個零和游戲,Trader賺LP就虧,Trader虧LP就賺!

Trader在GMX上的PNL將直接反映在GLP的價格上:

-Trader虧,GLP價格上漲

-Trader賺,GLP價格下跌

GLP作為Trader的對手盤,肯定是要承擔一定風險的!只是從歷史運行數據來看,Trader們總體是虧的。

作為LP給平臺提供了流動性,按理說就不應該再承擔損失或冒很大的風險,但實際是辦不到的!比如基于AMM的Dex,LP必然要承擔無常損失,這是價格發現的成本。

所以平臺往往要另行彌補,比如Txfee分成、流動性挖礦獎勵等。AMM機制的Dex,覆蓋無常損失后的整體收益就是LP是否愿意繼續提供流動性的動力。

GMX這方面做得還算不錯,所有費用包括開倉、借貸、swap的費用全部分給GMX、GLP的質押者,GLP能分70%,使得APR高達30%左右,熊市有這樣的收益也算不錯了。

另一方面,為GLP提供流動性本身也是在參與du博,需要有一定的風險預期,只是你的對手盤更多的是那些容易上頭的du鬼。

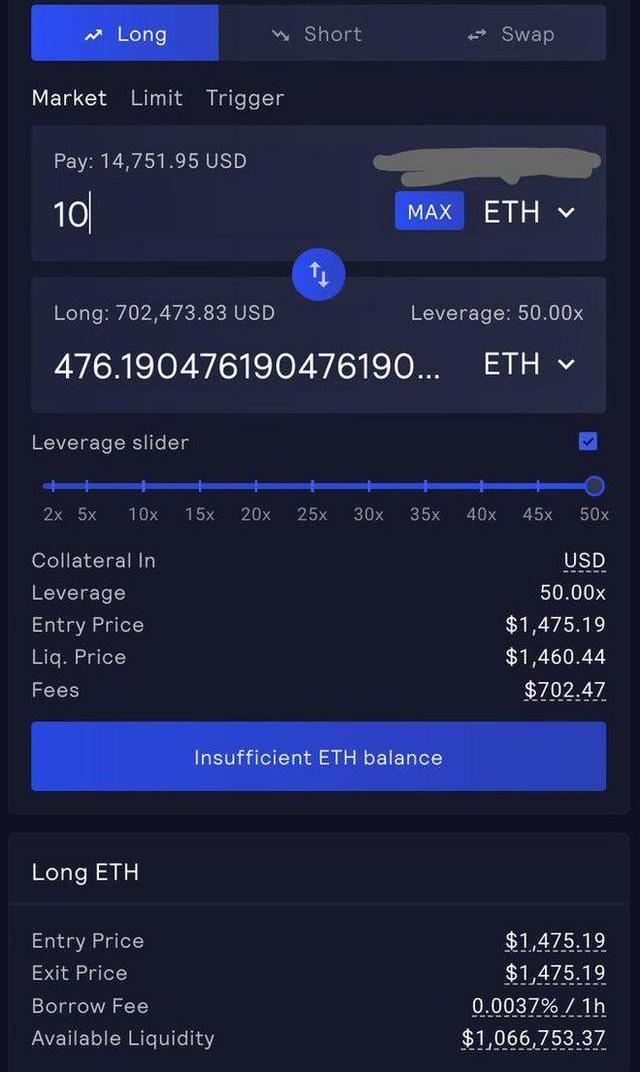

簡單體驗了一下,GMX還是很簡潔易用的,就是目前GLP池子標的太少。

比較特別的一點就是零滑點或滑點極低,這是直接通過預言機喂價的優勢,同時無需通過AMM機制進行價格發現,自然LP也不用承擔無常損失的風險。

再來看看GMX提供的收益,主要針對GMX和GLP:

GMX為平臺治理代幣,主要涉及代幣分配、GLP池子構成、esGMX獎勵等。質押GMX獲得獎勵:

-esGMX

-MP:MultiplierPoints

-30%平臺收益

MP主要勇于Boostreward的,100%不是指收益而是MP點數,比如質押100個GMX滿1年能獲得100個MP點數。

質押esGMX的效果等同于GMX,獲得的收益都相同,只是無法在二級市場流通交易。

esGMX想變現就必須Vest成GMX,這是一個再質押的過程,生成這些esGMX對應的GMX或GLP也必須同步保持質押,365天的線性歸屬過程中esGMX代幣將每秒轉換為GMX,已轉換為GMX的部分可隨時領取。

而且只要不Unstake,Vest中的GMX照樣獲得所有收益,esGMX也是線性歸屬為GMX,對市場也不會形成拋壓。

這是GMX代幣經濟模型中的一個亮點,這使得絕大部分的GMX都處于質押狀態,并且利好幣價。

當提供流動性換取GLP時,GLP是直接被Stake的,質押也會獲得esGMX獎勵,跟GMX不同的是沒有MultiplierPoints,但分得的平臺收益比GMX高。當LP存入池子對應代幣時,會換取相應的GLP:

GLP價格=池子資產總價值/GLP供應量,資產總價值包括OI的未實現利潤/損失,基本假設是每個OI都可能在下一秒被平倉。

GLP池子除了作Perpetual的對手方,也支持Swap。Swap過程相當于存A代幣換GLP,再用GLP換B代幣,基于預言機喂價基本可以零滑點秒兌換,只是代幣不同Weight導致手續費可能會比較夸張。

有個關鍵點:平倉也可能涉及Swap,Trader抵押的和最終提取的可以是不同代幣,但這會被視為交易活動而收取交易費。

GMX有哪些問題/風險呢?

1.缺乏價格發現機制

直接通過預言機喂價而沒有自身的價格發現機制,嚴格說不算一個完整的PerpetualExchange。

之前在Avalanche上就出現過1次操控預言機事件,Trader利用AVAX在CEX中的稀薄流動性,操縱AVAX的鏈下價格從GLP池中獲利56.6萬美元。

2.多空不平衡

類似dYdX或各種Cex的Perpetual,通常都會以資金費用來平衡多空,當做多力量大于做空時多方需要向空方支付資金費用,反之亦然。

GMX不是,唯一限制開倉的就是池子里對應的現貨數量,GMX保障每一個倉位背后都有現貨支撐,但這也無法完全平衡多空。

當大牛趨勢行情到來時,平臺絕大多數都做多的,這完全有可能把池子里的B/E給掏空,就算GMX項目方把TargetWeight調再大,LP也不一定愿意再繼續存進來,而隨著GLP池子價值進一步被掏走,LP也可能提走流動性,這是否可能導致池子枯竭?

望Defi大神指點分析一下!

3.合約預留參數

起初我以為GLP池子代幣的TargetWeight是由算法根據市場情況自動調整的,沒想到是合約預留了參數,項目方每周通過之前的OI、UTILIZATION數據人工調整的。

項目方甚至可以自由修改包括GLP池子構成、權重、質押獎勵等,這會帶來什么問題還不知道,可以確定的是項目方是做盤子起家的!

最后:

歡迎私信進交流群!

感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

Tags:ETHGMXUSDETH錢包地址ETH挖礦app下載Etherael指什么寓意GMX幣是什么幣USD幣USD價格

1、宏觀流動性 貨幣流動性趨緊。雖然本周鮑威爾講話鴿派,承認美國通脹開始下降。但是市場擔心超預期的強勁就業數據,會提升利率峰值至6%,比現有預期還高1個百分點.

1900/1/1 0:00:00今日行情: 今日OKEx交易所上: 比特幣現報9280.2USDT,以太坊現報241.07USDT.

1900/1/1 0:00:00會議上,開發人員暫定將于9月6號和9月16號激活兩個硬分叉來完成主網合并,二者分別為Bellatrix和Paris.

1900/1/1 0:00:00沒想到AI概念后,香港概念接力市場流動性。香港證監會剛剛發布了一份咨詢文件,其中將允許個人投資者在證監會許可的交易平臺交易大市值Token,前提是知識測試、風險承受能力評估和合理的風險敞口限制等.

1900/1/1 0:00:00市場流動性枯竭,變盤點來臨?現貨交易量雪崩。當前市場交易量只有牛市高峰的10%左右,這其中還得益于過去2個月BTC和ETH的強勢表現,如果剔除這一因素,估計當前市場交易量已經雪崩到只有牛市高點的.

1900/1/1 0:00:00摩根大通對比特幣未來價格給出了預估摩根大通會這么推論的理由在于,多數投資者認為比特幣和黃金可以互換,當作抵抗通膨、避險的工具,所以兩者價格的走勢并不會相差太多.

1900/1/1 0:00:00