BTC/HKD-1.12%

BTC/HKD-1.12% ETH/HKD-2.94%

ETH/HKD-2.94% LTC/HKD-2.71%

LTC/HKD-2.71% ADA/HKD-2.6%

ADA/HKD-2.6% SOL/HKD-1.34%

SOL/HKD-1.34% XRP/HKD-1.92%

XRP/HKD-1.92%USDD是一種與美元掛鉤的算法穩定幣,通過由加密貨幣企業家孫宇晨創立的基于TRON的DAO進行管理。

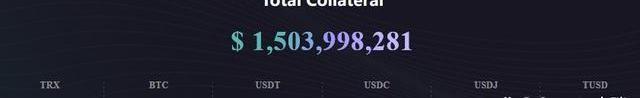

為了保持與美元1:1的掛鉤,USDD將自己定位為由包括BTC和USDC在內的多元化加密資產籃子支持的超額抵押穩定幣。

USDD于2022年10月成為多米尼克聯邦的法定貨幣。

不久前,加密社區目睹了因UST算法穩定幣脫鉤而導致的Terra生態系統600億美元的災難性崩潰。

市場上是否有另一種算法穩定幣的空間?

USDD代表“去中心化美元”,由TRONDAO儲備管理,而TRONDAO儲備又與TRON區塊鏈相關。它以7.25億美元的市值躋身前10名穩定幣之列。

湖南大數據交易所文化大數據交易中心上線:金色財經報道,9月7日,湖南大數據交易所“文化大數據交易中心”正式上線。該交易中心是湖南大數據交易所下設的文化數據資產流通全鏈路機構,中心定位于通過為文化產業提供合規數字化服務平臺,引導文化數據要素有序流動,推動文化大數據產業發展。

據悉,交易所應用的區塊鏈技術平臺為“文悟鏈”,是特邀陳曉紅院士領軍的“湘江實驗室”團隊開發的自主可控國密鏈,既能滿足國內數據安全自主可控,又可實現數字資產在全球的開放合作。[2022/9/9 13:18:21]

USDD于2022年4月推出,是一種相當新的算法穩定幣,旨在復制Terra的UST的成功。但自從UST崩潰以來,USDD就有責任證明它與失敗的穩定幣有何不同。

從理論上講,基于算法的穩定幣不受任何現實世界資產的支持,而是依靠數學算法來維持其穩定性。這些算法的背后是一種稱為鑄幣稅份額的機制。鑄造新硬幣時會產生鑄幣稅份額,而當硬幣被銷毀時會被銷毀。

花旗集團已為數字資產團隊新增兩位高管:金色財經報道,花旗集團已為其數字資產團隊Treasuryand Trade Solutions(TTS Group)增加了兩位高管:Ryan Rugg和David Cunningham。Rugg將擔任TTS數字資產的全球主管,她曾是IBM美洲區塊鏈團隊的合伙人兼負責人。她將常駐紐約,向TTS全球合作與創新主管Carol Grunberg匯報工作。

Cunningham被任命為TTS數字資產開發總監和戰略合作伙伴,Cunningham最近擔任監管科技公司Lex Tego首席商務官,以及加密貨幣交易所Coinmama主席。他將常駐都柏林,向TTS戰略合作伙伴全球負責人Kunal Bist匯報工作。[2022/8/17 12:30:07]

鑄幣稅份額的供應是通過算法進行管理的,因此當穩定幣價格下跌時它會增加,而當穩定幣價格上漲時它會減少。

Gartner發布新興技術發展周期曲線:元宇宙仍處于十多年旅程的開始:金色財經報道,本周,Gartner發布了新興技術發展周期曲線,它認為一些技術處于發展的早期階段,具有潛在的顛覆性。其中預測多個主題包括去中心化身份(DID)、元宇宙、NFT和Web3。Gartner將NFT和DID歸類于發展周期的頂峰階段。然而,Web3和元宇宙的受關注程度仍較低,Gartner預測元宇宙目前仍處于接近十多年旅程的開始。[2022/8/12 12:21:57]

鑄幣稅份額背后的想法是,通過調節供需比率,穩定幣的價格可以與一個“穩定”的價值掛鉤,而無需任何抵押品支持。

USDD的價值主張在于,它不僅是抵押品,而且是超額抵押品——以及用于維持USDD穩定性的其他機制。

Voyager拒絕Alameda的收購提案,稱其是低價競標并會傷害客戶:7月25日消息,加密借貸公司 Voyager 拒絕 FTX 及 Alameda 等公司提出的收購提案,并表示重組公司的計劃更好,將能夠及時交付所有客戶的現金和盡可能多的加密貨幣。而接受收購提案會對客戶造成傷害,包括資本利得稅后果、不公平地將每個 Voyager 用戶賬戶的價值限制在 7 月 5 日的價值,以及取消 VGX 代幣,這將“破壞立即超過 1 億美元的價值。”

Voyager 的律師表示,收購計劃只是有利于 Alameda 和 FTX 清算 Voyager 的資產,這是一個偽裝成拯救白騎士的低價競標。

據此前報道,FTX 聯合 FTX.US 母公司及運營商 West Realm Shires Inc.以及 Alameda Ventures 共同提出針對 Voyager Digital 用戶的提前索賠計劃,SBF 強調該計劃旨在幫助用戶盡快取回資產。(Cointelegraph)[2022/7/25 2:35:18]

USDD是如何運作的?它與其他穩定幣有何不同?

1)以一籃子加密資產為抵押。

UST主要由LUNA抵押,而USDD由價值5.8億美元的TRX、2.35億美元的BTC和4.42億美元的USDC抵押。

但是,這個籃子中將近40%是由Tron的原生TRX代幣支持的事實應該引起關注嗎?買家或投資者要當心。

2)超額抵押

反過來,這一籃子資產占USDD流通價值的200%以上。換句話說,市場上的每個USDD都有其價值兩倍以上的支持。這種超額抵押旨在防止USDD與美元脫鉤。

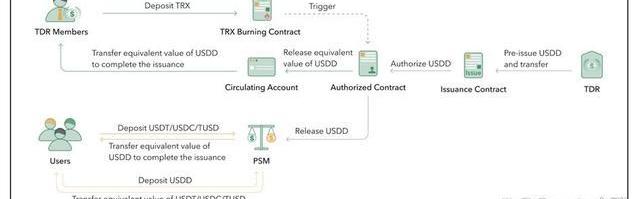

3)鑄幣機制

當USDD的價格低于1美元時,用戶可以通過銷毀1美元換取價值1美元的TRX。而當USDD的價格高于1美元時,用戶可以用1美元銷毀1美元的TRX換取1美元。這是為了保持USDD與美元1:1掛鉤。

4)釘穩定性模塊(PSM)

此外,USDD提供所謂的“PegStabilityModule”,這是一種開源軟件,允許USDD用戶以1:1的比率將他們的代幣與其他穩定幣交換,零滑點——這意味著用戶收到他們在進行交易時看到的很多加密貨幣。該PSM是另一種旨在提高USDD穩定性的機制。

5)超級代表

超級代表是27個TRX代幣個人持有者,TRX代幣是TRON網絡的代幣,在維持USDD的價格穩定方面發揮著作用。通過一種特殊的機制,超級代表在穩定幣的高波動性情況下“受到打擊”。對于可以申請該職位并由TRX持有者投票的超級代表,此過程是可逆的。

USDD價格歷史

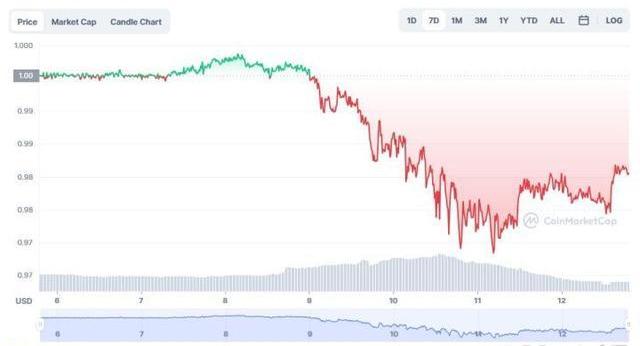

首次推出后不久,USDD代幣價格跌至0.93美元,引發了投資者對脫鉤的擔憂。畢竟,穩定幣應該與美元保持平價,而下跌讓一些人質疑USDD是否會重蹈terraUSD的覆轍。

為了平息局勢,TRONDAOReserve發布了一系列推文,聲稱穩定幣經歷高波動期是可以接受的。這一說法也得到了一些加密專家的支持,而其他人則持懷疑態度。

該代幣在推出后的幾天以及6月至7月期間的近一個月內表現出較高的波動性。不過,到7月底,情況趨于穩定,暫時沒有觀察到明顯的震蕩。

在FTX崩潰之后,USDD不再與1美元掛鉤,隨著2022年11月FTX崩盤,美元兌美元再次小幅脫鉤,一度跌至0.97美元以下。

CoinDesk新聞報道稱,DeFi協議Curve上的USDD流動資金池出現嚴重失衡,其中近80%的資金池由USDD組成。換句話說,想賣出USDD的人多于買入USDD的人。

Sun很快就解決了這個問題,發推文說這很可能是因為Alemeda出售了他們的USDD來彌補FTX的流動性問題,并且資金池已經恢復平衡。

今天的分享就到這里,后期會給大家帶來其他賽道的龍頭項目分析。感興趣的可以點個關注。我也會不定期整理一些前沿資詢和項目點評,歡迎各位志同道合的幣圈人一起來探索。有問題可以評論提問或者私信

自2022年初以來,許多加密貨幣的牛市收益已經消失,以太坊也沒有被排除在外。然而,考慮到其中有多少人仍處于盈利狀態,數字資產投資者的表現要好于大多數人.

1900/1/1 0:00:00都知道eth質押ldo是絕對的龍頭,首先給個定義,SSV和Lido不屬于競爭關系,而是互補關系.

1900/1/1 0:00:00加密貨幣市場在本周轉為看漲。周三,加密貨幣價格大幅上漲,大多數大型資產跨越主要價格點。加密市場也再次突破了萬億美元的市值。 了解可能導致價格飆升的原因對未來至關重要.

1900/1/1 0:00:002022年7月,加密市場在急跌下企穩,在反彈過程中,Lido一馬當先,在糟糕的市場環境下強勢突圍.

1900/1/1 0:00:00時值加密熊市,NFT的交易量接連下挫持續低迷,而隨著投資者們對CC0NFT的討論被推向了高潮,一時之間NFT市場的「寒冬」里似乎燃起了一把火.

1900/1/1 0:00:00在最近的一條推文中,TronDao的官方Twitter賬戶告知他們如何超越主要的加密貨幣。與BTC,ETH和XRP相比,TronDao在活動地址總數中排名第一.

1900/1/1 0:00:00