BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD-1.39%

ETH/HKD-1.39% LTC/HKD-0.49%

LTC/HKD-0.49% ADA/HKD-1.5%

ADA/HKD-1.5% SOL/HKD-0.69%

SOL/HKD-0.69% XRP/HKD-1.17%

XRP/HKD-1.17%TLDR

Web3首先爆發的是固收類的產品,需求來自于DAO和Web3公司的財庫管理。RWA賽道占領TVL榜首的也均為國債代幣化項目。

結合RWA,讓DAO組織的資產保留高流動性的同時,帶來足夠穩定、與鏈上活動相關性低的收益,實現更優質收入的同時分散風險。

DAO的治理和運作并沒有比傳統公司結構更加高效。MakerDAO通過復雜的而信托結構才能實現DAO對國債ETF的購買,成本高昂。

相比而言,由專業/合規的資產發行方將RWA代幣化上鏈,由DAO組織購買是更加高效、可行的方式。

RWA進入Crypto主流視野

在加密寒冬、美元加息的背景下,新一輪的DeFi創新將至未至,加密原生的DeFi協議收益驟減,甚至其穩定收益率遠低于美債收益率——所謂的“無風險利率”。諸多DeFi項目把目光轉向加密世界之外的現實世界資產。在主流DeFi協議中,最早搶灘RWA賽道的是MakerDAO。早在2020年,MakerDAO就以房地產開發擔保貸款項目6scapital為抵押物構建了RWA金庫,并與基于RWA的借貸平臺Centrifuge合作,將抵押物代幣化。MakerDAO將這種代幣列為穩定幣Dai的抵押品之一,實現了抵押物構成的多元化。MakerDAO在2022年5月發布的Endgame計劃中,也強調MakerDAO構建去中心化穩定貨幣的其中一個關鍵部分是將RWA作為抵押品。

近期各大DeFi協議在RWA賽道紛紛布局。2023年6月,Compound創始人RobertLeshner創辦新公司Superstate,并向SEC提交申請,希望在以太坊上創建一個短期美國債券基金;MakerDAO的MIP65在今年5月通過新提案,將該金庫上限從5億美金提高到12.5億美金,并將在未來數月內購買對應數量的債券ETF。此外,包括高盛和花旗在內的多家傳統金融巨頭都表達了對RWA賽道的密切關注,并且不少已躬身入局。

Whynow?

早在2018年,作為RWA一個子集的STO曾在市場上引發過熱潮,但無疾而終。5年后的今天,RWA敘事漸熱。為什么是這個時間點?賽道的發展動力是什么?

-基礎設施角度:DeFi基礎設施逐漸完善。相關代幣標準、預言機、周邊開發工具更加齊全,有能力打通鏈上和鏈下;

-資產和收益角度:Web3原生資產觸及瓶頸,資產基本同質化;熊市行情中鏈上活動低迷,缺乏Web3原生穩定收益來源;

-敘事角度:CeFi暴雷之后,投資者對風控和合規更為關注;傳統金融領域高度合規,RWA資產相對Web3原生資產,給投資者提供了更多保護;

-監管及法規角度:監管在不斷擴大邊界,同時加密貨幣相關法律法規逐漸完善;

在上一輪行情中,類似模式的RWA平臺初具雛形,如MapleFinance,Clearpool,TrueFi等。這類平臺的基本模式是通過社區治理,為一些機構開放借貸資金池,用戶投資資金池以獲得預先約定的收益率,機構則可利用用該資金進行相關投資操作,并按照約定發放利息和歸還本金。但早期的RWA平臺缺乏合規流程和風險管理,在Luna和FTX暴雷后,部分借款人破產導致無法歸還借貸資產,導致投資者遭受嚴重損失。

Galaxy Digital CEO:美國的銀行業危機證明了加密貨幣的論點:金色財經報道,Galaxy Digital首席執行官Michael Novogratz在該公司第四季度財報電話會議上表示,美國的“債務狂歡”、銀行業危機證明了加密理論。他說:“沒有什么比美國的銀行業危機更能提醒你他們的系統是脆弱的了。加密貨幣在很多方面都是為了這一點而創造的,早在2009年,中本聰就擔心傳統金融系統的崩潰……比特幣確實是第一個去中心化的價值或貨幣存儲,然后才真正催生了整個行業。”[2023/3/29 13:32:14]

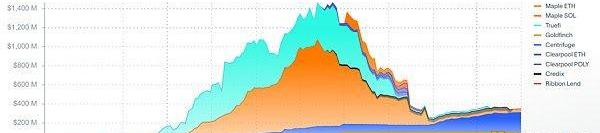

圖一:RWA借貸協議活躍借貸金額,來源:rwa.xyz數據截至2023.07.06

從上圖可以看出,2022年Luna暴雷前,借貸金額達到頂峰,此后借貸量驟減。在2022年下半年由于Luna和FTX事件,損失最為慘重的是Clearpool和TPSCapital,均在合規流程上存在重大失誤。

TPSCapital和Clearpool在2022年第二季度開始合作,在Clearpool上開設借貸資金池。TPSCapital聲稱自身獨立于ThreeArrowsCapital,,。但最終ThreeArrowsCapital清算人準備的法庭文件顯示二者的關聯相當緊密復雜,ThreeArrowsCapital實際上是TPSCapital的擔保人,為后來TPSCapital違約的貸款提供擔保。

2022年6月,Clearpool將TPSCapital的借貸池移除,同時Clearpool的數據合伙伙伴X-Margin將TPSCapital的評級降至B,借貸上限降低為0美元。Clearpool和X-Margin宣布將合作確保TPSCapital歸還借貸資金,確保用戶不遭受損失。

雪崩之前世界一片寂靜,直到最后一片雪花落下。這些數千萬美元的損失都是慘重的前車之鑒,也讓想參與RWA賽道的開發者更加關注風險控制、合規流程和法律框架。

什么是RWA?

RWA指各種存在于區塊鏈之外,但可以通過一定方式代幣化上鏈和現有DeFi協議結合的資產。目前主要的RWA項目主要集中于下述幾種類型:

債券,包括私人債券、公司債券和國債

-股權

-房地產

-高價值的收藏品

-碳信用積分

我們認為最早能夠進入DeFi的是債券型產品,包括國債和公司債券產品,需求側以DeFi協議對RWA的采納和Web3協議國庫管理為主。根據DefiLlama數據,目前RWA項目中,TVL位居前二的為美債代幣化平臺,其次為房地產相關RWA平臺。但總計數億美金的體量,不論是和DeFi還是和整個Tradfi領域相比都還比較小,存在巨大的成長空間。

圖二:RWA項目TVL,來源:DefiLlama,數據截至2023.07.10

RWA的動力來源

總的來說,現有DeFi協議主要將RWA資產應用于三種途徑:1)金庫資金管理,部分MakerDAO的RWA的需求來自于此;2)用作抵押品,如MakerDAO和Solana生態穩定幣協議UXDProtocol;3)為DeFi場景引入新的資產類型,如Curve和FluxFinance(OndoFinanceOUSG)。

BitDigital與MegaMatrix成立合資公司,以開發非托管質押工具:3月8日消息,比特幣礦企BitDigital,Inc.宣布與MegaMatrixCorp成立合資公司,為用戶提供非托管質押工具,合資公司將設立在新加坡,根據協議,BitDigital將擁有合資公司40%的股權。據悉,MegaMatrix是一家位于加利福尼亞州的上市公司,專注于以太坊質押及其區塊鏈基礎設施。[2023/3/8 12:48:48]

DeFi協議引入RWA有多種動力來源,包括:

-鏈上資管需求

-鏈上資管尋求穩定收益和較好的流動性,現實世界中的國債等產品是被廣泛認可的投資標的,其收益相對穩定,且流動性非常可觀,屬于達到萬億美元市值的資產類別。

-替代性收益來源

-鏈上原生收益主要來自于Staking/Trading/Lending,當加密市場波動較大,在行情低迷時,鏈上金融活動活躍度下降將導致收益下跌。如當前的市場狀態下,主流鏈上平臺收益甚至低于美國國債。若尋求與鏈上原生資產相關性較低的替代性收益,引入RWA相關資產無疑是一種好的選擇。

-分散投資組合

-鏈上資產種類相對單一,且具有高度相關性和較高的波動率。引入更穩定、并和鏈上原生資產相關性很低的RWA資產可實現對沖目的,構成更豐富有效的投資組合策略。

-引入多元化抵押品

-鏈上資產的高度相關性,導致借貸協議容易發生擠兌或是大規模的清算,從而進一步加劇市場波動;引入和鏈上資產相關性較低的RWA資產可以有效緩解此類問題。

下面我們以MakerDAO為例,來詳細分析DeFi協議如何應用RWA。

MakerDAORWA應用深度探析

MakerDAO是一個去中心化自治組織,旨在創建和管理基于以太坊的穩定幣Dai。用戶鎖定以太坊作為抵押物,生成Dai穩定幣。Dai的目標是與美元保持1:1的錨定關系,通過智能合約和算法穩定其價值。由于加密貨幣市場的高波動性,單一抵押物容易導致大規模清算,因此MakerDAO一直在嘗試將其抵押物多元化,引入RWA就是重要手段之一,甚至寫入了MakerDAOCo-founderRuneChristensen提出的Endgame計劃中。

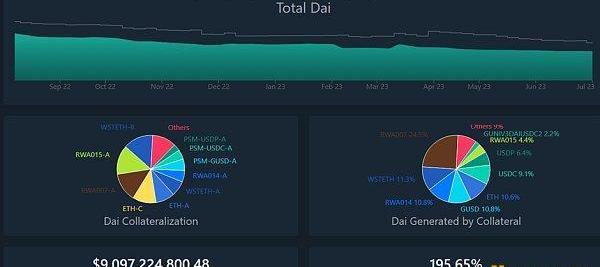

圖三:Dai當前現狀,來源:daistats.com,數據截至2023.07.10

上圖展示了當前Dai的總量,MakerDAO設定的上限為62億。目前Dai的抵押品組成已經實現相對多元化,囊括了部分RWA和各類穩定幣。

單一抵押物的風險

2020年3月12日,由于疫情引發的金融危機導致金融市場崩潰,美股市場連續熔斷。作為金融市場的一個邊緣細分市場,加密貨幣市場更是急速下跌,作為以太坊鏈上頭部DeFi協議之一MakerDAO也受到了巨大的沖擊。一方面,由于以太坊網絡容量有限,網絡擁堵,清算者無法及時對風險賬戶進行清算;另一方面,部分穩定幣Dai的借款人需要購買Dai來償還債務,取出抵押的資產,導致市場對Dai的需求增加,進一步加大清算難度。多重因素下,MakerDAO出現規模達567萬美元的壞賬。最終MakerDAO只能于2020年三月下旬通過增發20980枚MKR代幣籌集530萬美元來彌補壞賬。

Galaxy Digital交易聯席主管將加入BH Digital:金色財經報道,根據Axios 的一份報告,?Galaxy Digital 的交易聯席主管 Robert Bogucki 將前往投資公司 Brevan Howard 的加密貨幣部門 BH Digital?。?Bogucki 于 2021 年加入 Galaxy Digital,并與 Jason Urban 一起擔任交易聯席主管。據領英稱,他此前曾在巴克萊、美林和雷曼兄弟等多家銀行擔任董事總經理。?Galaxy 的發言人 Michael Wursthorn 證實 Bogucki 已離開 Axois。[2022/9/23 7:16:32]

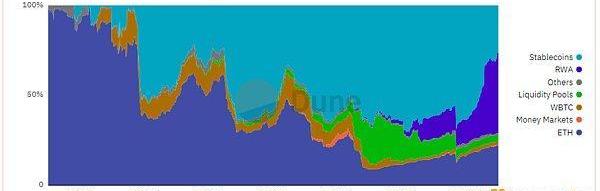

MakerDAOEndgame計劃

在經歷此類事件之后,MakerDAO也不斷嘗試將抵押物多元化,MakerDAO系統目標是逐步建立去中心化的穩定貨幣,而構建貨幣系統,需要以當前具備共識的資產作為抵押物,借用其信用。原生加密貨幣自然是抵押物的重要組成部分,但本質上加密原生資產具有高度相關性,僅僅通過加密資產很難實現抵押物的多元化。為分散當前加密貨幣市場的風險,MakerDAO引入了部分RWA資產作為穩定幣Dai的抵押物。

MakerDAOEndgame是MakerDAO聯創RuneChristensen于2022年5月提出的一系列MakerDAO未來設想和計劃,其中對于構建去中心化穩定貨幣的路徑做了規劃。這最終需要兩種類型的抵押物:可以在物理上保證公正特性的去中心化資產,以及可以提供可靠流動性和穩定性的真實世界資產。同時還要展示DeFi、Maker和Dai穩定幣能為世界帶來的好處,讓世界經濟體系逐步和DeFi融合并采納Dai作為支付和結算工具。

Endgame計劃分為三個階段,三個階段以抵押物成分來劃分,最終將Dai打造成穩定貨幣:

-鴿態:對于RWA作為抵押物沒有限制,穩定幣Dai保持和美元的錨定

-鷹態:Dai目標利率為負,自由浮動

-鳳凰態:穩定幣Dai的抵押物中除了具有物理彈性RWA以外不再有其他類型的RWA

在具體規劃中設計了每個階段對應抵押物的具體比例,可參考原文,在此不多贅述。

EndgamePlanv3completeoverview–Legacy/Governance–TheMakerForum(makerdao.com)

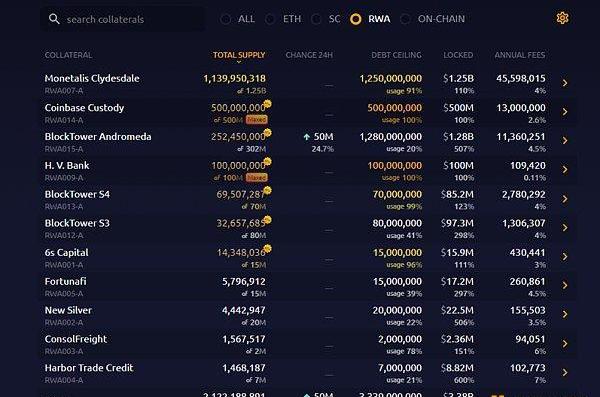

當前MakerDAORWA的成分

縱觀貨幣歷史,人類采納的貨幣從早期的商品貨幣,采用某種形成共識的稀缺資源作為等價物,如貝殼、黃金等,到后來以具備共識的稀缺資源作為抵押物發行紙幣,如儲備黃金發行紙黃金,發展到當前以軍事實力為基礎發行的信用貨幣,如美元。MakerDAO的Dai雖然有數十億的體量,但從更大的維度來看還是滄海一粟,它需要借用其他資產的信用,凸顯自己的優勢來逐步鞏固地位。在MakerDAO聯合創始人提出的Endgame計劃中,也引入RWA作為過渡:在加密資產世界還不夠堅實的情況下,需要現實世界資產為錨。根據MakerBurn的數據,目前共計有11個RWA項目,21.2億美金的資產作為MakerDAO的抵押物。

圖五:MakerDAORWA抵押數據,來源:MakerBurn.com,數據截至2023.07.10

Gate.io將于今日上線DIGG、XVS交易:據官方公告,Gate.io將于2月6日(今日)14:00上線 DIGG (DIGG) 交易,并于16:00上線Venus (XVS) 交易。風險提示:由于DIGG的特殊性,Gate.io將會在每日約04:00暫停其交易并更新用戶DIGG余額,幣幣交易和充值服務將受到影響。目前DIGG市場需求旺盛,已經嚴重溢價,但后續可能出現下跌情況。請務必注意DIGG、XVS價格變化,提前調整市場掛單,切勿追高。[2021/2/6 19:03:18]

根據Dune數據面板顯示,這些RWA資產帶來的收益大幅度增加了MakerDAO的利潤。目前RWA占MakerDAO總資產的40%左右,貢獻超過50%的收益。

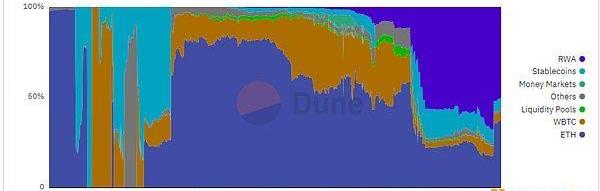

圖六:MakerDAO資產構成,來源:Dune.com,數據截至2023.07.10

右側中間藍色部分為RWA占比,目前占比41.5%。

圖七:MakerDAO協議利潤,來源:Dune.com,數據截至2023.07.10

MakerDAO的協議利潤組成中,右上方為來自RWA的利潤,占比51.1%。由此,MakerDAO在2023年6月通過提案,將DaiSavingRate從1%提高到了3.49%,為Dai持有者提供了有吸引力的收益。

從類型上來劃分,MakerDAO的RWA主要包括四個部分:

-編號RWA001,6scapital,提供房地產貸款。

-MIP81,編號RWA014,由CoinbaseInstitutional在2022年9月提出的Proposal,將部分MakerDAO持有的USDC投入CoinbaseUSDCInstitutionalRewards,提供1.5%基于USDC的APY。

-來自去中心化借貸平臺Centrifuge實現代幣化后的資產,由MakerDAO購入相關代幣,其中包括NewSilver,BlockTower等。

-MIP65,名稱為MonetalisClydesdale,編號RWA007,由Monetalis提出,將MakerDAO持有的穩定幣用于購買短期債券ETF,在2022年10月首次通過提案,后在2023年5月通過提案將債務上限提高。

其中6scapital和Coinbase是單獨的合作案例,本文將著重于Centrifuge和MonetalisClydesdale部分,來探討DeFi協議如何結合RWA。涉及的相關問題不僅僅是技術方案和商業模式,更關系到治理架構、法律框架和資產確權等。

DAO如何購買國債?MakerDAO的MonetalisClydesdale項目

MIP65,名稱為MonetalisClydesdale,由Monetalis的創始人AllanPedersen在2022年1月提出,在2022年10月通過并執行,目標是將MakerDAO持有的部分穩定幣投資于高流動性、低風險的債券ETF中,初始債務上限為5億美金,并在2023年5月通過后續提案將上限提高到12.5億美金。

動態 | 加拿大上市公司Voyager Digital推出其加密貨幣交易技術的2.0版本:據Business Wire消息,加拿大上市公司Voyager Digital宣布,其正在申請專利的加密貨幣交易技術Best Execution Dynamic Smart Crypto Order Routing Technology(最佳執行動態智能加密訂單路由技術)推出2.0版本。[2019/8/1]

在2022年2月份提出的MIP13中社區的討論,在當時MakerDAO的資產負債表中約60%是各類穩定幣機制來確保Dai的價值穩定,儲備以USDC為主),并在過去18個月都由超過50%的資產為穩定幣,卻沒有為MakerDAO創造利潤。其中對手方風險主要來自于Circle,社區希望通過一些方式將穩定幣投資出去,獲取利潤并分散風險,其中就有提出投資短期美國國債的想法。

隨后在參與MIP65提案投票的MKR代幣持有者中,71.19%支持該提案,最終得到通過。MIP65將會啟動一個RWA相關的金庫,將MakerDAOPSM機制中的資金通過信托的形式投入到高流動性的債券策略中。

其中,Monetalis是由AllanPedersen和AlessioMarinelli創辦的咨詢公司,為傳統金融和DeFi機構提供咨詢服務和解決方案。兩位創始人都在傳統金融、咨詢和風險投資機構中有豐富的經驗。Monetalis的投資人包括UDHC,Dragonfly和MakerDAO聯合創始人RuneChristensen。

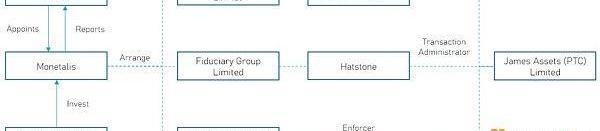

該提案整體業務架構如下:

-MakerDAO通過投票委托Monetalis設計整體架構,Monetalis需要周期性向MakerDAO匯報

-Monetalis作為項目規劃和執行者,設計整體信托的架構,其中

–RiverfrontCapital是唯一董事(director).

–Hatstone作為交易的管理人,信托的交易需要由該公司批準.

–BelvauxManagementLtd作為信托執行人,確保信托按照目標運行.

-MakerDAOMKR代幣持有人為整體受益人,能夠通過治理指示信托資產的購買和處置;

-JamesAsset(PTC)Limited為受托人;

-Coinbase提供USDC和USD的兌換服務.

-SygnumBank提供信托資產的交易和托管,并另設賬戶用于信托運行的開銷.

-資金用于投資兩類ETF產品,分別為Blackrock的iSharesUS$TreasuryBond0-1yrUCITSETF和Blackrock的iSharesUS$TreasuryBond1-3yrUCITSETF

其中:

-JAL是持有信托的殼,是在BVI新建立的公司

-RiverfrontCapital是1990年代成立的公司,提供專業的信托服務。

-Hatstone(FiduciaryGroupLimited)有超過10億美元的資產總量,提供資金管理、企業服務、基金投資等服務。

-Monetalis在MakerDAO的委托下作為項目管理人,設立整體架構。Monetalis的情況不會影響到MakerDAO的資產。Monetalis每年會收到0.15%的管理費,按季度支付.

-SygnumBank是全球首家受監管的數字資產銀行,也是一家具有全球覆蓋能力的數字資產專家,總部位于瑞士和新加坡。其產品包括受監管的加密貨幣交易。憑借SygnumBankAG在瑞士的銀行執照以及SygnumPteLtd在新加坡的資本市場服務許可證,Sygnum使機構投資者、合格的私人投資者、企業、銀行和其他金融機構能夠完全信任地投資于數字資產經濟。

圖八:Monetalis項目信托架構,來源:DigiFTResearch

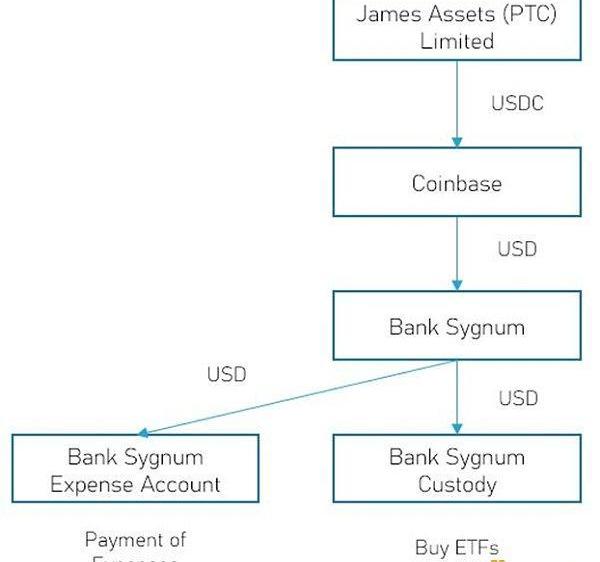

購買流程圖如下:

圖九:信托運作流程圖,來源:DigiFTResearch

其中JAL是各個銀行賬戶的持有人,每一筆交易都在線上發起,需要同時通過RiverfrontCapital和Hatstone的審批。

在這樣的法律架構設計下,MakerDAOMIP65能夠達成的目標有:

-第三方或Monetalis沒有能力改變法律條款,也不能接觸到相關資金

-通過信托,MakerDAOMKR的持有人有能力通過社區投票和治理觸發清算

-沒有單一第三方有能力阻礙MakerDAO對該信托的治理,或是修改條款

-不能有任何明顯的弱點或特殊情況,導致資金被挪用

-確定該信托結構只能購買規定的資產類型和金額

為實現DAO持有的RWA,MakerDAO設計了復雜的信托結構和全新的法律條例,并隨之有高昂的開銷,包括初始用于各項費用的95萬美金,以及后續為信托相關的各個機構和項目管理人Monetalis持續支付的費用。

此外,MakerDAO最新社區提案中,在五月底社區成員提出了ProjectAndromeda,由BlockTower作為項目管理人,購買短期美國國債,債務上限為12.8億美金的Dai,進一步增加MakerDAORWA方面的投入。BlockTower通過Centrifuge和MakerDAO有多次合作,團隊也在傳統金融有豐富的經驗,加上Monetalis跑通的流程在前,若MakerDAO社區希望僅以增加RWA方面的投入,該提案有很大可能性被通過。

代幣化資產納入DeFi協議–MakerDAO<>Centrifuge

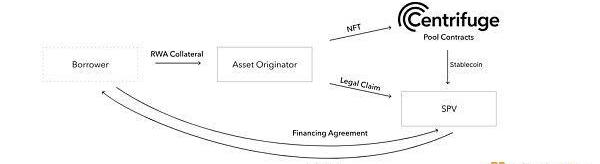

Centrifuge是一個去中心化借貸平臺,提供一系列智能合約來創建一個透明的市場,無需不必要的中介機構,實現鏈上對RWA資產的去中心化融資。該協議的最終目標是降低企業的借貸成本,同時為DeFi用戶提供穩定的RWA抵押品收益來源。

圖十:Centrifuge資金運行圖,來源:Centrifuge文檔

實際上Centrifuge上發行資產的流程接近ABS發行的流程。資金運行

流程如下:

-資產發起方創建一個特殊目的實體,作為每個資金池的獨立法律主體,保持每一個資金池的獨立;Centrifuge的合約會在以太坊上創建對應的資金池,并與對應的SPV關聯起來;

-借款人決定以一些現實世界資產作為抵押物進行融資,這些資產可以是發票或是房產;

-資產發起方發行該抵押物對應的RWA代幣,進行驗證,并鑄造對應的NFT作為鏈上抵押品;

-借款人和SPV就融資條款達成協議;資產發起方將NFT鎖定在于SPV相關的Centrifuge資金池中,從該池的儲備中提取穩定幣Dai;Dai可以直接轉入借款人的錢包,或由SPV轉換為美元進入借款人對應的銀行賬戶;

-借款人在NFT到期日償還融資金額和費用,可以選擇鏈上以Dai直接還款,或是通過銀行轉賬,再通過SPV轉換為Dai支付給Centrifuge資金池;一旦所有NFT完全償還,他將解鎖并歸還給資產發起方,可以被銷毀。

其中SPV由資產發起方創建,借款人一般和資產發起方有業務聯系。

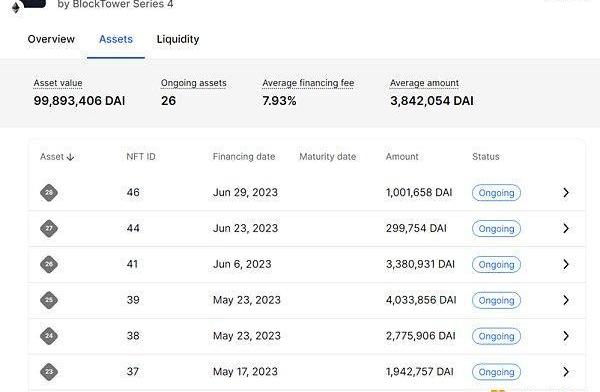

圖十一:CentrifugeBlockTowerseries4部分資產,來源:Centrifuge

圖為CentrifugeApp頁面,其中BlockTowerSeries4的截圖,下方列表為作為鏈上抵押品的NFT,每個NFT對應一筆由資產發起方驗證過的鏈下現實資產,在該案例中為結構化信貸。

Centrifuge為需要購買RWA的項目方/用戶提供了直接購買RWA的工具和市場,能夠將資產嵌入DeFi世界,同時提供相比市場一般穩定收益率更高的收益,但也存在一定的風險,風險來自于作為對手方的借款人。

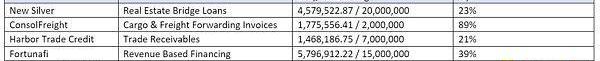

數據:MakerDAO購買的Centrifuge平臺資產類型和數量,以及以此為抵押發行Dai的數量,來源:Daistats,數據截至2023.07.10

目前MakerDAO采納的幾個來自Centrifuge的借款數據如上,相比國債項目,通過Centrifuge代幣化的RWA相對體量較小,最大規模的BlockTower整體也剛達到上億美金。相比MakerDAO直接購買國債,該方案的優勢在于流程簡單,也不需要MakerDAO本身去搭建復雜的法律架構。在最近的社區討論中,Centrifuge會抽取0.4%的費用來幫助這些項目獲得貸款;MakerDAO在其中不需要承擔額外的費用。但由于這些項目相比國債有更高的違約可能性,整體存在更大的對手方風險;至今Centrifuge暫未出現壞賬的情況。

結論

MakerDAO作為體量最大的DeFi項目之一,在數年RWA相關的社區運作中同時嘗試了兩種形式:通過DAO+信托的形式直接購買和持有資產和購買代幣化RWA,是目前將Tradfi和DeFi結合的最好案例。

相比其他規模較小的DeFi協議,MakerDAO有足夠的資金實力來實現DAO對國債的直接購買,但成本高昂。其中MakerDAO設立了一個創新型的法律架構,通過一個復雜的信托結構,來確保MakerDAO社區的資產安全,為Dai和MKR代幣持有人帶來RWA的收益。為此MakerDAO預先支付了95萬美金的開銷,此外,Monetalis需要每年收取總金額的0.15%作為項目管理費用,其余三家參與信托的公司也有對應的開銷。有報道支出,MakerDAO該項目在2023年1月為第一期5億美金的國債ETF購買支付了約210萬美金的開銷。這對于普通DeFi項目來講成本過高。

追溯原因還是在于MKR代幣背后持有人無法完整映射到現實世界的法律框架中,匿名、無KYC、歸屬不同國家和地區,也就無法和現實世界現有的法律框架兼容,來確保代幣持有人資產的安全性,因此設計如此復雜的法律框架來實現國債ETF的購買。該法律框架是否會出現問題,還有待考察。

對于大多數DeFi協議和項目方而言,他們并沒有精力、資源和能力構建一套完整的體系。第二種直接購買代幣化資產的方式會更容易,若有合規的資產發行方,僅需要簡單的社區投票,購買之后通過多重簽名保存資產在鏈上,并將地址公開由社區監督即可,風險更多在于發行方的對手方風險。RWA代幣發行的市場機會,如前文所提,中短期對債券類RWA的需求會相對較多,最先崛起的是國債類項目,如此前的研究報告《RWA應用案例探討:鏈上美債的5個嘗試》種提到,OpenEden,MatrixDock,MapleFinance、OndoFinance等都在做國債代幣化的嘗試,根據DefiLlama數據,RWATVL最大的兩個項目也屬于國債類項目。

在DeFi發展遇到瓶頸的情況下,DeFi社區也開始進一步考慮資產安全問題,從以往僅擔心智能合約漏洞,進一步到關注合規資產;傳統金融原本就是高度合規,通過資產隔離、治理角色分配和隔離、流程標準化、制度限制等,避免出現細小漏洞而導致大規模的系統風險。

預期未來我們會看到更多的協議和項目將RWA納入資產負債表,實現多元化資產配置,在這里,合規的資產發行方會不可或缺,以及更好的鏈上鏈下結合的治理結構也會逐步被發現和探索。期待加密世界的脫虛向實。

Tags:DAOMakerMakerDAODAO幣DAO價格Maker幣是什么幣makerdao官網appmakerdao創始人makerdao白皮書

DCG危機是去年幾次危機的集大成者,有點可怕,luna歸零干崩了3箭,3箭跟Genesis抵押Gbtc又借了很多錢,Genesis又在ftx損失了不少錢.

1900/1/1 0:00:00幣安幣(BNB) 作為最早出現的加密貨幣之一,幣安幣(BNB-USD)一直是該行業的開拓者,盡管市場環境動蕩,但仍不懈地追求擴張.

1900/1/1 0:00:00鑒于比特幣與美國相關事件的歷史,本月初可能會出現波動。 新月的前十天對美國來說將是多事之秋,最新的FOMC會議、CPI數據和中期選舉都計劃在這段時間內舉行.

1900/1/1 0:00:00簡介 在物理和加密的世界中,橋梁都是為了連接兩個被障礙物隔開的地方。物理橋梁連接被山谷、河流等自然屏障隔開的土地,而跨鏈橋協議則連接原本沒有辦法進行通信和同步的區塊鏈.

1900/1/1 0:00:00趙哥這新聞我看到的不是利好去中心化中心化爆雷才是,這個只是求財,翹翹腦袋告訴趙哥該交保護費了,往合規道路走走,去中心化是愿景,最理想的情況.

1900/1/1 0:00:00美聯儲「放鷹」導致后續市場風險加大。 市場觀點 宏觀流動性 貨幣流動性整體緊縮。美聯儲高官傳遞鷹派發言,聲稱明年早些時候加息至4%以上,明年降息無望。美元指數徘徊20年新高.

1900/1/1 0:00:00