BTC/HKD+3.65%

BTC/HKD+3.65% ETH/HKD+4.1%

ETH/HKD+4.1% LTC/HKD+3.86%

LTC/HKD+3.86% ADA/HKD+4.64%

ADA/HKD+4.64% SOL/HKD+3.76%

SOL/HKD+3.76% XRP/HKD+3.25%

XRP/HKD+3.25%1.以太坊是一種數字能源商品,為交易和代碼執行提供動力和安全保障,就像水為水車提供動力一樣,是一種「可回收」資源。EIP-1559則類似煉金術,相當于將ETH從水轉化為更像石油的「不可再生」資源。

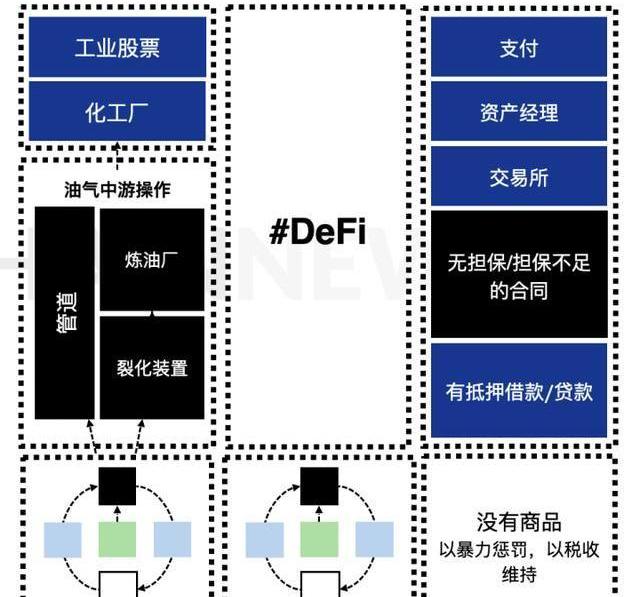

2.Billions項目組DeFi基礎設施的組合應該具有一種「好上加好」效應,三者合一,將有機會能如核變般產生新的用例,一如第一臺蒸汽機的發明,或者第一個英國海盜股權結構的誕生。這種新的范式和應用。這些新的業態在今天看來,要么成本高到不可承受,要么根本毫無可能。目前來講,雖然這個生態今天只服務于賭狗加杠桿賭博,我們不能只看到眼前的沼澤,而要從沼澤中看到未來的高樓萬丈。

7.如果成功完成上述任務,我們就可能生活在一個擁有高度個人主權的未來世界——財務報表的每一項都可以重新整合,任何個體都能向任何人出售并獲得持有權;主權/民族國家的定義將會演變。新的暴力代理人出現。所有這些機構都可以提供暴力作為服務來換取「稅金」;在這個范式里,每個人都可以在超本地和全球層面上成為利益相關者。

"

以太坊為主的第1層代幣應類比可進化的能源商品,而其上層應用則類比現實生活中的能源/石化/工業價值鏈/基礎設施產業鏈

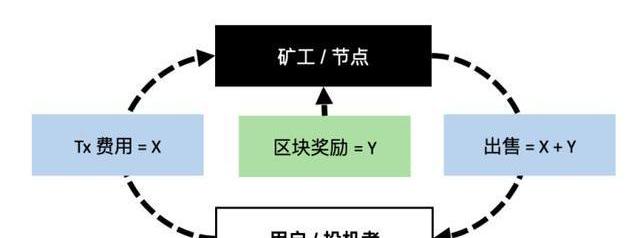

第1層代幣作為可進化的「能源」商品,為智能合約提供保障和動力。除了余額,以太坊的分類賬還存儲了在節點處理每個區塊時執行的相應代碼。根據設計,所述代碼的調用者支付少量的以太坊代幣作為費用來激勵處理。在PoS設計中,要向節點釋放收益,而在PoW體系里,礦工因付出沉沒的法幣成本,因此需要費用+通貨膨脹的收入流來補償其投入,這兩種方式都可以保證網絡安全。簡而言之,ETH這個PoW代幣今天充當了一種類似能源的大宗商品,為交易和代碼執行提供動力和保障,就像水作為一種「可回收」的資源為水車提供動力一樣——節點和礦工將ETH直接賣回給生態系統,實現類似大氣循環一樣的平衡。

以太坊銷毀ETH數量突破15萬枚:金色財經報道,據最新數據顯示,以太坊銷毀ETH數量已突破15萬枚,本文撰寫時全網ETH銷毀量為152985.0枚,約合521,574,678.08 美元。目前以太坊網絡24小時銷毀率為7.51 ETH/分鐘(約合25,605.17 美元/分鐘),1小時銷毀率為9.50 ETH/分鐘(約合32,771.33美元/分鐘),區塊利用率為51.0 %,Base fee為 183.1 GWei。[2021/9/1 22:51:15]

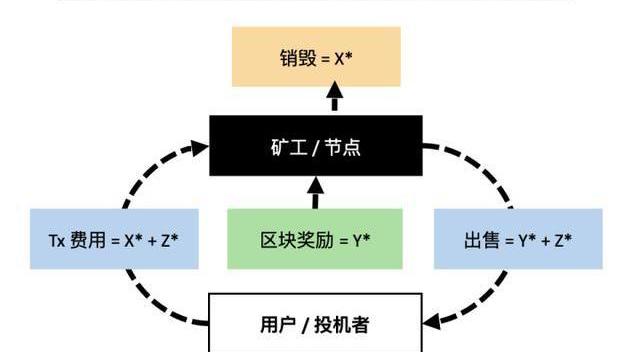

EIP1559提案稍微改變了這一機制,用戶支付的這種gas費用將直接銷毀。而通貨膨脹率基礎率也將相應提升,以補償節點/礦工——這樣的改變,就像煉金術一樣,將ETH化水為油,處理需求的激增將能直接給ETH帶來了上升動力,這種變化的時間表,以及非ETH能否用于路費還有待觀察。

Billions項目組DeFi,換而言之,就是燒著各種第一層代幣數字化能源,去探索并取代當前金融基礎結構內外的各種模塊/功能的一個新興生態系統。

以太坊未確認交易為194,083筆:金色財經消息,據OKLink數據顯示,以太坊未確認交易194,083筆,當前全網算力為573.07TH/s,全網難度為7.63P,當前持幣地址為62,496,080個,同比增加118,316個,24h鏈上交易量為1,821,460.49ETH,當前平均出塊時間為13s。[2021/8/13 1:51:53]

設計精巧、有著廣泛精英群眾基礎的公鏈,其長期成長及回報應與行業相當其成本的上揚,雖然有機會抑制上層經濟,但高價格本身提供的安全性應該能相應抵消成本劣勢

在這樣一個數字商品/價值鏈的框架下,我認為可以得出以下幾點推論。這些使得投資于「以太坊殺手」級公鏈并不容易,而僅存的希望可能是,在L1競爭者身上發現應用的產品市場匹配度極大,吸引到了更多的開發者/用戶:

代碼即是數字商品的煉金術:通過共識進行協議升級,賦予代幣以比物理原子靈活得多的新屬性。在這里,把水變成油是可能的。代碼升級要被接受的難度類似于化合物的惰性/脆性結合。

2.構成護城河的不僅僅是技術,更多的是一個利益均勻且平等的社群:考慮到公鏈進化的特性以及代碼的可復制性,一個領先,快速換代,并保持活力的公鏈應該是任何生態的首選。換句話說,防止社區反智化,中心化,及疏離化,是保持一個公鏈領先的重中之重。復制+維護社區和所有權結構將是一項極具挑戰性的任務。

聲音 | 孫宇晨:愿意資助以太坊開發者將其工作遷移到TRON:孫宇晨發推表示,愿意資助以太坊開發者將其工作遷移到TRON。此前,曾在Ethereum Remix工作過兩年目前正在為PlayProject工作的開發者Nina Breznik發推稱:“以太坊基金會計劃在明年停止為大多數內部團隊提供資金。從12月1日起,我們的資金已被停止,其他項目的資金也將在明年削減。對此,V神表示,只是被篩查剔除,基金會資金足夠持續6年。[2019/12/9]

3.長遠來看,數字價值傳輸體系應適用各種底層,而不僅限于單一公鏈:煉油廠應該能夠接受任何原料,汽車引擎應該能夠同時使用汽油和柴油。然而,在今天這樣一個新興的行業中,(a)遷移到不同的第1層協議所花費的成本和時間,以及(b)需要重新構建工具是現有第1層協議的關鍵競爭優勢。

4.數字商品的「摩爾定律」:在保持分類賬的安全和完整性不變的前提下,每筆交易的成本應該會隨著時間的推移而繼續下降,而網絡的整體價值隨著用例的擴展而增加。類似于如何將石油提煉成高品油,或將原鐵礦石提煉成合金,第1層代幣通過壓縮改進和2層以上的外包,在維護/顆粒化安全的同時,同樣的需求,在公鏈上的成本應越來越小。

5.尋找價格無彈性的終端用戶需求的圣杯:如果通過數字商品價值鏈創造的經濟價值如此巨大,那么對這種數字商品的需求應該是持續存在,且對價格是無彈性的。由此延申,用戶應該可以支持高額的第1層代幣價格。此外,雖然第1層協議估值高昂確實會促使人們對其進行替換,就像昂貴的汽油價格促使人們改用電動車或減少駕駛一樣,但較高的價格也讓網絡更加安全,這能在等式兩端起到有趣的抵消作用。

動態 | Fluidity將推出基于以太坊的抵押貸款:據coindesk報道,本周四,金融科技創業公司Fluidity宣布計劃在美國加利福尼亞州和紐約州推出第一批基于以太坊的抵押貸款。該公司高管表示,一旦所有許可文書工作獲得最終確定,該項目將在今年夏天啟動。[2019/5/10]

6.根本問題:投資石油或石化/產業鏈股票哪個更好?意見可能不同。我的觀點是,一個設計良好的第1層能提供與行業增長相匹配的回報,而短期內SoV溢價的大幅飆升可能會暫時抑制其商品需求,減緩進程和采用速度,這取決于終端需求價格是否缺乏彈性。

關注的Billions項目組DeFi利益相關者的三個未解之問

為了獲得最佳的風險調整收益,你是想擁有像水一樣可能變成像石油、但仍然有缺陷的商品,還是想擁有位于價值鏈頂端的「股權」?尤其需要注意的是,價值鏈本身可以移植到任何商品上,而不需忠于任何單一公鏈。如果最終端的需求仍然遠遠沒有被定義出來,那么這個類似石油商品和上游產業鏈還有價值嗎?這類似于在蒸汽機和汽車問世之前買下地皮鉆油和建造煉油廠,你怎么知道這玩意有用?在任何項目慷慨地發行股票/代幣、而代幣經濟模式如萬花筒般不停變換世界里,任何項目都能跨賽道,而任何賽道很可能明天都不復存在。你確定你在價值鏈中的賽道布局是對的嗎?

動態 | 以太坊2.0或將TPS提高到500:據cryptoglobe消息,以太坊聯合創始人Vitalik Buterin表示,Zcash的zk-SNARKS技術可以集成到以太坊的代碼庫中,并且它將允許以太坊加密網絡每秒處理500個事務(TPS),目前以太坊區塊鏈每秒只能處理15個事物(TPS)。[2018/11/9]

解析熱門Billions項目組DeFi借貸平臺:MKR和COMP在代幣經濟發生巨大改變之前不應投資,LEND則值得上車

MakerDao:償還Dai貸款會產生X%的「穩定費」,根據此費用銷毀MKR+支付存入MakerDaoDSR的Dai。MKR也可以增發代幣來管理清算產生的風險。MKR目前算是基礎款的Compound/Aave,用戶只能存入有限的抵押品,并且只能借出該平臺自己的美元穩定幣DAI,其凈利率以「穩定費」表示。

Compound:該代幣僅有對Compound協議規則更改的投票權。剛剛發布了COMP代幣,根據用戶存款/貸款的資產向用戶分發代幣。

Aave:0.025%的借款費,20%付給整合該產品的平臺,80%用于銷毀LEND代幣。固定利率和浮動利率很不錯。閃貸平臺讓人興奮。

個人看法:

借貸具有一定的規模經濟效應,但不是自然壟斷。要預計用戶忠誠度僅為0,并會選擇最實惠的利率。圍繞優選費率、與AMM合作提供流動性+借貸、結構化產品打包成代幣到AMM上等,可能會出現創新。

MKR作為第一代Billions項目組DeFi流動性資金池/自動化做市商:BAL不值得投資,CRV太貴,BNT值得一試

Uniswap:設置2個代幣(50/50),設定的曲線(交換比率),買方支付0.30%費用,現在也可以作為預言機。留意可能的代幣發行計劃和其他業務發展激勵措施。套利損失是一個真正的問題。

Bancorv2:1個代幣+BNT,任意比率,可調曲線+Chainlink,可變費率,存時可貸。BNT代幣作為AMM的儲備代幣,按比例賺取交易費+賺取新發行的BNT。在通貨膨脹、費用和利息上下注非常誘人。價值捕獲模型的變化與有可能出現的催化劑+當今DeFi代幣中最低的市值,使其成為一個非常好的標的。困難在于Bancor團隊不是DeFi黑幫的成員,所以可能熱度高不起來。還有一點不清楚的是市場指標和總代幣供應。

Balancer:多個代幣,任意比例,設定的曲線,用戶定義費用。剛剛發布了BAL代幣,并根據為提供流動性而存入的資產向用戶分發代幣。代幣有投票權決定Balancer的規則改變。與COMP類似,BAL是未來價值捕獲的一種選擇權。全流通的市值已經達到獨角獸地位,流通量較小+提高了的發行時間表,意味著只有在崩盤后或在代幣經濟模型改變的情況下才值得投資。預言機機制的改變缺乏正當程序,凸顯治理缺陷。

Curve:1個或多個代幣或同類代表之際兌換,吃單者支付0.04%的費用,設定的曲線。CRV代幣等待分發,基于資金池中存入的資產向用戶分發。費用將用于銷毀CRV代幣。從第一天開始通過銷毀+流動性挖礦獲取價值,意味著CRV在一開始時很可能以很高的估值進入市場。再加上COMP和潛在的Aave,可能會讓DAI脫鉤。該項目的壽命不確定,如果以高價推出,最好是進行挖礦,而不是在市場上購買。

個人看法:

所有的AMM都相當雷同——用戶在智能合約中鎖定代幣,讓其他用戶交易/兌換它們,通常使用計算滑點的機制,并支付不同的費用。最終它們都彼此相似,我還相信,AMM提供流動性最終也將與像BNT這種利息賺取協議相結合。可能的結果是中心化交易所集成。

與借貸不同,交易所確實具有網絡效應,因為用戶會向滑點最低/回扣最高的交易所聚集。鑒于代幣通脹激勵競爭激烈,流動性目前仍然處于孤立狀態,但預計長期會出現利基市場里的贏家。最好是一籃子買入。BAL+CRV太貴。BNT值得一試。對Uniswap保持觀望。

Billions項目組DeFi衍生品DEX:SNX一流的執行力或可保證高額估值,UMA仍在尋求產品市場匹配并等待催化劑

Synthetix—通過喂價追蹤利潤和損失的「交易平臺」,代幣類似一種「股權池」

代幣機制:代幣充當「合成資產交易平臺」資產負債表的股權池——協議使用預言機接收外部喂價,由此用戶的利潤/損失將匯集到SNX代幣質押者的損失/利潤中——因此,SNX質押者如果想保持持平就需要對沖。系統通脹作為激勵措施,鼓勵質押+交易。支付的交易傭金+通貨膨脹通過分紅的方式歸SNX質押者所有。

Tags:ETHBNT價值鏈ETH錢包地址ETH挖礦app下載Etherael指什么寓意BNT幣BNT價格價值鏈幣是什么幣

Billions項目組 周三,特斯拉、推特和SpaceX的首席執行官埃隆馬斯克發布推文后,流行的米姆加密貨幣FlokiInu飆升了45%.

1900/1/1 0:00:00要論科技界近期最火爆的莫過于chatgpt這個人工智能ai了。我最近也是滿屏都是刷到各種驚嘆chatgpt的神奇之處.

1900/1/1 0:00:00作者丨萊道君 來源丨萊道區塊鏈 雖然,大家茍過了2018年數字貨幣的熊市,但是,付出的代價是遍體鱗傷,是資產縮水達到80%以上.

1900/1/1 0:00:00隨著加密貨幣市場經歷長期熊市,探索比特幣(BTC)和以太坊(ETH)等成熟加密貨幣的替代品以最大化潛在收益至關重要雖然BTC和ETH由鯨魚和機構投資者主導.

1900/1/1 0:00:00一周要聞 海口美安科技新城擬發展醫美醫療系列產品生產基地2021年11月15日,海南省海口市自然資源和規劃局決定將美安科技新城B0610-2地塊國有建設用地使用權掛牌出讓.

1900/1/1 0:00:00加密貨幣世界在不斷發展,瑞波幣是市場上最受關注的數字貨幣之一。Ripple的市值接近190億美元,是僅次于幣安幣和USDC的第六大加密貨幣.

1900/1/1 0:00:00