BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+0.77%

ETH/HKD+0.77% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD+2.88%

SOL/HKD+2.88% XRP/HKD-0.04%

XRP/HKD-0.04%原標題:《Multicoin領投的UXD能打破現有穩定幣的格局嗎?》

一天募集5700萬美元,UXD是破局者,還是穩定幣領域的又一個深坑?在Crypto行業的諸多細分賽道中,穩定幣尤其是算法穩定幣,可能是帶給投資者傷痛最多的一個領域。然而行業內的創業者們依然沒有停下探索的腳步。就在上周末,基于Solana開發,由Multicoin等著名基金投資的新穩定幣項目UXDProtocol成功進行了ID0,并獲得了5700萬美元融資。那么,UXDProtocol相較于之前的穩定幣項目有沒有關鍵的突破,其是否有可能重蹈其他算穩項目的覆轍呢?

UXD的基本機制

在UXDProtocol中包含兩種原生代幣,一種是作為穩定幣的UXD,另一種是作為治理通證的UXP。

嚴格來說,UXDProtocol并不是算法穩定幣項目。因為其維持價格穩定的基本機制,依然是基于資產的全額抵押。與MakerDAO一樣,用戶在鑄造穩定幣UXD之前,需要先向協議提供足額的抵押資產。

NFT Worlds:延遲Genesis NFT發布,不希望與BAYC Land銷售同一天:4月25日消息,據NFTWorld聯合創始人ArkDev在官方社群披露,由于擔心與BAYC土地出售日期相撞,導致Gas過高等問題,該團隊決定推遲Genesis NFT的發布,并將NFT Worlds Genesis Avatars的鑄造日期“推遲幾天”(afewdays)。

此外他還補充表示后續將會發布更改日期等詳細信息,也會宣布向NFTWorld持有者空投白名單通行證的時間。此前報道,4月14日,NFTWorlds Genesis Avatars系列NFT定于5月1日公售,公開鑄造將采取荷蘭式拍賣,起拍價為1ETH。鑄造收入50%將分配給激勵計劃中的玩家和建設者。[2022/4/25 14:48:16]

我們以抵押SOL為例,假設當前SOL的市場價為200美元,用戶抵押1單位SOL,可以從UXDProtocol中生成200單位的穩定幣UXD。與此同時,UXDProtocol會在永續合約市場上,按收到的現貨金額1:1的比例做空SOL。此時協議在現貨市場持有1單位SOL的多頭,同時在期貨市場持有1單位SOL的空頭,由此可以構建一個風險中性的組合頭寸。

Ripple聯合創始人Jed McCaleb在一天內出售2950萬XRP:研究人員Leonidas Hadjiloizou發推稱,Ripple聯合創始人Jed McCaleb在一天內(12月6日)出售2950萬XRP。按照目前的速度,根據其估算,McCaleb將能夠在一周內賣出總計2.07億XRP。一年前他要花300天才能賣出2.07億XRP,每天689395.68 XRP;而現在只需要7天。“雖然XRP交易量的大幅增長發生在10-14天前,但這在1-2周后對McCaleb的出售產生了影響。這意味著McCaleb現在的銷售方式遠遠超出當前市場的承受能力。”

據此前報道,Leonidas Hadjiloizou表示,數據顯示Jed McCaleb正在加快出售加密貨幣以換取現金的步伐,這符合他在2016年與Ripple達成和解協議。在達成協議的第一年,他能夠在每天賣掉XRP平均每日交易量的0.5%。在第二和第三年,他可以賣出0.75%,而在目前的第四年,他現在可以賣出1%。第四年結束后,McCaleb將能夠出售平均每日交易量的1.5%。由于XRP的交易量隨著其價值的快速上漲而激增,因此McCaleb可以以更快的速度自由出售。(U.Today)[2020/12/7 14:24:40]

那么這樣做的好處是什么?

XLM3L 24小時上漲107.04% 價格一天內翻倍:據MXC抹茶行情數據,截至今日10:00,杠桿ETF XLM3L交易對24小時上漲107.04%,報2.174 USDT,較11月20日低點價格0.483 USDT,上漲4.55倍。購買XLM3L表示3倍做多XLM。杠桿ETF是錨定現貨漲跌幅的永續杠桿產品,采用再平衡風控,自動復利,無需保證金,無爆倉規則,倉位利用率更高,可在 “ETF專區”購買。[2020/11/24 21:53:58]

保持抵押物風險中性的最大優勢,就是可以使該抵押物組合的總市值,永遠地維持在200美元不變。如果SOL的價格上漲10%,則現貨盈利20美元,期貨虧損20美元;如果價格下跌10%,則現貨虧損20美元同時期貨盈利20美元。

于是,UXDProtocol所發行的200美元UXD穩定幣,其背后永遠都有充足的可隨時贖回的200美元等價抵押物作為支撐,不會受價格下跌的影響而觸發清算機制。

元界DNA第七輪超級節點投票,開啟第一天票數已達75億:據官方消息,元界DNA第七輪超級節點選舉自5月8日18:00開啟,開啟第一天投票總數已達75億,本輪投票將于5?11?18:00正式收官。最終選出的元界DNA的23個超級節點和276個二級節點,這些節點對元界DNA未來的發展有重大決策權,也有義務對DNA的生態建設出謀獻策。

據悉,元界DNA節點計劃開啟以來,誕?了?量優秀的生態節點。元界DNA超級節點與二級節點除了擔當出塊等共同治理的角色,還將支持閃電網絡支付以及跨鏈門戶。節點將參與建設DeFi(去中心化金融)的龐大生態體系,并通過元界的去中心化交易所及借貸平臺等多領域獲取收益。[2020/5/9]

而當用戶需要贖回UXD的時候,UXDProtocol會將對應的永續合約進行平倉。如果此時SOL的價格由200美元上漲到400美元,在永續合約中的空頭頭寸將虧損200美元,并抵消掉現貨頭寸盈利的200美元,最終可以返回給投資者的,依然是價值200美元的SOL。按結算時的價格,用戶最終將得到0.5單位的SOL。

LTC創始人李啟威:萊特幣一天為GDAX創造了200萬美元收入:LTC創始人李啟威今日凌晨發布推特表示,LTC總量在GDAX交易所上超過300萬枚,超過4億美元的LTC交易額度,這意味著LTC今天為GDAX帶來了100萬美元收入。就在剛剛,李啟威更新數據稱LTC今日已為GDAX帶來2百萬美元收入。萊特幣今日漲幅49.92%,24小時成交量位于第二,僅次于比特幣。GDAX是一個成熟的加密貨幣交易所,與同一家公司的另一個交易所Coinbase不同的是,GDAX更多是面向核心交易者。[2017/12/10]

注意這個例子,用戶在最開始抵押了1個SOL鑄造UXD穩定幣,但當用戶贖回時,由于SOL的價格上漲一倍,因此最終用戶只能拿回0.5個SOL。也就是說,在抵押物價格上漲的同時,抵押物的數量也一齊變少了。同理,如果SOL的價格下跌一半,那么用戶贖回的資產也將增加到2個SOL。

這與我們平常使用的借貸協議完全不同,在MakerDAO中,存入ETH獲取穩定幣DAI的用戶,在使用穩定幣的同時,也可以捕獲ETH價格上漲帶來的增值。而UXDProtocol的機制則更類似于直接將資產賣出換成穩定幣,而在贖回抵押物的時候,再使用同樣多的穩定幣按當時的市價重新買回資產。

那么問題是,既然與直接賣出資產是等效的,用戶為什么還要通過UXDProtocol來獲得穩定幣,而不是采用更簡單直接的方式,直接出售資產呢?

UXD的價值捕獲方式

依據上文的分析,UXDProtocol必須使得用戶在本可以直接賣出資產的情況下,更愿意選擇通過UXDProtocol鑄造穩定幣的方式獲取資金。因此,UXDProtocol必須能夠使用戶在獲得穩定幣的同時獲得額外的價值。在UXDProtocol中,這些額外價值的主要來源,便是其持有的永續合約空頭頭寸。

我們知道,永續合約是通過資金費機制,使得標記價格錨定現貨價格的一種衍生工具。如果合約價格高于其跟蹤的現貨價格,那么永續合約的多頭需要定期向空頭持有者支付資金費。反之,若合約價格低于現貨價格,則由空頭向多頭支付。

UXDProtocol捕獲價值的源頭就在這里。

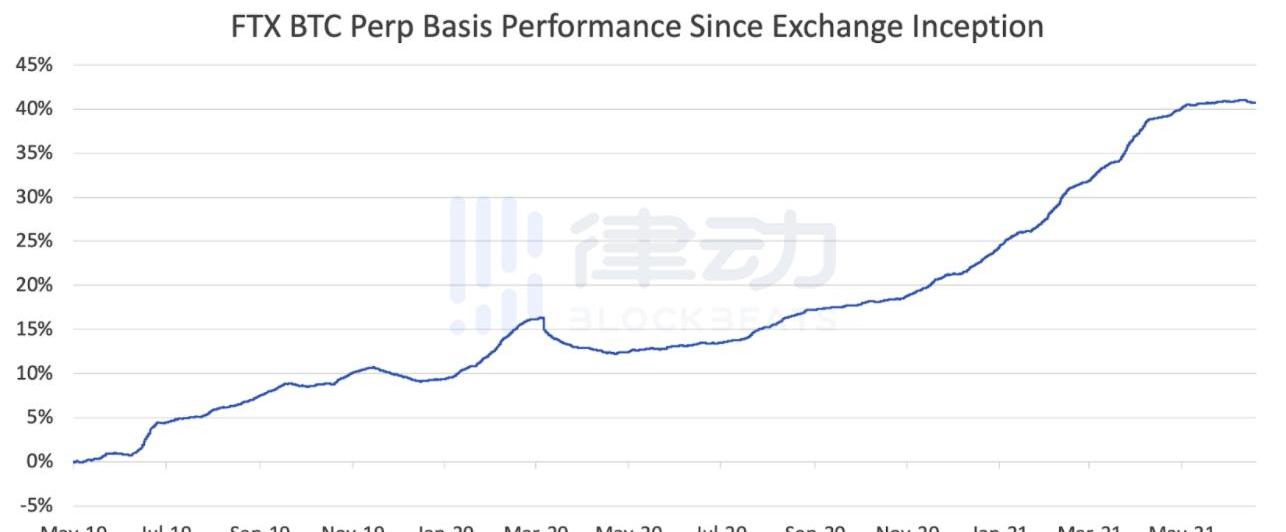

根據歷史數據回測可知,在加密市場中,永續合約的價格在絕大多數時期都會高于現貨價格。也就是說,在大多數情況下,永續合約的多頭持有者,都需要向空頭持有者定期支付一定的資金費。而根據UXDProtocol協議的設計規則,UXDProtocol需要鑄造多少穩定幣,就需要同時在市場中持有多少的抵押資產空頭頭寸。

因此,如果UXDProtocol未來能被大范圍使用,其有可能成為當時加密永續合約市場中的最大空頭頭寸持有人,并由此獲得大量由多頭支付的資金費,以此作為協議的主要收入來源。根據UXDProtocol的官方文檔顯示,這部分收入除部分作為風險準備金以外,剩余部分將對UXD的持有者進行利潤分配。

也就是說,用戶如果直接出售1單位SOL,將只會一次性獲得200美元收入。而如果通過UXDProtocol鑄造200美元UXD,在同時獲得200美元購買力的同時,還將持續收到一筆額外獎勵。這種激勵體系,將可以促使更多的人不再直接賣出資產,而是選擇使用UXDProtocol協議獲得穩定幣。

UXD的邏輯缺陷

以上推論看似是一種極為理想的設計,然而這種交易結構卻總會讓人產生一種憑空創造了利潤的感覺。那么UXDProtocol中通過永續合約空頭頭寸獲得的協議收入,其來源的源頭到底是哪里?

要知道,UXDProtocol能夠正常運行的一個前提假設,便是永續合約市場在未來能夠長期維持這種不均衡狀態。也就是說,需要至少在大多數時間里,維持永續合約價格高于現貨價格的現狀,以便UXDProtocol可以從這種不均衡中持續套利以維持協議的健康運行。

但假如UXDProtocol真的可以如愿獲得市場的大規模采用,隨著協議管理資產規模的逐漸擴大,其持有的永續合約空頭頭寸也必將一同增長。而這正好又會使得永續合約的市場重新回歸均衡,消除協議成立的前提假設,抑制UXDProtocol最主要的收入來源。也就是說,UXDProtocol在協議自身的機制設計上,天生帶有一定的自限性,抑制其協議規模的無限擴張。

因此,UXDProtocol的機制設計雖然讓人眼前一亮,但或許依然很難成為穩定幣的終極解決方案。

UXD會是穩定幣的終局嗎

穩定幣雖然已經經過了多年的探索,然而目前行業的發展現狀依然難以令人滿意。其中的算穩項目更是以山高路遠坑深著稱,無數算穩的脫錨給眾多投資人留下了巨大的心理陰影。

在這個背景下,UXDProtocol依然憑借其獨特的創新,獲得了市場大量資金的認購。究其根本原因,還是在于該項目能在一定程度上緩解現有穩定幣方案的缺陷。

相比MakerDAO,UXDProtocol大大提高了協議的資本利用率,即便用戶使用價格波動很大的資產類別,其穩定幣鑄造的資本利用率依然高達100%,同時還能給穩定幣的持有人以收入分成,而不是向Dai那樣支付利息。同時,相對于USDC等中心化穩定幣方案,UXDProtocol更加去中心化,且抵押資產完全來源于加密原生資產。

但考慮到UXDProtocol在協議的基本機制上天然帶有一定的自限性,并且依然需要消耗等量的原始資本并放棄抵押物后續上漲的收益。在當前ID0已經極大透支了后續漲幅的時候,普通投資者進入前還需謹慎判斷。

Tags:DPRPROROTCOLDPRatingpros幣垃圾項目方Ramifi ProtocolSafedog Protocol

前言 鏈上鏈下協同技術涉及的技術很廣,目前市場上的平臺只實現了鏈上鏈下協同的部分功能,例如鏈上獲取鏈外數據的預言機、鏈下文件存儲的可信存儲、以及鏈下計算等.

1900/1/1 0:00:00Facebook改名Meta,一時間,Metaverse從大洋彼岸燒到國內,元宇宙一詞,瞬間傳遍大街小巷,巨頭紛紛宣布入駐元宇宙,投資圈、科技圈、資本圈蠢蠢欲動.

1900/1/1 0:00:00據TheBlock11月10日消息,美國證券交易委員會對位于美國俄亥俄州的去中心化自治組織CryptoFedDAO提起訴訟,要求其停止Ducat和Locke這兩款數字代幣的證券注冊.

1900/1/1 0:00:00據每日經濟新聞報道,11月8日,巨人網絡在投資者互動平臺表示,元宇宙世界十分龐大、復雜且在不斷進化演變,目前仍處在發展的早期階段.

1900/1/1 0:00:00巴比特訊,11月2日,數字身份認證公司Spruce宣布完成750萬美元融資,EtherealVentures和ElectricCapital領投.

1900/1/1 0:00:00原標題:《Footprint:NFT藝術將取代傳統藝術嗎?》撰文:Footprint分析師Simon(simon@footprint.

1900/1/1 0:00:00