BTC/HKD+1.37%

BTC/HKD+1.37% ETH/HKD+0.1%

ETH/HKD+0.1% LTC/HKD+0.39%

LTC/HKD+0.39% ADA/HKD-0.67%

ADA/HKD-0.67% SOL/HKD+2.03%

SOL/HKD+2.03% XRP/HKD+1.55%

XRP/HKD+1.55%摘要:交易所都推出了哪些理財產品,這些理財產品的預期收益率有多高,各種理財產品的收益來源是什么?

雖然炒幣是一件高風險的事,但這不代表幣民沒有穩健理財的需求,相反,根據PAData早前的觀察,用戶的理財需求是十分旺盛的。近日,隨著幣安正式上線“幣安寶”,幣圈理財產品再次成為關注的焦點。

交易所都推出了哪些理財產品?除了交易所,錢包、礦池、DApp有理財產品嗎?這些理財產品的預期收益率有多高?各種理財產品的收益來源是什么?

PAData分析了5家交易所、5種借貸產品、5款錢包和5個礦池和推出的所有理財產品后發現,目前交易所的理財產品以存幣生息為主,利息來源于杠杠交易的產品收益低于平均水平;錢包是提供理財產品最多的一個入口,涉及存幣生息、Staking、基金、期權等各類衍生品,其中Staking收益較高;PoS礦池的擴張低于預期,Staking收益與錢包接近;DeFi借貸類資產以穩定幣為主,收益波動較大。

Hop Protocol已支持Arbitrum One和Arbitrum Nova之間的橋接:金色財經報道,Arbitrum發推表示,Hop Protocol已支持Arbitrum One和Arbitrum Nova之間的橋接。[2023/7/26 16:00:38]

本文是上篇,主要分析交易所和借貸產品的理財現狀。

交易所各種“寶”年化差異大平臺讓利搶市場

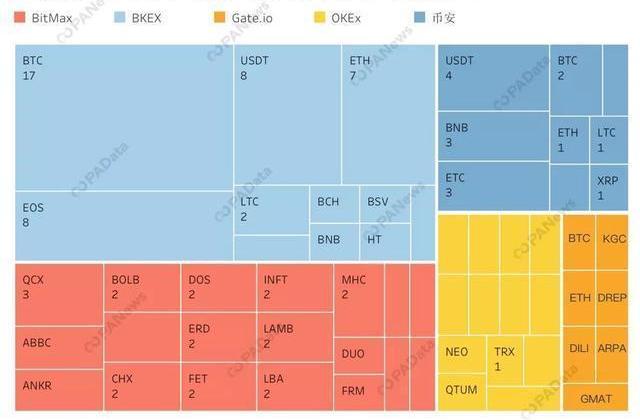

BitMax、BKEX、Gate.io、OKEx和幣安都各自推出了自己的“余額寶”,都是存幣生息類的理財產品,其中定期產品包括BitMax的存幣寶、BKEX的定期寶、Gate.io的理財寶和幣安的幣安寶,活期產品包括BKEX的活期寶和OKEx的余幣寶。通常定期類產品都是限時限量發售,比如幣安的幣安寶就規定了起投下限和存幣上限和發售時間,活期類產品也會限制存幣上限,比如OKEx的余幣寶規定每人最多只能存2個BTC。

如果把歷史上不同時期推出的同一幣種、同期推出的同一幣種不同收益,以及投資期限的產品均視為單獨一個產品條目的話,那么BKEX是目前推出理財產品最多的交易所,一共推出了37個定期產品和11個活期產品。其次推出產品較多的是BitMax,一共有33個存幣寶產品。幣安上線幣安寶不到兩周已經推出了17個產品,發展迅速。

比特幣期貨未平倉合約達到120億美元,創年度高點:金色財經報道,CoinGlass數據顯示,比特幣 (BTC) 期貨未平倉合約的名義價值已達到 120 億美元的年度高點,當月增長 7%。未平倉頭寸的增加意味著新資金正在流入市場,但并不能說明交易者是在為價格上漲還是價格下跌做準備。

就比特幣而言,考慮到資金利率或持有看漲多頭/看跌空頭頭寸的成本在亞洲交易日早期的大部分時間都處于虧損狀態后已經轉為綠色,新資金似乎押注于價格上漲。正資金費率通常表示看漲趨勢,因為多頭頭寸補償空頭頭寸;相反,負資金利率表明看跌情緒,因為空頭頭寸從持有多頭頭寸的人那里得到付款。[2023/3/20 13:15:06]

細讀這些存幣生息類理財產品的產品介紹,可以發現頭部交易所OKEx和幣安分配的理財產品收益主要來自交易所杠桿交易業務的部分借幣利息,Gate.io的理財產品收益主要來自平臺利潤,BitMax和BKEX暫未在官網公布產品的收益來源。

數據:過去一個月價值逾10億美元的ETH存入Lido:金色財經報道,據 0xScope 分析,過去的一個月里有價值 10.2 億美元的 ETH 存入 Lido,其中,孫宇晨通過 3 個地址存入超 30.3 萬枚 ETH (約 5 億美元),其可能是最大的個人 ETH 2.0 質押者;匿名多簽地址 0xea 開頭從 Aave 和幣安中提取了總計 7.87 萬枚 ETH(約合 1.3 億美元)參與質押,該地址可能是一個基金;NFT DAO Nouns 金庫在過去一個月中按存入 Lido 的 ETH 數量排名位列第三,將 1 萬枚 ETH (約合 1630 萬美元)存入 Lido。排名第四的 Status R&D multisig 在 2 月 22 日存入了 7425 枚 ETH。[2023/2/28 12:34:51]

總體而言,目前交易所推出的存幣生息類產品以BTC等主流幣為主,而收益來源影響著理財產品的支持幣種和預期年化。

從支持幣種來看,如果收益來自交易所杠桿交易業務的部分借幣利息,那么這意味著,理財產品的支持幣種只能是交易所開通杠桿借幣的幣種,所以OKEx和幣安的理財幣種主要以主流幣為主,比如USDT、BTC、ETH、TRX、QTUM等。

歐盟呼吁為銀行制定快速的加密貨幣資本規則:金色財經報道,歐盟行政部門表示,如果歐洲希望避免錯過全球商定的最后期限,就必須在歐盟待定的銀行法中快速實施針對持有加密資產的銀行的資本規則。據悉,由世界主要金融中心的銀行監管機構組成的全球巴塞爾委員會已經為實施銀行對穩定幣和比特幣等加密資產的資本要求設定了2025年1月的最后期限。巴塞爾協議的標準在歐盟是以法律形式適用的,而延遲可能意味著銀行必須等待更長時間才能進入加密市場,因為歐盟關于加密資產交易的單獨規則將在2024年生效。為執行巴塞爾的加密貨幣規則,歐盟可以提出一項新的法律,或者按照歐洲議會的要求,擴大它現在正在敲定的銀行法。

歐盟委員會在一份非正式討論文件中表示,就目前而言,銀行的加密資產風險非常低,只有限地參與提供加密資產相關的服務。(但)銀行已經表示有興趣代表其客戶交易加密資產,并提供與加密資產相關的服務。此外,該文件稱,議會和歐盟國家對銀行法有平等的發言權,并將開始談判最終文本,其中可能包括關于加密資產的規定。單獨的法律草案最早要到2023年底才會出臺。議會將在2024年中期進行投票。委員會的文件還建議,該集團的歐洲銀行管理局(EBA)可以與歐盟的證券監督機構ESMA協調,以確保加密資產被正確分類。[2023/2/21 12:18:26]

如果收益來自平臺利潤或其他途徑,那么這些理財產品的支持幣種就會相對豐富,比如Gate.io支持除了BTC和ETH以外,還支持KGC、DILI、ARPA等低流通性幣種。

Revv發布基于以太坊錢包的電子簽名Beta版產品:6月27日消息,文檔工作流程自動化平臺Revv宣布發布由以太坊錢包提供支持的電子簽名解決方案的Beta版產品,Revv用戶可以選擇他們的以太坊錢包來驗證身份、電子簽名文檔,并使用錢包相關的審計跟蹤來強化簽名證明。

據悉,該功能結合了電子簽名技術和區塊鏈基礎設施的力量,并將文檔簽名功能擴展到去中心化網絡。Revv將使用以太坊錢包進行文檔簽名成為鏈外過程,這意味著不涉及區塊鏈交互,而只涉及其加密功能,這也意味著執行這些電子交易不需要gas費。(Business Wire)[2022/6/27 1:34:08]

理財產品的預期年化受很多因素影響,不同收益來源的產品往往預期年化差異較大。定期理財產品中,收益來源于平臺利潤的Gate.io提供的理財產品預期年化都在15%以上,最高的一款90天定期KGC的產品預期年化達到了32%。而收益來源于杠桿業務的幣安,其理財產品的年化預期在6%-15%之間。

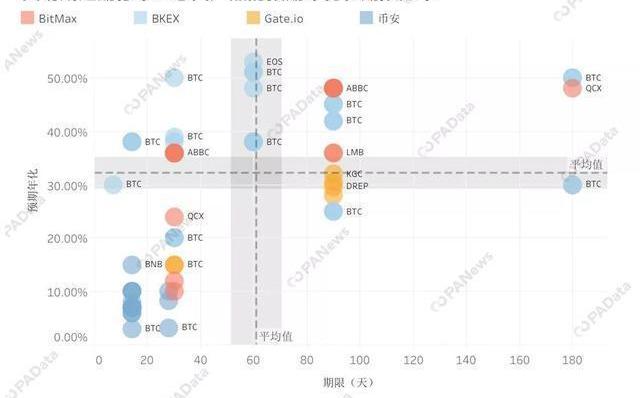

除了不同收益來源的影響,投資期限和市場行情也會影響預期年化收益,通常而言,定期產品的年化收益率高于活期產品。4家提供定期理財產品的交易所截至9月9日一共推出了94個產品,平均定期60天,平均預期年化32.25%,平均預期年化受到BitMax和BKEX的拉動較大,幣安和Gate.io的年化都低于均值。而且定期期限與預期年化并不成正比,也即并不是定期期限越長,預期年化收益就越高,這可能是因為受到不同時期二級市場行情波動的影響。

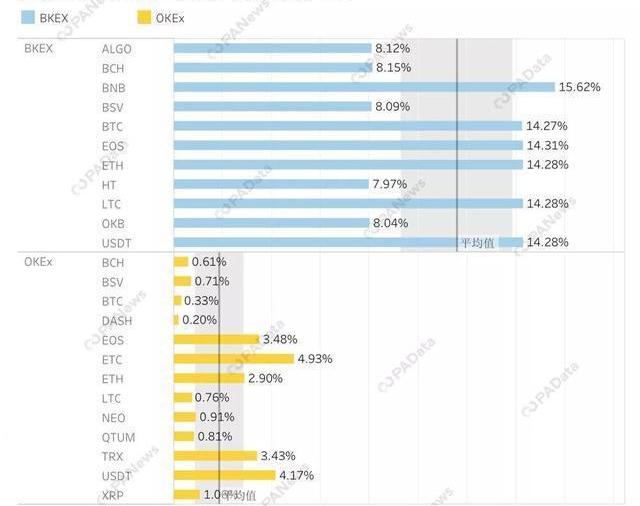

2家提供活期理財產品的交易所截至9月9日一共推出了24個產品,BKEX的平均預期年化約為11.58%,OKEx的平均預期年化約為1.87%。兩者不僅整體年化差異明顯,而且同幣種預期年化差異也較大,比如BKEX提供的ETH活期理財預期年化為14.28%,但OKEx提供的ETH活期理財預期年化僅為2.90%。這可能與兩家交易所的收益來源不同有關。

另外,除了存幣生息業務以外,Gate.io還提供定投基金產品,但基金管理人可以是任意用戶。PAData觀察了全部11款定投基金產品,支持的幣種也以BTC等主流幣為主,30天回測的平均收益為-0.06%。

關于交易所理財還有一點值得特別關注的地方,BKEX和Gate.io將平臺幣與理財產品相捆綁,為平臺幣增值提供了新的視角。根據BKEX往期定期寶本息發放公告,購買理財產品的用戶最終到分得年化收益的90%作為利息,另外10%的利息將作為BKF持有者的分紅進行發放。而Gate.io則將GT持有數量作為購買理財產品的準入門檻之一。

借貸資產以穩定幣為主利率低于其他理財產品

根據早前PAData在《以太坊DeFi借貸現狀:Maker成“央行”用戶理財需求旺》中的觀察,目前借貸產品的借貸資金供應遠遠大于借款需求,鏈上存幣操作次數也高于貸款操作次數,Defi實驗室發起人代世超早前接受PANews采訪時表示,“資產供應量多只能說明存錢掙利息的人多一些。”

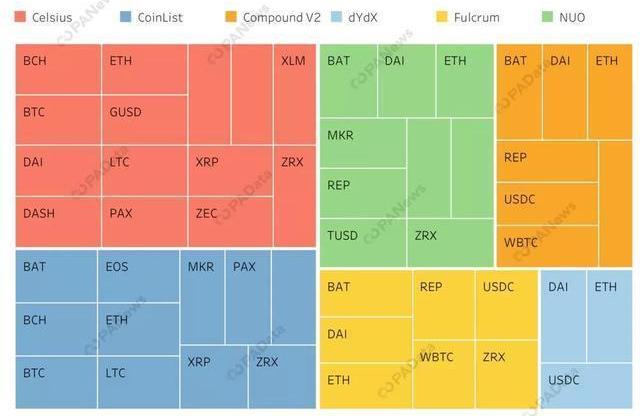

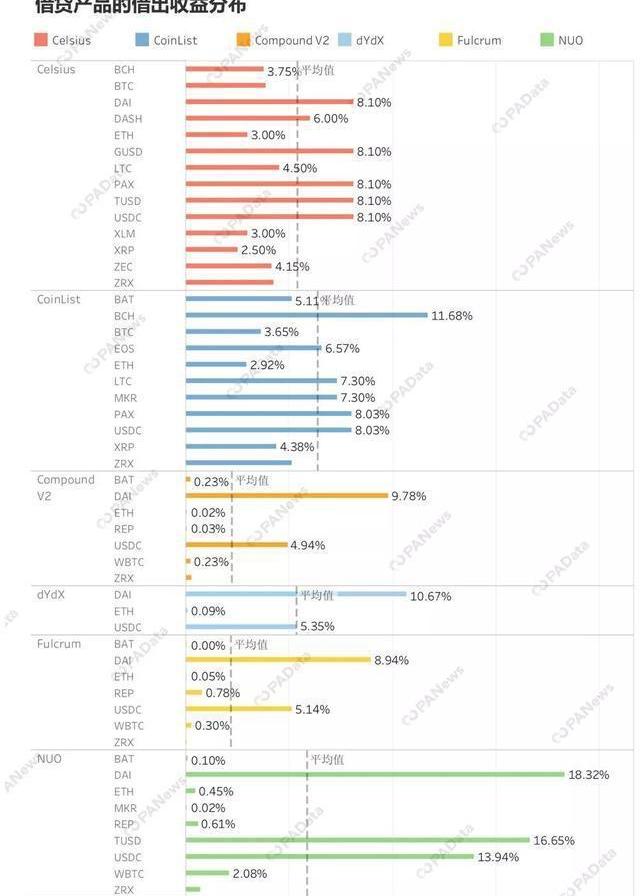

在DeFi借貸類產品紅火的背后是用戶旺盛的理財需求,這一點從借貸資產上也可見一斑。PAData選取了Celsius、CoinList、CompoundV2、dYdX、Fulcrum和NUO這5款借貸產品進行觀察,發現其提供的19種借貸資產中包括6種穩定幣相關的資產,分別是USDC、DAI、MKR、PAX、TUSD和GUSD,占比超過三成,并且高于其他類別。代世超表示,“ETH幣價波動較大,借貸穩定幣相當于將現金放在余額寶里賺利息。”

借貸產品中提供借貸資產的收益是所有理財產品中變動較大的一類產品,這既與二級市場的行情有關,還有存貸資產比有關,與借貸產品本身的機制設計也有關系。比如NUO的計息方法中提供資產的收益與用戶還款額相關,有時候用戶還款集中,那么提供資產的收益就會比較高。再比如作為以太坊借貸產品的一級平臺,Maker調整基準利率也會傳導到Compound等二級借貸平臺上,影響DAI的借款收益。

雖然以某一具體時間點來觀察借貸產品的借出收益是不合理的,但以9月10日這一統一的時間窗口為觀察點進行觀察,仍然可以為了解借貸產品在所有理財產品中的收益提供有價值的參考。

根據觀察,所有借貸產品的平均借款收益約為4.81%,只比錢包和交易所提供的部分活期存幣生息產品略高,遠遠低于定期存幣生息和Staking產品。

其中,CoinList的平均借款收益最高,約為6.37%,其次是NUO,其平均借款收益約為5.88%,Fulcrum的平均借款收益最低,僅為2.17%。從具體借貸資產來看,占貸出資產份額最高的DAI借款收益最高,NUO的DAI借款收益達到了18.32%,dYdX的DAI借款收益達到了10.67%,CompoundV2的DAI借款收益達到了9.78%,高于一般的活期存幣生息產品,甚至高于部分定期存幣生息產品。

交易所、錢包、礦池和DApp紛紛解鎖了“幣生幣”的玩法,但值得注意的是,大多數存幣生息和基金產品都由中心化地址管理,如何平衡生息效率和安全性將是未來“幣生幣”玩法需要關注的,也是投資者需要關注的要點。

數據說明:

本文所有平均值和中位數都包含95%置信區間。

本文統計的預期年化收益收錄為官方提供的最高預期年化收益。

本文中所寫內容均為PANews作者基于數據分析及自身對行業的觀察所作,相關數據來自各產品官方網站。本文為區塊鏈行業投資者和從業者提供參考和研究,但不構成任何投資建議。如閱讀者因本報告信息進行投資而遭受經濟損失,本公司將不會承擔責任

Tags:KEXGate.ioDAIKEX價格KEX幣gate.io蘋果下載appgate.io官網入口gate.io怎么提現人民幣DAI價格DAI幣

《核財經》App編譯據Cointelegraph1月24日報道,瑞士加密投資公司CVVC進行的一項調查顯示,瑞士和列支敦士登區塊鏈相關公司的數量持續上升.

1900/1/1 0:00:00概括 加密貨幣世界繼續感受到多鏈危機的陣痛。據估計,Phantom的16.6億美元資金中有40%仍鎖定在Multichain中.

1900/1/1 0:00:00過去一周,以太坊的價格一直穩定在1300美元左右。這是加密貨幣的重大發展,近幾個月來其價值大幅波動。以太坊是按市值計算的第二大加密貨幣,其穩定性被視為更廣泛行業的積極信號.

1900/1/1 0:00:00政策監管 銀監會:同業理財連降七月今年累計減少2.2萬億為深化國家開發銀行改革,彌補監管制度短板,促進其安全穩健運行,銀監會制定了《國家開發銀行監督管理辦法》,向社會公開征求意見.

1900/1/1 0:00:00這是專欄《Degg的宏觀金融世界》的第15篇文章。 最近有個事件火遍了全網——美國財政部宣布對以太坊上的TornadoCash進行制裁,這次制裁在加密資產領域和法律領域,乃至傳統金融領域都引發了.

1900/1/1 0:00:00ETH/USDT繼續維持反彈,目前突破310一線原定區間阻力,像前期拓展區間阻力328一線進發。就目前蓄勢而言,突破隨時可能發生.

1900/1/1 0:00:00