BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+1.16%

ETH/HKD+1.16% LTC/HKD+0.54%

LTC/HKD+0.54% ADA/HKD+2.17%

ADA/HKD+2.17% SOL/HKD+4.28%

SOL/HKD+4.28% XRP/HKD+1.29%

XRP/HKD+1.29%Uniswap如今是DeFi項目中巨無霸的存在。

根據DeFiPulse的統計數據,當前鎖倉量約為1.6億美元。而根據DeBank的數據統計顯示,過去24小時,成交額高達2.15億美元。Uniswap的交易量,已經超過了大多數的中心化交易所。可以說是Uniswap徹底改變了DeFi,為這個行業帶來了數十億美元的交易量,并引發了AMM(自動做市商)設計的復興。

(DeFiPulse:Uniswap鎖倉量約為1.69億美元)

什么是Uniswap?

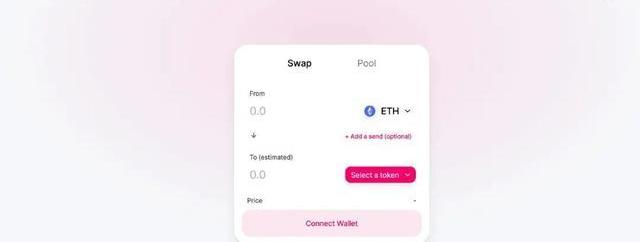

Uniswap是以太坊區塊鏈上的明星DeFi項目,你可以通過Uniswap進行代幣交換,無需對手方,交易在鏈上進行,可以立即撮合成交。無論你是加密貨幣的愛好者,智能合約開發者,還是對于金融科技、金融趨勢感興趣的愛好者,Uniswap都是不可錯過的關注對象。

Uniswap是當前DeFi熱潮中的佼佼者之一,通過去中心化的設計,讓許多ERC20代幣的持有者可以直接通過自己的錢包完成代幣交易,無需再借助中心化交易所。

除此之外Uniswap讓用戶能夠成為做市商提供流動性,并獲得收益。特別要提及的是Uniswap是以太坊上為數不多未發行治理代幣的DeFi項目。

Uniswap不僅僅是一個單獨的代幣兌換的服務,還可以跟其他的DeFi應用結合,許多智能合約會將Uniswap作為構建自己服務的基石,這也體現了DeFi的一個特點:如同樂高玩具一樣的可拼接性。

這篇文章里,我們重點關注Uniswap從V1到V2版本的進化過程,重點介紹UniswapV2新增的特點。除此之外,我們非常關心一個話題:從Uniswap的設計出發,我們可以推斷出什么樣的未來?而未來DeFi進化,又會如何與CeFi共存?

我們先從Uniswap的兩個版本聊起:V1、V2,看看Uniswap是如何進化的。

Uniswap的兩個版本

Uniswap讓許多用戶困惑的地方在于,UniswapV1和UniswapV2兩個版本仍然共存。通常軟件升級之后,會默認使用最新的版本,不過Uniswap有些不同,在UniswapV2發布之后,UniswapV1仍然繼續運行。不過隨著時間推移,UniswapV1的用戶量越來越少。

智能合約錢包UniPass與硬件錢包Keystone宣布合并為Account Labs:5月20日消息,智能合約錢包 UniPass 與硬件錢包 Keystone 宣布合并為 Account Labs,原 Keystone CEO 劉力心將擔任 Account Labs CEO,主要負責 BD、增長、融資等對外事宜,原 UniPass CEO 知縣將擔任 Account Labs COO,主要負責產品、團隊建設等內部事宜。

合并后的 Account Labs 將保留原有 Keystone 和 UniPass 業務,現有用戶及客戶不會因此受到影響,同時還會持續探索兩者在賬戶抽象領域協同的可能性,致力于讓更多人能夠輕松擁有并管理自己的去中心化賬戶,將數以億計的用戶引入 Web3 世界。[2023/5/20 15:15:22]

2020年5月19日,在Rinkeby測試網絡上經過充分測試之后,UniswapV2版本上線。如今已經運行了三個月,Uniswap的智能合約運行并未遇到什么重大的問題。

UniswapV1:證實了自動做市商的可能性

UniswapV1的貢獻是:為鏈上代幣兌換和去中心化代幣流通池協議奠定了基礎,UniswapV1就設計了代幣兌換時收取小額手續費的方式,并以此部分手續費激勵用戶提供流動性。畢竟對于一個即時兌換的設計而言,流動性的深度至關重要。

與常見的交易所訂單簿模式不同,Uniswap采用了算法定價的方式,根據當前代幣流通池的信息以及用戶兌換量,為用戶交易對自動定價。不同的代幣交易對(比如DAI-ETH交易對,或DAI-USDC交易對)會有各自的流通池。用戶每次交易,都需要支付小額的交易手續費;除此之外,用戶還可以按照1:1的代幣價值,存入相應的代幣提供流動性,從而分得手續費收益。

Uniswap這類的設計模式,也通常被稱為AMM--自動做市商機制。除了Uniswap之外,還有類似Balancer、Curve等多個項目,也是采用了類似的設計方式。今年下半年,隨著Balancer引入挖礦機制(yieldfarming),為流動性提供者分發治理代幣,AMM的市場越發火熱,而不發幣的Uniswap,則反而成為了特例。

UniswapV2:讓Uniswap更完善

UniswapV2在V1版本的基礎上,對Uniswap協議做了大量的升級和完善。概言之,包含如下內容:

ERC20代幣之間的直接交易成為可能。在此之前,ERC20代幣之間的交易需要借助于ETH作為中間媒介,而升級之后,大幅降低了交易量和手續費(gas)。這也讓更多的DApp有了更有效率的方式,可以創建不同代幣之間的兌換方式。加入了價格預言機(Oracle)功能。通過增加加權平均價格,UniswapV2可以為外部的合約提供了時間加權平均價格的數值,從而讓合約可以跟蹤任何時間間隔內的時間加權平均價格,這樣做增加了攻擊的難度。增加了閃兌功能。在一筆交易之中完成:借幣、套利交易、歸還原先代幣的操作。如果事務在任何階段失敗,那么整個交易都不會完成。這樣一來,用戶可以利用Uniswap的代幣流通池來執行套利交易。除此之外還有其他的用處,比如完成關閉做市商金庫這類特定DeFi操作時,可以降低gas費用。對于非標準ERC20代幣的支持。通過修改了智能合約對于交易的處理方式,讓USDT和BNB這類非標準的ERC20代幣也能通過Uniswap交易。這樣做可以擴大使用范圍,更進一步增加了Uniswap的領先地位。

過去24小時Symbolic Capital合伙人利用Uniswap完成近10億美元交易量:金色財經報道,Arkham監測顯示,鏈上套利者的活動往往揭示了他們利用無效市場,Symbolic Capital合伙人通過鏈上套利策略運行了大量的資金。僅在過去 24 小時內,他們就利用 Uniswap 完成了近 10 億美元的交易量。

截止目前,Binance交易所24小時BTC交易量9.26億美元。[2023/5/16 15:05:56]

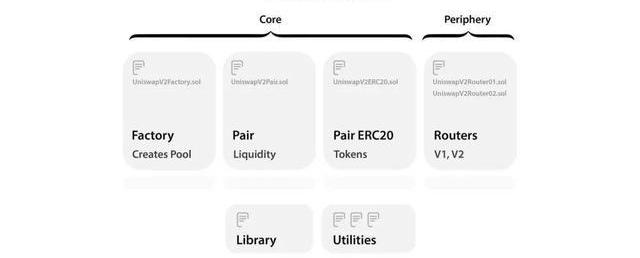

Uniswap從V1到V2的升級

從UniswapV1到V2,用Solidity重寫了智能合約,克服了V1中使用Vyper帶來的限制。Uniswap開發人員可以利用最新的solidity特性,進一步優化了合約執行中使用的資源,也降低了gas消耗量。UniswapV2依賴于多個智能合約,對于開發者而言,可能對于UniswapV2的合約架構感興趣,可以參見下圖:

(圖片來源:Medium)

在UniswapV2帶來的新特性中,最值得關注的一點,可能是允許ERC20直接兌換了。

UniswapV2的代幣兌換方式

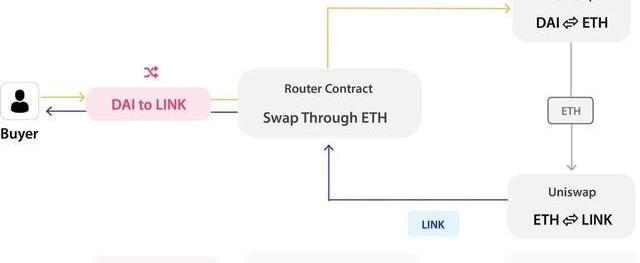

如上所述,在UniswapV1中,每次兌換代幣,都要用到ETH作為中間媒介。首先要將代幣A轉換為ETH,然后ETH再轉換為B代幣。Uniswap團隊將這種方式稱之為他們實現去中心化自動兌換設計的“原型”,因為在V2版本中,他們創造了更有效的交易執行方式:不再需要借助于ETH,就能夠完成代幣交易了。

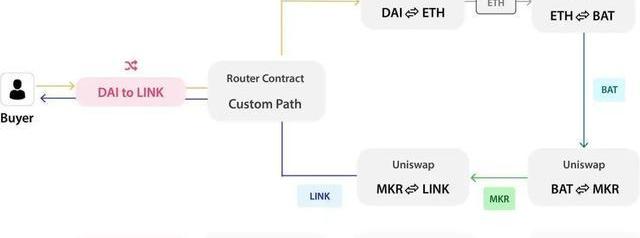

如圖所示,用戶想要在Dai和LINK代幣之間兌換,可以直接使用Uniswap的DAI-LINK代幣流通池即可完成,不需要用到ETH。有個問題來了:如果代幣A和代幣B之間,不存在直接的代幣流通池,但是代幣A-ETH和代幣B-ETH的流通池存在,是否仍然可以將代幣A兌換為代幣B?

答案是可以的。UniswapV2保留了選擇權,讓用戶可以進行這類兌換。如下圖所示:

在這里,實現方式跟UniswapV1版本類似,智能合約先將DAI兌換為ETH,然后將ETH再兌換為LINK代幣,之后轉回LINK給用戶。如此一來的代價是,需要雙倍的手續費支出。

Uniswap上線路由優化方案以降低交易成本:9月17日消息,Uniswap已添加最多7級路由優化以實現更低成本的交易,該新路由方案改變了此前單一路由的交易方式,將自動在Uniswap的所有流動性池中尋找更優的交易方案來實現滑點最小化以及Gas費用最小化(最多拆分為7條路徑進行交易),從而為用戶提供最優的交易價格。[2021/9/17 23:31:30]

不止如此,還有更多的兌換花樣,如下圖所示:

用戶想要在DAI和LINK之間兌換代幣,可以通過多個代幣池之間串聯起來,通過多次兌換的方式實現。

需要提醒一下,雖然這種交換方法是可能的,但是沒有智能合約方法可以自動促進大量的代幣兌換。相反前端應用程序必須手動編寫功能代碼,并對Uniswap進行多個事務調用方能實現。這里只是展現了一種可能性,但是實際上要用到這么復雜的兌換路徑,既不方便,也不劃算,現實中很少有人會這么做,畢竟高昂的gas費,會讓這類兌換操作失去意義。

拆解Uniswap四要素

2020年8月20日,來自DragonFly團隊的HaseebQureshi發表觀點:有證據表明,未來Uniswap將會走向拆分,而DeFi的發展,將會逐漸吞并CeFi。想要判斷這一觀點,不妨先看看,現在Uniswap提供了什么功能?

概括來說,Uniswap提供了如下四種基本的特性:

用去中心化方式供應代幣固定的手續費結構實時報價固定乘積算法,用來為資產定價(x*y=k)

我們分別看一下。

代幣存量的去中心化供應

在Uniswap上,創建一個新的代幣流動池,如同創業團隊開創一個新市場一樣,需要啟動資金。如果想創建一個做市商市場,比如REN/ETH代幣對,需要從各個分散的投資者那里獲得資金,注入到這個流動池中。如果產生了利潤,為這個資金池注入流動性的人們,也可以從中分享利潤。

從密碼朋克角度,這看起來很酷,是吧?但是換個角度想想,這又很奇怪:但凡有盈利可言,什么樣的做市商會賣掉自己的股權,來增加庫存呢?

通常情況下,大多數盈利的做市商通過債務融資,比如如果能夠有可靠的方式獲得20%的市場回報率,你可能會用10%的利率融資,然后把賺到的利潤自己獨享。但是Uniswap并不會為自己保留任何利潤。至少目前還是這樣的。

UNI跌破28美元關口 日內跌幅為18.6%:火幣全球站數據顯示,UNI短線下跌,跌破28美元關口,現報27.9741美元,日內跌幅達到18.6%,行情波動較大,請做好風險控制。[2021/5/19 22:20:35]

假設你要創建一個自動做市商的代幣池。你很確信,這個代幣流通池會讓你有利可圖。如果你夠土豪,你可以全部用自己的資金來維持這個流通池,然后鎖定,不讓外人參與。這看起來很合理:如果你能賺到錢,為什么要把股權讓給別人?

這樣的AMM池子已經存在了。例如,DAI/USDC這個池子就設置了權限,只允許0x團隊提供流動性。這樣的AMM池子,并沒有改變Uniswap的核心價值主張,仍然允許任何人參與交易,仍然使用鏈上定價算法,也仍然具備所有標準AMM的優點。只不過,這個交易池不允許除了0x團隊之外的人參與流動性,這樣一來,全部利潤都為該團隊所有。

其他項目上,也有類似的例子。比如Balancer就允許用戶創建私人流通池,只有特定的用戶可以提供流動性。

這看起來很直觀:如果你知道一個做市機會可以賺錢,為什么要拱手讓人呢?即使做市商想擴大規模增加代幣庫存量,也不會用1:1的價格出售股權。只要做市商在這一領域有明顯的優勢可以賺到錢,他們就會傾向于保留自己的權利。

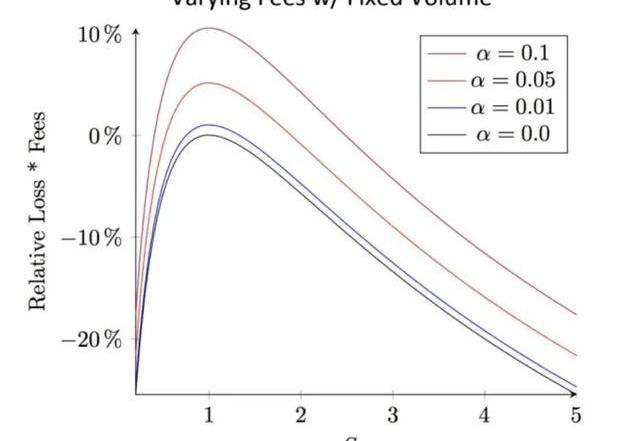

費用模型

在Uniswap之中,代幣流動性的提供者(簡稱為LP)會分享每次交易的手續費。我預計在不同的AMM之間,價格競爭將會非常激烈,特別是在穩定貨幣等資產上。Uniswap對每個代幣池收取0.3%的費用,Curve收取0.04%,Balancer的代幣池則可以收取任何他們想要的費用(前10個Balancer池子的費用中位數是0.15%)。結果是,對一個固定乘數算法的AMM而言,最優費用與流通池波動率的平方成正比。

(來源:CharlieNoyes,Uniswap中無常損失隨費率的變化情況)

也就是說,更專業的做市商在為資產定價時會更聰明,這給了他們降低費用的空間。隨著時間的推移,手續費將不可避免地受到壓縮,因為AMM之間的競爭會越來越激烈。

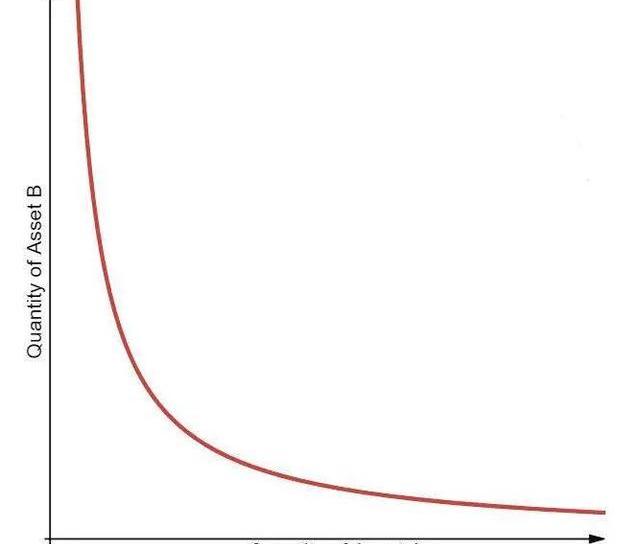

實時報價和固定乘積算法定價機制

還有一個特性:Uniswap無論在什么情況下,都會給你提供報價。為了保持這一特性,大多數AMM必須使其尾部定價趨于無窮大(注意曲線末端的漸近線)。

UNI突破25美元關口 日內漲幅為10.77%:歐易OKEx數據顯示,UNI短線上漲,突破25美元關口,現報25.006美元,日內漲幅達到10.77%,行情波動較大,請做好風險控制。[2021/3/2 18:05:51]

Uniswap的固定乘積算法曲線。來源:DmitriyBerenzon

只要有代幣,AMM就永遠都會提供報價。但是正常的做市商并不會這么做!考慮一下312市場暴跌的時候。面臨歷史性的市場崩潰,做市商撤單逃離,他們不想死在市場上。流動性也隨之枯竭。對其他所有人來說,這都是壞事,但對那些能夠管理風險的做市商來說卻是好事。

想象Uniswap有個孿生兄弟,可以讀取歷史波動率,并在波動率飆升時拒絕執行交易。或者在收到的指令全部為買單或者賣單的時候,拒絕執行交易指令。畢竟單邊交易指令通常是新信息推動市場的信號,市場需要消化這些信息,然后做市商才能再次提供有利可圖地報價。

或者最簡單的做法是,代幣池的流動性提供者(LP)可以通過治理決定,當他們認為繼續報價不再有意義時,將代幣池臨時關停,不再接受交易。

顯然這樣的修改將打破Uniswap的恒定乘積算法。因為一旦做市商重新啟動,價格將需要以某種方式重置。

你應該能明白我想表達的意思了。這些都是Uniswap與全智能做市商的不同之處。在一定程度上,你可以模仿一個正常的做市商的行為,你可能會提高你的盈利能力。

這就自然而然地把我們帶回到Uniswap組合包之中最重要的部分:定價功能。

拆解Uniswap的定價功能

目前幾乎每個AMM項目中,定價函數都是一條連續曲線,唯一的輸入值是資產數量。我們稱這些為純粹的定價函數,因為它們不需要查看合約之中代幣庫存之外的任何東西。但是有一大堆更復雜的定價功能!

舉個例子:假設存在一個價格函數,它會將Uniswap和Curve提供的價格關聯,然后將它們的凈價格降低千分之十,作為自己的定價。(注意這種情形下一定要小心設計,因為有可能會被人用閃電貸的方式加以操控價格)。

或者另外一種情形:存在一個定價函數,它接受Coinbase預言機的簽名價格作為輸入,然后在Coinbase價格之上增加百分之五,作為自己的定價。

這些只是我的一些想法。需要明確的是,這兩個建議都是不成熟的,但它們在原則上可行。但這兩者都不如一個特定的定價函數,我認為在未來的DeFi現貨交易中,絕大多數會有可能采用這種定價函數。

我認為最具有破壞性的定價函數,是一個簡單的基于簽名的定價函數。這一定價方式,將成為DeFi和CeFi之間的橋梁,這會把DeFi變成影子市場,根據CeFi中全部的流動性的變動而產生價格變化。

讓DeFi和CeFi開始融合

你應該對OTC場外交易并不陌生。每天有大量的加密資產交易,通過OTC場外交易進行。假設OTC商人提供報價“用399美元兌換1個ETH”,并用私鑰簽了名。他所有的資產都在鏈上,隨時準備執行報價的交易。如果你接受報價,就提交到OTC交易商的鏈上智能合約,合約會驗證OTC商人的簽名,根據特定的價格執行訂單,將對應的資產轉給你。

這跟OTC市場完全一樣,只是用了全程序化的方式。你只需要訪問網站/API獲取報價,然后在錢包里確認交易指令,將報價發送給智能合約執行交易,就完成了。

這個合約幾乎與Uniswap完全相同,只是去掉了x*y=k的定價函數,代之以簽名驗證。如果簽名驗證通過且報價有效,則自動執行交易劃撥資產。

這個“OTC交易柜臺”就是AMM。但與Uniswap不同的是,AMM可以使用它想要的任何定價函數。

它可以查看其他鏈上的流動性情況,可以看看Binance或Coinbase訂單,它可以使用花哨的機器學習算法和Twitter情緒分析或跟蹤區塊鏈上的交易所信息,當市場巨變之時,能夠停止報價或者中止交易,將損失降到最小。正常的做市商能夠做到的所有混沌、復雜的事情,它都可以做到!如果該合約的庫存不足,做市商可以自己對其進行資產重組。

這個做市商是中心化的,但對它的客戶來說,它無需信任。即使做市商給你一個不好的價格,你不接受就是了!

事實上,如果做市商愿意的話,它甚至可以從分散的流動性提供者那里融資!當然一個中心化的做市商可以作惡,比如將流動性資產提供者的資產卷跑。但是你可以使用像IntelSGX這樣的可信硬件來緩解這一問題,為硬件預先設定好鏈外定價算法,可以在鏈上進行驗證。這樣一來,對于流動性提供者(LP)或者用戶而言,參與融資時候都無需信賴做市商不會作惡。

不過現在看來,這還沒出現,還只是空想而已。我預計這類交易的第一個版本,將由已經擁有鏈外系統生成報價的做市商自籌資金。這將使目前的做市商或OTC市場能夠輕松地建立起接受DeFi指令的機制。

但是問題也隨之而來:如果有人收到了帶簽名的報價,然后等上20秒,只有價格對自己有利才去執行,這種情況難道不會出現么?從某種意義上來說,AMM不就是在不停的創建免費的期權么?

沒錯,是會這樣!你可以想象這種AMM使用來自以太坊地址和IP的行為信號,給高信任的買家提供更好的報價,給spam制造者更壞的報價。或者您可以設置衰減報價,這樣如果用戶拿到報價之后耽擱太久,會通過編程方式,讓報價變差。

想象一下,每個做市商都可以通過部署標準化的合約和軟件模板來創建自己的API。每個合約都有一個可配置的IP指針,這樣用戶和聚合器就知道如何檢查當前的價格或請求報價,一旦他們的標準化合約部署到主網上,它就會自動被聚合器編入索引。在任何地方、任何做市商都可以創建好自己的服務擺攤開業,在幾分鐘后開始為DeFi用戶服務,就像變魔術一樣。

當然出于監管原因,許多做市商無法這么做。但你不需要那么多做市商參與進來,就能獲得網絡效應。只要世界上有幾個資本充足的做市商在DeFi上建立業務并相互競爭,他們就可以在中心化交易所和DeFi之間,架起價格和流動性的橋梁。

我們知道,最終基于訂單簿的方式會是最有效的交易方式和價格發現形式。但現在來說,將訂單簿交易模式鏈上執行的成本高昂。

真正的DeFi做市商將成為一座橋梁,讓DeFi用戶連接到中心化訂單簿的世界。就像是將訂單托管在了鏈外的中心化交易所一樣,DeFi變成了一個影子經紀公司——成為了一個去信任化的前端,可以獲取所有加密貨幣交易所的流動性。

突然之間,所有使用DeFi的用戶,都能夠使用幣安等交易所的價格、資產和流動性。

DeFi的未來

我對DeFi和DEX的關注,由來已久。但是最近我獲得了一些靈感。有個朋友來找我,說想要投資一個新上市的代幣。他說:“我可以找到哪家交易所上架了這個代幣,哪些流動性充足,然后將我的ETH轉過去,兌換該代幣。但是這個過程太蛋疼了。最后我通過1inch這個聚合交易應用,點擊了幾下就買好了,價格也挺不錯”。

這給我了一些啟發。人們會用DeFi,不是因為DeFi“真正去中心化”或者因為他們喜歡“無托管的自主交易”,這些理由并沒有價值。他們很懶,不想自己去交易所,所以他們會用DeFi。

一旦DeFi成為一種經紀公司性質的存在,可以交易幾乎任意的資產,可以支撐大額交易且滑點很小,那么DeFi會比中心化交易所更有吸引力。對于只想買入持有一些加密貨幣的用戶來說,他們并不是活躍的交易者,使用DeFi就像使用Coinbase這樣的中心化公司一樣方便。

我們不妨思考:一旦到達了那一天,會有什么連鎖反應?那些用戶在DeFi上還會做什么?

像中心化交易所一樣,DeFi可以提供許多交叉銷售的服務。

你想買些代幣,除此之外,沒準還會多逗留一陣,就像逛街時候似的——你沒準會開一個儲蓄賬戶,申請一筆貸款,挖一挖礦,玩幾場游戲,也許還可以賭上幾把。所有的東西,都在一個巨大的購物中心里可以找到。而且你不需要承擔任何對手風險,不需要KYC,不需要擔心被人追蹤。我希望這是DeFi和CeFi融合的另一個例子。

最后,DeFi和CeFi上的人們的想法會一致:良好的用戶體驗,安全、公平的定價,以及琳瑯滿目的投資資產可供選擇。DeFi會向用戶提供越來越多的服務,這些服務原本是由中心化交易所提供的。

Tags:UniswapAMMETHUniswap幣是什么幣AMM幣AMM價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意

美國最大規模血清學調查結果出爐:實際感染人數應高出6-24倍目前,根據約翰霍普金斯大學的實時數據顯示,美國新冠肺炎確診病例總數為394萬例.

1900/1/1 0:00:00平臺操作界面。 蕭山檢察院供圖 中新網杭州8月27日電(郭其鈺蘇禮昊)比特幣、火幣等虛擬貨幣近年來成為一些投資者熱捧的對象,不少人因為所謂的巨額利潤對炒“虛擬貨幣”情有獨鐘.

1900/1/1 0:00:00來源:小白讀財經 作者:小白老師 央行到底有多少錢?央行是如何印鈔的?這兩個問題其實都能從央行的資產負債表當中找到答案!每個家庭,每個企業,每個部門,每個國家都有自己的資產負債表,央行也一樣.

1900/1/1 0:00:0020世紀50年代之前,珞巴族社會經濟發展緩慢,生產水平很低。農業生產刀耕火種,生產工具簡單粗糙,除了少量砍刀、長刀為鐵制,其它生產工具,如播種用的尖棍、鋤草用的鍬、鋤、骨鏟子、竹刮子等均為木制、.

1900/1/1 0:00:00人民幣是我們國家現行的通用貨幣,每一種面值的人民幣上,顏色圖案都是各不相同的。上面印的有的是我們國家重要領導人的頭像,有的是各民族具有特色的人物頭像,也有一些祖國的好山好水的圖案.

1900/1/1 0:00:00許振文 騰訊游戲 增值服務部后臺開發組組長從事游戲大數據相關領域8年多,負責游戲數據分析平臺iData的架構設計和關鍵模塊開發,為騰訊超過400款游戲提供高效快速的數據分析服務.

1900/1/1 0:00:00