BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.81%

ETH/HKD+0.81% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD+1.88%

ADA/HKD+1.88% SOL/HKD+4.68%

SOL/HKD+4.68% XRP/HKD+1.17%

XRP/HKD+1.17%有史以來第一次,USDC 加密資產創造者 CENTRE Consortium 凍結用戶賬戶余額(值得一提的是,到目前為止另一個美元錨定穩定幣 USDT 已經凍結了 22 個地址)。

實際上,早在兩年前我就在《使用受監管穩定幣將受審查制度影響》(Use regulated stablecoins, get censorship)一文中談到了這個問題的潛在可能性,這篇文章發出之后的幾個月中,我又陸續針對 USDC / GUSD、DAI 和 USDT 等穩定幣寫了三篇分析文章,旨在闡述受監管穩定幣的相關風險。

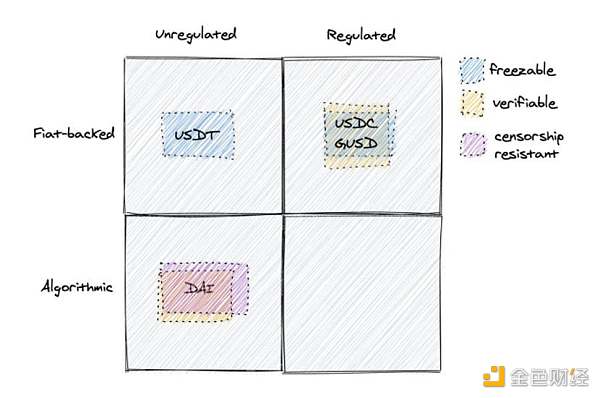

下面這張圖基本上可以概況我早年對于可審查穩定幣資產的一些想法:

Arrington XRP Capital 推出1億美元針對非加密貨幣領域合格投資者的基金:11月8日消息,Arrington XRP Capital宣布推出基金 Arrington Anchor Yield Fund,使得非加密貨幣領域的投資者享受 DeFi 固定利率協議 Anchor Protocol 的收益率。該基金由Arrington Capital和Terraform Labs共同出資支持,針對合格投資者,最初的基金規模被限制在1億美元。Arrington XRP Capital為Anchor Protocol早期投資者。[2021/11/8 21:33:03]

加密市場上那些基于法定貨幣支持的穩定幣都是可審查的,同時 USDC 和 GUSD 均是受監管的,因此意味著你持有的基本上都是可驗證儲備資產。但是,如果您需要非主權貨幣來錨定一些以美元結算的資產價值,那么可能就需要使用 Dai 之類的穩定幣。

MXC抹茶考核區上線DEXT、MLN、PNK、STONK:MXC抹茶7月3日14:00于考核區上線DEXT Token(DEXT)、Melon(MLN)、Kleros(PNK)和STONK(STONK),并開放USDT和ETH交易,現已開放充值。

公開資料顯示,DEXTOOL是一個降低玩家之間信息差的DEX數據類查詢工具項目;

Melonport AG于2016年7月由Mona El Isa和Reto Trinkler在瑞士創建,是一家完全由合伙人擁有的私人公司;

Kleros為所有問題提供快速、安全、可負擔的仲裁,是連接需要解決糾紛的用戶與擁有解決問題技能的陪審員的溝通工具。詳情請閱讀相關公告。[2020/7/3]

這里我提出三個主要觀點:

聲音 | 新西蘭金融中介Fullerton Markets:新增加密貨幣渠道:據Finance Magnates消息,新西蘭金融中介公司Fullerton Markets宣布增加加密貨幣渠道,作為一種新的存款和提款方式。該平臺現在允許其客戶使用包括BTC、BCH、ETH、ETC等12種加密貨幣進行存款。[2020/2/17]

(1) USDT 需求可能會消失,因為這個穩定幣既不可審查又不可驗證。對于那些不需要抵御審查的價值存儲用戶來說,持有那些受監管穩定幣的風險要低于 USDT。所以,抵御審查的穩定幣風險其實是低于 USDT 和受監管穩定幣的,因此比較適合那些需要抵御審查的加密貨幣用戶。這樣一來,USDT 就會處在一個沒有市場的尷尬狀態之中。但問題是,現實情況和我的預測完全相反——至少到目前為止是這樣的,USDT 的市場需求最近持續暴增,其中最大的驅動力來自于亞洲交易者,他們非常偏愛 USDT 而不是其他穩定幣,我對此感到十分驚訝。

聲音 | SEC互聯網執法辦公室前負責人:Jay Clayton擔任SEC主席期間加密市場會因此停滯:美國證券交易委員會(SEC)互聯網執法辦公室前負責人John Reed Stark近日發文表示,雖然SEC在理解加密貨幣市場機制方面邁出了巨大的步伐,同時發表了一系列深思熟慮、具有前瞻性的監管聲明,但SEC主席Jay Clayton此前曾表示,加密資產可能會帶來巨大的風險,表達了自己的反對立場。Stark認為主席對加密資產的處理方法充滿教條主義。他表示,只要Jay Clayton還擔任SEC主席,加密貨幣市場就會因此繼續停滯不前,并被SEC咄咄逼人的執法風格拖延發展進程。注:Jay Clayton的任期將于2021年6月5日結束,但可能會再延長18個月。(Ambcrypto)[2019/10/26]

(2)謹慎支持、采用 USDC 穩定幣,因為我覺得這個穩定幣可以把 Coinbase 上的加密投機者轉換為 Web3 用戶,為什么呢?原因如下:

想想看,對于 Coinbase 來說,他們是不是更希望讓自己的數百萬用戶都使用 USDC 呢?答案顯而易見,正如我之前所分析的,只要記得 USDC 是可審查、可編程的穩定幣,那么它就能有效推動加密貨幣普及。Coinbase 有機會讓其平臺上的用戶從加密貨幣投機者轉變為真正的加密用戶——作為一個用戶渠道中,這其實也是 Coinbase 邁出的最重要的步——所以我想我正在「謹慎」地為 Coinbase 加油打氣,因為他們的方向沒問題,如今 USDC 穩定幣市場需求正在激增,而且已經成為了 DeFi 領域的核心部分和用戶主要入口。

(3)只有抵制審查的穩定幣才能與非主權貨幣展開競爭。現階段,我們還無法知道抵制審查的穩定幣與非主權貨幣對抗會有什么結果,但是不少用戶似乎都很喜歡使用可審查的法定貨幣。隨著用戶可審查意識的不斷增強,我們必須看看這種情況是否會在未來發生改變。

自從我開始撰文分析穩定幣之后,該領域里變化最大的就是 DeFi。過去,人們幾乎完全把穩定幣看作是一種儲備貨幣,然后在中心化交易所使用它進行各種交易。而現在,穩定幣正在通過復雜的智能合約系統進行借貸、杠桿、投入流動性資金池等交易——尤其在「去信任」(trustless)的 DeFi 系統里,穩定幣已然成為了一種規模最大的抵押品形式。

我之前在推特上稱 Yield Farming 領域存在三大風險,用戶可能會以通過兩種熟悉的方式和一種不熟悉的方式損失資金,分別是:

用戶儲存資產的地方遭到搶劫;

用戶借入的資金過多,然后遭到清算;

資產本身的價值被搶劫(很奇怪是吧)。

事實上,不良資產(bad asset)是當前存在于 Yield Farming 領域里的三大風險之一,它就像是把資產本身的價值給搶劫了。在此,我們舉一個不良資產風險示例,比如某個法定貨幣并沒有完全由儲備金支持,還有一個風險示例就是不良資產會讓您的賬戶余額有可能被直接凍結。但是,DeFi 領域里有很多事情難以說清,比如因為 DeFi 項目之間可能相互關聯,別人的不良資產也會導致你的資產遭受損失。

如下圖所示,我們給出了一個假想的穩定幣池「玩具示例」(toy example):

上圖中,合法用戶將 USDC、USDT 和 DAI 存入流動性池內,然后我們得知,一些罪犯也把非法所得的 USDC 存入到同一個流動性池內。結果,這個流動性池的 USDC 遭到監管機構凍結。此時,當合法用戶嘗試提取資金的時候,他們就無法獲得 USDC 了。而且更「可怕」的是,由于不同流動性池的構造方式不同,合法用戶最終甚至有可能什么都得不到!

需要說明的是,上面這個例子有些極端,我也說了是個「玩具示例」,但我舉這個極端示例的目的時候想提醒大家:不安全的抵押品會破壞整個 DeFi 網絡。考慮到 DeFi 是一個鏈接網絡,意味著某個鏈接被斷開極可能會導致許多其他地方出現問題。

所以,請大家務必要格外小心!

昨夜美股低開,比特幣也聯動調整,再次跌破60日均線和20日均線支撐,最低跌至9100美金附近,不過調整量能一般,主力并未大量出貨,持續大幅下砸可能性不大,下方支撐8900-9000區間.

1900/1/1 0:00:00在數字時代中,數字化文檔的認證性、完整性和不可否認性,是實現信息化安全的基本要求。數字簽名則是滿足上述要求的主要方式之一,亦是現代密碼學的研究內容之一.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00為了感謝及獎勵對AAX平臺流動性有巨大貢獻的用戶,AAX很榮幸地推出了AAXer Pro計劃。自2020年6月22日起,Pro級別的AAX用戶可以享受更低的交易費率以及更多的平臺福利優惠.

1900/1/1 0:00:00據火幣行情顯示,昨日晚間BTC價格從最高9430開始大幅下跌,窄幅震蕩后跌勢未止,中午再度下挫,最低觸及9126.49,目前局部價格在9150附近.

1900/1/1 0:00:00本文結構: 比特幣最大的謊言是什么?為什么會出現這樣一種論斷?為什么錯誤:金融左派的理想主義后市行情的重要參考指標:納斯達克100指數 總結 關于比特幣長期價值的各種論點在市場上已經有很多年.

1900/1/1 0:00:00