BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-2.92%

ETH/HKD-2.92% LTC/HKD-1.62%

LTC/HKD-1.62% ADA/HKD-1.91%

ADA/HKD-1.91% SOL/HKD+0.45%

SOL/HKD+0.45% XRP/HKD-1.49%

XRP/HKD-1.49%第二季度

隨著加密貨幣期權領域的持倉量(Open Interest/OI)持續增長,上周五到期的持倉規模為史上最大。Deribit毫無疑問是數字貨幣期權交易的頭部交易所,其產品的名義持倉總額已達14億美元,其中約50%的倉位于UTC(世界標準時間)2020年6月26日上午8:00到期。

BTC 持倉總量 vs. 6月26日到期的持倉量

ETH持倉總量 vs. 6月26日到期的持倉量

BitGo將為印度加密貨幣交易所CoinCDX提供托管服務:加密貨幣托管提供商BitGo將向印度交易所CoinCDX提供服務,為平臺上交易的資產提供安全存儲和部分保險。借助BitGo Custody,CoinDCX上的所有加密貨幣都將通過多種方式進行安全保護,并通過對所有帳戶進行雙重因素身份驗證的熱錢包和冷錢包進行隔離。(Cointelegraph)[2020/5/14]

這意味著什么?大規模持倉到期對市場有何影響?持倉到期究竟會不會影響波動率?

期權交易員和市場參與者經常會提這些問題。Genesis Volatility喜歡使用Deribit的數據,并利用數據來回答此類問題。下文將進行深入分析。

如你們大多數人所知,平值期權(ATM options)的期權gamma值在臨近到期時最高。

行情 | 加密貨幣市場242平臺幣129漲113跌 三大平臺幣全部下跌:金色財經報道,非小號數據顯示,加密貨幣市場242平臺幣129漲113跌。近24小時漲幅前三分別為:TXB(+66.67%)、COB(+29.43%)、FEX(+18.28%);跌幅前三分別為:BSS(-29.12%)、CET(-25.39%)、CP(-16.04%)。其中,BNB近24小時下跌2.62%,報價22.00美元;OKB近24小時下跌2.69%,報價6.72美元;HT近24小時下跌2.55%,報價4.73美元。[2020/2/21]

這不足為奇,因為此時ATM期權的底層資產若出現任何價格變動,都可能使一個delta值接近0的期權迅速翻轉為delta值接近1的期權。這種gamma值翻轉在極大規模持倉到期事件中變得更為重要。

聲音 | eToro CEO:一些國家將在未來五年內用加密貨幣取代其法定貨幣:據financemagnates消息,社交交易平臺eToro的首席執行官Yoni Assia稱,無論因為是當下的市場條件還是加密貨幣行業的本質,美國證券交易委員會短時內都不太可能通過加密貨幣ETF。另外,一些國家將在未來五年內用加密貨幣取代其法定貨幣。[2019/1/9]

在如此大規模持倉到期時,大量持倉徘徊在ATM行權價附近,IV往往會出現波動,ETH的表現就是如此。

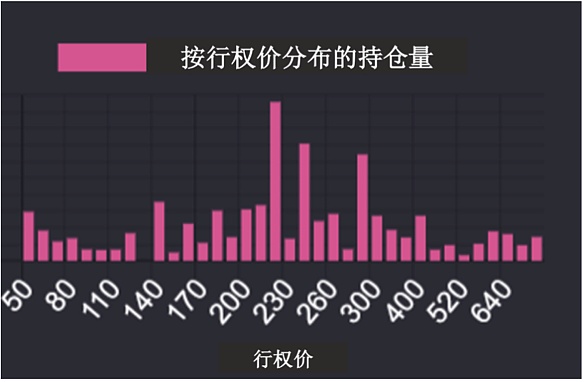

按行權價分布的僅2020年6月26日到期的ETH期權持倉量

做空期權Gamma的交易者越來越厭倦持有這種高風險的頭寸,轉而開始愿意通過市價成交(cross the spread)來擺脫這種風險。這就造成了IV的波動。

動態 | 印度政府或通過有力的監管使加密貨幣合法化:據coindesk消息,New Indian Express周三發表的一篇文章顯示,印度政府成立了一個“跨學科委員會”來調查加密貨幣,該委員會不贊成完全禁止加密貨幣。一位參加委員會會議的高級官員稱:“我們已經舉行了兩次會議。人們普遍認為,加密貨幣不能被視為完全非法。它需要通過強有力的附加條款使之合法化。目前正在進行商議。”[2018/12/27]

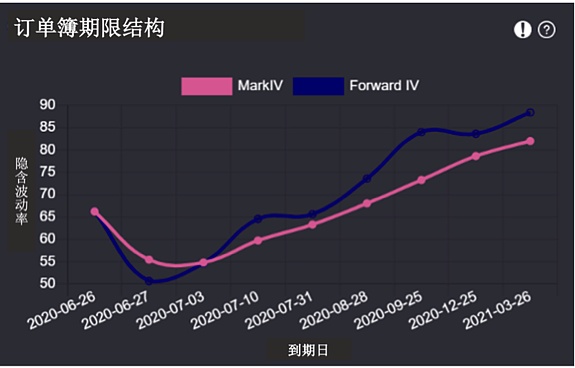

2020年6月26日當天ETH期權的期限結構

雖然IV所受的影響可以理解,但對RV的影響則未必清晰。

可以預期,Gamma凈多頭或凈空頭的持有者不同,對底層資產市場的影響也截然不同。

動態 | 研究顯示:安大略省50萬人擁有加密貨幣:最近一項對2500多名安大略人的調查揭示了該市人口對加密貨幣的總體看法。研究顯示,大約有50萬人在安大略,大約5%的城市人口目前持有密碼資產。[2018/7/5]

通常情況下,可以假設Deribit以及其他交易平臺的做市商對在底層證券上進行方向性押注不感興趣,因此他們往往是delta套期保值者。終端用戶通常不會通過收集買賣價差(bid-ask spreads)來獲利,他們通常不會像做市商那樣頻繁地進行delta對沖。

考慮上述因素后,我們現在可以梳理此類事件對RV可能造成的影響。如果做市商持有凈空頭gamma,由于做市商被迫在價格變動時通過持續的高買低賣來進行對沖,市場將面臨趨勢性(trending)和出現較大日內價格區間的風險。

另一方面,如果做市商持有凈多頭gamma,那么他們的delta對沖影響就會產生相反的效果。在這種情況下,當市場價接近他們的行權價時,由于有“gamma scalping”的影響,做市商可以反復地高賣低買,從根本上導致底層資產價格與大量持倉的給定行權價十分接近(大頭針風險/pin risk)。

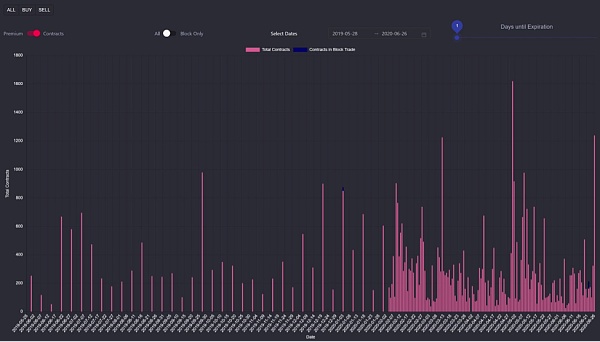

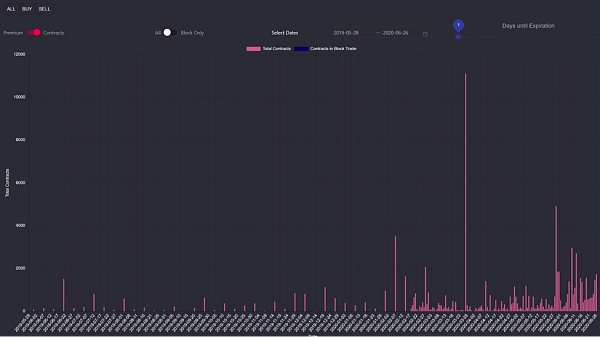

即使RV仍然很低,但大規模持倉到期事件通常會導致成交量增加。從來自genesisvolatility.io的下圖來看,我們可以將即將到期的期權的成交量分離出來。在3月27日的季度到期日期間,BTC的成交量大幅增加,而ETH的成交量明顯飆升。

僅0-1天后到期的BTC期權的成交量

僅0-1天后到期的ETH期權的成交量

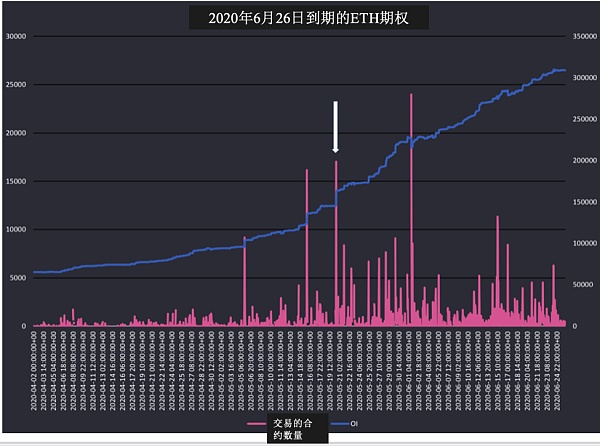

雖然我們無法100%確定地知道任何事情,但我們可以使用強大的原始數據來量化做市商的可能定位。首先,通過疊加成交量和持倉量,我們可以看到買賣行為對凈持倉量的影響。其次,我們可以看到推動此成交量的主動交易者(aggressor)。這個信息很重要,因為主動交易者將支付價差(spread),因此主動交易者的對手方通常是做市商。下面我們以6月26日到期的ETH期權合約的交易數據子集為例進行說明。

協調世界時2020年5月20日下午1-2點之間,持倉出現極大幅度的增長,相關的成交量也出現飆升。

通過深入挖掘數據,我們發現,該成交量和持倉量的躍升是由ETH-240看漲期權和ETH-220看漲期權的一個大賣家推動的。

現在可以肯定地說,一個做市商在做多這些240和220的看漲期權。利用這些精細數據(granular data),我們可以將整個時間段內任何工具的所有交易活動的主動交易者進行加總,從而很好地了解做市商是如何定位庫存的。

在大規模持倉到期事件的交易日臨近時,如果交易者知道OI集中于何處,凈空頭gamma的持有者是誰,以及預期會出現多少成交量,他就擁有了許多優勢。交易者知道當天更可能出現趨勢性行情還是均值回歸,什么價格點上容易出現gamma大翻轉,以及行權價是否有可能出現“大頭針風險”等,從而對自己做出恰當的定位。

綜上所述,6月26日的到期事件順利結束,幾乎沒有產生RV。做市商可能是在未持有gamma空頭的情況下參與該到期事件的。雖然BTC到期合約的成交量巨大,但ETH到期合約的成交量則相對平靜。盡管如此,BTC和ETH的交易IV都出現了相關的波動。

作者:Greg Magadini,注冊金融分析師、Genesis Volatility共同創始人

推特:@genesisvol

通訊訂閱:genesisvolatility.substack.com

網站:genesisvolatility.io

金色財經 · 直播主辦的《 幣圈 “后浪” 仙女直播周》第7期“仙女”完美收官!回顧<第1期> <第2期> <第3期><第4期><.

1900/1/1 0:00:00摘 要: The Block對2020年第二季度比特幣的市場和鏈上數據進行了研究;轉賬的轉賬費比上一季度增長了136%;本季度閃電網絡容量也創下了年內新高;在今年第二季度.

1900/1/1 0:00:00近來的DeFi已經不能用火熱來形容了,甚至可以用瘋狂“二字”也毫不為過。各個DeFi相關的幣種,近兩個月少則3,5倍,多則7,8倍的漲幅,讓許多一手主流幣和平臺幣的投資者眼珠子都羨慕紅了,卻又不.

1900/1/1 0:00:00鏈的可用資源是有限的。資源包括內存使用、存儲 I/O、計算、交易/塊大小和狀態數據庫大小。有幾種機制可以管理對資源的訪問,并防止鏈中的各個組件消耗過多的資源.

1900/1/1 0:00:00據TheBlock數據報告,穩定幣交易量在6月創下了549億美元的歷史新高,比上個月的482億美元增長了約14%。交易量仍然是由Tether所發行的USDT占主導地位.

1900/1/1 0:00:00超萬億的不良資產市場在蓬勃發展,我國不良資產證券化的呼聲漸高,不良資產包數字貨幣化是否可行,有著實際資產和收益背書的數字貨幣是否會受市場追捧.

1900/1/1 0:00:00